集运公司整合对全球港口码头行业的挑战

徐剑华

集装箱航运公司希望减少服务航线和挂靠港口数目,这对集装箱码头行业来说不是一个好消息。

集装箱航运业发生了很多变化。整合、运力供求平衡和成本削减一直是关键词。然而,集装箱航运公司希望减少服务航线和挂靠港口数目,这对集装箱码头行业来说不是一个好消息。

共生共荣

集装箱码头的存在只有一个理由,即为其客户——集装箱航运公司服务。两者都离不开对方,这种共生关系意味着集装箱航运世界发生的事情关系到集装箱码头。

经过合并,独立全球集装箱航运公司的数量已减少至7家。直到2018年7月,排名前三的企业都是欧洲企业,但中远海运收购海外东方集装箱航运公司使其排名升至第三位,取代了法国达飞轮船。

2018年4月,日本邮船、川崎汽船和商船三井三大日本航运公司的集装箱航运公司合并成立一个新的集装箱航运公司“海洋网联船务 ”(Ocean Network Express,简称ONE),进一步减少了在全球贸易通道上运营的承运商数量。

对于集装箱码头来说,集装箱航运公司越少意味着他们的客户越少。虽然运输的货物总量保持不变,但是这些货物上岸的地点可以更改。

如果一家承运商被另一家收购或合并,就不能保证它会继续在同样的码头停靠,尤其是如果合并的另一方或收购方拥有自己码头的话,比如中远海运收购东方海外。

中远海运和长滩港

在中远海运收购东方海外的案例中,对长滩港的影响是显而易见的。

为了使收购案获得美国监管部门的批准放行,中远海运需要获得美国外国投资委员会(CFIUS)的首肯。

2018年7月,CFIUS表 示,对于中远海运收购这家总部位于香港的承运商的计划,没有“未解决的国家安全问题”,但条件是,交易双方出售长滩港最先进的集装箱码头。

中远海运和东方海外与美国国土安全部达成了一项国家安全协议,将直接或间接经营长滩集装箱码头(LBCT)业务的所有实体出售给不相关的第三方。

在出售之前,LBCT的所有权将转移至一家美国信托机构。鉴于东方海外是受益人,这家信托机构主要受托人不会是东方海外的股东。

然而,问题现在转向了谁将购买LBCT。尽管它是美国技术最先进、自动化程度最高的码头,但它可能会被证明是一个累赘。

2012年,东方海外签署了一项为期40年的特许协议,开发位于长滩中港(Middle Harbor)的项目。该设施将于2019年完全建成,届时年通过能力将达到300万TEU。

待完全建成后,它将成为长滩港现代化程度最高的码头,并且具有的处理能力只有少数其他的码头可以媲美。

然而,LBCT的出售也面临着挑战。

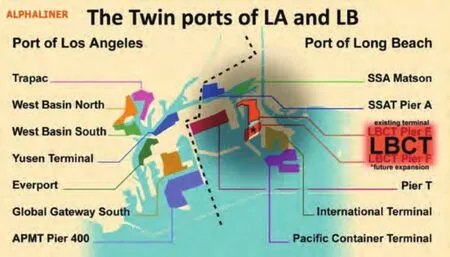

首先,它是位于圣佩德罗湾的洛杉矶-长滩组合港的13个码头之一(见图)。

在2016年至2017年建立的联盟中,大多数都制定了长期的码头使用协议,优先考虑联盟成员的设施,这使得任何战略性的参与者收购这类为固定承租人支持的设施的前景非常渺茫。

中远海运本身也拥有洛杉矶和长滩港的另外两个码头的股份,因此并不一定需要LBCT,尽管其中一个码头由于它所能处理的船舶大小受到限制而使得其挂靠受限。

贸易战的威胁可能会削弱人们的兴趣。更多的吞吐量将流向美国东海岸港口,或通过鲁珀特王子港等加拿大港口。任何买家都必须从长远考虑,这通常会把金融投资者排除在外。

贸易投资者可能会感兴趣,但SSA和Ports America 等美国公司已经在南加州洛杉矶长滩(LA/LB)港口组合进行了投资,新加坡国际港务集团(PSA)、迪拜环球港口(DP World)和招商局港口等公司可能面临与中远海运同样的国家安全审查。

然而,也有一些潜在的买家。养老基金和基础设施基金很有可能成为候选人,因为它们渴望获得码头提供的长期定期红利。甚至可能有两个或更多的买家合作购买这个码头。

还有耶尔德勒姆集团(Yildirim Group),该集团一直在积极投资,并表示希望在美国扩大业务。

评估一个没有固定租客的码头将是一项艰巨的任务。因此,可能也会有人提出可行的报价。

据劳氏日报2月22日报道,来自金融机构的消息,塞斯潘(Seaspan)和韩国现代商船(HMM)合作的标书可能胜出。

全球航线网络的变化

集装箱航运业整合并集中于三大联盟的另一个后果是,各大承运商正密切关注各自的航线网络和挂靠港序。

由于运力供应和需求仍然不平衡,所以承运商一直在没有满载的情况下运营船舶。在跨太平洋航线上,一些航线的舱位利用率下降到65%。对于承运商来说,这是不可持续的,因为他们同时还遭受着集装箱运输低运价的痛苦。

与此同时,由于港口拥堵,造成船期延误。有时,这虽然是由陆上的问题引起的,但通常是由于所挂靠船舶的巨大体量。

超大型船舶被投放到能承受它的航线上,同时进行梯级置换,使得所有的航线都使用了其有能力运行的最大的船舶,这意味着装卸船只的时间比过去要长。这会导致停泊在港口等待处理的船舶将要推迟停靠下一个港口。

由于大型船舶只有在海上运行而非停靠港口时才经济,所以承运商正考虑减少船舶停靠港口的次数。这降低了成本,提高了可靠性。由于联盟伙伴能够弥补被取消挂靠的港口的不足,承运商可以单独进行更少的停靠,从而减少对码头的挂靠。

2018年,由于燃料成本上升、船期可靠性下降和岸边拥堵的加剧,集装箱航运公司发现很难满足他们的托运人和货主客户。除了马士基、中远海运、达飞轮船和赫伯罗特等少数几家公司有望盈利以外,好几家承运商巨头已经发布了年度亏损预警。

承运商承受的压力不会直接冲击集装箱码头,但集装箱航运公司收入的下降意味着它们在码头装卸费方面的谈判将更加艰难,停靠港口的数目减少了,平均每一个港口停靠的船舶数目也将减少。

迪拜环球港务集团的收购行动

有一家码头运营商已经看到了不祥之兆,那就是总部位于阿联酋的迪拜环球港务集团。该公司2018年8月宣布,将收购欧洲和地中海近海与支线运营商Unifeeder。

这一举动最初引起了人们的惊讶。码头运营商收购作为其客户的支线集装箱航运公司有什么目的?不过,往深一层想,这笔交易就开始有些道理了。

如上所述,由于承运商减少港口停靠次数,他们将会对停靠港序做出明智的选择。他们担心的一个问题是如何通过支线承运商把客户的集装箱运送到最终目的地。

在正常情况下,支线船是微不足道的,它们经常停在锚地,等待母船靠岸,然后才被允许将货物装载到较小的船上,以便继续航行。支线服务的船期可靠性是出了名的差。

通过拥有在港口停靠的自己的支线服务航线,迪拜环球港务集团可以为其主干线货物承运商客户提供有保障的连接,并提供快速、可靠的支线服务,因为它可以优先考虑自己的船只。

迪拜环球港务集团的许多竞争对手都是集装箱航运公司的子公司,它们的母公司就是一个有保证的客户,比如马士基码头公司(APM Terminal)和马士基航运公司(Maersk Shipping)。迪拜环球港务集团没有这种保证,因此必须采取更多措施来吸引并留住服务航线业务。

虽然中国的许多港口都有用于类似目的的小型集装箱船船队,但它们的不同之处在于,它们从该地区运载要出口的货物,然后装上干线船舶,运往主要市场。然而,迪拜环球港务集团是一家全球码头运营商,并表示希望扩大Unifeeder。这是一个大胆的举动,但很有可能为迪拜环球港务集团带来回报。

与此同时,承运商和码头将不得不继续面对全球贸易的变化。在撰写本文时,美国和中国之间的贸易战还没有出现在货运量数据中,尽管一个早期预警信号是长滩港货运量同比下滑了4.4%。

下降的原因是航运联盟在2018年7月份决定改变船舶部署和港口停靠。港口官员还担心,不断升级的关税战可能会在2019年减缓贸易活动。

2018年世界各港口吞吐量表明世界集装箱港口迎来又一个繁荣的年份,但警告信号就在那里,不确定的风险可能会动摇积极的贸易情绪。对于集装箱航运公司和为它们提供服务的码头来说,2019年将是艰难的一年。

下面选择和记港口和HHLA两家码头营运商以及一个港务局(长滩港)2018年的业绩,窥一斑而见全豹。

和记港口2018年吞吐量和利润双双走低

由于对欧洲贸易担忧和美国关税威胁的加剧,和记黄埔港口控股信托(Hutchison Port Holdings Trust)2018年的利润和吞吐量双双下降。

和记黄埔港口控股信托的子公司以及和记港口的子公司是新加坡交易所上市的港口运营商。

2018年,和记港口吞吐量比上年减少1%,全年净亏损116亿港元(14.8亿美元),而2017年净利润达9.442亿港元(1.2亿美元)。据该公司预测,由于国际贸易的进一步放缓,所以2019年的吞吐量增长面临严峻的挑战。预期集装箱航运公司将有进一步的结构性变化。虽然不太可能出现新的航运联盟,但是平均每月一艘超大型船的出厂,迫使港口深水码头营运商不得不继续增加码头基础设施和装卸设备的投资。

无论美中贸易战的谈判取得什么样的结果,和记港口在华南地区长期经营建立起来的供应链都将随着时间的流逝而发生变化。这种变化最终会损害和记信托(HPH Trust)的利益。

和记黄埔港口控股信托公司在香港葵青港口运营香港国际货柜码头(HIT),在中国内地运营盐田国际集装箱码头(YICT)和惠州国际集装箱码头(HICT)。该公司还拥有COSCO-HIT Terminals(香港)50%的股权以及葵青的亚洲集装箱码头(ACT)40%的股权。

由于香港港中转地位的衰落,2018年和记在香港港的码头资产,包括HIT、COSCO-HIT 和ACT的总吞吐量比上年减少7%。只有和计在盐田港的优质资产——盐田国际集装箱码头(YICT)一枝独秀,吞吐量比上年增长4%,主要受益于来自美国的进口货源的增长以及中转货的增长。

2018年第四季度,许多货主为了赶在加征关税以前运抵美国,华南和香港港口的出口货流大幅增长。

展望2019年,和记港口对于它预期的“贸易冲突”对其港口业务的影响持谨慎态度。和记黄埔港口控股信托公司表示:“尽管这种影响的严重程度只能在事件发生后才能得知,但集装箱码头营运商在全球各地市场的多样化客户基础和区位化运营,确保了它在应对潜在不利因素方面比同类公司更具弹性。”

HHLA捍卫汉堡港地位

2018年,德国码头运营商Hamburger Hafen und Logistik AG (HHLA)的 吞 吐 量 为739万TEU,比2017年增长1.9%。相比之下,它的国内码头吞吐量疲软,而在国外的两个码头(乌克兰的敖德萨港和爱沙尼亚的塔林港)适度增长。

2018年HHLA收购了爱沙尼亚最大的码头营运商TK Estonia。

由于THE联盟决定将其跨大西洋航线的北欧枢纽港从不来梅港改为汉堡港,所以HHLA预期2019年吞吐量将有较大幅度增长。2018年第四季度,THE联盟把欧洲-北美东海岸航线的挂靠港改到HHLA在汉堡港的Container Terminal Altenwerder。据估计,由此将带来每年50万TEU吞吐量。

2018年,HHLA集团的营业收入增长3%,至12.9亿欧元(15亿美元),而息税前收益(EBIT)则增长18%,至2.04亿欧元(2.4亿美元)。

2018年,该集团在法兰克福证券交易所上市的港口物流公司的营业收入从2017年的14.2亿美元增长为14.7亿美元;EBIT则从2017年的1.83亿美元上升为2.19亿美元。HHLA的董事长安吉拉·缇兹拉斯表示,尽管去年下半年的市场环境恶劣,但是集团设定的全年目标都达到甚至超额完成了。

缇兹拉斯女士在给股东的说明中表示:“到目前为止,全球贸易关系中不断加剧的紧张局势并未影响我们的运营。然而,我们更难以应对已经危及经济稳定的政治决策的影响。我们将继续密切关注市场环境的发展,并将任何可能的变化纳入我们2019年的规划中。”

缇兹拉斯女士表示:“HHLA致力于捍卫汉堡港在欧洲港口竞争中的领先地位。不管易北河疏浚的问题何时解决,我们的Burchardkai和Tollerort码头设施每天都在处理超过20000TEU容量的船只。我们继续信任行政当局所作的保证,即疏浚工程将会尽快展开。”

长滩港持续增长

长滩港务局执行总裁马利奥·卡德罗说,虽然2018年长滩港吞比上年增长7%,但依然有增长潜力,预期2019年仍将是一个丰收年。

卡德罗说,强劲的美国经济、平缓的通货膨胀率、受控制的利率、低失业率和涨工资的预期都预示着消费的增长,并将利好于港口。

关于美中关税战,卡德罗说:“美中双方的经济关系如此之紧密,我们相信他们能够很妥善地解决争端,维护双方经济的增长。我们预期2019年长滩港吞吐量将继续增长,虽然增速可能会降低。”

2018年,长滩港吞吐量达809万TEU,比上年增长7.2%。其中进口增长6.1%,至410万TEU,出口增长3.6%,至152万TEU,空箱增长11.8%,至247万TEU。

卡德罗说,在通过铁路进行集疏运方面,长滩港走在行业的前面。与公路卡车运输相比较,铁路效率更高,而且对环境更加友好。

随着船舶越来越大,以及火车越来越长,长滩港计划耗资10亿美元用于改善铁路。

目前通过铁路走的集疏运量将近占30%,长滩港的目标是将这一比重提高至50%。通过铁路多式联运,从远东来的集装箱可以比通过东海岸港口和海湾港口更快地送到中西部地区的进口商。出口商也一样。

世界上许多港口,通常只从船上卸下和装上很小一部分货物,但是长滩港不一样。从太平洋过来的船往往要卸下大部分集装箱,然后装上差不多同样多的集装箱。卡德罗特别强调长滩港的码头和码头工人“特别优质”。

2015年12月,达飞轮船公司17859TEU的“Benjamin Franklin”从亚洲两次到访北美西海岸港口,先后挂靠长滩、洛杉矶和奥克兰港,成为挂靠北美港口的最大船。

尤其是将于2021年初竣工的长滩集装箱码头(LBCT),建成后的处理能力可达300万TEU。2017年,美国只有五个港口的年吞吐量超过300万TEU——洛杉矶、长滩、纽约、萨凡纳和西北海港联盟(西雅图和塔科马)。