中美光电设备制造业双边贸易失衡分析

李 焱,张筱涵,黄庆波

(大连海事大学 航运经济与管理学院,辽宁 大连 116026)

内容提要:从2009年起光电设备制造业的双边贸易差额在中美贸易逆差总额中的占比超过40%,剖析其双边贸易失衡问题对于揭示中美两国真实的贸易态势有着重要的现实意义。全球价值链理论体系的兴起为重新审视双边部门贸易情况提供了更加科学的研究框架,本文利用WIOD国家间投入产出表,采用增加值贸易核算法,从贸易规模、产品结构、产业关联以及国别结构等方面,对2000-2014年间中美光电设备制造业双边贸易进行增加值分解,研究表明传统贸易统计模式下的中美光电设备制造业双边贸易失衡被夸大;尽管中国对美国确实存在贸易顺差,但中国在双边贸易中的获利能力相对美国较弱,中国在双边出口中的国内增加值份额低于美国,且以最终品出口为主;尽管中国产业中间品的生产能力不断加强,但在全球价值链中的地位仍低于美国;美国工业的电子信息化及服务化程度相对较高,而中国光电设备出口中的服务业投入呈现逐年增加的趋势;中美光电设备双边贸易网络中的主要贸易伙伴国较为稳定,其中墨西哥的重要程度日益提升,而日本的地位则有所下降。

长期以来,中美双边贸易所呈现的巨额贸易逆差是美国向中国发起贸易制裁的理由之一。2018年3月美国采取了加收高额关税等一系列措施阻止中国产品向美国出口,其中就包括信息通讯技术等光电设备,剖析中美光电设备制造业双边贸易失衡缘由对于揭示中美两国真实的贸易态势有着重要的现实意义。本文利用WIOD国家间投入产出数据,采用增加值贸易核算法,从贸易规模、产品结构、产业关联以及国别结构等方面对中美光电设备制造业双边贸易额进行解构,以期更加科学准确地刻画中美两国双边部门贸易的真实特点。

一、模型解释与数据说明

(一)WWZ总贸易核算法

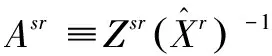

根据国家间投入产出表,WWZ总贸易核算法是将双边部门层面的总出口分解为16部分,从而对出口中增加值的来源和去向进行追踪与分析,本文通过三国非竞争投入产出模型对WWZ核算方法进行说明。

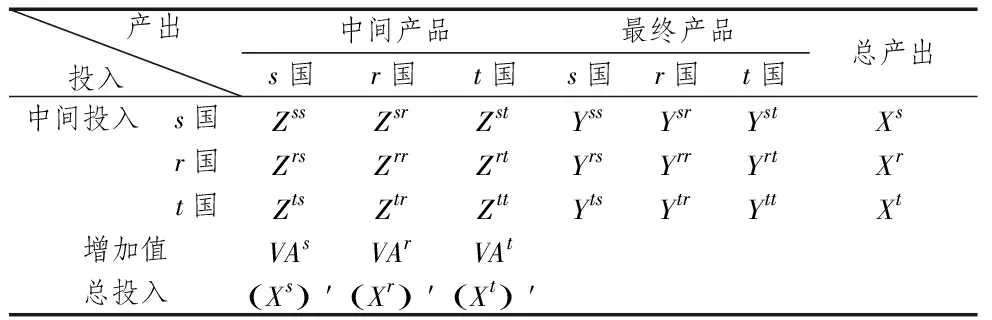

表1 三国非竞争投入产出模型

如表1所示,假设世界只有三个经济体s、r、t,每个国家拥有n个产业部门,Z和Y分别代表中间投入与最终品,VA代表增加值,X代表产出。那么投入产出表中Zsr为n阶方阵,代表s国各部门产品以中间品形式被r国各部门使用的情况。VAs为1×n行向量,代表s国各部门产品生产过程中创造的增加值。Xs和Ysr均为n×1列向量,分别代表s国各部门的总产出以及s国各部门产品以最终品形式被r国使用的部分。其余矩阵表示类推,上标“′”代表矩阵的转置。

(1)

其中B=I-A-1为经典的列昂惕夫逆矩阵,表明增加一单位最终产品时所拉动的总产出。L表示国内里昂惕夫逆矩阵。由此,WWZ总贸易核算法将s国向r国的出口Esr分解为16部分。

Esr=AsrXr+Ysr=VsBss′#Ysr+VsLss′#AsrBrrYrr+VsLss′#AsrBrtYtt+VsLss′#AsrBrrYrt+VsLss′#AsrBrtYtr+VsLss′#AsrBrrYrs+VsLss′#AsrBrtYts+VsLss′#AsrBrsYss+VsLss′#AsrBrsYsr+Yst+VsBss-VsLss′#AsrXr+VrBrs′#Ysr+VrBrs′#AsrLrrYrr+VrBrs′#AsrLrrEr+VtBts′#Ysr+VtBts′#AsrLrrYrr+VtBts′#AsrLrrEr

(2)

图1 WWZ总贸易核算法的基本框架

总的来看(如图1所示),第1项到第5项表示最终被国外吸收的s国本国增加值,其中第1项为以最终品形式被r国直接吸收的s国增加值,第2项为以中间品形式被r国吸收的s国增加值,第3项到第5项为被t国吸收的s国增加值。第6项到第8项表示最终返回s国的本国增加值。第11项与第12项表示出口中包含的r国增加值。第13项与第14项表示出口中包含的t国增加值。第9与10、15与16项分别表示国内与国外增加值的重复计算部分。

(二)数据说明

本文使用WIOD数据库2000-2014年世界投入产出表,该表提供了15年间世界43个主要国家以及“世界其他地区”共44个经济体的35个行业及56种产品之间的投入产出关系,详细刻画了国家内与国际间,产业内与产业间的中间品与最终品的来源地与去向地。本文分析对象为光电设备制造业,对应WIOD投入产出表中的C17,即ISICrev.4中的第26部门计算机、电子与光学仪器制造业。

二、中美光电设备制造业双边贸易分析

(一)传统统计口径下的双边部门贸易分析

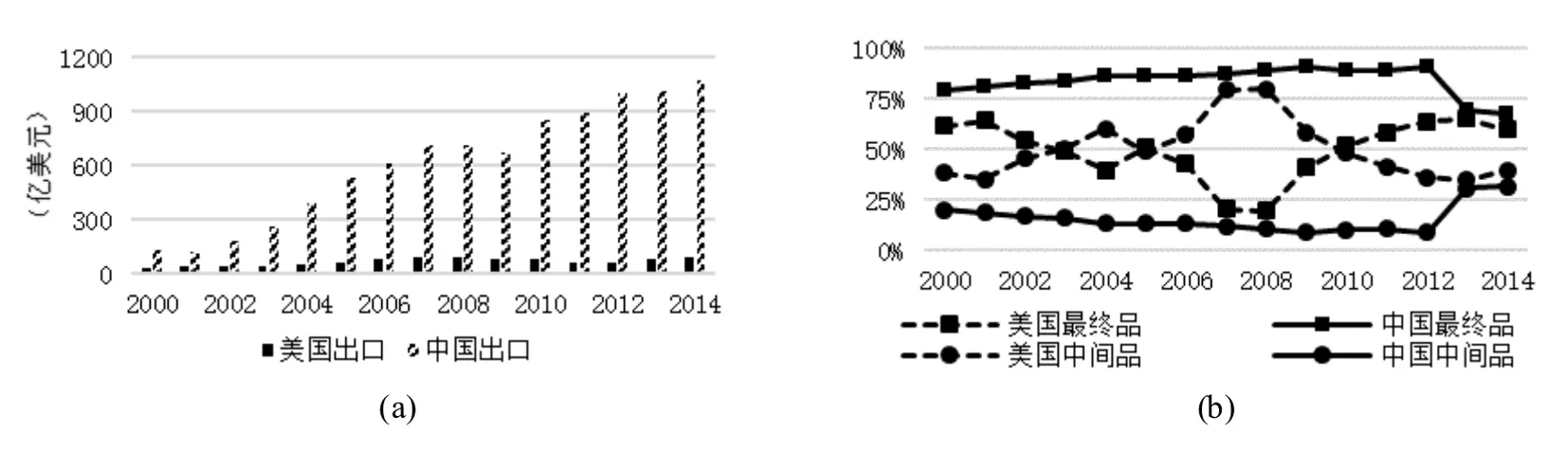

1.中国对美国的贸易顺差较大。传统贸易统计下,光电设备制造业已经成为中美之间双边贸易差额最大的产业部门。如图2(a)所示,中美光电设备制造业双边出口贸易额在15年间均呈现先上升后下降再上升的变化趋势。2014年,中国光电设备制造业对美国出口贸易额相对于2000年增长了706.53%,而美国仅增长了171.93%。期间,受到全球金融危机的影响,2009年美国光电设备制造业对中国的出口贸易额下降了16.47%,并在随后3年始终呈现负增长。相对而言,中国对美国的出口额仅下降了6.45%,受到影响较小,并在2010年迅速回升了27.98%。

2.中国向美国出口以最终品为主。从贸易结构来看,光电设备制造业具有较强的生产分割性,一国从事中间品贸易较多可能意味着该国主要生产核心零件,能够获取较多的产品附加值,而从事最终品贸易较多可能意味着该国主要从事加工、组装等最终环节,创造的产品价值与获取的附加值相对较少。如图2(b)所示,中国对美国出口的光电设备主要以最终品为主,在2013年以前最终品占比不断上升,甚至达到90%的水平。而美国对中国出口的光电设备中间品占比虽相对波动较大,但在2013年以前始终高于中国对美国出口中该部门中间品的比例。2013年以后,中美之间中间品与最终品贸易结构差距明显缩小甚至达到较为接近水平。一方面可能是由于美国比中国受到了更严重的金融危机影响,自2010年开始美国光电设备制造业中间品出口贸易整体下滑;另一方面是因为中国逐渐开始重视对工业科技的转型升级,于2013年先后发布《“十二五”国家战略性新兴产业发展规划》《“十二五”国家自主创新能力建设规划》等政策文件,推动中国高端制造业的不断发展,促进了中国制造业中间产品的研发与生产。

图2 中美光电设备制造业双边出口额及贸易结构情况(数据来源:根据WIOD和对外经济贸易大学全球价值链研究院数据库计算整理,下同)

图3 2000-2014年中美光电设备制造业双边贸易分解情况

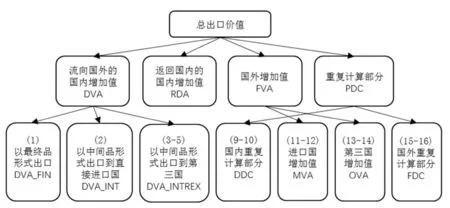

(二)双边部门出口贸易额增加值解构

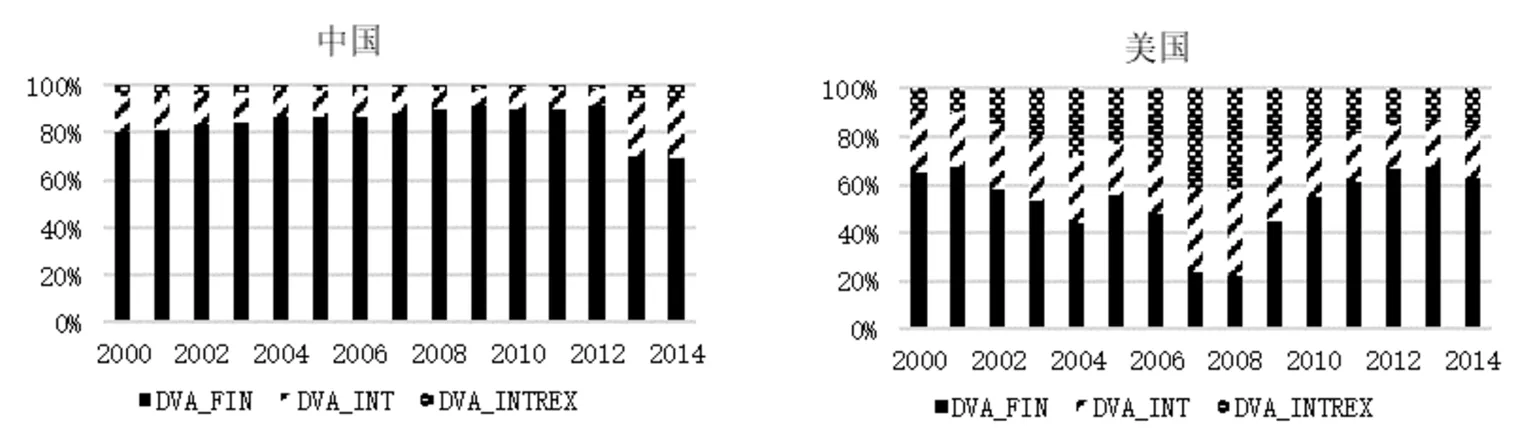

1.中美贸易失衡存在虚高现象,且中国在双边贸易中的获利能力低于美国。图3描述的是2000-2014年中美光电设备制造业双边贸易分解情况。从增加值贸易的角度进行再次测算,2014年中美光电设备双边增加值贸易差额为697.05亿美元,比传统贸易统计模式下的986.44亿美元逆差减少了289.39亿美元,可以看出传统贸易统计模式对中美光电设备双边贸易不平衡性的刻画并不准确,存在虚高现象。

(1)中国出口中包含的国内增加值份额低于美国。中国在光电设备制造业双边贸易中出口的国内增加值(DVA)份额占比要低于美国,这说明尽管中国对美国的双边贸易呈顺差状态,但事实上美国在贸易往来中的获利能力仍要高于中国。中美两国DVA比例的变化趋势虽大致相同,但美国向中国出口的光电设备中包含的DVA份额接近90%,比中国高出10%以上。另外,中国向美国出口的光电设备中所包含的返回本国的国内增加值(RVA)份额的最大值甚至不超过0.5%,而返回美国的RDV份额虽在15年内有所波动,但整体上相对于中国较高。这说明中国在一定程度上承担了美国光电设备“加工工厂”的角色,而中国向美国出口的产品大多被美国或第三国家吸收,不会再次返回中国。

(2)美国在全球价值链中的地位高于中国。从国外增加值占比的角度来看,中国向美国出口的光电设备中的FVA份额要比美国平均高出10%-20%,这意味着中国相对于美国位于光电设备制造业全球价值链的下游位置,需要从国外进口中间品,而自身则处于加工、组装的低附加值环节,向美国出口的更多是最终品。从2007年开始,中国出口中的FVA份额逐年下降至2014年的24.01%,说明中国正在逐渐摆脱对中间品进口的依赖,自主研发生产能力近年来不断提升。尽管如此,中国的中间品出口能力仍然低于美国,这一点可以在重复计算项(PDC)的变化趋势中得以体现。2012年以前,美国对中国出口的光电设备制造业产品的跨国传递次数虽然有一定波动性,但整体始终高于中国。而2013-2014年中国PDC占比开始上升,这与上文中国在2013年开始加大对美国光电设备制造业中间产品出口的趋势是一致的。PDC、RDV与双边中间品贸易曲线的高度重合也能够说明美国在2008年RDV份额下降的原因是美国对中国出口的光电设备中间产品减少,出口品跨国次数减少,因而回到美国的国内增加值也相应减少。

图4 2000-2014年中美光电设备制造业双边DVA分解情况

2.美国以中间品形式出口的国内增加值份额高于中国,但差距在逐年减小。一国出口中所包含的国内增加值会以中间品(DVA_INT、DVA_INTREX)和最终品(DVA_FIN)两种方式流向其他国家,这一结构变化能够体现一国在该部门价值链上位置的相应走势。图4对2000-2014年间中美两国在双边部门出口中所包含的国内增加值的结构进行了分析。

(1)中国出口中包含的国内增加值主要包含在最终产品中。中国向美国出口光电设备中包含DVA_FIN份额较高,在2012年甚至达到91.33%,而以中间品形式被美国直接吸收的国内增加值DVA_INT从15.21%下降至7.12%,被第三国以中间品形式吸收的国内增加值更是不足5%。原因在于中国在加入WTO后,为积极促进经济开放不断融入全球生产网络中,依靠劳动力要素优势承担了“世界工厂”的角色,从事加工、组装等价值链下游环节的工作,因此以最终品形式出口的产品相对较多。而自身光电设备制造技术仍不成熟,没有掌握行业核心技术,所生产的中间品不具有国际竞争力,无法满足美国及其他国家的加工生产需求。自2013年起,中国开始积极提升制造业科技研发与自主创新能力,大力促进中间品的生产出口,使情况有所改善,DVA_FIN在国内增加值出口中的占比降至70%以下。

(2)美国的国内增加值结构整体以中间品为主。美国DVA_FIN的占比在2008年以前不断下降,达到22.42%的低水平,而DVA_INT、DVA_INTREX则呈持续扩大趋势。自2009年开始,DVA_FIN的份额不断向上攀升至2014年的62.81%,DVA_INT、DVA_INTREX则分别减少了14.37%和26.03%。原因在于:一是受到全球金融危机的影响,美国部分企业将许多曾经在海外完成的加工、组装环节转移回了国内,以节省支出,因而向中国出口的产品中最终品份额上升;二是由于中国受到金融危机的影响远小于西方国家,这期间并没有停止对自身科学技术的研发和对创新能力的提升,本国可以生产的中间品种类和规模越来越多,对国外零配件的进口依赖性逐渐减小。而中国也开始从初始的加工组装环节向价值链上游环节攀升,出口的最终品数量不断减少,因此通过中国被第三国吸收的美国国内增加值DVA_INTREX也在持续降低。

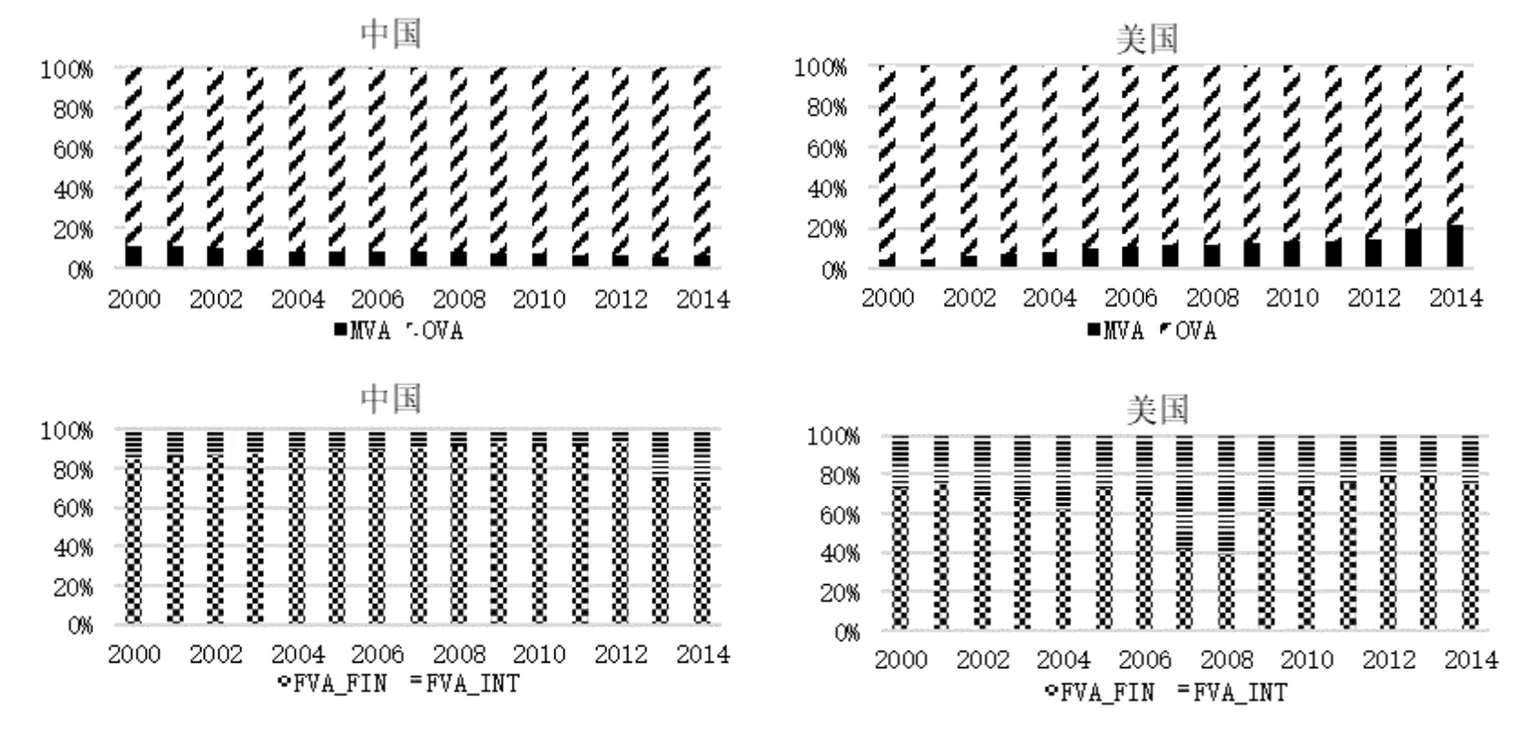

3.国外增加值来源均以第三方国家为主,但产品结构存在较大差异。国外增加值可以从增加值来源地以及产品结构两个维度进行分解。其中增加值来源地可以分为来源于直接进口国(MVA)或第三国(OVA),产品结构可以分为蕴含在中间品(FVA_INT)或最终品(FVA_FIN)中出口。图5对2000-2014年间中美两国在双边部门出口中所包含的国外增加值的结构进行了分析。

(1)美国国外增加值中来源于直接进口国的份额逐年上升,且已超过中国。中美光电设备制造业双边贸易中的FVA绝大部分来自于除中美以外的第三方国家。但不同的是,15年间中国的OVA份额不断增加,从88.8%上升至93.7%,对美国的进口依赖性在逐渐减小。而美国FVA中包含的MVA份额却在逐年上升,由2000年的4.2%上升至2014年的21.5%,这说明中国光电设备制造业的生产技术也在不断成熟,所生产的零配件已经能够逐渐替代美国对部分第三方国家中间产品的需求。

(2)中国以最终品形式出口的国外增加值居多,但近年来有所改善。中美两国FVA的产品结构与DVA以及总贸易结构的变化趋势基本相同。美国早期FVA出口以中间品为主,但在金融危机后,生产重心逐渐向最终品转移,FVA_INT份额由2008年的61%降至2014年的25%。而中国FVA_INT份额在2013年突增至25%以上,超过同期美国,在一定程度上说明中国已经开始实现产业的优化升级,逐步摆脱被困于加工、组装环节的“低端困境”,以生产中间品为导向进口国外零配件,向全球价值链上游攀升。

图5 2000-2014年中美光电设备制造业双边FVA分解情况

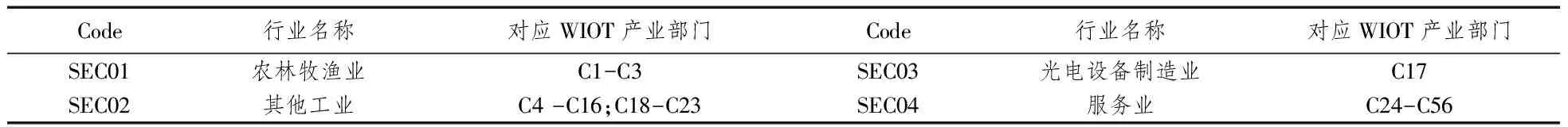

表2 产业部门对照表

(三)基于产业关联层面的增加值贸易测算

借鉴Wang et al.(2015)、王直等(2015)的研究方法,本文将产业层面的前向关联定义为光电设备制造业(C17)蕴含在本国各产业部门中向双边贸易伙伴国出口,包括本国C17部门增加值与国外C17部门增加值两部分,能够体现该行业在其他产业部门生产过程中的投入水平。而后向关联则是分析本国对双边贸易伙伴国出口的C17部门中所蕴含的其他产业部门增加值的结构,从而反映该行业生产过程中所蕴含的其他产业部门的贡献。由于篇幅限制,本文将WIOTs中的56个产业部门根据其行业共性与特点重新归纳成4个部门,如表2所示。

总体来说,光电设备制造业在中美双边贸易中的后向关联程度要大于前向关联。2014年,中国基于前后向关联测算的出口到美国的C17部门增加值分别为438.1亿美元和1047.6亿美元。相比之下,美国对中国出口的C17部门基于前向与后向关联的增加值差额较小,仅为4.4亿美元。其原因除美国C17部门向中国出口基数较小之外,主要在于美国工业的电子信息化程度高于中国,其他工业部门的光电设备利用程度相对较高。为进一步分析中美两国光电设备制造业出口在产业结构层面的差异,本文对比了2000年、2008年、2014年三年基于产业前向与后向关联测算的中美光电设备双边增加值贸易情况,如图6所示,并得出以下结论。

1.产业部门间的前向关联以光电设备制造业为主,而后向关联相对更加紧密。中美两国通过光电部门自身向对方出口的C17产业部门增加值比例均超过80%,较少蕴含在其他工业部门中,对于农业部门和服务业部门的贡献几乎没有。而相对而言后向关联的结构分布更加紧密,可以看出两国C17部门的出口均需要光电设备制造业、其他工业以及服务业的共同投入。

2.中国对国外增加值的依赖高于美国,且后向产业分布较为平均。中国基于前向与后向关联测算的国外增加值份额都相对较高,尤其是光电设备制造业对本部门的自身贡献中约20%左右的增加值来自于国外。而美国无论是其他产业部门对国外C17部门增加值的需求还是C17部门对国外其他产业部门的增加值需求都不足10%,这说明美国更多的是利用国内各部门的增加值投入进行生产活动。中国向美国出口的光电设备中来自其他工业、C17部门本身以及服务业的增加值贡献差距不大,而美国相对而言其他工业部门的投入比例要小于中国,减少的部分由C17部门自身取代。原因在于光电设备制造业作为高技术行业,美国掌握其核心技术与关键零配件,生产产品的技术含量更高,因此要使用更多来自部门本身的中间品投入。而中国从事的更多是低技术的加工、组装环节,所涉及的其他工业部门的生产活动更多。

图6 2000年、2008年、2014年基于产业前后向关联测算的中美光电设备双边增加值贸易情况

3.美国光电设备制造业发展迅速,且对其他工业部门的贡献不断增加。美国通过C17部门自身向中国出口的光电设备制造业增加值在2014年相比于2008年减少了10%,这一部分流向了其他工业部门。这与上文提及的美国工业电子信息化程度的提升相符。美国C17部门出口中包含的服务业投入份额在逐年降低,但这并不代表美国生产光电设备制造业的服务化水平不高,而是由于美国实行再工业化致使C17部门自身增长速率过快所导致的。与此相对应的是中国基于后向关联测算的服务业投入份额持续上升,揭示着中国近年来制造业服务化的不断发展。

(四)基于国别关联层面的双边增加值贸易测算

除了产业关联的角度,本文还基于国别层面对中美光电设备制造业双边增加值贸易进行了测算。事实上,增加值贸易的概念不同于贸易增加值。中国光电设备制造业对美国出口的增加值不仅包含在中美双边贸易中,也会隐藏在其他国家其他部门对美国的出口中,可以看作是在国别层面定义的前向关联。而中国对美国出口的光电设备中也会包含其他国家各个部门的增加值贡献,即对第三国增加值OVA进行来源地分解,可以看作是在国别层面定义的后向关联。通过国别层面的双边增加值贸易测算,能够明确中美光电设备双边贸易与第三国之间的相互联系,并分析其变化情况。

中美光电设备制造业双边贸易网络中包含的贸易往来伙伴主要集中在行业领先以及具有地缘位置优势的国家或地区,包括墨西哥、中国台湾、韩国、日本、加拿大以及德国等。总体来看,前十位贸易伙伴国的排名没有发生太大变化。这是由于光电设备制造业属于技术密集型行业,各国不会轻易将核心生产环节转移到其他国家。而后向关联中俄罗斯、巴西排名的上升,也能说明中美之间光电设备制造业增加值越来越多地通过新兴市场国家进行贸易往来,而与欧洲发达国家之间的关联性逐渐减弱。图7对比了2000年、2008年、2014年三年基于国别前向与后向关联测算的中美光电设备双边增加值贸易情况。

1.国别层面的后向关联相比于前向关联趋于平均化。基于后向关联测算的中美光电设备制造业双边贸易国外增加值主要来源地相对波动变化较小,与前向关联相反,来源地国别份额逐渐呈现平均化趋势。2000年,中国出口中来源于日本的国外增加值份额超过20%,远高于韩国和中国台湾。而在2014年,日本的排名已下降至第三位,占比份额降至9.76%,排名前两位的韩国与中国台湾占比份额分别为14.03%和12.65%,中国对日本中间品的依赖性逐渐减弱。美国的平均化趋势则更为明显,2014年美国排名前十的来源地国别份额差额均不超过1%。这是由于随着各国生产技术的普遍提升,直接输出光电设备的过程中可选择的中间品来源国越来越多,而在经由其他国家向对方间接出口产品时仍需优先选择与其贸易关系紧密的国家。

2.双边贸易网络中的主要贸易往来国变化不大。总体来看,日本、韩国与中国台湾三个国家及地区在中美贸易网络中处于关键地位,在2000年、2008年、2014年中美基于前向关联测算的国别排名中始终处于前五名之内。在后向关联中,日本、韩国和中国台湾始终是中国增加值来源国的前三名,比第四名德国的占比份额高出5%以上。而在美国后向关联中,日本始终处于排名的前两位,而韩国在2000到2008年的占比份额由8%降至5%,后又逐渐恢复至8%,国别排名也重新回到第三名。

图7 2000年、2008年、2014年基于国别前后向关联测算的中美光电设备双边增加值贸易情况

相对而言,日本在中美贸易网络中占比份额的波动较大。2000-2014年日本在中美后向国别关联中的份额分别下降了11.62%和9.67%。原因在于日本受到2008年全球金融危机以及2011年日本大地震的影响,其在全球光电设备制造业生产网络中主导地位有所下降。但是由于日本始终掌握着一定的行业核心技术,因此尽管在产量及贸易量上受到冲击,但排名并未下降太多。另外,值得一提的是中国光电设备增加值经由墨西哥流向美国的份额远高于其他国家,这是由于美国向墨西哥进行了产业转移,将加工、组装等低附加值环节的工作外移,因此生产过程中所使用的中国增加值大多需要在墨西哥完成最终环节后才能流向美国。这也能够印证美国与欧洲以及北美地区之间的贸易联系更加紧密。

三、结论与建议

基于WIOD数据库2000-2014年国家间投入产出表相关数据,本文对中美光电设备制造业双边贸易进行增加值解构,并基于产业关联与国别关联层面对其进行增加值贸易测算,得出结论如下:第一,传统贸易统计口径下,中美光电设备制造业双边贸易失衡被夸大。第二,中国向美国出口光电设备中的国内增加值份额低于美国,且主要是以最终品的形式出口,说明中国相较于美国仍在从事全球价值链中较为低端的加工、组装环节,在双边贸易中的获利能力不如美国。第三,尽管近年来美国出口中所包含的中国增加值不断增加,且中国在一定程度上可以替代其他国家零配件对于美国的出口,但美国在全球价值链中的地位仍要高于中国。第四,与中国相比,美国光电设备制造业与其他产业部门之间的联系较为密切,且工业整体的电子信息化程度及服务化水平较高。但是,中国出口中包含的服务业增加值投入正在逐年攀升,说明中国制造业正在积极朝服务化的方向发展。第五,日本、韩国、中国台湾、墨西哥、加拿大等具有地缘位置优势的国家和地区,始终是15年间中美光电设备制造业双边贸易网络中的主要贸易伙伴。值得注意的是,墨西哥在近年来已经成为中国光电设备增加值向美国出口的主要经由地之一,而日本的相应地位则有所下降。

通过以上对比分析,本文提出以下对策建议:第一,提升本国光电设备制造业的创新能力。在企业层面,加强研发投入,注重高技术人才培养,积极吸收进口零部件所蕴含的核心技术,打造先进的自主创新与管理体系。在产业层面,减少对国外零配件进口的依赖性,推动贸易结构向中间品出口优化升级,从而摆脱全球价值链中加工、组装环节的“低端锁定”困境。在国家层面,通过相关政策的引导支持,推动华为、中兴等已经具有一定影响力的自主品牌走出国门,同时加强对其他中小企业的培养扶持,促进国内产业链的完善。第二,进一步促进光电设备制造业与服务业的深度融合。在行业内功能升级有限的情况下,占据全球价值链的其他环节。加快运输、仓储等生产性服务业发展的同时,实现与金融、保险、信贷等其他服务业的高效融合。在互联网高速发展的背景下,促进信息化、物联网等先进技术对售后服务的应用,通过提升中国光电设备出口中服务业的投入实现整体国内增加值份额的上升。第三,加强国际间的交流合作,摆脱对美国等西方国家的依赖。在世界各国普遍注重高技术行业发展的背景下,促进贸易对象国的多元化,尤其关注与韩国、日本等具有地缘优势的国家或地区之间的贸易往来,并在出口时考虑是否需要经由第三方国家向出口对象国间接出口。第四,推动中国产品走出去。在积极提升核心生产能力的同时,借助“一带一路”等区域合作平台,实现“中国智造”技术、服务、标准走出去,促进区域价值链不断向区域外延伸并与全球价值链高效对接,加强中国产品的国际认可度以及品牌的国际影响力,从而实现中国在光电设备制造业全球价值链上的攀升。