债务重组对上市公司的影响

——以山东金泰为例

杜美玲,黄 勇

(西北师范大学商学院,甘肃 兰州730070)

一、引言

随着经济的发展和资本市场的壮大,上市公司面对的竞争日趋激烈,受内外各种因素的影响,使其背负较高债务成为一个普遍问题。当公司发生不能按时足额还款等财政困难后,经过与债权人私下协商,使债权人愿意做出债权让步,就是所谓的债务重组,[1]它成为公司避免破产最受青睐的一种方式,不仅可以缓解债务人的负担,使债权人损失较少,还可以使社会更加和谐。

随着债务重组在实践中的不断涌现,它对公司的影响也受到了研究者的普遍关注,其观点主要有两种,一种是债务重组对公司产生正面影响,另一种是它给公司带来一定的负面影响。例如,吕玉瑶在对债务重组实施效果中评价到重组活动可以产生财务协同效应并有助于提升公司当年的盈利水平,进而使公司保住上市资格。[2](P94)刘思博研究指出,在公司持续经营过程中,债务重组可带来一定的负面影响,经理可能会由于债务重组对当年经营业绩改变的表象而对未来做出错误的决策,不利于公司长远的发展。[3](P7)目前,大部分研究都是从债务重组能为上市公司带来短期效应的角度分析,而对债务重组能否使公司取得长期资本以及如何使公司实现持续发展这两方面的研究较少。本文采用案例分析的方法,通过对山东金泰两次重组前后财务指标的深度分析,得出公司经营状况逐步转好的关键并给出实现可持续发展的建议,希望对类似ST类上市公司进行债务重组提供参考意见。

二、山东金泰债务重组的案例分析

(一)公司基本情况及重组过程 山东金泰集团股份有限公司(简称“山东金泰”),发起人为山东省医药工业研究所实验厂,成立于1992年6月3日,公司股票于2001年7月23日在上交所上市挂牌交易。公司的主营业务是黄金珠宝首饰的贸易及生产和销售化学制剂药和中成药。

公司从2006年到2016年共发生两次债务重组,其原因都是公司因连年亏损导致出现退市风险,为保住上市资格而发生的。第一次重组是在2007年,债权人建设银行山东省分行、工商银行济南高新支行和北京新恒基房地产集团有限公司各豁免所欠债务989万元、488万元和1500万元,总计2977万元豁免金额根据准则规定计入营业外收入,使得2007年的净利润大幅增长,公司由亏损变为盈利;第二次是在2012年12月13日签订债务重组协议,债权人中矿必拓投资有限公司就所欠债务总计4809.3万元的债务豁免了1809.3万元,2013年度实现净利润2633.7万元,使公司实现由亏转盈。

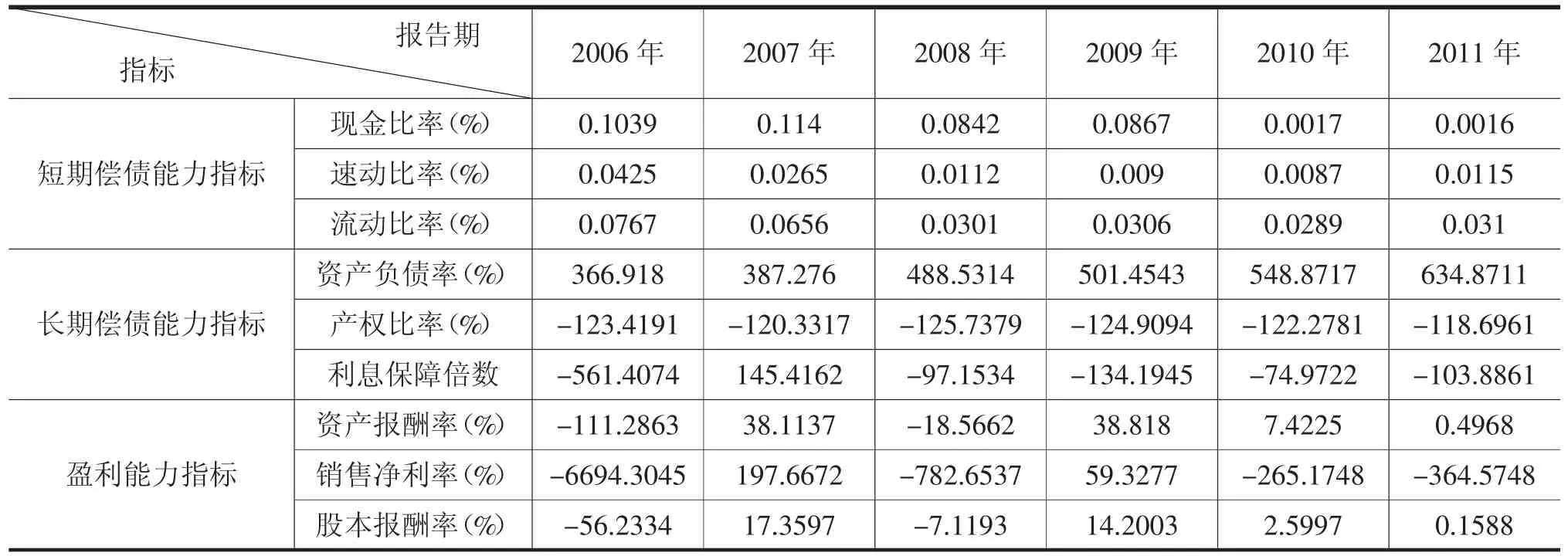

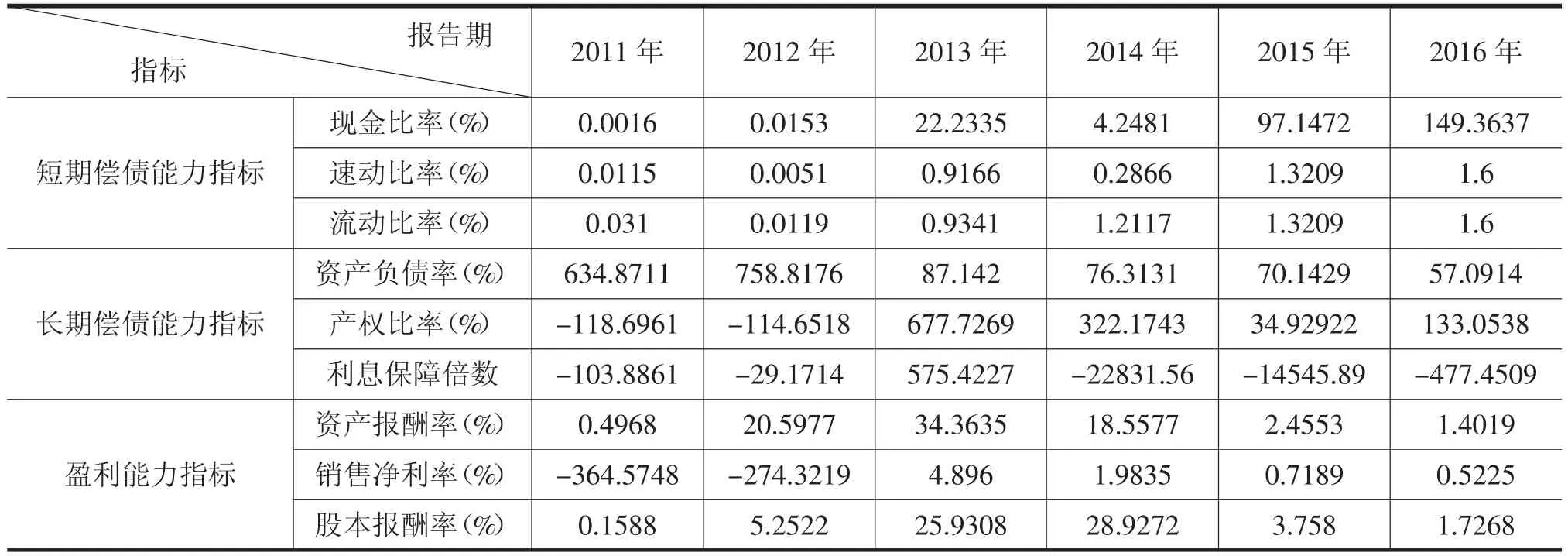

(二)公司债务重组的财务分析 本文利用山东金泰2006年—2016年共11年的财务数据,通过计算两次债务重组报告期前后的财务指标,分析山东金泰采用债务重组这一手段是否真正从根源上解决了财务困难。在衡量债务重组经营业绩方面,本文选取偿债能力和盈利能力两类指标,这两类指标具有相关性,可以从定性与定量角度更好地把握公司财务整体变化情况。具体而言,偿债能力指标包含短期指标与长期指标,其中短期指标包括流动比率、速动比率和现金比率,它们三者相辅相成,互相弥补其自身的缺点,进而较准确地反映出公司的短期偿债能力;长期指标包括资产负债率、产权比率和利息保障倍数,共同揭示了公司财务结构的稳定情况以及对所欠债务的偿还能力;盈利能力指标包括资产报酬率、销售净利率和资本报酬率,用来反映企业的盈利水平及对投资者的分红情况。主要财务指标如表1和表2所示,表1是第一次债务重组前后主要指标的变化趋势,表2是第二次债务重组前后的指标相对比较情况。

表1 山东金泰2006年-2011年主要指标对比表

表2 山东金泰2011年-2016年主要指标对比表

1.短期偿债能力分析

从表1可看出,虽然山东金泰在2007年进行了债务重组,但从整体上会发现2006年—2011年公司的三个短期指标都比同行业正常水平低,这表明公司不能按时还款的可能性较大。观察分析重组当年的流动比率与速动比率不仅没有上升,反而较前一年下降了,只是现金比率由0.1039%小幅上升到0.114%,重组后的几年各个短期指标都在下降,这表明实施债务重组对公司未来的经营结构没有影响,公司长期处于破产边缘。

由表2可知,山东金泰三个短期指标的比率在2011年—2012年都较小,2013年的流动比率与速动比率接近1,现金比率在20%左右,然而即使2014年流动比率较前一年有所上升,但现金比率却较2013年下降幅度达到80%,速动比率下降达44%,说明公司拥有较少的货币性资产、拥有较多变现能力弱的存货,由此可见债务重组活动只为企业带来短期效应,并未从根本上解决问题。虽然2015年及2016年公司的短期财务指标在上升,但经查看公司财务报表会发现这两年盈利水平极低,所以仅仅依赖债务重组不能使公司持续经营,要从自身寻找问题并对经营结构做调整。

2.长期偿债能力分析

从表1数据看出,2006年—2011年公司的资产负债率在逐年上升,2007年即使进行了债务重组也没有降低公司的资产负债率,说明公司债务负担较重,偿还长期负债的能力较弱;利息保障倍数在重组当年变为145.4162,但这种上升趋势从2007年到第二次重组之前的这段期间并没有保持,说明公司在此期间并未因实施债务重组而减缓对债权人的债务偿还程度,因此债务重组只能解公司燃眉之急,不能助其长远发展。

由表2知,从2011年—2012年,资产负债率逐年上升而且极高,尽管较合理地运用了财务杠杆原理,但也为企业带来较高的财务风险,2012年尤为严重。观察发现重组当年2013年的资产负债率由2012年的758.8176%下降到87.142%,产权比率由前一年的-114.6518%上升到677.7269%,同时利息保障倍数也有较大幅度的变化,由-29.1714%上升到575.4227%,可见债务重组对企业当年的经营业绩影响之大;虽然2013年公司经营业绩有所提升,但对比2014年的长期指标尤其是利息保障倍数会发现,它从2013年的575.4227下降到-22831.56,由此可见公司没有能力偿付利息,所以说债务重组只是作为缓解当年财务危机的工具,公司以后的发展还要靠自身的努力。

3.盈利能力分析

盈利是企业的财务管理目标,那么盈利能力是评价一个企业获利的水平,同时也是企业管理者、所有者等信息使用者十分关注的指标之一。从表1可知,山东金泰在2007年第一次实施债务重组后,使得当年三个盈利能力指标都变为正数,而重组前后两年都为负数;公司实施第二次债务重组也使得重组当年2013年的三个盈利能力指标都较前一年有所上升,虽然2014年股本报酬率由2013年的25.9308%上升到28.9272%,但这个上升对公司来说微乎其微,从整体上看,2014年至2016年公司的各项盈利能力指标都在下降且2015年及2016年公司利润持续走低并在2016年降为151.5万元。通过类比两次债务重组前后盈利能力指标的变化趋势,得出重组只会暂时性地帮助公司脱离财务困难、达到弥补亏损的目的。所以投资者在选择是否投资、债权人在选择是否借债时一定要分析公司重组前后几年的财务状况,不能盲目地只看某一年的业绩水平。

三、上市公司债务重组中常见的问题

随着经济不断发展,债务重组对不少企业起到了保护作用,成为了不可忽视的经济调节手段,但在实施过程中也存在较多问题。[4](P20)为了保住上市资格,公司管理层利用各种方法操纵利润,山东金泰发生的两次债务重组就是基于此原因。通过分析山东金泰重组前后各项财务指标可知2007年和2013年公司获利仅仅是因为借助债务重组使其暂时扭亏为盈,经营状况并未好转,山东金泰利用净利润的增加反映在资本市场上来影响投资者对公司的信心,进而影响公司的声誉,但这仅仅是表面现象,比如一些上市公司会利用债务重组在实施过程中的漏洞来规避退市、增加利润、粉饰报表最终误导报表使用者。总体而言,上市公司债务重组中出现的常见问题涉及以下三个方面:

(1)相关法规对财务困难的界定模糊,做出让步的依据不完善。山东金泰与其债权人之所以能达成重组共识,是因为当公司处于财政困境中,债权人会基于自身利益角度考虑而进行妥协。但由于无合理规范的标准、无有效的监督,所以在实务中将不可避免地导致判定财务困难不一致、做出让步带有一定的人为主观性。

(2)由于公司只有在亏损时才有可能实施债务重组而且准则规定亏损企业不需纳税,如山东金泰就是由于连续亏损才与债权人达成债务重组共识,在公司进行债务重组活动中,由于重组收益影响当年利润总额,就可能使得部分亏损不太严重的公司由亏转盈进而导致需交所得税,但债务重组的目的是为了帮助公司渡过财务危机,这样反而又增加了公司税负。

(3)由于债务重组收益是一次性计入营业外收入,这实际上不符合收入费用配比原则,同时会使公司操纵利润,进行盈余管理,美化当期财务报表,使信息使用者得到的信息失。[5](P7)文中的山东金泰就是利用此原理虚增当年利润,进而达到规避退市的目的。

四、应对上市公司债务重组问题的建议

上市公司可以反复利用重组手段获取超额利润、获得再融资能力;也可以借助债务重组规避被摘牌的风险,以求持续经营。[6](P26)山东金泰就是由于连年亏损导致公司面临退市风险时,通过与其中几个债权人互相协商来豁免公司的债务进而帮助其持续经营。虽然通过债务重组活动使山东金泰当年实现盈利,但它并未使公司未来的业绩水平有质的飞跃。因此公司要想实现可持续发展,改变自身的经营结构固然重要,但其外部因素如准则及相关法律法规方面的改善也不可小觑,具体从以下几点进行改善:

(1)准则应当详细明确定义中财政困难的范围,使之有一个客观的衡量标准,比如要根据公司规模大小、负债额达到注册资本的百分比等作为参考依据;完善做出让步的依据,比如建立相关法律制度,通过一定的控制审查,最终由相关部门批准。

(2)由于重组收益影响利润总额,而且目前准则针对重组收益在税会方面无差异,这就使处于财政困境中公司的税负有所增加,因此准则可规定因债务重组而增加的利润金额不再征税,以减轻处于财务危机中公司的负担进而有助于促进可持续发展。

(3)为了使报表利益相关者可以充分了解到公司真实的业绩水平,监管层须保证信息披露的质量及可靠性,比如对债务重组相关内容采用统一规定的格式来披露并制定参考性规章制度进行规范。总而言之,对我国债务重组会计准则及法律法规方面的完善使公司认识到债务重组的实质,从而通过完善经营结构及管理体制等来促进公司可持续发展,最终形成稳定而有序的资本市场。