创业企业的资本结构选择

——基于管理层和董事会群体决策的视角

刘新民,孙田田,王 垒

(山东科技大学 经济管理学院,山东 青岛 266590)

一、问题提出

合理的资本结构可以给外部投资者带来企业经营发展的积极信号,有助于其对企业未来经营状态做出正确判断,增强外部投资者的投资信心。较低的资产负债水平会导致公司税收成本增加,加剧管理层自利行为,阻碍企业的长远发展[1]。因此,厘清创业企业首次公开募股(IPO)后的资本结构决策机理,对于优化创业板上市公司的资本结构,促进创业企业健康成长具有重要的现实意义。

近年来,探讨资本结构影响因素的研究主要集中在公司股权结构的影响效应方面,即探讨股权性质和股权集中度等股权治理结构对资本结构决策的影响[2-8]。然而,学者们忽略的一点是资本结构作为股东约束管理层的一种治理手段,其决策实际上是管理层与董事会两个决策群体之间博弈的结果[9]。与成熟板公司相比,创业板上市公司的管理层拥有更高比例的股份,决策的自由度更高,更有能力干涉企业的债务决策[10]。而代表股东利益的董事会群体由于繁忙董事现象,减少了董事利用其所有权进行决策和监督管理层的机会[11]。在这种情况下,董事间由于个人关系、社会地位、信任等形成的非正式层级成为董事会正式权力的补充,协助其进行决策和监督管理层[12]。实际上,创业企业IPO后的资本结构决策在一定程度上是管理层与董事会非正式层级之间的博弈。那么基于以上考虑,创业企业中管理层与董事会非正式层级这两个不同的决策群体将怎样影响资本结构决策?这两个群体高低不同的决策权力对创业企业IPO后的资本结构决策有着怎样的作用机理?

基于以上问题的分析,本文借助2010—2016年中国创业板上市公司的数据,从公司内部管理层与董事会群体决策视角出发,实证检验管理层与董事会非正式层级对资本结构选择的影响。与以往研究相比,本文的创新性工作主要表现在以下几个方面:(1)本文突破以往研究重点关注CEO等个体权力强度对企业决策的影响,将管理层所有权强度与董事会非正式层级清晰度两个决策群体特征引入分析创业企业IPO后的资本结构决策的影响过程中,考察两种决策群体的相互作用机制及不同高低组合对资本结构决策的影响机理,打开群体分布特征对企业决策影响过程的“黑箱”;(2)本研究借助社会资本理论,通过分析董事会非正式层级清晰度对创业企业IPO后资本结构决策的作用效果,将社会资本理论与债务约束理论进行有效结合,为解释董事会非正式层级清晰度对管理层监督效应的治理实践提供新的视角。

二、理论分析与假设提出

(一)管理层所有权强度与资本结构的关系

委托代理理论认为,现代企业由于管理权和所有权分离引起股东与管理层的信息不对称,将导致道德风险和管理层逆向选择问题。这些问题所带来的股东与管理层之间的利益冲突会在一定程度上导致双方在公司财务决策方面的不同倾向。根据资本结构控制权理论,当企业发行优先股时,企业的控制权掌握在管理层手中。而当企业无法偿还债务时,此时不仅企业的控制权将从管理层手中转移给债权人,而且管理层将受到来自债权人的更多的监督和约束。在这种情况下,管理层为了避免控制权转移,减少债权人的频繁监督,可能利用其手中的权力操纵融资决策和资本结构决策,通过降低负债水平来降低自身所承担的风险[13-14]。与主板上市公司相比,创业板上市公司管理层拥有更高的所有权和自主权,因此,创业板公司的管理层拥有更强的影响资本结构决策能力,其更有可能出于对自身职位安全的考虑,降低由于公司的债务结构而带来的公司经营和破产风险,从而倾向于通过减少债务融资来减少公司的债务结构。因此,本文提出如下假设:

假设H1:在创业板上市公司中,管理层所有权强度增强将降低资产负债率。

(二)董事会非正式层级清晰度与资本结构的关系

中国作为一个以“关系”为社会文化根本理念的国家[15],正式制度的治理安排相对较弱。在这种情况下,公司将会依赖由于关系网络而形成的非正式制度,这一现象在董事会内部明显存在。董事们往往事务繁忙,一年中的董事会会议往往较少,且时间较短[16],难以建立有效的正式规则或程序指导董事的工作,使其很好地发挥监督和决策职能[17-18]。在这种情况下,董事们由于具有政治资源,在学会、商会和其他公司任职等原因而获得不同程度的尊重和认可,这些非正式因素的存在使得董事会内部形成非正式层级,进而对决策过程和决策质量产生影响并可以协助董事正式制度对管理层进行监督[19]。债务融资给企业带来还本付息的义务,并增加了企业陷入财务困境的可能性,从而制约管理层的在职消费行为。因此,董事会非正式层级为引入债权人的监督,达到共同约束管理层的目的,将会选择更多的负债融资,从而提高公司的债务结构。

董事会非正式层级对融资决策的治理效果受董事会内部成员受尊重程度的影响。董事会成员受到的尊重和认可程度不同,其在董事会治理中发挥的作用也不尽相同。受到更多尊重的董事在董事会决策时具有较高的影响力,可以充当“仲裁员”的角色统一意见,提高决策效率;而受尊重较少的董事由于影响力不足,更多地跟随影响力较大的董事进行决策。当董事之间影响力差异明显时,董事会具有较为清晰的非正式层级,此时,高排名的董事可以指导决策,领导排名较低的董事积极发表建议,并统一意见,促进决策效率,提高决策质量[20]。而当这种非正式层级关系不够明确时,工作会变得混乱、低效和令人沮丧,从而容易降低组织效率[21]。因此,清晰的非正式层级与模糊的非正式层级相比,能够更好地促进融资决策,通过提高公司债务结构的方式引入债权人共同监督,从而加强对管理层的制约。因此,本文提出如下假设:

假设H2:在创业板上市公司中,董事会非正式层级清晰度增强将提高资产负债率。

(三)管理层所有权强度与董事会非正式层级清晰度的交互效应对资本结构的影响

董事会非正式层级作为正式制度的一种补充,可以代替董事会正式权力发挥一定的监督与决策职能。董事会非正式层级一方面通过影响董事会的内部互动过程,对管理层产生更多的监督和指导,在一定程度上减少公司的委托代理成本[22];另一方面可以减少由于过分严格的董事会控制行为而导致的不信任甚至恶化的委托代理关系[23],协调董事与管理层的关系。面对管理层利用其所有权影响资本结构决策,减少债权人监督的自利行为,非正式层级的存在可以在一定程度上协助董事会正式制度影响资本结构决策的进程,并通过增加债务结构的方式引入债权人的共同监督,从而加强对管理层自利行为的制约,发挥对管理层的治理效应。

同时,董事会非正式层级对资本结构的影响将受到管理层的制约。根据代理理论,管理层在决策时将更多地考虑自身利益而不是股东的利益。而作为股东利益的代表机构,董事会非正式层级与管理层很可能出现利益冲突,导致管理层利用其所有权阻碍董事会非正式层级发挥作用,这在一定程度上会影响资本结构决策的互动过程[24]。中国目前的公司治理情境下,董事会非正式层级的发展不够壮大,并且创业板上市公司中,管理层的所有权更大,拥有更高的话语权,更有能力影响资本结构决策,因此相比于管理层所有权的作用,董事会非正式层级的作用较弱,对资本结构的决策可能也不及管理层的影响力大。因此,本文提出如下假设:

假设H3:在创业板上市公司中,管理层所有权强度与董事会非正式层级清晰度的相互作用机制将降低资产负债率。

三、数据来源与变量设计

(一)样本选择与数据来源

本文选取2010—2016年中国创业板上市公司作为样本进行研究。数据均来源于国泰安数据库和创业板公司年报。为了保证数据的准确性和研究结果的可靠性,本文做了如下处理:(1)由于新上市的公司数据不全,不能反映公司的真实状况,因此剔除2014年新上市的创业板公司;(2)剔除了数据缺失及管理层不持有股份的观测值。最终得到2 408家样本公司的数据(其中,2010年183家,2011年285家,2012年353家,2013年357家,2014年404家,2015年409家,2016年417家)。

(二)变量设计

本文主要研究创业板公司管理层所有权与董事会非正式层级对资本结构的影响,以及两种决策群体对资本结构的交互影响效应,具体的变量设计如下:

1.被解释变量:资本结构(CS)

对于资本结构,本文沿用王志强等(2011)[13]的方法,采用资产负债率来进行测量。公式为:资产负债率=总负债/总资产,包括债务结构以及股权结构,即总负债越多,债务结构越大,股权结构越小。

2.解释变量

(1)管理层所有权强度(M_Strength)。本文参照肖挺等(2013)的划分,将管理层的范围界定为除董事以外的其他管理人员[25]。对于管理层所有权强度的测量,参照已有研究[26-27],采用管理层持股比例之和来表示。管理层持股比例越高,则管理层所有权越强。并且对数据进行统计分析时发现,本文收集的2 653家创业板上市公司中,仅有245家公司的管理层不持有股份,本文在进行数据分析时已将这245家公司剔除,最终得到2 408家样本企业。

(2)董事会非正式层级清晰度(BDS_IFDefinition)。目前对于董事会非正式层级清晰度的测量,学者们均沿用了何和黄(He & Huang,2011)[20]所提出的基尼系数公式进行测量。公式如下:

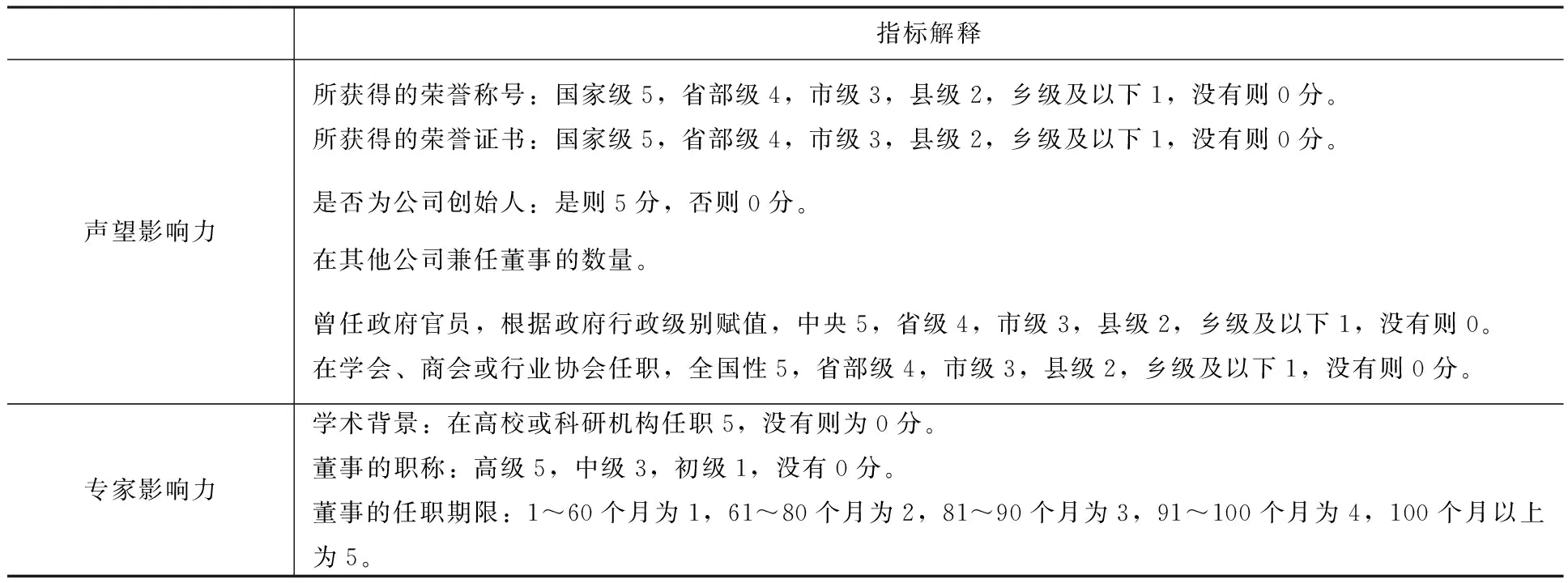

但是,仅采用董事兼任公司数量一个指标代表董事会非正式层级较为片面,并不能准确反映出董事会内部非正式层级的分布。张耀伟等(2015)提出董事会非正式层级的形成与董事的权威与声望有关,而政治联系以及在协会和学会任职能够影响董事的权威与声望[28]。贺小刚和连燕玲(2009)提出以持股数、任期以及创始人身份等作为股东身份权威的代表[29]。因此,在社会资本理论的基础上,本文提出董事会的非正式层级主要来源于董事的声望影响力与专家影响力两个方面[29]。其中,声望影响力包括董事所获得的荣誉,是否为公司创始人,兼任公司数量,在政府、学会、商会或行业协会任职情况四个方面;专家影响力包括董事的学术背景、职称以及任职期限三个方面;对董事会非正式层级的细化测量指标如表1所示。

表1 董事会权力层级指标

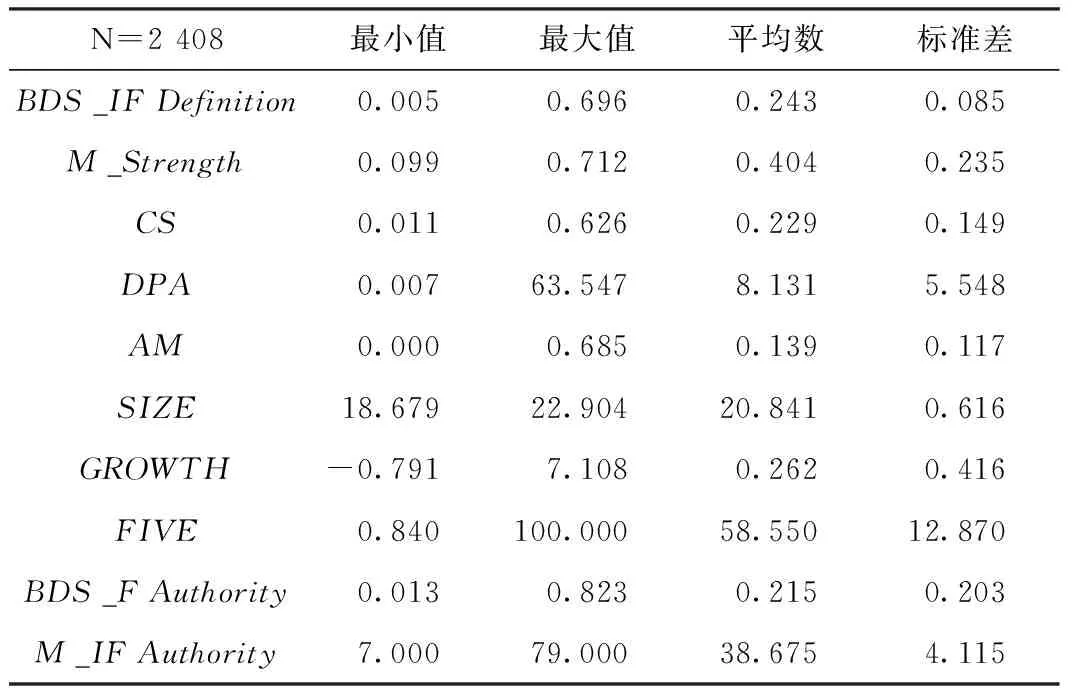

表2 描述性统计分析

结合本研究所收集数据的特点,对表1中两种影响力分别赋值,将两种影响力的值相加之和作为董事会非正式层级的指标,即基尼系数公式中的y值。将y值代入基尼系数公式中所得的基尼系数作为董事会非正式层级清晰度(BDS_IFDefinition)的测量指标。

3.控制变量

本文借鉴何和黄(2011)[20]、肖作平(2012)[7]、柴玉珂和顾晓敏(2014)[30]的研究,选取公司偿债能力(DPA)、资产期限(AM)、公司规模(SIZE)、公司成长性(GROWTH)、前五大股东持股比例之和(FIVE)、董事会正式影响力(BDS_FAuthority)、管理层非正式影响力(M_IFAuthority)七个指标作为控制变量。其中,偿债能力(DPA)用流动负债/流动资产表示;资产期限(AM)用固定资产净额/总资产表示;公司成长性(GROWTH)用营业收入增长率表示。董事会正式影响力(BDS_FAuthority)用董事所有权表示,即董事的持股比例之和表示;管理层非正式影响力(M_IFAuthority)主要包括:管理层的教育背景和是否具有高级职称,对每位管理者分别进行赋值,用所有管理者的两项分数之和来衡量管理层非正式影响力。其中,1=中专及中专以下,2=大专,3=本科,4=硕士研究生,5=博士研究生;具有高级职称赋5分,其余0分;并且,本文在计算董事会非正式层级清晰度时,对董事会成员的筛选排除了既在董事会任职又担任管理人员的董事,避免了董事会成员两职合一的问题,因此也对两职合一进行了控制。

四、实证分析

(一)描述性统计分析

本文所有变量的最大值、最小值、均值、标准差见表2。从表2可以看出,董事会非正式层级清晰度的均值是0.243,最大值是0.696,最小值是0.005,标准差为0.085,说明创业板企业中董事会存在非正式层级,并且董事会非正式层级较为清晰。管理层持股比例的最小值是0.099,最大值是0.712,均值是0.404,说明在创业板上市公司中管理层持股比例较高,即管理层所有权强度较高。资产负债率的最小值是0.011,最大值是0.626,平均值仅为0.229,与成熟板的资产负债率相比,中国创业板上市公司资本结构中资产负债率明显偏低。

(二)回归分析

本文利用STATA软件对管理层所有权强度、董事会非正式层级清晰度以及其交互效应与资本结构进行回归分析。在回归分析之前,本文对所有变量进行标准化处理和中心化处理,消除了乘积项与自变量之间的共线问题。

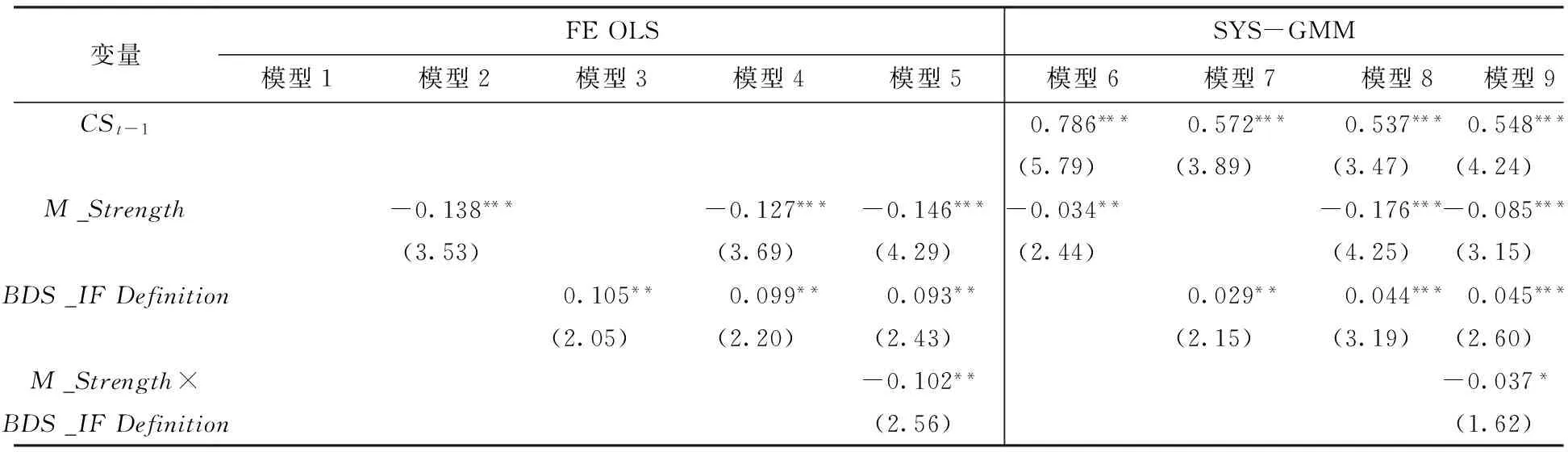

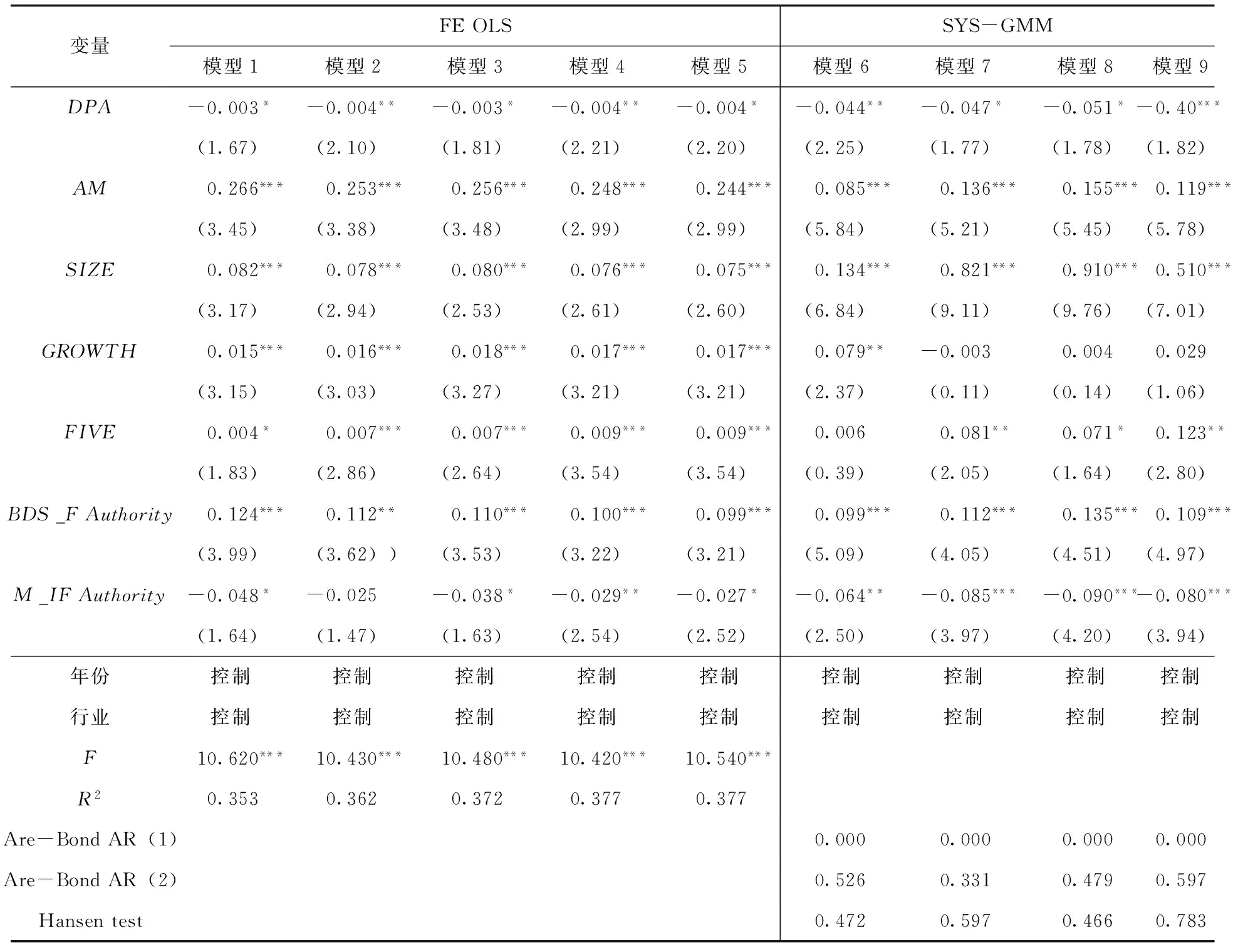

1.管理层所有权强度、董事会非正式层级清晰度与资本结构总样本回归

表3考察了管理层所有权强度与董事会非正式层级清晰度对资本结构的影响。模型1—模型5是固定效应回归结果。模型1检验了控制变量与资产负债率的关系,从回归结果可以看出所有控制变量均通过显著性检验。其中,企业偿债能力和管理层非正式影响力与资产负债率显著负相关,资产期限、公司规模、企业成长性、前五大股东持股比例之和及董事会正式影响力与资产负债率显著正相关。模型2结果可以看出,管理层所有权强度与资产负债率存在显著的负相关关系(β=-0.138,P<0.01),假设H1得到验证。模型3结果可以看出,董事会非正式层级清晰度与资产负债率存在显著的正相关关系(β=0.105,P<0.05),验证了假设H2。模型4和模型5结果可以看出,管理层所有权强度和董事会非正式层级清晰度之间的交互项与资产负债率有显著的负相关关系(β=-0.102,P<0.05),验证了假设H3。由此可以推断出,管理层所有权强度对资产负债率的影响比董事会非正式层级对资产负债率的影响更大。

模型6—模型9是SYS-GMM稳健性检验的结果,Are-Bond AR(1)小于0.1,而Are-Bond AR(2)大于0.1,说明残差项不存在自相关问题,Hansen过度识别检验值大于0.1,表明工具变量选取和滞后一期是有效的。从回归结果可以看出,回归系数的正负和显著性与固定效应回归结果相比无太大的变化,结果具有较好的稳健性。

表3的回归结果表明,在创业板上市公司中,管理层考虑到自身职位安全,为降低由于公司的债务结构而带来的公司经营和破产风险,在进行决策时会利用其较高的所有权减少债务融资,从而减少债务结构。而董事会非正式层级为了增加对管理层的监督,会通过增加债务融资的方式引入债权人监督,并且董事会非正式层级越清晰越有利于影响资本结构决策,发挥对管理层的监督效应。从交互项的结果可以看出,创业板企业管理层所有权更高,拥有更大的决策权力。因此,管理层所有权与董事会非正式层级这两个决策群体交互作用将加强管理层对资本结构的负向影响,减少公司的债务结构。

表3 管理层所有权强度、董事会非正式层级清晰度与资本结构的回归分析

表3(续)

2.分组回归检验

从总样本回归中可以得到管理层所有权强度与董事会非正式层级清晰度以及其交互作用对资本结构的不同影响效应。为了进一步对该结果进行验证以及获得更加深入的研究结果,本文对总样本进行了分组检验。由于已有研究中没有统一的分类标准,本文按照行业中位数将管理层所有权强度以及董事会非正式层级清晰度分为高管理层所有权强度、低管理层所有权强度、高董事会非正式层级清晰度与低董事会非正式层级清晰度,交叉形成四组高低不同的权力组合,分别进行回归分析。

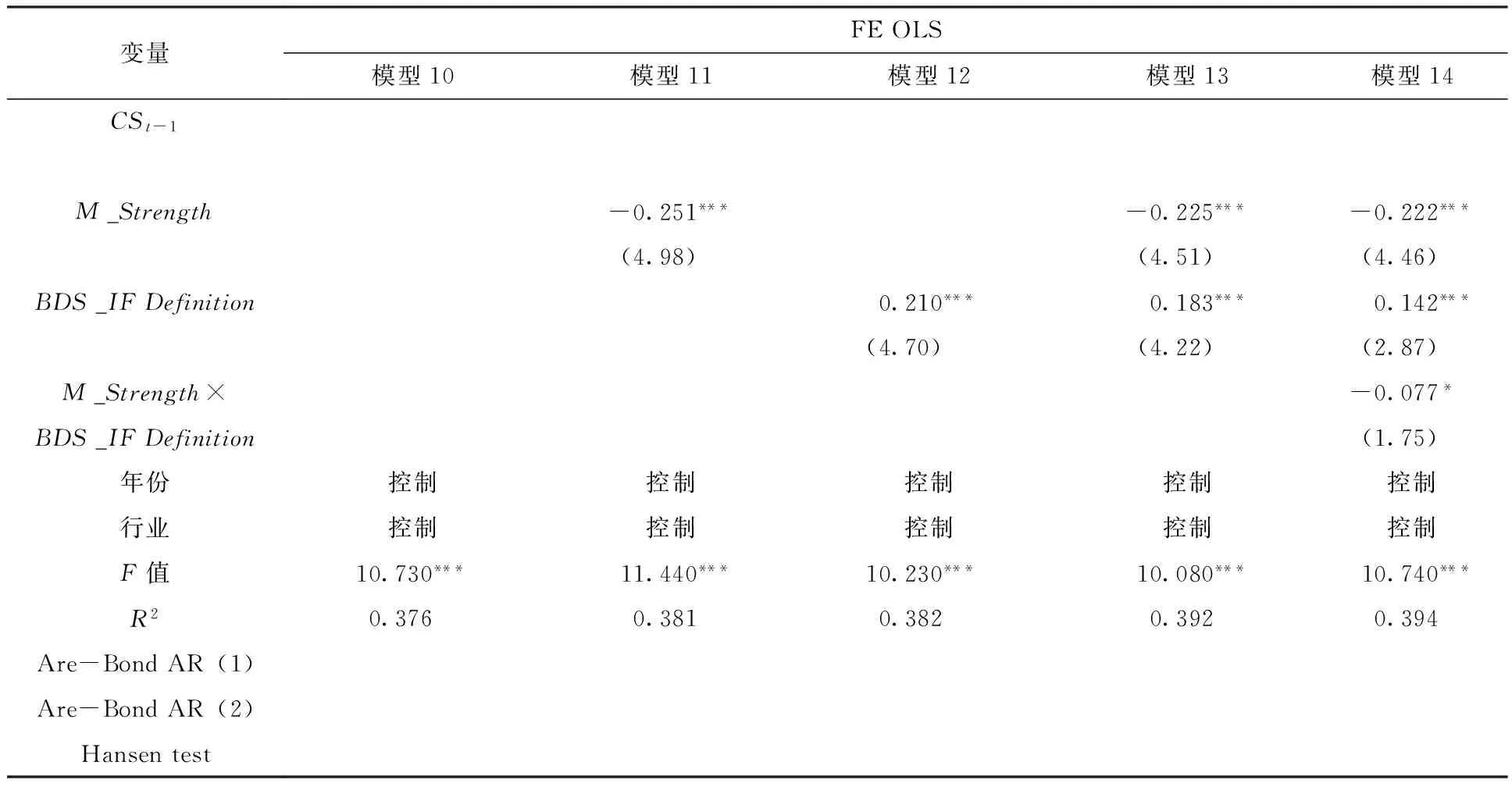

(1)高管理层所有权强度与高董事会非正式层级清晰度。表4考察了高管理层所有权强度与高董事会非正式层级清晰度对资本结构的影响。模型10—模型14是固定效应回归结果。模型11可以看出高管理层所有权强度会显著促进资产负债率的降低(β=-0.251,P<0.01),模型12的结果显示高董事会非正式层级清晰度会显著促进资产负债率的增加(β=0.210,P<0.01),这两个结果符合总样本的趋势。模型13—模型14考察了高管理层所有权强度与高董事会非正式层级清晰度的交互作用对资产负债率的影响。从交互项可以看出,它们的交互作用对资产负债率有显著的负向影响(β=-0.077,P<0.1)。

表4的回归结果表明,高管理层所有权强度与高董事会非正式层级清晰度的交互作用与资产负债率的关系符合总样本的趋势。在资本结构决策的过程中,当公司内部的管理层所有权强度与董事会非正式层级清晰度均较高时,两种高群体组合的交互作用会加强高管理层所有权强度对资产负债率的负向影响,减少公司的债务结构。

表4 高管理层所有权强度和高董事会非正式层级清晰度与资本结构的回归分析

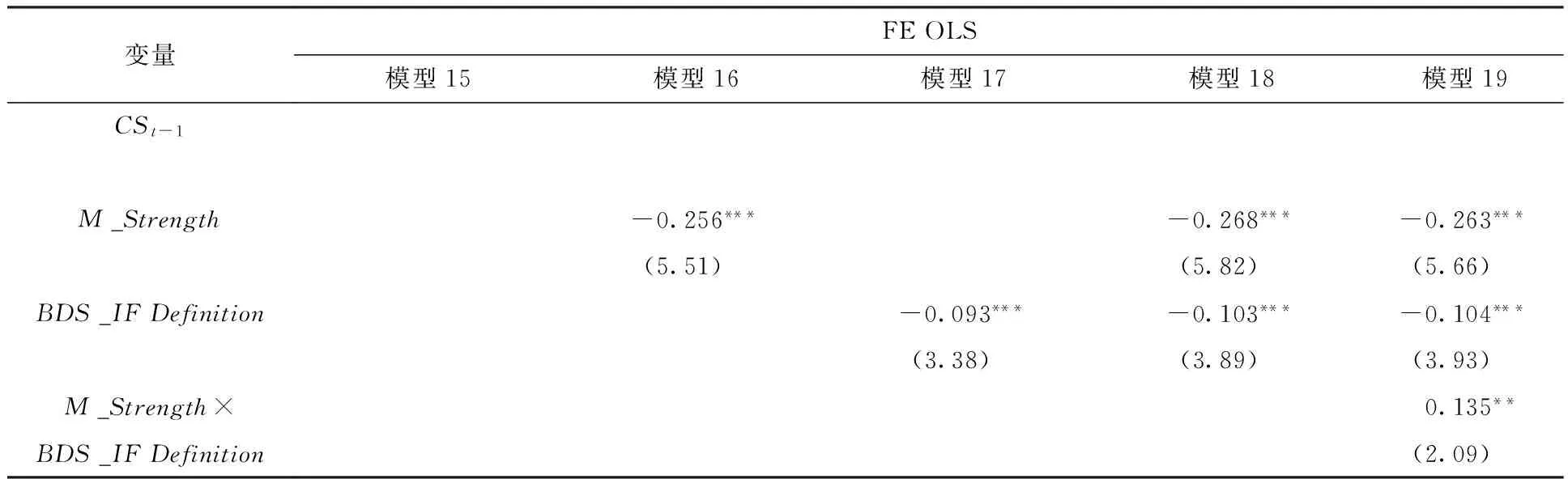

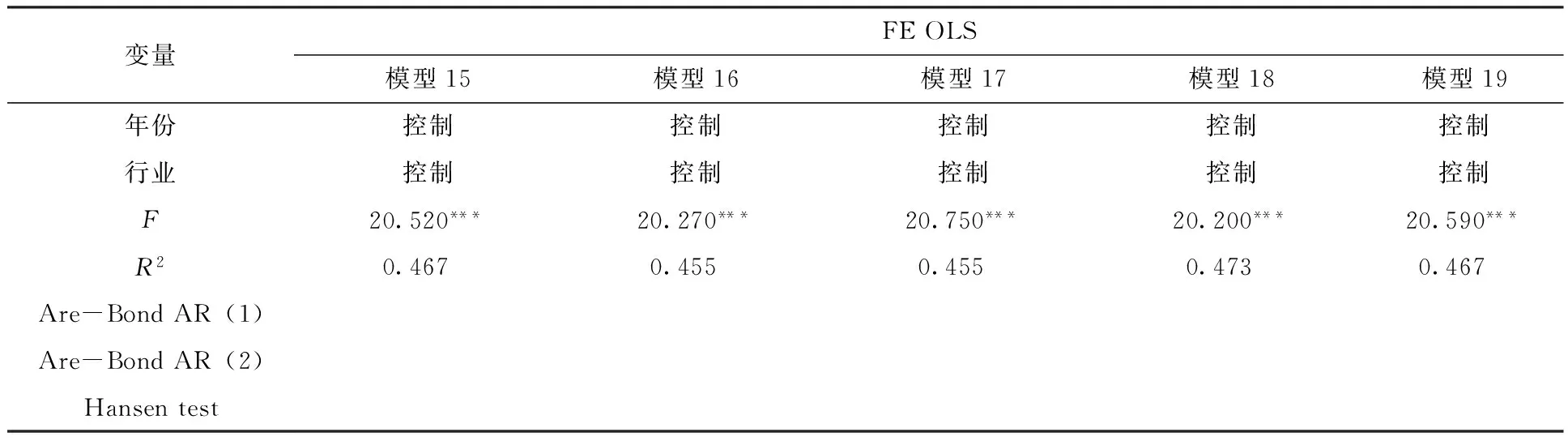

(2)高管理层所有权强度与低董事会非正式层级清晰度。表5考察了高管理层所有权强度与低董事会非正式层级清晰度对资本结构的影响。模型15—模型19是固定效应回归结果。模型16可以看出高管理层所有权强度会显著促进资产负债率的降低(β=-0.256,P<0.01)。模型17的结果表明低董事会非正式层级清晰度会显著促进资产负债率的降低(β=-0.093,P<0.01)。模型18和模型19考察了高管理层所有权强度与低董事会非正式层级清晰度的交互作用对资产负债率的影响。从交互项可以看出,它们的交互作用对资产负债率有显著的正向影响(β=0.135,P<0.05)。

表5的回归结果表明,高管理层所有权强度与低董事会非正式层级清晰度的交互作用与资产负债率的关系与总样本的交互效用呈现相反的趋势。当公司内部存在高管理层所有权强度与低董事会非正式层级清晰度时,两者均会对资产负债率产生显著的负向影响。但是它们的交互作用对资产负债率有显著正向影响,将会减弱它们对资产负债率的负向影响。高月姣和吴和成(2015)[31]、尹苗苗等(2015)[32]、张公嵬等(2013)[33]的研究中均出现这种结果,出现这种现象可能的原因是当两种决策群体的权力不相当时,它们可能存在合谋的倾向,使得它们的交互作用对资本结构的决策产生减弱的结果。这也说明高管理层所有权强度与低董事会非正式层级清晰度存在替代作用。

表5 高管理层所有权强度和低董事会非正式层级清晰度与资本结构的回归分析

表5(续)

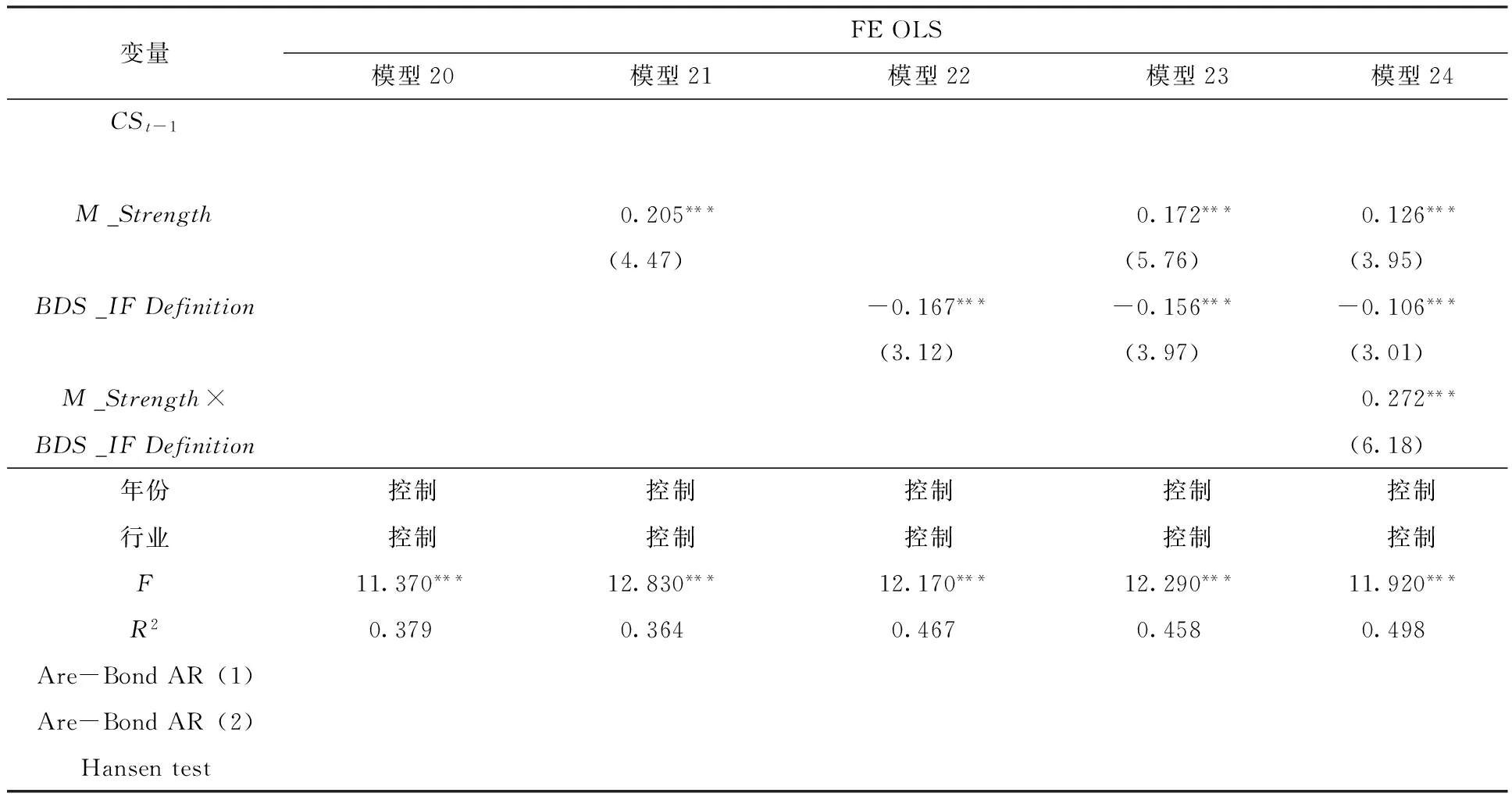

(3)低管理层所有权强度与低董事会非正式层级清晰度。表6考察了低管理层所有权强度与低董事会非正式层级清晰度对资本结构的影响。模型20—模型24是固定效应回归的结果。模型21表明低管理层所有权强度会显著促进资产负债率的增加(β=0.205,P<0.01)。模型22结果显示低董事会非正式层级清晰度会显著促进资产负债率的降低(β=-0.167,P<0.01)。模型23和模型24考察了低管理层所有权强度与低董事会非正式层级清晰度的交互作用对资产负债率的影响。从表中结果可以看出它们的交互作用对资产负债率有显著的正向影响(β=0.272,P<0.01)。

表6的回归结果表明,低管理层所有权强度和低董事会非正式层级清晰度的交互作用与资产负债率的关系与总样本呈现相同的趋势。当公司内部存在低管理层所有权强度与低董事会非正式层级清晰度时,它们的交互作用对资产负债率产生的正向影响将加强低管理层所有权强度对资产负债率的正向影响,最终相比于董事会非正式层级,管理层所有权将对资本结构决策产生更大的影响。

表6 低管理层所有权强度和低董事会非正式层级清晰度与资本结构的回归分析

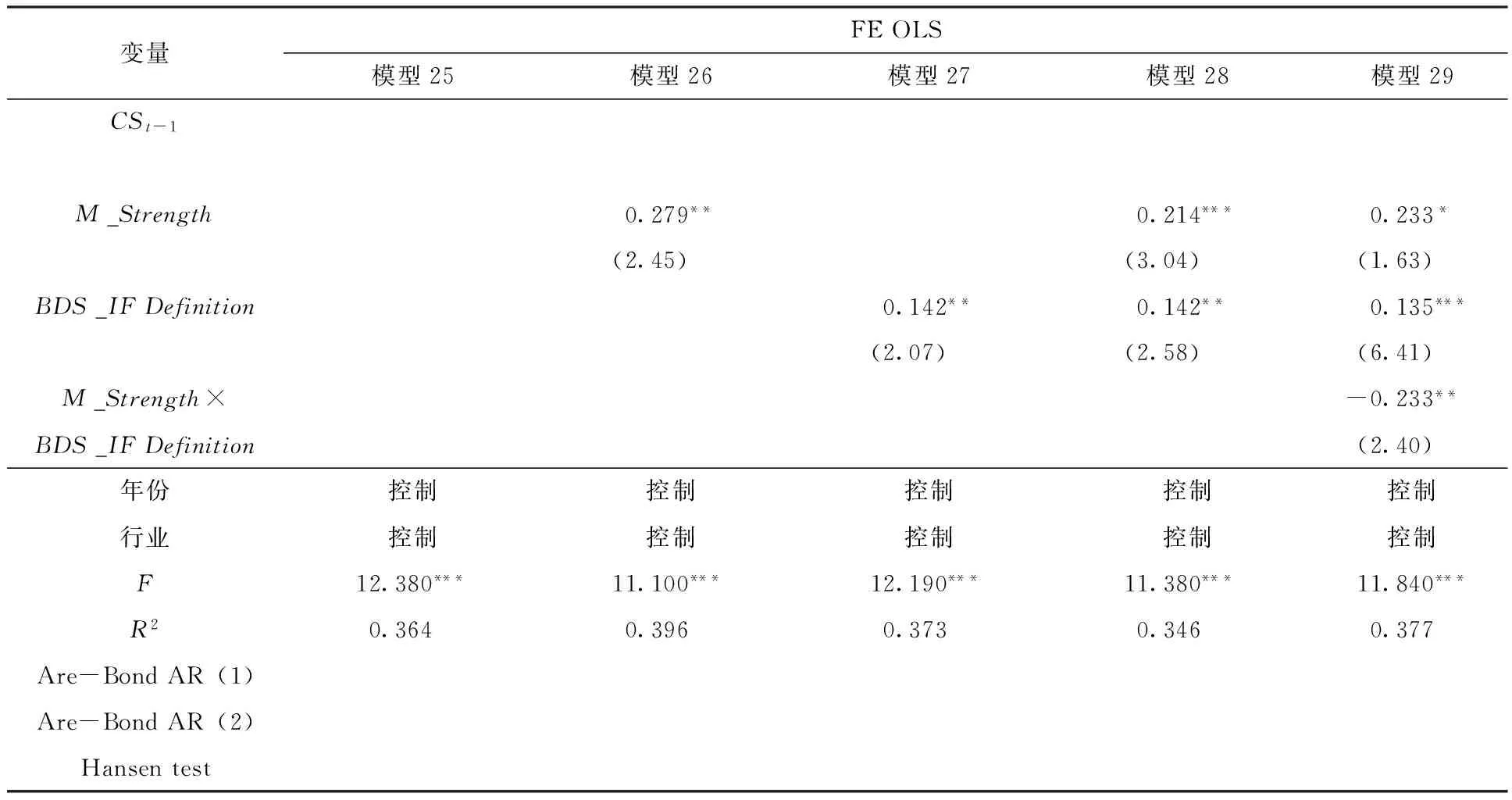

(4)低管理层所有权强度与高董事会非正式层级清晰度。表7考察了低管理层所有权强度与高董事会非正式层级清晰度对资本结构的影响。模型25—模型29是固定效应回归结果。模型26表明低管理层所有权强度会显著促进资产负债率的增加(β=0.279,P<0.05)。模型27验证了高董事会非正式层级清晰度会显著促进资产负债率的增加(β=0.142,P<0.05)。模型28和模型29考察了低管理层所有权强度与高董事会非正式层级清晰度的交互作用对资产负债率的影响。从表中结果可以看出它们的交互作用对资产负债率有显著的负向影响(β=-0.233,P<0.05)。

表7的回归结果表明,低管理层所有权强度和高董事会非正式层级清晰度的交互作用与资产负债率的关系与总样本的交互效应呈现相反的趋势,均对资产负债率有负向影响。当公司内部存在低管理层所有权强度与高董事会非正式层级清晰度时,它们的交互作用对资产负债率产生的负向影响将减弱低管理层所有权强度和高董事会非正式层级清晰度对资产负债率的正向影响。出现这种现象可能的原因是,虽然管理层所有权强度与董事会非正式层级清晰度均对资产负债率有相同方向的影响,但两种决策群体在进行资本结构决策时均想占据更为有利的地位,两者可能产生干扰和制约,导致双方实力均受到对方的削弱,最终影响了它们对资本结构决策的效率,这也说明低管理层所有权强度与高董事会非正式层级清晰度存在替代作用。

表7 低管理层所有权强度和高董事会非正式层级清晰度与资本结构的回归分析

五、结论与启示

本文以中国创业板上市公司为研究样本,从群体决策的角度出发,探究了公司内部管理层所有权与董事会非正式层级清晰度以及它们的交互作用对企业资本结构决策的影响。具体结论如下:(1)管理层所有权强度能够显著减少资产负债率。管理层一方面通过减少债务融资避免来自债权人的过多监督,另一方面担心由于过高的债务结构而带来的公司破产的风险,威胁到其职位的安全性[34],从而会选择减少公司债务结构,使公司资产负债率降低。(2)董事会非正式层级清晰度与资产负债率显著正相关。董事会非正式层级是董事会正式权力的补充,董事会非正式层级关系越清晰,越有利于影响决策过程,提高决策效率,通过增加公司债务结构来联合债权人的力量加强对管理层的监督;(3)管理层所有权强度和董事会非正式层级清晰度的交互作用与资产负债率显著负相关,能够加强管理层所有权对资产负债率的负向影响。在创业板上市公司中,管理层所有权相对较高,比董事会非正式层级结构发展更为壮大,对资产负债率的影响更大。这一结论在一定程度上支持曾江洪和肖涛(2015)[24]提出的与正式制度相比,董事会非正式层级影响力较小,其对管理层的监督行为会受到管理层干预的结论[24]。

为了进一步探究管理层所有权强度与董事会非正式层级清晰度的交互作用对主效应的抑制或促进效应,本文将两个群体的所有权强度和非正式层级清晰度按照行业中位数划分高低,并交叉组合成四种类型,分别验证它们对资本结构的影响。通过实证分析,具体结论如下:(1)当公司内部管理层所有权强度与董事会非正式层级清晰度属于同一高低组合时,其交互作用对资产负债率的影响与管理层所有权强度对资产负债率的影响方向一致,即它们的交互作用将会加强管理层所有权强度对资产负债率的影响,进一步说明中国创业板上市公司中,管理层因拥有所有权使其影响决策的权力增大,相比于董事会非正式层级,管理层所有权对资本结构决策的影响更为强大;(2)当公司内部管理层所有权强度与董事会非正式层级清晰度属于不同高低组合时,它们对资产负债率具有相同方向的影响,而它们的交互作用将抑制它们分别对资产负债率的影响。并且高管理层所有权强度与低董事会非正式层级清晰度以及低管理层所有权强度与高董事会非正式层级清晰度对资产负债率的影响存在替代作用。

与成熟板公司相比,中国创业板企业存在超募资金及资产负债率偏低的资本结构特点[35]。为了加强对创业板上市公司管理层自利行为的监督,促进创业板上市公司保持合理的资本结构[36],根据本文的研究结论,创业板公司内部应该保持相对低的管理层所有权和相对高的董事会非正式层级清晰度。因此,本文提出如下建议:(1)创业板企业可以通过降低管理层所有权强度,即降低管理层所有权的方式来提高资产负债率,对管理层可以适当地降低股权激励的力度,减少管理层的持股比例;(2)创业板上市公司应该提高董事会非正式层级的清晰度,从而可以提高资产负债率。为此,企业在进行董事会成员选择时,应该注意提高董事会内部成员非正式层级的清晰度,突出选择社会影响力较高、声誉较好、资质够老、受到更多尊重的人加入董事会;另一方面,企业也可以在董事会中进行非正式层级的培养,鼓励其中有政府背景的董事多参加商会、学会活动,鼓励他们到多家公司任职,对他们进行在职教育,通过学习提高其学术影响力与声望权力。