顶级智能投顾公司排名

亚历克斯·奥伊勒

绘图/Juan Esteban Rodriguez

我们置身于一场革命中已近十年。

2010年,Betterment开启了其自动化投资服务。几年之内,“智能投顾”像亚马逊摧毁零售业那样威胁着金融服务行业。复杂算法承诺可以为大众提供定制的投资组合,仅收取人工顾问四分之一的价格。

在此前我们关于智能投顾的一个封面故事中,时任Wealthfront公司CEO的Adam Nash预测,“未来十年内,每个人都将使用某种形式的自动化投资服务。”

“它就像上世纪90年代的电子商务。”他当时说。但与那些零售商对线上挑战反应迟钝不同,一些传统的金融机构已经在对数字初创企业进行反击。

如今,先锋集团(Vanguard)的自动化产品资产达到了1120亿美元。嘉信理财集团(Charles Schwab)以330亿美元排名第二。Betterment仍然引领独立玩家,资产仓位为145亿美元。Wealthfront公司稍微落后,资产为110亿美元。

Nash现在是风险基金Greylcck Partners的风险投资家,并且是Acorns——一个针对新投资者的储蓄和投资产品——的董事会成员。“就像电子商务的早期阶段一样,有一些老牌企业在技术方面投入了大量资金,但它们这是个例,而不是规则。大多数零售企业投资不足。”Nash说。

今天,所有的资产管理公司、银行和券商至少都在开发某种形式的智能产品,而且许多人已经开始自己的工作。总部位于新泽西州马丁斯维尔的分析公司Backend Benchrnarking也是智能投顾公司排名的出版商。它追踪了28家现有的智能投顾服务供应商,有的是独立专营公司,有的是传统公司的子公司。

这些初创企业已迫使银行和券商用超越以往任何时候的速度,接纳新技术;与此同时,现有玩家又在推动机器人行业把更多传统服务也纳入产品服务麾下。2017年,Betterment还在其产品中添加了人工咨询。

但这场革命被过度夸大的一个迹象是:自动化并未令人类顾问的岗位大量减少。Cerulli Associates估计,截至2016年底,全美有311223名顾问,比2010年的319452名减少不到3%。

这对投资者来说是一个很好的结果,在财务咨询方面,他们现在拥有比以往更多的选择,且成本更低。唯一的问题是机器人技术的投资策略仍然不透明,并且没有可量化的方式来选择使用哪种服务。

现在情况不同了。

《巴伦》与Backend Benchmarking一起发布了主要智能投顾公司的第一个排名,它使用了业绩数据和易用性、财务规划能力这样的定性指标。

这一首次亮相的产品包含了在Backend有两年业绩记录的10家智能投顾公司。随着新玩家的增长,这个名单将会增长(《巴伦》的财务顾问排名需要七年的业绩记录)。

参与排名系统建立的Ba&end Bench-marking公司的研究分析师David Gold-stone认为,虽然先锋和嘉信在吸纳资产方面占据主导,但推动技术发展的仍是Wealthfront、Betterment以及其他独立智能投顾公司。Backend拥有所有主要智能投顾公司的账户,因此Goldstone对行业动向的看法举足轻重。

“对于那些寻求高质量数字线上体验的人来说,独立智能投顾公司比行业大佬领先一步。”他说。

最近几个月,智能投顾进入了一个新的、更成熟的阶段。炒作已经让位于充满竞争的现实。两个早期参与的玩家Hedgeable和LearnVest已经放弃在智能投顾方面的雄心。

Hedueable采取了独特的自动化咨询方式,看起来更像是一个主动型基金经理,而非通常采用被动投资策略的典型智能投顾。“采用更简单、更通用的投资组合的智能投顾公司获得了更好的回报。”Backend Benchmarking的CEO兼创始人KenSchapiro说。

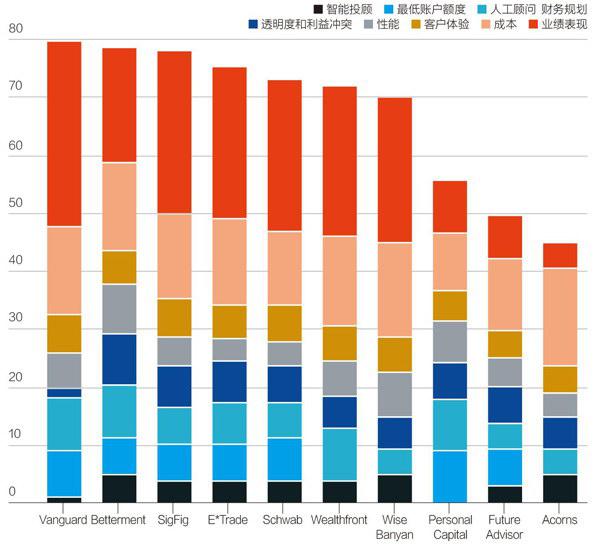

Backend Benchmarking公司通过一系列指标进行评分:其中定量指标占50%比重,定性指标占50%。

图:智能投顾公司评分指标

数据来源:Backend Benchmarking 制圖:张玲

这一直是先锋基金的方式。先锋以通过广泛的低成本基金捕捉多元化市场敞口而闻名。先锋的智能投顾投资组合中只有五只ETF,其方法已取得成效。先锋的类智能投顾产品,即个人顾问服务(Personal Advisor Services,PAS),在我们的初始排名中名列第一。

虽然先锋的技术仍落后于数字初创企业,但该基金通过业绩弥补了这一点。其股票投资组合在过去两年中年化回报率为15.1%;固定收益部分的回报率为0.2%,整体投资组合年化回报率为9.1%。

Betterment围绕财务规划和人工咨询提供了一系列令人印象深刻的服务,排名第二。

《巴伦》与进入排名的10家智能投顾公司中的9家公司的管理人员交谈过(Wealthfront拒绝高管接受采访,但其发言人指出该公司公开发布其业绩)。他们有很多共识,也有一些独特洞见。在业绩较弱的供应商中,有一个典型的缺点是跟踪期太短,而投资组合更多的是侧重税务效率而不是纯粹的绩效。这有其合理性,但不应忽视业绩表现。

对为什么只要求两年业绩记录,Schapiro说:“这就是我们现在所拥有的最好的数据。这些类型的产品还没有足够长的时间提供三到五年的业绩数据。”

第1名:VanguardPAS

先锋(Vanguard)的“个人顾问服务”(PAS)数字顾问平台采用混合方式,并设置了最低5万美元的高账户额度。不同于传统的线上调查问卷,先锋的顾问会帮助客户创建财务计划并设置资产配置,从那里开始,PAS将提供技术驱动的支持,但资产配置变更等类似变动仍然是通过人工顾问进行。

大多数智能投顾行业已转向混合方法,将人类顾问融人了数字化建议。在排名中,只有Wealthfront Acorns和总部在拉斯维加斯的WiseBanyan坚持采用纯数字方式。“我们按他们的要求提供服务,”先锋PAS的负责人Phil Korenman说,“投资者越来越精明,他们知道他们要购买的咨询是什么。我们也知道我们不得不以低价提供建议,我们知道技术是实现这一目标的关键推動因素。”

当该服务在2015年推出测试版时,它管理的资产有170亿美元,这得益于自先锋基金账户自主转移过来的资金。

第2名:Betterment

Betterment的CEO兼创始人Jon Stein在2010年的TechCrunch Disrupt大会上发表演讲时,他是一名30岁的企业家。如今,该公司是最大的独立智能投顾公司之一,管理着37.5万个客户的145亿美元。公司没有最低账户额度,并对其第一层服务收取0.25%的资产费用。由于有充足的自动存款、再均衡调整、税收损失收割(Tax-loss Harvesting)和通过市政债券获得的税务节约(tax efficiency),它在“性能”类别的排名最高。

Betterment和其他独立智能投顾尚未经历熊市,但2018年的波动性已经为他们的能力提供了最佳测试。

“我们很幸运,因为我们的客户在波动期间通常表现得非常有智慧,我们也提供了很多关于继续坚守的建议。在2018年早些时候市场重挫时,我们实际上看到存款数量是提款的三倍。很多人都把它当作买人机会。”Stein说。

最近,Betterment的致命弱点出现了。其两年的年化股票回报率为8.6%。在根据Backend的标准化回报率指标中,它在10个智能投顾公司中排名第7。

当涉及到退休投资时,斯坦认为“两年的时间段太短,无法作出任何判断。即使是10年的时间也很短暂”。

“你无法控制市场表现,可根据个人隋况进行合理和多样化配置。”他说。

第3名:SigFig

SigFig于2007年开始做账户整合服务,让平台详细了解客户行为,2014年推出自动化顾问平台。该公司在客户体验方面得分很高,包括其加载流程和风险调查问卷。

该服务商提供直接面向消费者的产品,并且像一些竞争对手一样,也将其技术出售给银行机构。

第4名:E*Trade Core Portfolios

E*Trade投资产品高级副总裁Rich Messina指出,他的公司在股票和期权交易方面扮演着“初始数字颠覆者”的角色。“我们公司—直保留着这一传统。”

两年前首次推出其智能投顾产品后,E*Trade继续改进该产品,现称为核心投资组合(Core Portfolios)。该公司已将其风险调查问卷缩短为仅七个问题,并提供了社会责任和智能测试投资组合(socially responsible and smart-beta portfolios)的选项。

第5名:Schwab Intelligent Portfolios

嘉信(Schwab)的Intelligent Portfolios智能投顾平台不收费,另一个Intelligent Advisory收取0.28%的费用,可不受限制地获得理财师服务。嘉信旗下管理的1万亿美元自主资产中的大部分都在这两个平台。嘉信在客户能否获得专属人工顾问方面,得到了高分。

Betterment前高管Cynthia Loh去年加入了嘉信。“有些事情技术可以做得更好。比如再平衡、税收损失收割以及全天候管理资产配置。这些最好交给技术,所以就不会错失市场动向。”

嘉信指出,亚马逊已经提升了对数字体验的期望值。嘉信发言人最近告诉我们:“我们正在与亚马逊的购物体验竞争——他们可以预测你想要的东西。”

Loh表示,在2018年2月的波动期间,他们向客户传递了很多信息。“智能投顾行业没有经历过低迷。当这些经济衰退发生时,人们对ETF和自动化投资存有疑问。”她说。

其他公司

排名垫底的三家公司因其业绩不高。过去两年,Acorns作为一个使用类智能投顾的自动化ETF的平台,部分受到了对房地产投资信托基金敞口的影响。该公司表示,已经减少了这部分配置。2018年初至今,Acorns实际上是Backend跟踪的智能投顾公司中表现最好的。

黑石(BlackRock)旗下的Future Advisor也因其国际股票的重仓敞口——该公司称其有助于投资组合多元化——以及短期抗通胀美国国债而受到拖累。Future Advisor的首席运营官Kameron Rezai表示:“我们的观点是,它会随着时间的推移笑到最后,只是过去两年还没有做到。”

随时做好准备也是Personal Capital强调的主题。在Backend追踪的该公司的投资组合中含有24只ETF,是通常的智能投顾投资组合的两倍。而且它是Backend追踪的唯一有大宗商品敞口的平台,只不过最近表现一直不是那么理想。

Personal Capital咨询服务执行副总裁Kyle Ryan说:“这完全是为了实现多样化,并创建一个在全市场周期(牛市和熊市)中都有良好表现的投资组合。”

(翻译:唐菁徽,编辑:康娟,本文首发于2018年7月30日《巴伦》)