2018对冲基金100强

埃里克·乌尔费尔德

參与者开始下降

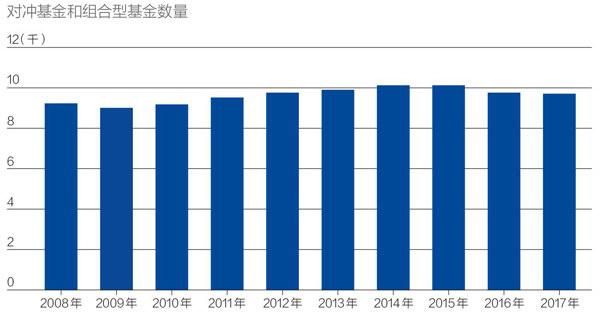

图:对冲基金历史2008年一2017年

尽管资金池不断扩大

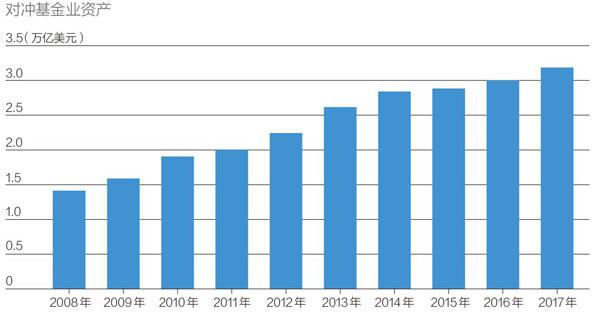

图:对冲基金历史2008年一2017年

微弱的、不均衡的回报

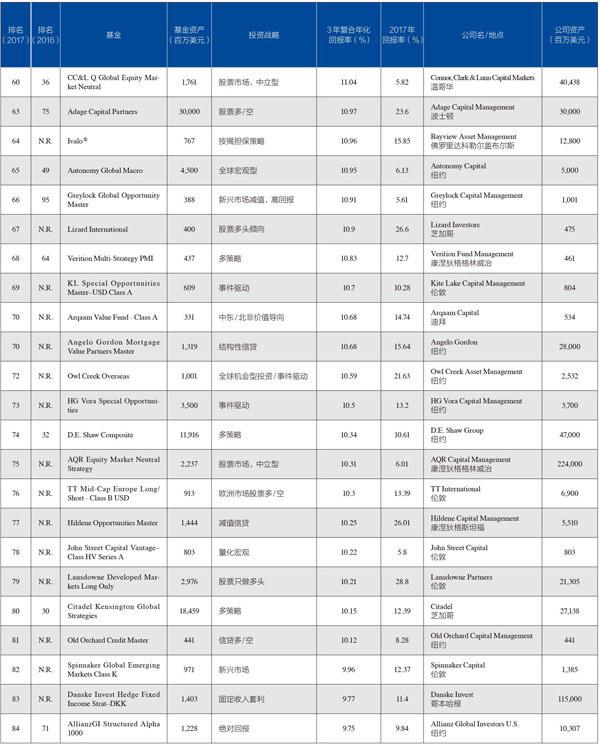

图:对冲基金历史2008年一2017年

数据来源:HFP 制图:张玲

AQR资本管理公司、黑石集团(Black-Rock)、城堡投资(Citadel)、D.E.Shaw和文艺复兴科技(Renais-sance Technologies)等几大货币管理巨头,在《巴伦》2018年100强对冲基金调查中相当引人注目。但是一只小型外国基金打败了更强大、更知名的竞争对手抢占了第一名的位置。

位于多伦多的MMCAP是一只规模5.52亿美元的全球性事件驱动基金,其三年净年化回报率超过38%。相比在去年热市中相对表现不温不火的其他对冲基金,MMCAP去年回报率高达63%。《巴伦》的排名衡量的是2015年至2017年扣除支出后的基金三年复合年化回报率。

十多年前,Hillel Meltz和Matthew MaeIsaac建立了MMCAP,集中目标于并购、资本结构和指数套利,同时还从事配对交易、特殊事件投资和私人投资。如今,该基金专注于套利以及科技、能源和制药领域的其他机会。

MMCAP的成功不足为奇。近几年来,业绩优异的小型对冲基金不断对这一排名发起冲刺。2017年的榜单,位于马德里规模3.9亿美元的EQMC基金一马当先,拿下榜首。欧洲市场中小型股主动型基金2018年再度发力,涨幅超过23%,在2018年的榜单上排名第三。2016年,资产规模4.76亿美元、位于中国香港的统计套利工具Parametrica榜首。

这些业绩并没有被忽视。该集团的投资组合经理Panayiotis Lambropoulos表示,管理得克萨斯州300亿美元员工退休系统的对冲基金团队认为,“经过证明的、规模较小、具有机构能力的基金经理,有可能帮助实现长期投资目标”。退休制度正在考虑在其对冲基金项目中增加几名小型基金经理人。

规模较小的对冲基金是否更好?它们确实有优势。通常情况下,基于三年的年化回报率评出的《巴伦》100强对冲基金中有一半的规模不到10亿美元。基金管理公司英仕曼集团松林基金的首席投资官Tom Williams解释说:“与规模较大的基金相比,规模较小的基金经理有能力在更广阔的领域进行有意义的投资,并能更灵活地进出头寸,而不会影响价格。”

小型基金决策更加精简不需要高级管理层签署协议,就可以组建一个集中的、极可能购买的投资组合。在去年由科技推动的股市中,聚焦策略表现得尤为出色。当然,小规模基金的企业家经理们可能更渴望个人成名。管理较少的资产意味着更少的费率收入,这是一股强大的增长动力。

那国外方面呢?2017年百强榜冠军EQMC基金的联席经经理Jacobo Llanza,表示,在更广泛范围内寻找机会的意愿可能更强烈。“不仅是寻找什么样的资产,”他解释道,“还包括在哪里找到。”在美国证券市场规模如此庞大的情况下,美国投资组合经理可能满足于待在国内,避免在海外冒险所带来的监管、文化和货币等方面的不确定性。其中一个可能的结果是,业绩往往与国内同行的表现一致。

对冲基金数据库Preqin的对冲基金产品主管Amy Bensted表示,无论规模大小、国内还是国外,业绩表现突出的基金使对冲基金在经历了几年艰难的岁月之后重新获得吸引力。此前对冲基金的资产净流出在2017年变成了450亿美元的适度净流入,令资产规模从前一年的3.22万亿美元增至3.55万亿美元。

行业表现不佳令对冲基金承压,甚至是我们榜单上的对冲基金。Paamco合伙人兼投资组合解决方案主管Jeffrey Willardson是一位管理着300亿美元的另类投资经理。他发现,尽管对冲基金经历了2013年以来最好的一年,但“它们仍然没有跟上风险资产的步伐,2017年的收益率只是市场水平的一半”。根据BarclayHedge数据库的数据,对冲基金的平均涨幅为10.36%,远远低于标准普尔500指数基金的21.82%。巴伦100强基金2017年的平均回报率接近18%。

这让一些知名的大型基金面临挑战。最近,蓝岭资本(Blue Pidge Capital)、哈钦山资本(Hutchin Hill Capital)和伊顿公园资本(Eton Park Capital)都停止运营了。Appaloosa管理基金(Appaloosa Management)和双西投资(Two Sigma Investments)已从2018年的《巴伦》排行榜上消失。

Willardson指出,表现出色的基金都是多头股票,这一点不足为奇。表现特别好的对冲股票基金包括定量策略激进基金(Quantitative Tactical Aggressive,第5位)、文艺复兴机构股票(Renaissance Institudonal Equities,第12位)和ImpalaMaster(第18位)。

尽管最近市场波动很大,但美国股市并不便宜。那么投资者今年能从对冲基金那里得到什么呢?

许多基金经理都在寻找风险较低的股票投资方式,或以不完全依赖广泛市场收益的方式来进行股票投资。例如,Chris Hohn的TCI基金(第11位)规模175亿美元,专注于十几家拥有广泛竞争壁垒的高质量、被低估的西欧和美国公司。他说,“高估值让我们陷入了特殊境地。”TCI利用合并套利,目标是21世纪福克斯(21st Century Fox)和时代华纳(Time Warner);加速Altaba的清算;以及收购意大利的Atlantia和法国的Getlink等欧洲基础设施公司。Hohn说:“这类投资更有意义,因为它们的结果对可对冲风险不太敏感。”

外国市场的估值仍高于美国EQMC基金。EQMC在英国、德国和西班牙的工业和消费领域投资。该公司预计,欧盟委员会的新经纪研究规则将提振EQMC基金的表现,这可能会减少对中小型公司的研究。EQMC正在增加员工。

尽管他们最可能对美国股市的另一轮反弹进行对冲押注,但大多数经理人认为,强劲而同步的全球经济复苏和美国相对较低的利率将仍能带来机会。Impala Master基金的首席信息官和投资组合经理Bob Bishop预计,年化工业增长率将达到4%至5%,他相信这将推动被低估的大宗商品类股票的复苏。

像这样精明的策略将继续赢得新的资产,这就是小型基金经理如何成为更大的基金经理的原因。

(Evie Liu对本文的研究有贡献,翻译:张倍鑫,编辑:康娟,本文首发于2018年4月30日《巴伦》)

我们如何挑选《巴伦》对冲基金100强

我们最初筛选掉狭窄的行业和小的地区,排除只投资于某一部门或国家的基金,我们避免以聚焦大宗商品为投资的基金。例如,包括亚太地区基金,但不包括以中国为中心的基金。黄金或能源基金被排除在外,但会考虑多样化的大宗商品交易顾问(多样化管理期货基金)。为确保我们报道的是专业经营的、提供稳定充足流动资金的基金,截至2017年12月31日,这些基金必须拥有至少3亿美元的资产规模和三年的历史记录。

我们的调查从三大对冲基金数据库提供的信息开始,分别是BarclayHEdge、Morningstar和Preqin,它们对满足我们基本要求的数千只基金进行集体分类。我们还依赖于行业联系人和其他我们认为可靠的来源,报告那些没有向数据库提交文件或不愿与我们接触的公司。为了确认数据的准确性并收集其战略信息,我们联系了每一家公司。当一家公司同时运营再岸和离岸基金时,我们会找出资产规模最大的基金的业绩数字。基金按其三年复合年化回报率进行排名。今年的报告由撰稿编辑Michael Shari和研究助理Gabriel Alpert协助完成。

① Knight Vincke基金資产为估值。

② Millstreet有价值4000万美元的混合基金,3个独立管理账户(SMA)按同等权益管理,共价值3.85亿美元。

③ Praesidium有价值1.27亿美元混合基金,13.45亿美元独立管理账户,同等权益管理。

④ Omni 有1.86亿美元混合基金,5个按同等权益管理的独立管理账户,共相当于3.7亿美元。

⑤ Corre 有2.6亿美元混合基金,按同等权益管理的一个独立管理账户,价值1.12亿美元

⑥ Ivalo 基金只面向付费客户;不对新投资者开放;基金经理的Bayview流通性债务战略是价值4.33亿美元的混合基金,管理方式类似,但只有2.5 年历史。

资料来源:巴克莱对冲基金;晨星评级;Preqin