“稳增长”与“去杠杆”:金融调控困境与政策平衡问题研究

(中国人民银行长春中心支行,吉林长春130051)

一、引言

稳增长和去杠杆是近年来中国宏观经济政策的主基调。自2010年以来,中国经济增长一直处于下行趋势,经济结构性问题凸显。中国政府采取一系列经济刺激政策促进经济增长,导致信贷规模大增使非金融部门的杠杆率高企,同时宽松货币政策使利率保持在较低水平导致金融部门通过加杠杆获取高额收益。因此,中国的金融宏观调控面临实现稳增长与去杠杆目标两难的困境之中,同时实现这两个目标存在一定的矛盾:当保持经济中高速增长、稳定经济的时候,容易积累金融风险、导致杠杆率上升;当防止系统性风险积累、控制杠杆率的时候,又容易导致经济增长下滑,即“翘翘板效应”,这是宏观调控的施政上很难解决的问题。复杂多变的国内外形势给中国央行货币政策的制定和实施带来很大挑战,使之陷入“稳增长”与“去杠杆”的两难境地,权衡好诸多目标任务难度较大。货币信贷过快增长可能导致杠杆率进一步攀升、汇率贬值压力增大、物价上升、资产价格泡沫化、金融风险积聚等问题,加剧已经存在的结构扭曲;而货币信贷增长乏力又可能对稳增长支持力度不够。而且,中央银行运用货币政策工具减少货币供应量(或信贷)能否会降低杠杆率具有不确定性。如果货币供应量(或信贷)下降的程度小于货币供应量(或信贷)下降导致产出减少的程度,反而会引起货币供应量(或信贷)与GDP的比值增加,从而造成杠杆率上升。事实上,2008年国际金融危机后,为了防范金融风险和稳定经济增长,全球兴起了货币政策和宏观审慎政策紧密融合的趋势,中国也在平衡稳增长和去杠杆方面较早就开始了货币政策与宏观审慎政策相结合的探索和实践。2008年下半年,受国际金融动荡影响,中国经济发展面临严峻考验,使保持经济平稳较快增长的难度加大,GDP增速从2007年6月15%的高点直线回落,金融机构和企业银根紧张、股市持续下跌,杠杆率仍承接前一时期的较低水平。在这一时期,中央银行实施了宽松的货币政策,从2008年9月开始,对存款准备金率进行下调,由17.5%下调至15.5%。同时,放松审慎监管使金融部门逐渐从冲击中恢复,从而放松银根、推动商业银行扩大信贷规模,向社会注入流动性,增加货币供应量,减少金融危机对实体经济的进一步影响。总之,在当前中国经济面临稳增长与去杠杆难权衡的背景下,积极探索研究货币政策和宏观审慎政策的调控机制,从而形成有效的政策合力,对更好地保障金融的健康稳定以及推动经济的高质量发展,具有重要的理论和现实意义。

二、文献回顾

金融危机以来,国内外学者关于稳增长和去杠杆目标的实现困境进行了一些研究。通常经济增长变动与杠杆率升降有关。经济衰退时,信贷规模减少,银行脆弱性下降,杠杆率降低;反之,经济繁荣时,信贷规模增加,银行脆弱性上升,杠杆率提高。杠杆率上升容易导致经济增长的不稳定[1]。杠杆率的过度上升会给家庭、企业、金融、政府等各经济部门都带来负面冲击,从而对经济增长产生严重的不利影响[2]。黄志龙(2013)[3]的研究也得出高杠杆率一般意味着经济增长率会较低的结论,具体的,杠杆率每上升1%,经济增长则下降0.017%。刘金全和陈德凯(2017)[4]的研究还发现在短期内杠杆率上升可以推动经济增长,而在中长期内杠杆率上升则会阻碍经济增长,当前中国较高的杠杆率水平会对经济的稳定增长产生不利影响。因此,需要稳妥推进去杠杆防止高杠杆对经济增长的侵蚀。尽管如此,过度去杠杆也不利于经济的稳定增长。Caballero等(2013)[5]分析表明,企业的资本性投资和家庭的消费需求在去杠杆过程中都会出现一定程度的减少,以至于对经济增长产生显著的负效应。马勇等(2016)[6]的分析结果也显示去杠杆将给经济增长带来一定程度的负面影响,甚至杠杆率波动程度的加大会危害经济增长。进一步地,不仅去杠杆会加快经济增长的衰退,而且经济的下滑又会给去杠杆带来一定的障碍,即去杠杆可能会导致经济与金融之间呈现负反馈循环[7]。

与此同时,国内外学者对利用金融政策协调解决稳增长和去杠杆目标难权衡问题也进行了相关探讨。为了保证中国经济在转型阶段的稳定增长,中国央行运用混合型货币政策对宏观经济进行调控,取得了预期的效果[8]。虽然增加货币供应量能够推动经济的增长,但也容易引起杠杆率出现快速持续上升[9]。Bauer和Granziera(2017)[10]的研究还发现,紧缩性货币政策在短期会导致杠杆率上升。单纯使用利率政策调控杠杆率的效果比较有限,还需要配合使用宏观审慎政策[11]。而且单独使用货币政策在面对传统冲击时能够维护宏观经济稳定,但面对非传统冲击时宏观审慎政策配合货币政策共同维护金融经济的效果更明显[12]。中央银行配合运用货币政策和宏观审慎政策不仅能够使经济波动最小,而且可以较好的维护金融体系的稳定[13]。陈明玮等(2016)[14]的研究还指出,资本类和信贷类的宏观审慎工具与传统的利率政策工具配合使用,二者形成有效的协调互补,既能够保证经济的总产出,又可以在一定程度上平抑信贷激增和杠杆率骤升等失衡性金融波动,抑制金融的顺周期效应,从而实现宏观经济和金融体系的平稳运行。闫先东和张鹏辉(2017)[15]的分析也认为,逆周期的货币政策与宏观审慎政策配合能够在使实体经济不受损害的情况下,可以有效维护货币政策目标,同时能够缓解金融顺周期性导致的失衡问题。

国内学者对经济增长和杠杆率目标之间的矛盾及其金融政策调控问题已经做了有益的讨论,但仍存在需要改进的地方:一是以往相关文献很少基于包含银行不完全竞争性的动态随机一般均衡(DSGE)框架研究稳增长与去杠杆目标的实现困境和政策平衡问题,而考虑银行对存款利率以及不同经济主体贷款利率定价的差异性更符合现实情况。二是现有研究大多仅探讨一种货币政策与宏观审慎政策组合(尤其较多使用货币政策+贷款价值比)应对外生冲击的情况,而事实上,采取不同类型的货币政策与宏观审慎政策组合(如还有货币政策+资本充足率)进行调控,由于其对经济金融的作用机制不同,最终对平衡稳增长和去杠杠目标的影响效果也将存在差异。为了弥补已有研究的不足,本文拟构建一个考虑银行不完全竞争性的DSGE模型,深入系统地研究中国在协调实现稳增长和去杠杆目标下面临的困境,以及运用不同类型的货币政策与宏观审慎政策组合对稳增长和去杠杆的调控效果及传导机制,从而在维护经济平稳增长的同时,能够有效控制杠杆率水平,为中国央行进一步完善“货币政策+宏观审慎政策”双支柱金融调控框架,以及把握政策调控的力度、节奏和平衡多个政策目标之间的关系提供决策参考。

三、理论框架

本文借鉴Gerali等(2010)[16]、Angelini等(2014)[17]等的DSGE模型特点,模型中包含不完全竞争的银行部门,并且以二次调整成本方程的方式引入金融摩擦。借贷型居民从银行获得贷款用来购买耐用消费品,储蓄型居民将剩余收入存入银行获得利息收入,零售商以批发价格从企业家手中购买中间产品。银行的资产负债表约束通过银行利润影响银行资本,对贷款的供给和成本产生影响,并满足中央银行的资本充足率要求。银行具有积累和分配资金的市场力量,且对借贷型居民和企业家的贷款设置有区别的贷款利率,同时银行的零售利率和中央银行的政策利率之间存在黏性。中央银行同时实行货币政策和宏观审慎政策。

(一)居民

假设经济中存在无限期居民,居民分为储蓄型居民和借贷型居民,二者都在给定的预算约束下最大化效用的期望现值,选择消费、房屋、存款和劳动供给的最优路径,借贷型居民还面临着以抵押品约束形式存在的借款约束。

假设储蓄型居民的目标函数和预算约束分别为

(1)

(2)

(3)

假设借贷型居民的目标函数、预算约束和借贷约束分别为

(4)

(5)

(6)

(二)企业家

假设存在大量无限期的同质的企业家,它是以最大化效用的期望现值为目标,并且效用函数只考虑企业家的消费。企业家在资本和贷款上做最优选择,同时受到贷款抵押约束和预算约束,且贷款抵押品为资本品。

假设企业家的目标函数、预算约束和借贷约束分别为

(7)

(8)

(9)

企业家的工资支出和单位资本成本支出满足

(10)

(11)

(12)

(三)零售商

假设零售商以利润最大化为目标,并且在调整产品价格时面临Rotemberg二次调整成本,从而存在价格黏性。

假定零售商的利润函数和产品需求函数分别为

零售商利润最大化的一阶条件

(13)

(四)商业银行

(14)

由上式可知,资本充足率政策通过影响银行的贷款利率成本产生作用,提高(降低)资本充足率要求会使银行批发部门的贷款利率上升(下降)。

假设银行零售贷款部门的目标函数和贷款需求函数分别为

当达到对称性均衡时,求解一阶条件得出借贷型居民和企业家的贷款利率分别满足

(15)

(16)

假设银行零售存款部门的目标函数和存款需求函数分别为

当达到对称性均衡时,求解一阶条件得出存款利率满足

(17)

(五)中央银行

中国货币政策的目标主要是保持物价稳定、促进经济增长,随着中国货币政策调控框架逐渐从数量型向价格型转变,价格型货币政策发挥的作用越来越重要。为此,采用泰勒规则通过控制政策利率来制定货币政策,它可以进一步影响商业银行的存贷款利率,最终利用它对经济周期的波动进行逆周期的调控。因此,货币政策规则方程如下

(18)

mpt=mp(1-ρmp(mpt-1)ρmp(Bt/Bt-1)(1-ρmp)φmp

(19)

其中,mpt为资本充足率、贷款价值比等宏观审慎政策工具,MP为宏观审慎政策工具的稳态值,ρmp(0<ρmp<1)为宏观审慎政策工具的惯性,φmp为宏观审慎政策的敏感性参数。ρvb、ρml分别为资本充足率、贷款价值比政策的惯性,φvb、φml分别为资本充足率、贷款价值比政策的敏感性参数。

(六)市场出清和外生冲击

四、参数校准和估计

本文利用模型的基本方程和一阶条件求解模型的稳态值,并通过在稳态值附近将模型一阶条件(1)—(17)以及其他相关方程构成的57个方程(定义57个变量)的非线性系统进行对数线性化,从而得到动态线性方程系统。然后,利用已有研究对与稳态相关的参数进行校准,采用贝叶斯方法对不影响稳态但影响动态的参数进行估计。

模型参数校准值的设置主要参考了国内外已有的相关研究成果。参照戴金平和陈汉鹏(2013)[20]的做法,我们把储蓄型居民的主观贴现因子βP校准为0.994,并将银行部门和零售商的主观贴现因子均设定为与其相等;借贷型居民的主观贴现因子βI校准为0.975,并将企业家的主观贴现因子βE设定为与其相等。对于资本折旧率δ,Iacoviello和Neri(2010)[21]、黄志刚(2010)[22]均设置为0.025,本文也采取这样的做法。根据Kannan等(2012)[23]的研究,劳动供给弹性的倒数φ将其校准为1。借鉴Angelini等(2014)的做法,将储蓄型居民劳力所占比重μ设定为0.8。国内主要的文献对资本品收入份额α校准值设定在0.3-0.5之间,参考崔光灿(2006)[24]、简志宏等(2013)[25]的测算,本文中取值为0.33。借鉴谷慎和岑磊(2015)[26]的研究,把上期通胀相对稳态通胀的权重lP、银行资本折旧率δb分别校准为0.16、0.115。借鉴方意(2016)[27]等的设定,把资本充足率政策的惯性ρvb和敏感性参数φvb分别校准为0.8、3;借贷型居民LTV政策的惯性ρml和敏感性参数φml分别校准为0.9、3。

在对模型待估参数进行贝叶斯估计中使用产出和通胀两个观测变量。原始数据来源于Wind资讯,数据样本期从2001年1季度至2017年4季度,共68个数据样本。借鉴王彬等(2014)[28]等的处理,通货膨胀率用CPI的季度环比指数来表示。为了得到实际季度GDP数据,利用CPI的季度定基指数对名义季度GDP进行转换。然后将实际季度GDP数据取对数,再通过HP滤波剔除长期趋势。采用X-12方法剔除各变量季节波动。经过多次尝试和比较后,参考Gerali等(2010)、庄子罐等(2016)[29]等文献选取模型参数的先验分布。通过Metropolis-Hastings算法模拟20 000次,最终采取10 000个模拟数对模型参数进行贝叶斯估计,模拟过程中使用两条马尔科夫链的最终接受率分别为31.383 9%和27.059 1%,二者在20%~40%的合理区间内,且差异较小,模型的单变量和多变量的收敛性检验较好,所以模型和参数比较稳定。运用Dynare工具箱,在Matlab环境中编程完成模型的参数估计和仿真分析。模型待估参数的先验分布和贝叶斯估计结果如表1所示。

表1参数的先验分布及贝叶斯估计

参数先验分布后验分布类型均值标准差均值置信区间αPBeta0.8560.10.875 60.874 30.876 6αIBeta0.8560.10.881 20.878 60.883 5αEBeta0.8560.10.849 20.846 10.851 5κPGamma50.020.033.878 732.921 934.557 7κKbGamma10.05.011.970 511.708 112.217 8κbHGamma6.02.59.642 09.619 09.676 3κbEGamma3.02.59.578 09.552 09.608 3κdGamma10.02.53.821 13.719 53.909 3φRBeta0.80.10.744 20.73 970.747 8φπGamma1.70.11.993 01.990 91.995 2φyNormal0.10.10.106 90.105 70.108 0lPBeta0.160.10.151 00.149 30.152 8ρABeta0.970.10.990 00.980 01.000 0ρhBeta0.940.10.931 40.929 80.933 3ρkBeta0.810.10.804 00.802 40.805 6

五、政策模拟

(一)脉冲响应分析

下面将进行政策效果模拟分析,使用脉冲响应方法研究中央银行的货币政策在稳增长和去杠杆过程中面临的困境,以及双支柱调控在解决稳增长和去杠杆困境中是如何平衡的。

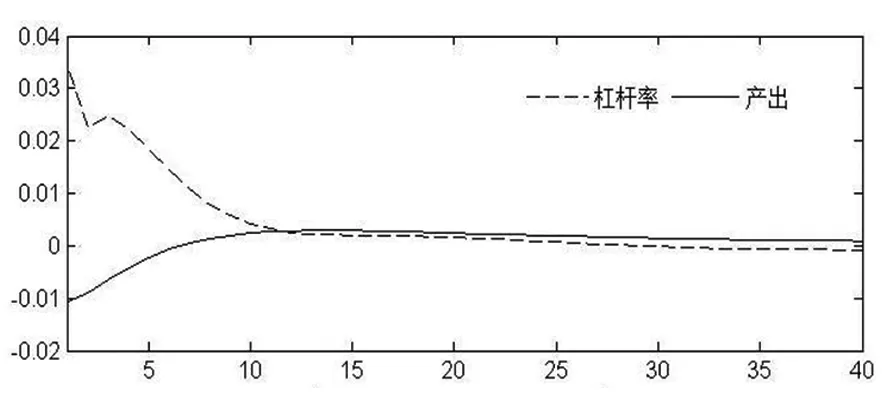

图1给出了政策利率增加1个百分点的冲击时,产出和杠杆率[注]一国经济杠杆率可以用广义货币供应量(或信贷)与GDP的比值(M2/GDP或信贷/GDP)指标来衡量。借鉴朱珠和江雪(2018)[30]、胡志鹏(2014)[31]等研究构建杠杆率的方法,本文也将宏观杠杆率用信贷/产出来表示。的各自反应情况。面对正向政策利率冲击,利率水平的上升会导致经济增长从第1期开始下降,并持续到第10期左右逐渐恢复到均衡水平;而提高政策利率时,杠杆率会在第1期出现一定程度的上升,同样一直持续到第10期左右逐步向均衡水平恢复。政策利率水平的上升,一方面增加了货币资金的借贷成本,减弱了借贷型居民和企业家的借贷意愿,从而阻碍了货币资金用于生产、消费等环节;另一方面也增加了货币的收益率,从而不利于储蓄型居民将储蓄向投资转化,两方面力量共同作用最终导致产出水平出现下降。尽管提高政策利率会导致借贷型居民和企业家的贷款利率上升,从而使这两个部门的融资成本加重、偿债负担提升,但是为了维持大量预算软约束的国有企业等部门运转,仍然需要筹集较高融资成本的资金,导致资金被低效率的使用,最终也加剧了经济增长的下滑,引起杠杠率大幅上升。特别是持续地通过提高政策利率实行紧缩性货币政策,将对经济增长带来较为严重的负面影响,甚至容易挑战经济增长的底线;同时,过度提高利率采取紧缩性货币政策还可能使债务违约风险暴露不断加剧,从而不利于维护金融系统的稳定。自2010年以来,中国在出现三轮利率上升的过程中,信用利差都持续扩大,从而加大了金融系统性风险。因此,过度提高利率实施紧缩性货币政策不能很好的去杠杆,以有效防范系统性金融风险、促进经济平稳增长,反而会导致经济增长的衰退和金融风险的积聚。事实上,当经济运行过热而信贷增速较低时,需要采取紧缩的货币政策来抑制经济过快增长。如2005年至2007年上半年,中国经济开启了新一轮的增长周期,国有企业改革持续加快推动,银行业完成三轮不良资产剥离,杠杆率降至低位。因此,中国央行采取紧缩的货币政策控制经济过快增长,避免资产价格泡沫扩张,防止滋生系统性金融风险。在这一过程中,商业银行的货币创造能力已大幅压缩,在宏观审慎政策基本不变的背景下,商业银行为了满足监管要求,风险资产及信贷规模被迫减少,金融服务实体经济的能力有所削弱,也可一定程度上的防止经济过热。然而,货币政策过快收紧将导致长期利率水平急剧上升,因此不应通过紧缩的货币政策去杠杆,而应通过加强宏观审慎政策促进金融部门去杠杆。2013年6月,中国开启了金融去杠杆进程。根据《巴塞尔协议Ⅲ》要求,中国在这一阶段提出了银行业4%的杠杆率监管标准,杠杆率要求作为一项新的宏观审慎政策工具,为未来中国商业银行信贷的刚性扩张预埋了政策安排。

图1 产出和杠杆率对政策利率冲击的响应

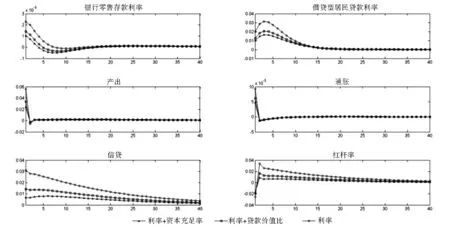

图2给出了银行资本增加1个百分点的冲击时,在不同的宏观金融政策组合(利率政策、利率政策与资本充足率政策、利率政策与借贷型居民LTV政策)下,产出、杠杆率等主要内生变量的各自反应情况。面对正向银行资本冲击,在三种政策组合作用下都有不同程度的变动,其中利率政策与资本充足率要求政策下主要内生变量的波动相对较小且恢复到均衡状态的速度最快,因此该政策组合相对更有效。如果发生1%的正向银行资本冲击,积极的金融冲击引起了商业银行总资产的增长,由于商业银行的总资产由企业贷款和抵押贷款组成,所以总信贷上升。积极的金融冲击一方面刺激了居民的消费需求,增加了社会总需求,提升了企业的生产扩张能力,进而推动了企业贷款的增加;另一方面导致借贷型居民的住房需求增加,进而引起了抵押贷款的增加,导致产出水平上升,而且产出上升幅度大于信贷上升幅度,从而导致杠杆率短暂下降。为避免产出的过度扩张,中央银行通过提高政策利率实施紧缩性货币政策,从而减少消费需求,降低产出和通胀水平。然而,银行资本对经济的影响主要是信贷方面,在未能有效抑制银行放贷冲动的情况下,单纯提高货币政策利率会较长时间的持续收缩产出增长,而杠杆率被抬高,并且可能使信贷资源聚集到对利率不敏感、拥有刚性信贷需求的房地产部门和地方政府融资平台,由此导致的利率飙升使私人部门和中小企业面临更加严重的融资难、融资贵问题,这种挤出效应将导致金融体系脆弱性加快上升,宏观金融风险迅速积聚。如果中央银行通过降低借贷型居民的LTV实施紧缩性宏观审慎政策,导致借贷型居民贷款下降,进而杠杆率水平有所下降,但企业家贷款能力上升,企业家投资和产出上升。由于正向资本冲击导致总信贷上升,但该宏观审慎政策只是控制借贷型居民的信贷,限制总信贷与限制借贷型居民信贷有一定的同向性,也存在一定的错配,这导致了该政策组合作用力度较弱。如果中央银行通过提高资本充足率要求实施逆周期性宏观审慎政策,导致可贷资金减少,从而抑制杠杆率水平。银行资本冲击下货币政策和资本充足率要求政策之间没有冲突,银行资本冲击导致产出和杠杆率同方向变动,由于资本充足率直接影响银行部门,因此能够弥补贷款替代效应导致的政策效果减弱。这说明,在货币政策调控的基础上,加入资本充足率要求政策能有效维护宏观经济金融的稳定。2010年初至2011年末,中国在4万亿经济刺激计划的背景下,资产市场和金融市场的流动性宽松受到金融管理部门的普遍重视。2010年10月20日、12月26日,2011年2月9日、4月6日,连续4次上调金融机构人民币存贷款基准利率,商业银行的货币创造能力大幅压缩,从而有效稳定经济增长。同时,将商业金融资本充足率要求由8%上升至11.5%,中小银行上升至10.5%,商业银行的风险资产及信贷规模被迫减少,从而积极控制杠杆率攀升。

图2 双支柱调控应对银行资本冲击

(二)福利分析

参照Angelini等(2014)[17]的做法,假设中央银行以通胀、杠杆率、产出、利率变化和资本充足率(或LTV)变化的渐进方差为代理变量,以稳定通胀、杠杆率和产出为目标,选择如下福利损失函数分析各种政策组合下的社会福利情况

(20)

表2福利损失结果

外生冲击政策组合变量波动性πB/YYΔrΔmp损失函数kY=0.5kY=1银行资本冲击利率+资本充足率0.042 00.099 20.063 50.112 90.167 30.201 00.232 8利率+LTV0.093 60.150 50.123 20.247 00.288 40.359 30.420 9利率0.167 30.239 10.334 10.625 7—0.636 00.803 1

面对银行资本冲击,“利率+资本充足率”政策组合下的福利损失值以及通胀、杠杆率、产出、利率变化和资本充足率(或LTV)变化的渐进方差都相对较小,“利率+LTV”政策组合下次之,而单独使用利率政策的福利损失和相应变量波动情况都相对最大,这再次验证了当经济受到金融冲击时,综合使用利率政策与资本充足率要求政策组合的调控效果优于其他两种政策组合,而单独使用利率政策和加入借贷型居民LTV之后,加剧了政策预期效果的不确定性。究其原因,在银行资本冲击发生时,提高政策利率会导致储蓄型居民零售存款利率上升,从而会促进储蓄型居民收益的增加;与此同时,由于借贷型居民和企业家不能像储蓄型居民那样通过欧拉方程平滑跨期消费路径上产生的波动,因此通过提高银行资本充足率要求收紧银行放贷,有助于平滑借贷型居民和企业家的信贷波动,进而平滑二者的消费波动。由于两方面力量共同作用,最终降低产出、杠杆率等变量的波动,有效减少社会福利损失,增进社会福利水平。然而,如果只是通过提高利率实施紧缩性货币政策,在宏观审慎政策工具未调整的情况下,货币政策的有效性将被削弱。因为在资本充足率约束未相应收紧的情况下,紧缩的货币政策不易通过商业银行的资产负债表减少货币供给,进而稳定经济增长。

六、结论和启示

本文构建一个考虑银行不完全竞争性的DSGE模型,深入系统地研究中国在协调实现稳增长和去杠杆目标背景下面临的困境,以及运用不同类型的货币政策和宏观审慎政策组合对稳增长与去杠杆的调控效果及传导机制。脉冲响应和福利分析结果表明:(1)政策利率水平的上升增加了货币的收益率,不利于储蓄型居民将储蓄向投资转化,也增加资金的借贷成本,减弱借贷型居民和企业家的借贷意愿,阻碍资金用于生产、消费,导致产出水平下降。为了维持大量预算软约束的国有企业等部门运转,仍然需要筹集较高融资成本的资金,导致资金被低效率的使用,加剧经济增长的下滑,引起杠杆率大幅上升。(2)面对正向金融冲击,通过提高政策利率实施紧缩性货币政策,降低产出水平;同时,通过提高资本充足率要求实施逆周期性宏观审慎政策,导致可贷资金减少,抑制杠杆率水平。由于资本充足率直接影响银行部门,能够弥补贷款替代效应导致的政策效果减弱,因此在货币政策调控的基础上,加入资本充足率要求政策能有效维护宏观经济金融的稳定。(3)提高政策利率导致储蓄型居民零售存款利率上升,促进储蓄型居民收益的增加;借贷型居民和企业家不能通过欧拉方程平滑跨期消费路径上产生的波动,因此通过提高银行资本充足率要求收紧银行放贷,有助于平滑二者的信贷波动,进而减少其消费波动,最终降低产出、杠杆率等波动,增进社会福利水平。

基于上述研究结论,本文提出如下政策建议:一是在当前中国处于经济增速较低而信贷繁荣时期,需要使用逆周期的宏观审慎政策抑制杠杆率增长,从而减少金融风险。此时,如果为了刺激经济增长实施宽松的货币政策,将进一步刺激信贷水平上升,使金融机构的风险承担行为增加。因此,在防范系统性风险的总体要求下,中央银行需要做好市场流动性管理,加强结构性货币政策调控,以保持货币政策的稳健中性或中性偏松促进经济增长,满足实体经济发展的需要,同时全面推进供给侧结构性改革,推动经济长期增长来逐步消化高杠杆,以防范系统性金融风险爆发。二是优化货币政策最终目标,处理好促进经济增长和防范金融风险的关系。适应货币供应方式新变化,创新和丰富基础货币投放渠道,完善货币政策工具箱。深化利率市场化改革,健全利率调控体系,培育市场基准利率,构建目标利率和利率走廊机制,发挥金融价格杠杆在优化资源配置中的决定性作用。夯实金融调控的微观基础,完善货币政策决策机制,提高货币政策科学性和前瞻性。健全宏观审慎政策框架,将更多金融活动纳入宏观审慎政策的调节范围,实现监管对象的不断延伸和全覆盖。提高宏观审慎评估对信息披露和透明度的要求,保证中央银行准确、及时的评估金融机构对系统性金融风险的贡献度,实行差别化的审慎性监管。优化货币政策和宏观审慎政策的治理架构,推进金融治理体系和治理能力的现代化,形成货币政策和宏观审慎管理协调配合的良好格局。