人民币实际有效汇率的变动能否有效调节中国国际收支

——基于11国面板数据的实证检验

王全意,张 澜

(重庆理工大学 经济金融学院, 重庆 400054)

一、引言

一国的国际收支是影响该国经济发展的重要指标,而汇率则被认为是影响国际收支的重要变量。在全球化日益深入的今天,国际贸易不断在各国之间发生,汇率问题由此变得更加重要。在2000—2004年,我国经常账户有较小顺差,资本与金融账户更是在前3年的平衡后出现逆差。自2005年汇改之后,我国贸易顺差大幅增加,约为2004年的两倍,其峰值出现在2008年,约为4 200亿美元,资本与金融账户也转负为正,从而出现多年的双顺差局面,人民币兑美元汇率也在2005年汇改以后不断升值。但是,在2008年金融危机后,我国的经常账户规模减小,资本和金融账户余额也在2014年出现逆差,我国结束了双顺差的局面,进入一顺一逆的新时期。同时,2015和2016年我国贸易顺差分别为2 129.58亿美元和2 227.08亿美元,并在2016年的资本与金融账户再一次出现了顺差。而自2014年起,人民币兑美元汇率也开始贬值。并且,中国人民银行在2017年5月再次宣布修改人民币汇率形成机制,在其中加入逆周期调节因子,以应对复杂的国际国内环境可能带来的汇率波动,以期尽可能减小汇率波动的风险。那么,人民币汇率和中国的国际收支到底是怎样的关系?是否可以通过调节人民币汇率的波动来调整我国国际收支余额,从而争取实现我国的内部平衡和外部平衡?在当前背景下,对此问题的研究,有重要的理论和实践意义。

二、文献回顾及评述

关于汇率和国际收支的关系,国外的学者有以下观点。Rose选取了5个国家的贸易方面的相关数据,通过实证分析认为实际汇率的变动与贸易收支的关联程度并不高[1]。Boyd基于弹性理论认为在选取的样本中有5个国家可以通过本币贬值增加出口,而且还证明了5个国家贬值后存在J曲线效应[2]。Aziz等采取了滚动和递归的研究方法,认为出口商品的弹性会随着时间变化呈现出变大的趋势[3]。Cerra等则认为,受到中国政策的影响,人民币实际有效汇率的变化会对中国的进出口产生越来越明显的影响[4]。

同时,对汇率和贸易收支的问题,国内也有不少学者基于实证检验提出了自己的看法。刘荣茂等通过Johansen协整检验得出结论,政府支出和外商直接投资对国际收支的调节作用要明显优于汇率的调节作用[5]。曹伟等基于面板数据,采取GMM估计和面板门限回归的研究方法,表明汇率的贸易效应将越来越不明显,不应过多关注汇率变化对进口的影响[6]。伍楠林等运用ADF检验、格兰杰因果检验,并构建了最小二乘回归和误差修正模型,结果表明人民币实际汇率升值将明显不利于中国出口,也不能有效增加中国从美国的进口,并且会吸引更多的外商直接投资流入中国[7]。薛昶则认为不能光靠汇率解决我国的国际收支不平衡,必须要使用一揽子综合治理措施[8]。胡智等也认为仅仅调整汇率,不能够有效调节我国的国际收支,因此他们基于货币主义理论,通过协整检验认为我国可以通过调整国内信贷数额达到调节国际收支顺差的目的[9]。崔岩通过Granger检验发现,汇率的变动并不是国际贸易收支顺差的原因,因此依靠货币升值解决国际收支问题并不是理想的方法,而主要应在于减小国内的不当消费、加大技术密集型产品的出口[10]。翁智刚等以汇率不完全传递理论为基础,分析了国际收支不平衡与传统汇率理论不符的现象,提出中国货币当局应着力稳定国内的物价水平和产出水平[11]。王允等使用VAR模型和面板Granger因果检验的方法,认为汇率越高越有利于拉大出口,政府应该审慎对待人民币升值,减少汇率波动带来的不利影响[12]。田洪刚等对1995—2008年的数据进行协整检验后提出人民币汇率变化对我国贸易收支存在负向影响[13]。林君等运用协整检验、VAR模型及脉冲响应分析和方差分解的方法,认为在短期内人民币汇率对我国国际资本的流动呈现出负向影响,但在长期影响却不大[14]。刘尧成等通过在马尔科夫链蒙特卡洛模拟下建立TVP-VAR-SV模型,认为国内经济增长会扩大中国的国际收支顺差,但是汇率的升值会出现国际收支逆差,同时需要关注短期投机资本可能产生的影响[15]。

综上所述,理论界对于汇率变动对国际收支调节的有效性问题尚存在分歧,但国内外的研究成果较多认为汇率变动对国际收支有一定的调节作用,虽然调节效果不太明显,因而要充分实现调节国际收支的目标,需要采取多种综合措施。同时,在已有的研究文献中,对汇率变动的选取多是名义汇率或实际汇率,但是在国际交流日益频繁的当今世界,一国货币会对一些货币升值、对另一些货币贬值或币值不变,因此实际有效汇率能够更加综合、准确地反映一国货币的实际价值,以及该国产品在国际市场上的实际竞争能力,更加有利于反映真实情况。并且,在目前的文献中,大量的研究以弹性分析为基础,主要讨论经济是否满足马歇尔-勒纳条件,且主要属于局部分析方法[16]。基于此,本文选择了实际有效汇率,在综合考虑了商品市场、货币市场和外汇市场的前提下,采取一般均衡的分析方法,以传统的蒙代尔-费莱明模型为基础,选取了中国、美国等11个国家2000—2016年的有关数据,通过面板数据的协整分析讨论变量之间的长期关系,并进一步建立了个体固定效应模型分析变量间的具体影响,最后利用误差修正模型分析变量间的短期相关程度和方向,并且将理论模型和实证检验的结论进行了对比分析,得出相关结论和政策建议。

三、理论模型的提出

在国际收支的调节中,有多种分析方法,比如只考虑汇率作用的弹性分析法、只考虑收入变动作用的乘数原理、同时考虑汇率与收入交互作用的吸收分析法,以及其他一些经典的分析方法。其中,弹性分析法是一种比较有代表性的分析方法,它主要考虑汇率变化对国内外商品相对价格的影响,进而考虑这种变化对于贸易流量的影响。由此,它得出了马歇尔-勒纳条件,认为当进出口的弹性之和大于1时,本币贬值才能够增加出口,从而改善国际收支状况。但是,货币贬值的后果之一便是J曲线效应的出现,即本国货币贬值之后,最初的经常项目收支状况反而会恶化,进口增加而出口减少,在一段时间之后,贸易收入才会有所增加。并且,弹性分析法假设本币的贬值只会引起贸易双方价格的变化,却对国内价格水平没有影响,可实际情况却可能是因为本币贬值使国内价格上涨,致使实际汇率的下降抵消名义货币的贬值,从而无法使国际收支得到预期的改善。而货币分析法的假设之一“国民经济处于充分就业均衡状态”也是经常被质疑的,因为在现实的经济活动中,经济常常处于非充分就业的状态。因此,本文便借鉴刘荣茂等[5]模型建立的思路,以传统的蒙代尔-弗莱明模型为基础进行分析,并根据研究需要进行适当修正。在传统的蒙代尔-弗莱明模型中,为了实现商品市场的均衡,需要考虑国内消费、国内投资、政府支出以及净出口4个影响因素,但是本文认为就世界各国而言,政府支出占GDP的比重较小,并且鉴于统计数据的可获取性,并未在之后的模型中考虑政府支出这一因素。因此,可以将修正后的蒙代尔-弗莱明模型表示如下:

Y=D(C,I,NX)=C(Yd)+I(r,F)+X(Y*,E)-N(Y,E)

(1)

M/P=L(Y,r)

(2)

BT=X(Y*,E)-N(Y,E)

(3)

K=K(r,F)

(4)

BOP=BT+K

(5)

其中:Y为国内总产出,C为国内消费,I为国内投资,NX为净出口,Yd为国内居民可支配收入,r为国内利率,F为外商直接投资,X为出口,Y*为他国总产出,E为汇率,N为进口,M/P为货币的发行量,L为货币需求函数,BT为贸易账户,BOP为国际收支,K为流入的外商直接投资。

根据已有研究可知,首先,我国国际收支差额与我国国内生产总值负相关,经常账户余额与进口额负相关、与出口额正相关。当本国国内生产总值增加时,会增加居民的可支配收入,从而加大居民的进口消费倾向,使得我国的进口总值增加,经常账户的顺差缩小,从而减小我国国际收支差额。其次,本国国际收支差额与他国国内生产总值正相关,当其他联系紧密国家的国内生产总值增加时,将会增加国外居民的实际收入,提升他们的消费能力,从而增加对我国出口产品的消费,通过加大我国的贸易收支顺差来促进国际收支顺差。再次,人民币实际有效汇率与我国的经常账户余额负相关、与资本与金融账户余额正相关,即当人民币实际有效汇率上升时,人民币实际升值,因此在满足马歇尔-勒纳条件的情况下,人民币的升值不利于我国产品的出口,从而减小经常账户顺差,但人民币的实际升值导致国际资金流入我国,从而加大资本与金融账户顺差。最后,我国国际收支差额与流入我国的外商直接投资正相关,这是因为外商直接投资净流入的增加会加大我国资本与金融账户的顺差,扩大我国的国际收支顺差。

四、实证模型设定与数据说明

根据以上理论,本文拟将国际收支差额作为被解释变量,考察其与相关变量之间的关系。但一国的国际收支账户主要由经常账户和资本与金融账户组成,为了更好地理解汇率对经常账户和资本与金融账户的影响,本文将在实证部分把国际收支差额分为两个账户分别进行说明。鉴于经常账户与一国的国民收入紧密相关,其中货物和服务的进出口占较大比例,资本与金融账户则由资本账户和金融账户组成,资本账户主要记录资本的流进流出,因此本文将构建如下的计量经济模型:

BTit=∂it+β1itX1it-β2itN2it+β3itREER3it+μit

(6)

Kit=∂it+β1itGDP1it+β2itREER2it+β3itFDI3it+μit

(7)

其中:BT为经常账户余额;X为出口量;N为进口量;K为资本与金融账户余额;GDP为国内生产总值;REER为实际有效汇率;FDI为外商直接投资净流入;i为选取的每个截面,即样本国家;t为每个截面成员的观测年份;μ为误差项,一部分代表无法观测到的样本国家的个体差异为随机变量,另一部分则是纯随机误差项。

本文选取样本的标准有两个:其一为是否是中国重要的贸易伙伴国和区域组织,其二为是否在世界经济中有着较强的经济实力,是否对世界的经济、贸易格局有着举足轻重的影响。因此,本文选择中国、俄罗斯、巴西、澳大利亚、韩国、日本、东盟、美国、欧盟、加拿大10个国家和区域组织为样本,但因为东盟没有统一的货币,难以计算其实际有效汇率,欧盟各成员国的经济、贸易状况也各有不同,笔者便从中选取了较为重要的英国、法国和德国作为代表,所以本文在样本中剔除了东盟和欧盟,最终选择了中国、俄罗斯、巴西、澳大利亚、英国、韩国、日本、法国、加拿大、美国、德国11个国家为样本,收集了从2000—2016年共17年的相关数据。文中的实际有效汇率参考Godlberg的方法计算而得:

REERg,h=Wh,t×(Rg,t×CPIg,t/CPIh,t)

(8)

其中:W是贸易权重,R是直接标价法下的人民币兑换他国货币的名义汇率,CPI是消费者价格指数,下标g、h分别是中国和他国。实际有效汇率统一以2010年为基期。本文所使用的数据均来自于世界银行与国际清算银行的数据库。

五、实证分析

本文主要考察进口、出口和实际有效汇率对经常账户,以及国内生产总值、实际有效汇率和外商直接投资对资本与金融账户的影响程度和影响方向,通过协整检验和建立相关模型考察变量之间的相关关系。

(一)关于经常账户的检验

1.面板数据的平稳性检验

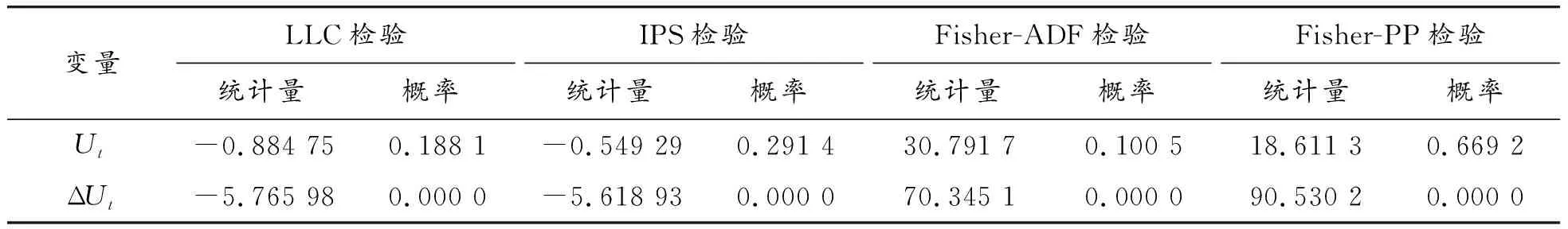

因为面板数据反映了时间和截面数据组成的二维信息,所以面板数据也可能存在单位根,为了避免伪回归现象的出现,在实证分析之前,进行变量的平稳性检验是必不可少的。

本文主要采取了LLC检验、IPS检验、Fisher-ADF检验、Fisher-PP检验4种检验方法,原假设为“各截面序列具有相同单位根过程”。根据表1的检验结果可以发现,在IPS检验、Fisher-ADF检验、Fisher-PP检验中,BT、REER统计量相应的概率值均大于10%,不能拒绝原假设,即BT、REER是非平稳序列,存在单位根。在Fisher-ADF检验下,X的统计量相应的概率值大于10%,未能通过检验;在LLC检验、IPS检验以及Fisher-PP检验下,X统计量相应的概率值均小于1%,即在1%的水平下显著。N未能通过Fisher-ADF检验。而对上述非平稳序列进行一阶差分的处理后,变量ΔBT、ΔX、ΔN和ΔREER在4种检验标准下的统计量相应的概率值均在1%的水平下显著,均为一阶单整序列。

注:括号中的数值为P值,*、**、***分别表示在10%、5%、1%的水平上显著

2.面板数据的协整检验

(1)估计模型

表2 似然比检验

表3 Hausman检验

如表2所示,本文首先通过似然比检验(其原假设为“固定效应模型是冗余”),发现统计量对应的概率值小于1%,应该拒绝原假设,从而摒弃了混合模型。在表3中,进行了Hausman检验,同样发生了小概率事件,从而拒绝选择随机效应模型。所以,本文最终选择固定效应模型进行分析。

(2)模型回归残差的单位根检验

根据表4的检验结果发现,统计量的相应概率值均大于10%,因此,各截面回归残差序列具有相同单位根过程。但经过差分处理以后发现,各种检验方法的统计量的相应概率值均小于1%,说明经常账户余额BT、出口额X、进口额N以及实际有效汇率REER之间存在长期的协整关系。根据EViews 8的输出结果以及上文对模型的取舍分析,得到固定效应变截距模型的估计结果如下:

BTi,t= 1 885.901+ 0.667 312Xi,t- 0.615 796Ni,t- 21.901 29REERi,t

(9)

(392.484 3) (0.059 717) (0.063 576) (3.890 621)

[4.805 035] [11.174 58] [-9.685 934] [-5.629 254]

R2=0.946 462 F-statistic=205.340 5

其中:( )为标准差,[ ]为t统计值。

表4 残差的单位根检验

第一,由分析结果可知,常数项C的t统计量在1%的水平下是显著的,它表示11个国家的平均国际收支差额,但11个国家的自发性国际收支差额有所不同(图1)。固定影响值较大的国家有中国、俄罗斯、日本、美国和德国,固定影响值显著偏小的国家则为巴西、澳大利亚、韩国、英国、法国和加拿大。模型中的个体固定效应值表明除了文中所选的出口额、进口额和实际有效汇率3个解释变量以外的其他确定性解释变量的效应对国际收支顺差的影响,它们的总和越大表明模型中的变量对国际收支顺差的解释能力越强。其中,美国出现了经常账户逆差,为1 242.813 1亿美元,中国则出现了较大的顺差。这可能是由以下原因造成的:

图1 11国自发性经常账户余额统计图

就中国而言,首先,中国有丰富的廉价劳动力资源以及政府的相关优惠政策的支持,减轻了大量企业的成本负担,使得中国的同类产品在国际市场上价格比其他国家更低,产品更具有国际竞争力,增加了我国产品的出口;其次,尽管中国的GDP较高,但是人均GDP却处于较低水平,加之中国人历来崇尚节约,有较高的储蓄倾向,使得中国的进口额度相对较小,所以,出口的增加以及进口的不足,加大了我国的贸易顺差。因为经常账户中占主要地位的便是贸易往来,所以,我国的经常账户有明显的顺差。

就美国而言,其一,美国的出口商品以技术密集型产品为主,其中美国政府对高新技术产品的出口有较为严格的限制,以中国向美国进口的此类产品最为明显,这使得美国产品的出口量受到一定的抑制;其二,美国人有较强的消费倾向,他们甚至倾向于提前消费,因此美国大量进口物美价廉的外国商品,尤其是中国出口的产品,这使得美国出现了较大的贸易逆差,进而导致其经常账户的逆差。

第二,根据固定效应变截距模型的估计结果,经常账户余额(BT)与出口额(X)正相关,即进口总额每增长1%,将会使平均经常账户余额增加0.667 312亿美元;经常账户余额(BT)与进口额(N)负相关,即进口总额每增加1%,将使平均经常账户余额减少0.615 796亿美元;经常账户余额(BT)与实际有效汇率(REER)负相关,表明实际有效汇率每增加1%,将导致平均经常账户余额减少21.901 29亿美元。同时,在影响经常账户余额的3个因素中,实际有效汇率的影响效果最为明显,而进口额和出口额只存在微小的差距。

第三,对比实证检验结果和理论模型推导结果发现,出口额(X)、进口额(N)以及实际有效汇率(REER)对经常账户余额(BT)的影响,得出了一致的结论。

(二)关于资本与金融账户的检验

1.面板数据的平稳性检验

文中首先对资本与金融账户(K)、国内生产总值(GDP)、实际有效汇率(REER)以及外商直接投资(FDI)进行了单位根检验。检验结果表明:在文中选取的检验标准中,4个变量均未能通过检验,但在对上述非平稳序列进行一阶差分的处理后,4个变量在4种检验标准下的统计量相应的概率值均在1%的水平下显著,均为一阶单整序列。

2.面板数据的协整检验

(1)估计模型

本文首先通过似然比检验,发现统计量对应的概率值小于1%,应该拒绝“固定效应模型是冗余”的原假设,从而摒弃了混合模型。然后,文中进行了Hausman检验,同样发生了小概率事件,从而不应选择随机效应模型。即本文最终选择固定效应模型进行分析。

(2)模型回归残差的单位根检验

根据检验结果发现:统计量的相应概率值均小于1%,因此,各截面回归残差序列不存在相同单位根,说明资本与金融账户余额K、国内生产总值GDP、外商直接投资FDI以及实际有效汇率REER之间存在长期的协整关系。本文得到固定效应变截距模型的估计结果如下:

Ki,t= 18.879 2- 0.000 158GDPi,t+ 0.003 596FDIi,t+ 0.211 821REERi,t

(10)

(10.865 1) (-3.249 891) (-15.627 88) (3.811 664)

[0.000 0] [0.001 4] [0.000 0] [0.000 2]

R2=0.805 373D.W=1.962 3

其中:( )为t统计值,[ ]为伴随概率。

结合实证模型和理论模型的结果分析可知,外商直接投资和实际有效汇率对资本与金融账户余额的影响得出了一致结论。但在理论模型中,资本与金融账户余额(K)与本国国内生产总值(GDP)正相关,与他国GDP负相关,但是因为在面板数据中每个国家的资本与金融账户余额(K)都与本国GDP相对应,不需要再区分国内和国外GDP,因此在实证检验中,笔者仅考虑GDP这一影响因素。同时,因为另外10国经济向好的影响而吸引的大量资本完全可能超过因本国GDP增加而流入的资金,因此,在个体固定效应模型中,资本与金融账户余额和国内生产总值呈现出了负相关性。

六、研究结论与政策建议

(一)研究结论

国际收支平衡一直是各国宏观经济政策所追求的目标之一,面对我国近年来的较大的国际收支顺差,利用汇率进行调节的方法受到了较为广泛的关注和认可。本文综合考虑了商品市场、货币市场和外汇市场,以及经常账户、资本和金融账户,通过面板数据的单位根检验变量的平稳性,协整检验考察变量的长期相关性,固定效应变截距模型分别讨论出口额、进口额、实际有效汇率对经常账户余额,以及国内生产总值、实际有效汇率与外商直接投资对资本与金融账户余额的影响程度和影响方向。研究结论如下:第一,根据固定效应变截距模型发现出口额正向影响经常账户余额,进口额和实际有效汇率负向影响经常账户余额,并且实际有效汇率对经常账户最具有调节作用。第二,外商直接投资及实际有效汇率正向影响资本与金融账户,国内生产总值负向影响资本与金融账户余额,实际有效汇率对资本与金融账户余额的调节作用仍然是最强的。

(二)政策建议

本文从我国实际出发,提出以下两点建议:第一,继续推进人民币市场化改革,完善人民币汇率形成机制改革,同时,调整出口产品结构,使我国产品在国际市场上占据较大份额,做到以质取胜,从而使我国的经常账户余额更有弹性,减少面对倾销诉讼的风险。第二,积极引进外资,发展我国经济,引导其对我国的资本与金融账户产生有利影响,从而通过经常账户和资本与金融账户,更便利地调整我国的国际收支。