企业经营状况、杠杆率和投资结构研究

——以重庆市制造业为例

刘 涛,李 群

(1.中国社会科学院研究生院, 北京 102488;2.中国社会科学院 数量经济与技术经济研究所, 北京 100732)

一、问题的提出

在供给侧结构性改革的背景下,如何通过定量的方法对经济发展方式是否合理进行评价,是制定结构性改革政策的重要依据。全国不同地区对供给侧结构性改革的着眼点与主要任务有很大差别,针对全国整体的供给侧结构性改革的经济研究往往忽略了中国不同地区的区位因素、产业结构特色和区域功能定位。

重庆市自2011年以来,积极通过各项举措严格控制过剩产能、限制房地产投资,实现了近期良好的经济增长。作为成渝城市群经济发展的主要推动力量,分析重庆市工业企业和其他产业经济结构的变动趋势是归纳总结重庆市经济发展经验、丰富与完善供给侧结构性改革理论的重要方法。

二、重庆市制造业分析模型

向量自回归模型(简称VAR模型)已经成为产业经济研究中较为主流的方法。在近年开展的制造业自身产业升级的研究中,张峰等建立了涵盖制造业能源消耗、国际竞争力和劳动力成本的VAR模型,并观察广义脉冲响应,得到清洁能源比重与工资水平同制造业竞争力的正向关系[1]。张晓涛等使用MS-VAR(马尔可夫区制转移向量自回归)模型对制造业和相应配套服务业相互的影响关系进行分析,在模型中区分“低相关”和“高相关”两个区制,得出中国近年来配套性服务业对制造业的影响作用大于制造业对服务业的影响[2]。在制造业和其他宏观经济变量关系研究方面,白玉红建立了代表制造业情况的PMI和需求端消费信心指数之间的VAR和ECM模型,分析了其对长期均衡和短期波动的影响,认为短期(1~2年)制造业受到消费信息指数的影响,但是边际贡献率递减[3]。在运用VAR模型对负债状况开展的研究中,刘伟江等建立涵盖企业杆杠率、资产价格和经济产出的MS-VAR模型,使用广义脉冲响应进行分析,认为资产价格和经济产出的非对称效应显著,具体表现在企业杠杆率、资产价格和经济增长有逆周期变动的特点[4]。

在供给侧结构性改革的议题下,必须综合分析去杠杆、降低成本、防范系统性风险和产业升级的关系[5-9]。本文首先通过灰色关联分析对资产贡献率、杠杆率水平、产业间投资结构等因素的关系做出基本判断,在此基础上建立VAR模型,使用《国家统计年鉴》中重庆市2012—2015年相关产业数据对制造业产出、投资、杠杆率水平和房地产行业投资开展实证分析。

(一)模型变量的选取

本文以重庆市39个制造业企业的基本经营状况数据、重庆市行业固定资产投资数据和部分重庆市金融统计数据为依据,统计区间为2012—2015年主要制造业产业月度经营数据(由于1月的特殊性,不计入统计),将制造业产业中39个行业大类企业主营业务收入、主营业务成本、流动资金情况、固定资产情况、负债情况、库存量情况作为模型变量。

1.变量数据描述性统计

为避免季节因素的影响,本文采用各个指标的同比数据,在2012—2015年(除1月)得到29个观察期。总体上,重庆市企业主营业务收入和主营业务成本自2012年开始总量均有增加。

进一步观察39个行业的经营状况形态发现,受到经济下行期的影响,自2012年开始,尽管主营业务输入呈现缓慢上升趋势,但是主营业务成本同样攀高,甚至涨幅略高于输入,导致制造业行业整体利润水平略微下降。需要注意的是,在2015年前两个季度,工业品产成品库存迅速上升,2015年下半年开始逐步回落。

计算重庆市制造业行业主营业务收入/成本变化情况,在2012—2015年有较大的阶段性特征。2012年收入/成本增长波动较大,从2012年2月的85%快速提升,在2013年2月达到最高点108%并开始回落。除2013年7月外,重庆市制造业行业主营业务收入/成长均在100%左右波动。从2014年2月开始,制造业收入/成本开始稳步提升,在2015年10月达到107%(见图1)。

图1 重庆市制造业行业主营业务收入/成本增长比(%)

观察重庆市制造业企业的产成品库存同比增速,可以看出,在2012年2月第一季度产成品库存增速较高,在2012年3月达到了当年最高值18.8%,随后在2012年第2—3季度回落,在2012年10月达到最低点7.5%。2013年全年基本呈现库存增速提升的情况,在2013年12月达到观察期最高值16.3%(见图2)。

图2 重庆市制造业企业产成品库存同比增速(%)

观察重庆市制造业企业流动资产同比增速、总资产同比增速和负债同比增速3项财务指标的变化情况(图3),可以看出2012年2月—2013年9月3项指标呈现下降趋势。整体来看,2012年2—9月负债增速水平尽管呈现下降趋势,但仍然高于资产增速和流动资产增速两项指标;2013年11月—2014年11月,流动资产的增速远低于资产和负债的增速,制造业企业处于资本形成阶段,但是经济动能尚未形成;2014年12月—2015年10月,流动资产和资产增长速递两项指标增速交替变化,并在2015年6—7月出现了流动资产增速超过资产增速的情况,2015年全年负债增速低于资产和流动资产增速。

图3 重庆市制造业企业财务指标变化情况(%)

2.重庆市投资状况

重庆市房地产全年投资增长速度在2012—2015年逐年下降,从2012年2月的31.5%下降到2015年10月的6%,同时,制造业投资增长速度提升(见图4)。

重庆市其他行业投资保持稳定,在2012—2015年,租赁和商业服务业年均增速最高,为94%,科学研究、技术服务和地质勘查业固定资产投资增速为25%(见图5)。

图4 重庆市房地产投资增长速度(%)

图5 重庆市其他行业投资年均增速(%)

3.重庆市杠杆率水平

通过计算39个制造业行业总负债与总资产的比例发现,自2012年开始重庆市制造业杠杆率呈现缓慢下降趋势,尽管2013年受到政策性影响和经济下行的作用导致企业杠杆率有所上升,2013年4月更是达到几年来的最高水平0.645,但是随后逐步下降,2015年杠杆率水平降低至0.63。

从重庆市本外币存贷比的变化来看,自2012年开始均处于1.2以上,基本保持稳定。2013年存款水平较高,除7月以外,全年处于1.26以上,2014年下半年开始,对应投资逐步增加,存贷比逐步下降,2014年下半年至2015年上半年低于124%,在2015年上半年开始回升(见图6)。

图6 重庆市本外币存贷比(%)

关于政府有义务偿还债务上,重庆市政府负债从2012年的3 412.4亿元上升至2014年的3 575.09亿元,2015年2—10月的负债水平是3 294.41亿元(见图7)。

图7 重庆市政府债务水平(亿元)

下面将对经济变量的数据进行进一步判断,通过数据共线性和数据平稳性建立供给侧结构性改革经济动力分析模型,这里首先对39个制造业行业的生产经营相关指标进行汇总并进行共线性判断。

三、模型估计

(一)变量相关性分析

在数据共线性判断上,本文采用灰色关联分析方法对范围内经济变量进行关联分析。除了一些指标内部存在数量关系的情况外,我们发现制造业的主营业务收入、成本同房地产行业投资关系非常密切,灰色关联系数达到了0.8,同物流仓储、邮政投资灰色关联系数较高,分别达到0.79和0.77,其他方面,制造业企业流动资产的余额同主营业务收入、成本、产成品库存等企业自身生产经营情况指标有较高关联外,同制造业负债水平和金融机构存贷比均达到0.78的高关联水平。

制造业企业杠杆率水平同制造业的生产经济水平相关性不大,但是同企业的财务指标——流动资产和负债水平关联较高,分别达到0.72和0.68,相对于企业内部经营状况和财务状况,制造业企业的杠杆率水平同商业服务业的投入关联较高,为0.72(见表1)。

通过对共线性分析后,我们对数据的内生性和可能存在的模型关系有了基本掌握,在进一步构建向量自回归模型前,需要对数据的时间序列平稳性进行检验和相关变换,确保数据平稳。

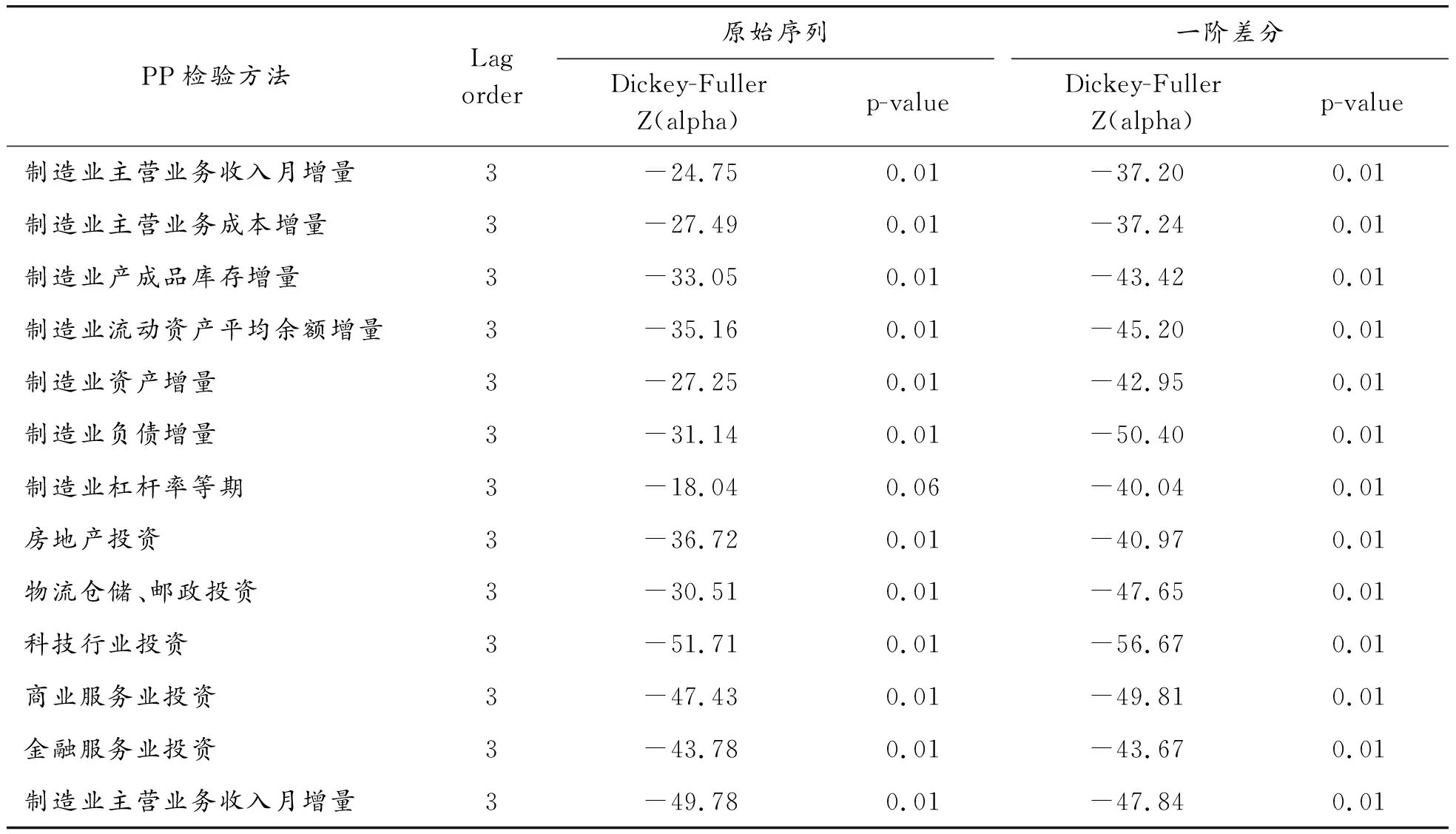

(二)数据平稳性检验

数据平稳性检验是建立VAR模型的基础,这里我们采用ADF检验和PP检验2种方法,首先对经济指标原始时间序列进行ADF单位根检验,发现部分指标不能接受平稳性假设,对指标进行一阶差分后,大部分可以在95%置信区间上接受平稳性假设(见表2)。

然后,通过PP对原始时间序列和一阶差分序列进行检验,本文发现原始序列除制造业杠杆率外,均可以接受平稳性假设,在一阶差分变换后,全部达到平稳(见表3)。

因此,综合使用以上2种平稳性检验方法,这里采用一阶差分作为构建计量模型的实证研究数据。

表1 模型经济变量灰色关联度

注:a表示强关联度; b表示次强关联度; c表示中关联度; d表示弱关联度; e表示无关联度

表2 经济变量ADF检验结果

表3 经济变量PP检验结果

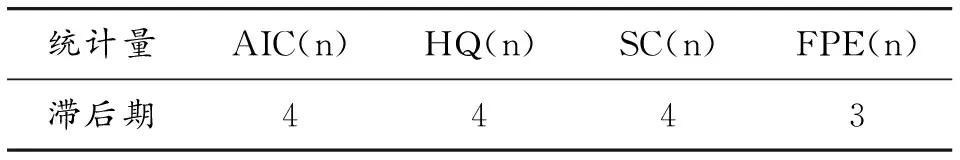

(三)滞后期计算

表4 VAR模型滞后期测算

首先,构建制造业企业内部经营指标VAR模型,选取主营业务收入月增量、主营业务成本增量、产成品库存增量、流动资产平均余额增量、资产增量、负债增量、杠杆率等期的一阶差分数据构建VAR模型,运用AIC、HQ、SC、FPE 4种统计量来进行最优滞后期选取,见表4。

根据滞后期相关的统计量判断,认为在设定VAR模型时,滞后期为4效果最好。

(四)模型回归结果

首先对企业内部的经营状况进行VAR建模,选择滞后期为3期,然后通过数据差分使变量平稳,消除了趋势项,并且通过极值无量纲化方法消除变量中可能存在的截距项。在回归中不考虑固定效应和趋势效应,使用R语言3.3.2版,vars程序包进行回归(见表5)。

通过观察回归结果,我们可以发现企业内部经营的部分经济动力现象:在3个滞后期的水平上,企业的主营业务收入增加值与流动资产余额正相关,分别达到了1.11、0.99、1.03的系数,主营业务的生产成本同企业的杠杆率水平在滞后一期上有负相关表现,但是可信度没有达到95%临界值,需要注意的是企业杠杆率水平会在滞后三期时对流动资产余额造成影响;主营业务的成本和收入在滞后二期、滞后三期水平上对产成品库存产生影响;资产与负债的自回归特征明显,在滞后三期上,资产的自回归影响最显著,系数为-1.33;主营业务收入在滞后二、三期同杠杆率呈正相关,分别达到1.56和1.09水平。

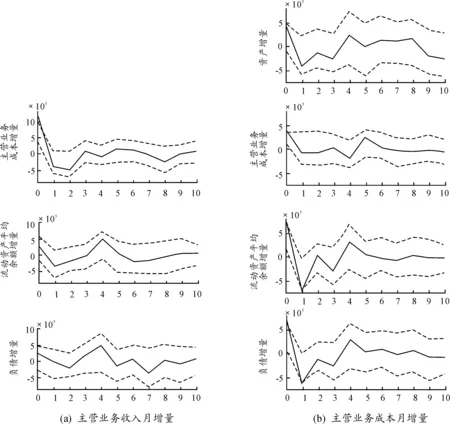

进一步观察冲击响应函数(图8)可见,在主营业务成本在当期对业务收入造成冲击后,在滞后二期造成最低值,然后逐步回稳,流动资产余额与负债在第四期使主营业务获得最大响应。在主营业务成本方面,资产增量对主营业务成本的冲击首先会降低,至第四期达到响应顶点;流动资产对主营业务成本的冲击在第一期产生最大响应,在第四期后回稳;负债增加的冲击会导致主营业务成本首先在第一期出现负响应,然后在第四期达到正响应的顶点,然后回稳。

表5 重庆市企业经营内部VAR结构模型回归结果

续表(表5)

图8 制造业内部VAR模型组冲击响应函数

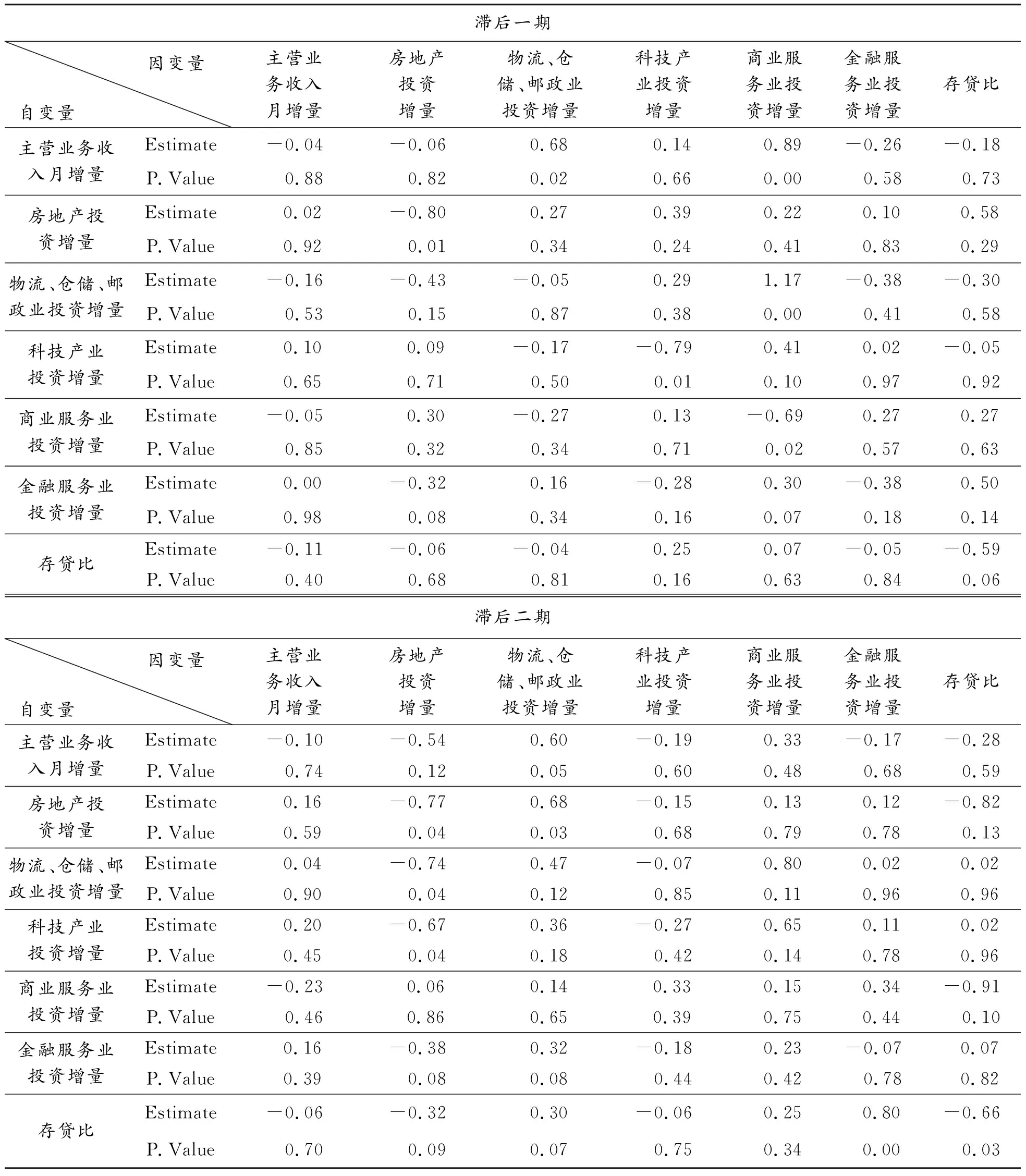

本文进一步将模型扩展,将其他产业的投入、地区总存贷比和制造业产出作为模型变量,通过统计量判断后,确定滞后期为3(见表6)。

通过观察VAR模型组回归结果,我们发现以下具备显著性关系的变量:制造业企业收入水平和仓储物流服务业的投资同当地商业服务业在滞后一期有显著相关性,回归后系数分别为0.89和1.17,商业服务业的投资在滞后一期上有明显的自回归,回归系数为-0.69(见图9)。

表6 制造业产出外部变量VAR模型组回归结果

通过观察冲击响应函数,我们发现当房地产投资产生一个冲击时,制造业主营业务收入会在10个时期内产生不稳定波动,而这种波动对经济的影响是复杂且不可预测的,房地产行业产生一个投资后,会对制造业在第三期产生一个负效应,达到0.05,在第四期形成影响的峰值,达到0.1左右,随后影响进一步波动,在第七期产生次峰值。

当物流行业投资产生一个冲击后,制造业产出主体向优化方向反馈,在第五期形成最大反馈,接近0.1。当科技投资产生一个冲击后,会在前七个观察期逐步放大,在第六期达到峰值,约为0.8,然后回归平稳。商业服务业投资在第五期达到最大响应,约0.06,随后逐步平稳。金融服务的投资会使制造业产出前期响应较小,在第九期产生最大响应,为0.03。地区存贷比对企业产出的影响相对其他行业投资响应较弱,在第三期达到最大响应,为0.05,随后波动持续到第七期逐步平稳。

四、结论

通过分析VAR模型的回归结果和观察冲击响应函数,我们发现:

对于制造业企业自身,企业的流动资金不仅对企业产出影响最大,还对整体经济增长有较大的推动作用,主营业务的成本和收入在两个月内会对制造业产业的产成品库存产生持续6个月左右的积极影响。

在其他行业投资对制造业企业的影响方面,表现为制造业企业收入水平和仓储物流服务业的投资同当地商业服务业在滞后一期有显著相关性。房地产业和金融业的投资增量会在一个月的时间对制造业的主营业务收入产生显著的正面促进作用,但是这种作用持续时间较短。通过冲击响应函数的反馈情况,我们认为房地产投资和金融服务业的投资能够在5个月(4个滞后期)左右产生正面影响。

综合这些结论,我们可以描绘在重庆市制造业供给侧结构性改革过程中投资、杠杆率、企业产出这些经济变量之间的关系:

杠杆率高企带来的财务成本压力对企业的长期盈利能力产生负面影响,但是这种影响在短期内不是最为重要的。在提高企业产出方面,让制造业企业具备更好的资产流动性比单纯地降低企业资产负债比更有意义。同时,结合制造业企业基本的资产负债变化情况,可以认为2015年重庆市制造业企业的资产负债率相对安全。

商业服务业、物流产业、金融产业投资对制造业产业均有促进作用,但科技投入在制造业经营能力提升上并未显现,从制造业自身研发支出比重和科研产业投资增速来看,重庆市相对于东部经济发达省份仍然有差距。