我国商业银行风险管理的数据化分析

白帆 魏锦雯

[摘 要]中国经济已经进入了一个转型升级的关键时期,在商业银行中不良贷款余额和不良贷款率呈现明显上升的不良趋势,这也在一定程度上给商业银行带来了严峻的风险管理挑战。商业银行应该健全与自身相适应的风险管理体系,确保有效地监测和控制各类风险的能力。文章基于目前我国商业银行的不良贷款余额和不良贷款率,运用数据来分析当中的变化趋势,以期为商业银行在风险管理上提供有针对性的借鉴。

[关键词]商业银行;风险管理;数据

[DOI]10.13939/j.cnki.zgsc.2019.33.036 在新时代的背景之下,商业银行对于风险管理的数据信息采集、分析能力,不仅决定了其对自身风险管理的设置模式,还有助于其在风险管理的能力上有所提升。所以,基于数据驱动的风险管理已经成为目前我国商业银行发展的必然趋势。

1 商业银行在风险管理上所面临的挑战

在我国商业银行的经营和管理之中,难以避免会遇到很多风险上的挑战,如信誉风险、经营风险和营销风险等。在我国新经济结构的改革之下,社会整体的经济形势也出现了很大的波动,也在一定层面上导致很多违约现象情况的发生。

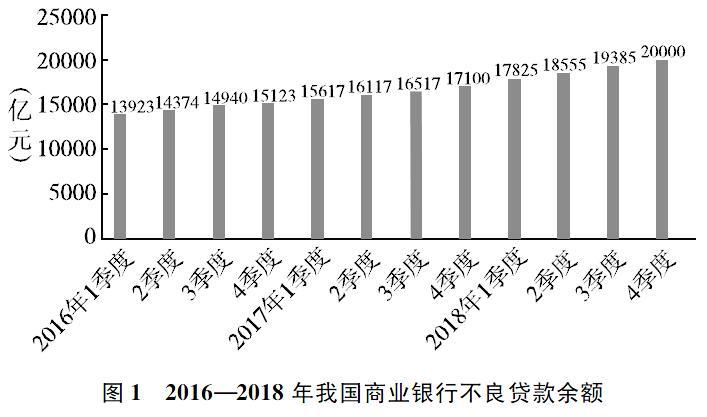

我国银监会的数据显示,近年来在商业银行中的不良贷款余额以及不良贷款率都在大幅度地攀升,造成了我国商业银行在风险管理上迎来了前所未有的重大挑战,也导致我国商业银行的资产压力不断增大。如图1所示,我国从2016年第一季度开始,商业银行的整体不良贷款余额就达到了7875亿元,不良贷款率1.24%,截至2018年年末,我国商业银行的不良贷款余额已经突破2万亿元,且不良贷款率达到1.89%。[1]

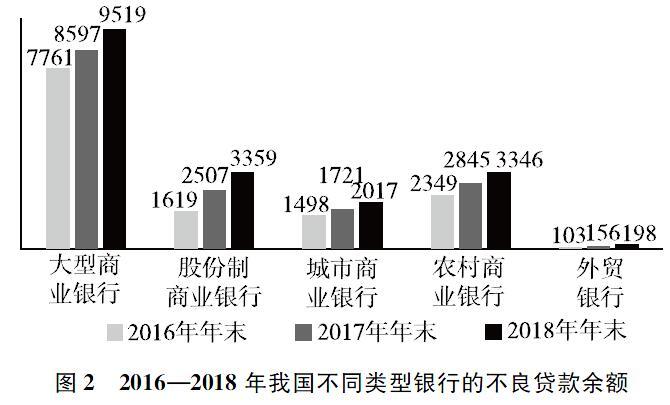

与此同时,在我国不同规模的商业银行中,也出现了不良贷款余额和不良贷款率上升的趋势。立足于不良贷款的规模来说,大型商业银行的不良贷款余额普遍都高于其他类型的银行(如图2所示)。立足于不良贷款率的角度来说,在我国近几年的商业银行中呈现出增长速率较快的趋势。可见,我国商业银行的风险管理正面临着严峻的挑战。

2 商业银行风险管理的现状

2.1 战略思维模糊缺失

目前在我国的商业银行风险管理中,往往对于资源配置等多个方面只关注于当下的短期利润,在数据化发展背景下的长远战略思维有一定的缺失。虽然信息技术的飞速发展促使着我国商业银行的管理水平不断增高,但是在数据资源整合以及风险管理数据处理上面依然存在着或多或少的问题。比如,很多商业银行通过风控岗位的重复设置以及增加负责人员的方式,来提升对风险管理的能力,将更多的资源投入到对负责人员的专业培训以及内部的组织管理等方面,导致对风险管理的信息获取以及专业分析等层面的投入不足。

2.2 内部数据采集分散

由于传统的商业银行存在着以产品为中心的经营机制,因此在商业银行内部各部门中,需要按照一定的职能定位和管理来对资源信息进行开发,这样的方式在很大程度上造成了数据信息的分散不集中,出现不够规范、重复采集等问题,进而在实际过程中降低了实时数据的有效性,导致数据并不能发挥自身的最大价值,加速了信息的不对称现象。比如信用卡中心保管的是使用信用卡的信息,而个人的业务信息又归属于个人业务管理部门。再加上商业银行内部的上下级之间,以及各个分支机构之间的数据信息采集也不够高效,相互之间的信息也隔离不统一,难以达到资源的整合共享,进而导致数据资源的信息存在分散割裂等问题。[2]

2.3 外部资源使用不足

商業银行的运用大部分时候只关注自身的结构数据,且对内部的结构化数据过分的依赖,难以获取外部的资源。在目前风险挑战越来越艰巨的背景之下,简单的结构化数据信息并不能满足当前商业银行的实际需求,也极大程度地限制了商业银行对风险管理能力的成效提升。与此同时,对于规模不够大的商业银行来说,其受到客户量和业务量等因素的制约,这种情况之下如果信息获取仍然不完全,就会很容易造成违约率测算和信用评价模型的结果不够准确。

2.4 交叉风险管理较弱

随着全球金融的自由化发展,商业银行中的交叉风险也在日益加剧,但是能够应对交叉风险管理的能力和途径依然举步不前。例如,当前的供应链网络变得日益复杂,这也导致企业之间的风险传导不断增大。再加上很多的企业不是独立的个体,其具有大量多元化的业务和区域分散化的特征,在整个社会经济市场上涉足的领域非常多,造成了资金的流动性强,极易出现很多分头融资、虚假信息等问题。由于很多商业银行本身就对外部的信息资源获取、整合能力不强,因此难以有效地把控交叉风险。[3]

2.5 管理人员水平不齐

伴随着我国商业银行的规模逐渐扩大,客户的数量不断增多,业务种类也朝着多元化的趋势发展。但是同种类型的银行却在市场的竞争中越来越激烈,导致其利润增速的过程不断下降。因此,商业银行应该加强对风险管理人员的培训,从质量上提升商业银行的核心竞争力。传统的商业银行针对风险管理方面,依然是以人为审批和主观的经验来评判,存在着标准化低、操作流程长且效率低等不足,再加上风险管理人员的专业能力参差不齐,在实际的工作过程中缺少一定的经验,造成了贷款之前的检查和审核往往流于形式,对于风险的分析也停留在简单的数据对照表面,并不能切实地根据风险的动态变化做出有效的评判和应急措施。

3 结论

综上所述,基于目前我国商业银行的风险管理数据分析,得出了商业银行在风险管理上面的能力依然存在着很多不足。因此相关负责人员应该积极地针对银行自身的发展情况,加强风险管理的体系建设,才能够更好地促使商业银行在经济市场中获取良好的经济效益,推动我国商业银行风险管理的良性发展。

参考文献:

[1]王薇. 绿色信贷投放项目环境有效性研究——基于SPSS模型和银监会数据的实证研究[J]. 时代金融, 2018, 697(15):237-238.

[2]余宏伟.大数据时代下的商业银行风险管理[J].时代金融,2018(30):95+97.

[3]邓世和.商业银行风险管理数据化发展趋势分析[J].山西农经,2018(7):78,81.

[基金项目]大数据时代商业银行风险管理研究(项目编号:2017ZR0292)。