分析师关注能否提高上市公司信息透明度?

张宗新 周嘉嘉

摘 要:基于2007—2016年中国A股上市公司的证券分析师投资评级数据,本文从盈余管理视角对分析师关注影响上市公司信息透明度问题进行探析。研究发现:分析师关注能有效减少上市公司应计盈余管理和真实盈余管理,提升公司信息透明度;研报监管能提高分析师关注对盈余管理的抑制程度;分析师通过首次评级、评级调整等公司关注行为能够发挥盈余管理抑制效应;明星分析师的外部治理效应更明显,其关注对上市公司信息透明度的提升更为显著。本文拓展了证券分析师对上市公司外部治理效应的相关理论机制,这对于证券监管部门通过制度设计发挥证券分析师外部治理效应,提高上市公司信息透明度和资本市场效率有重要意义。

关键词:分析师关注;上市公司;应计盈余管理;真实盈余管理;外部治理效应

中图分类号: F406.71;F830.59 文献标识码:A

文章编号:1000-176X(2019)12-0049-09

一、问题的提出

从全球视野范围看,盈余管理仍然是当前困扰上市公司信息质量和透明度的重要问题。盈余管理本质上是企业机会主义行为的一种表现,是企业以实现效用或市场价值最大化为目的对会计收益信息进行控制或调整的行为。大量实证研究表明,在中国这样的新兴证券市场上,由于制度不完备和投资者保护环境较差等原因,上市公司盈余管理动机较强,企业利用其自身信息优势实施盈余管理,导致会计信息失真和信息透明度降低。Degeorge等[1]与Cohen 等[2]发现,盈余管理向资本市场传递扭曲的财务信息,会误导投资者并扭曲资产定价机制,损害了外部投资者的权益,扰乱市场信息环境并且严重损害资本市场的效率。Porta等[3]认为,企业实施盈余管理行为与公司治理机制、投资者保护的法律环境密切相关。Cornett等[4]提出,减少上市公司的盈余管理行为是完善公司治理机制、加强投资者保护的重要途径。对于中国这样的新兴市场,如何提高上市公司信息透明度、减少上市公司盈余管理行为和提升上市公司治理水平,是资本市场健康持续发展所面临的重要课题。

证券分析师是联结上市公司和投资者的重要纽带,其通过上市公司实地调研和发布研究报告(简称“研报”)向市场传递上市公司相关信息。作为资本市场信息中介的证券分析师,能否发挥对上市公司盈余管理行为的抑制效应,并进而提高上市公司信息透明度?正是基于这一基本问题,本文从分析师关注对上市公司盈余管理的影响出发,试图解决如下问题:(1)分析师关注是否能抑制上市公司的盈余管理行为,从而提高上市公司信息透明度?(2)在分析师关注对盈余管理的影响中,研报监管是否发挥作用?(3)分析师研报发布是否对上市公司盈余管理具有抑制效应,尤其是首次评级和评级调整能否更有效地抑制上市公司盈余管理行为?(4)分析师关注是否具有上市公司外部治理效应,明星分析师关注对上市公司盈余管理是否具有更强的抑制效果?

本文试图实现以下三点创新:首先,从公司盈余管理视角,对中国证券分析师关注能否提高上市公司信息透明度和抑制盈余管理进行解答,力图解决困扰上市公司信息质量的“全球性难题”。其次,揭示分析师对盈余管理抑制效应的路径和机制,从信息供给机制和声誉机制探讨分析师对上市公司信息透明度的影响路径。最后,本文拓展了证券分析师尤其是明星分析师的公司盈余管理抑制效应和外部治理机制,对中国证券分析师关注的公司治理效应研究具有边际贡献。

二、文献综述与研究假设

Chen和Yuan[5]提出,盈余管理是衡量上市公司市场信息透明度的重要指标。由于信息非对称性,投资者通常被上市公司实施盈余管理等传递的虚假信息或扭曲信息所蒙蔽,这表明上市公司信息透明度和投资者保护均有待于加强。Richardson[6]指出,上市公司盈余管理对证券市场效率会产生不利影响,从而导致市场效率损失和资产定价机制扭曲。分析师发布研报可以向市场传递上市公司基本面的有效信息,这种信息中介作用在一定程度上缓解了经理人与股东之间的信息不对称。Lang和Miller[7]发现,分析师发布的研报能显著影响投资者的投资决策,并由此引起公司股价大幅波动。分析师发布的研报与股价间的联动性会对上市公司盈余管理行为产生制约从而起到较好的外部治理作用。Yu[8]提出,分析师的有效信息供给能减少上市公司的盈余管理行为。Bushman和Smith[9]发现,分析师能够有效降低上市公司与投资者之间的信息非对称性程度。相比其他市场参与者,分析师更能够发现管理层的盈余操纵行为,是上市公司重要的外部治理机制的体现。Arya和Mittendorf[10]发现,分析师对上市公司信息的解读与传递,能够提高市场信息供给水平,增加股价中公司基本面的信息含量,进而能够提高上市公司信息透明度。Schipper[11]提出,盈余管理与上市公司信息透明度具有显著相关性,盈余管理水平是上市公司信息透明度的重要体现。基于信息供给机制,分析师对市场提供的增量信息流越大,提供的私有信息水平越高,其传导给上市公司的影响也相应越强。Barron等[12]认为,分析师对资本市场进行的有效信息供给能得到投资者的积极反馈,进而对上市公司治理产生影响。因此,分析师作为重要的外部治理者会有效抑制上市公司进行盈余管理的动机,进而提高公司信息透明度。基于上述分析,笔者提出如下假设:

H1:分析师关注能够抑制上市公司的盈余管理行为,从而提高上市公司信息透明度。

基于信息供给机制,分析师对上市公司的研究越深入,其传导给市场的信息质量越高,进而外部治理效用越大。研报监管对分析师的研究成果质量有促进作用,进而上市公司经理人的盈余操纵被分析师发现的可能性增大,从而研报监管可以促进分析师關注的外部治理效应。因此,通过对研报监管的研究可以分析出分析师关注提供的信息质量(如研报质量)对上市公司盈余管理行为的影响。基于上述分析,笔者提出如下假设:

H2a:分析师关注的信息质量能够更有效地抑制上市公司的盈余管理行为,从而研报监管能提高上市公司信息透明度。

基于声誉机制,分析师行为对市场的影响力越大,其传导给上市公司的影响也相应越强。Hirst和Simko[13]发现,分析师主要是通过其研报等研究成果对市场产生影响。Martinez[14]发现,对于经理人来说,随着关注公司财务报告的分析师数量的增加,分析师关注的信息质量越高,盈余操纵被发现的概率也越大,这会抑制经理人的盈余操纵动机。由于分析师给出的评级调整对于市场的影响力较大,其中评级上调受市场关注颇高,相应的经理人所面临的压力也就越大,从而分析师关注对经理人的盈余操纵抑制程度提高。基于上述分析,笔者提出如下假设:

H2b:评级上调能更有效地抑制上市公司盈余管理行为,从而提高上市公司信息透明度。

Mano[15]提出,分析师对上市公司作出首次评级时往往对上市公司的研究更为深入,因而对投资者的信息价值更大,从而对市场的影响力更大。基于声誉机制,分析师可以通过研报评级上调影响上市公司,相应的首次评级的分析师关注对于上市公司盈余管理的抑制程度高,对其信息透明度的提升效果更显著。基于上述分析,笔者提出如下假设:

H2c:首次评级能更有效地抑制上市公司盈余管理,从而提高上市公司信息透明度。

张玮倩和方军雄[16]研究发现,明星分析师能向投资者提供增量信息流,出于声誉机制,明星分析师对上市公司的关注往往对于市场的影响力大。Kerl和Ohlert[17]也认为,明星分析师对上市公司产生的影响更大,明星分析师关注对公司盈余管理的抑制程度更高,对上市公司外部治理作用也更强。基于上述分析,笔者提出如下假设:

H3:明星分析师的关注能对上市公司起更强的外部治理作用,抑制盈余管理行为,从而提高上市公司信息透明度。

三、样本选取与指标构建

(一)样本选取

本文以2007—2016年中国沪深两市A股上市公司为研究对象,剔除了金融业、保险业上市公司,ST、PT和退市公司,以及财务数据缺失的公司,最终得到17 196个公司年度样本。其中,对于评级调整的公司年度样本,本文剔除了分析师评级调整周期超过360天的样本和同一股票评级调整间隔在1周以内的记录,且由于2007—2011年评级数据较少,本文只采用2012—2016年的评级数据进行分析。为避免极端异常值的影响,本文对主要连续变量进行1%与99%分位Winsorize缩尾处理。本文数据来源于CSMAR数据库,行业数据依据中国证券监督管理委员会的行业分类标准。

(二)指标构建

1.被解释变量

本文借鉴Yu[8]的方法,选取分析师关注(Attention)为被解释变量,并将其定义为发布上市公司盈利预测报告的机构数量。对一家上市公司而言,发布其盈利预测报告的机构越多,分析师对其关注程度就越大。

2.解释变量

(1)应计盈余管理。

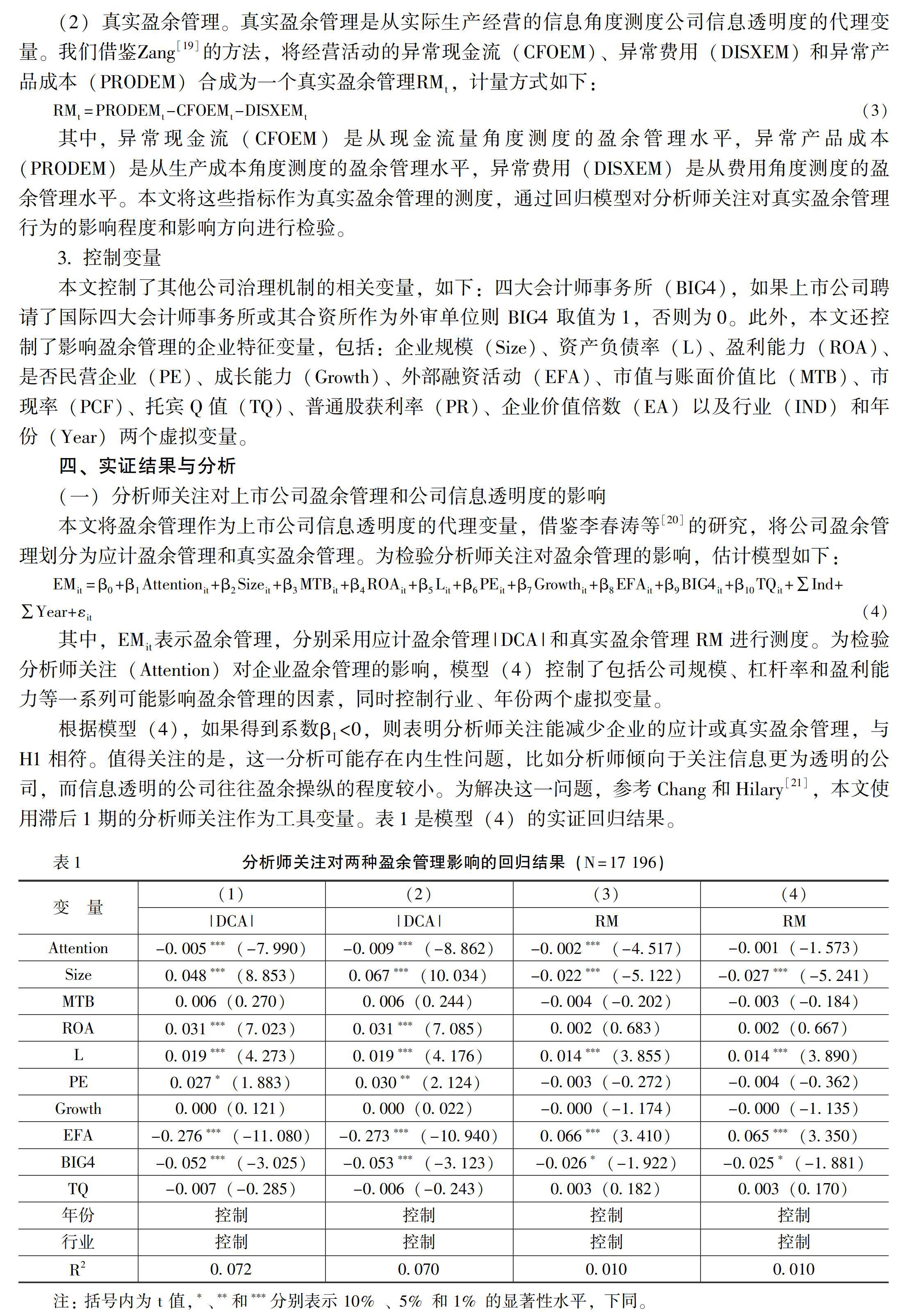

表1中列(1)和列(3)分别为分析师关注对两种盈余管理的OLS回归结果,列(2)和列(4)分别为2SLS回归结果。从表1可以看出, Attention与|DCA|在1%显著性水平上呈负相关关系,与H1相符,这表明分析师关注对应计盈余管理具有一定的抑制作用,对上市公司信息透明度具有提升作用,这一结果与Yu[8]相同。Attention与真实盈余管理(RM) 在1%显著性水平上呈负相关关系,表明分析师关注对真实盈余管理具有显著抑制效应,但在控制了内生性问题后显著性有所降低。以上实证结果表明,分析师关注通过信息供给机制,对上市公司应计盈余管理和真实盈余管理均起到显著的抑制作用,发挥了分析师对公司的外部治理效应,压低了公司管理层采用会计手段和经营决策操纵盈余的空间。控制变量方面,盈利能力(ROA)和资产负债率(L)均与上市公司应计盈余管理显著正相关,说明盈利能力及负债程度给经理人施加了业绩压力,从而使其更容易进行盈余操纵,不利于信息透明度的提升。企业规模(Size)与应计盈余管理显著正相关,但与真实盈余管理显著负相关,表明企业规模越大的公司使用隐蔽手段操纵盈余的难度也越大。外部融资活动(EFA)与应计盈余管理显著负相关,但与真实盈余管理显著正相关,表明外部融资会对应计盈余管理产生一定抑制作用,但上市公司会增加真实盈余管理水平。

(二)分析师关注影响上市公司盈余管理的路径分析

1.分析师关注的质量(加强研报监管)对上市公司盈余管理行为的影响

由于研报监管自2012年开始强化,

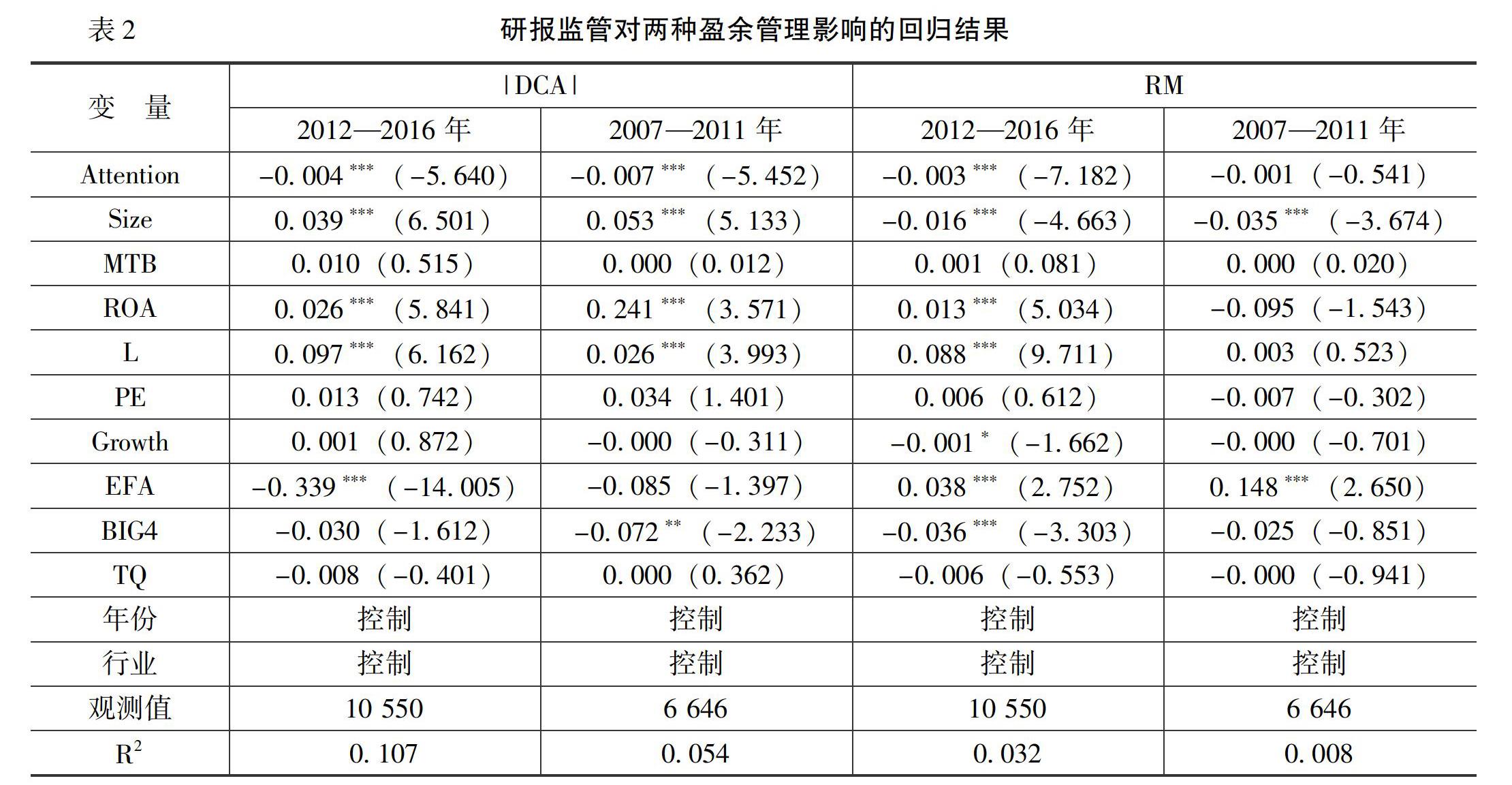

中国证券业协会陆续颁布并实施《发布证券研究报告执业规范》(中证协〔2012〕138号)和《证券分析师执业行为准则》(中证协〔2012〕139号)等文件,标志中国证券研究行业进入规范化、强监管时代。且上文所用的数据时间跨度较大,控制了内生性后真实盈余管理抑制作用的显著性降低,因此,本部分将数据划分为2007—2011年研报监管前的部分和2012—2016年研报监管后的部分对模型(4)进行分组回归,以检验研报监管对上市公司盈余管理行为的影响,以及上节控制了内生性后真实盈余管理抑制作用的显著性降低是否由时间跨度造成。表2报告了模型(4)的2SLS回归结果。

从表2可以看出,研报监管前后Attention与|DCA|均在1%显著性水平上呈负相关关系,这表明分析师关注对应计盈余管理具有抑制作用,对上市公司信息透明度具有提升作用。在研报监管后,Attention与真实盈余管理(RM) 在1%显著性水平上呈负相关关系,表明分析师对真实盈余管理具有抑制作用,但在研报监管前的抑制作用不显著,上节回归结果中控制了内生性后真实盈余管理抑制作用显著性的降低是由涵盖了研报监管前的区间造成的。以上结果表明,基于信息供给机制,分析师关注对上市公司的应计盈余管理在研报监管前后均起到显著的抑制作用,但其对真实盈余管理的抑制作用仅在研报监管后显著,由此,研报监管提高了分析师关注对上市公司真实盈余管理的抑制性,与H2a相符。由于真实盈余管理更为隐蔽且负作用更大,因而研报监管后分析师关注对其抑制作用的提高表明了研报监管的有效性,研报监管提高了上市公司信息透明度,显示了分析师的外部治理效用。控制变量方面,盈利能力(ROA)和資产负债率(L)均与上市公司应计盈余管理显著正相关,说明盈利能力及负债程度给经理人施加了业绩压力,从而使其更易进行盈余操纵,不利于信息透明度的提升。

2.评级上调对上市公司盈余管理行为的影响

从表3可以看出,Attention与应计盈余管理和真实盈余管理均在1%显著性水平上呈负相关关系,这表明分析师关注对盈余管理具有抑制作用,对公司信息透明度具有提升作用,与H2b相符。分析师对公司评级的调整往往受到投资者的重视,成为市场的普遍预期,随着分析师关注的提高,分析师评级调整对于市场的影响力越大,评级上调时相应的经理人所面临的压力也相应越大,也就越有可能减少盈余管理,因而评级上调的情况下分析师的外部治理效应增强。以上结果表明,基于声誉机制,分析师评级上调对市场的影响力较强,分析师能通过评级上调这一路径影响上市公司盈余管理水平。从回归结果来看,声誉机制对经理层的影响作用显著,评级上调能抑制上市公司的盈余管理行为。控制变量方面,盈利能力(ROA)、市值與账面价值比(MTB)和四大会计师事务所(BIG4)均与上市公司真实盈余管理呈显著负相关关系,说明在评级上调的情况下,盈利能力(ROA)和市值与账面价值比(MTB)与上市公司信息透明度正相关,四大会计师事务所(BIG4)能起到一个较好的外部治理作用。

3.首次评级对上市公司盈余管理行为的影响

表4是模型(6)的分组回归结果。从表4可以看出,首次评级时Attention与|DCA|和RM均在1%显著性水平上呈负相关关系,表明分析师关注对应计盈余管理和真实盈余管理具有抑制作用,说明分析师关注对上市公司信息透明度具有提升作用,与H2c相符。而非首次评级时分析师关注对两种盈余管理的抑制情况均不显著,说明首次评级时分析师的外部治理作用更大,对上市公司信息透明度的提升作用更显著。以上结果表明,基于声誉机制,分析师能通过对市场影响力大的首次评级影响上市公司信息透明度,对其应计盈余和真实盈余均起显著的抑制作用,相较非首次评级的分析师关注,首次评级对上市公司信息透明度的影响更为显著。企业规模(Size)与应计盈余管理呈显著正相关关系,但与真实盈余管理呈显著负相关关系,这说明大企业采用隐蔽手段进行盈余操纵的动机越不强。首次评级时四大会计师事务所(BIG4)与上市公司真实盈余管理呈显著负相关关系,说明四大会计师事务所(BIG4)能起到一个较好的外部治理作用。

从表5可以看出,在明星分析师样本下,Attention与|DCA|和RM在1%显著性水平上均呈负相关关系,这表明明星分析师关注对应计盈余管理和真实盈余管理具有抑制作用,说明明星分析师对上市上市公司信息透明度具有较大的提升作用,与H3相符。该结果与纪茂利和刘梦思[22]关于分析师现金流预测对上市公司盈余管理的研究结论相似。非明星分析师关注对两种盈余管理的抑制作用均不显著,而明星分析师对公司具有明显的外部治理作用,声誉的外部治理效应显著,即明星分析师关注对上市公司盈余管理行为具有显著的抑制作用。此外,明星分析师关注的上市公司企业规模(Size)与应计盈余管理呈显著正相关关系,但与真实盈余管理呈显著负相关关系,这说明企业规模越大其采用隐蔽手段进行盈余操纵的动机越弱。四大会计师事务所(BIG4)与上市公司真实盈余管理呈显著负相关关系,说明四大会计师事务所(BIG4)能起到一个较好的外部治理作用。资产负债率(L)与上市公司盈余管理呈显著正相关关系,说明负债程度给经理人施加了业绩压力,从而使其更易进行盈余操纵,不利于信息透明度的提升。

(四)稳健性检验

前文是将每一年度发布上市公司盈利预测报告的机构数量作为分析师关注的度量指标。在此采用分析师所发布的研究报告数量(NumReport)作为分析师关注的替代指标[23],并采用2012—2016年的样本,按以下模型进行回归:

回归结果表明,采用研究报告数量来度量公司所受到的关注程度的研究结论,与采用机构数量来度量公司所受到的关注程度的相关研究结论一致,

限于篇幅,此处没有列出回归结果,留存备索。说明本文研究具有稳健性。

五、结论与政策建议

(一)结论

本文通过解析分析师关注对上市公司盈余管理的抑制效应,验证分析师关注能否提升市场信息透明度。研究表明:分析师关注对上市公司应计盈余管理和真实盈余管理均具有抑制效应,能够提高上市公司信息质量,从而提升市场信息透明度;研报监管能通过提高研报质量增强分析师关注的质量,进而提高上市公司信息透明度;分析师能通过研报评级调整这一路径影响上市公司的信息透明度,被分析师上调评级的上市公司,其降低盈余管理的动机更为强烈,也就是说,分析师的外部治理作用更强,提高市场信息透明度的作用更大,盈余管理抑制效果明显;分析师能通过首次评级这一路径影响上市公司的信息透明度,分析师能够扮演外部治理者的重要角色,有助于提升市场信息质量;明星分析师的外部治理效应强,明星分析师关注的上市公司,操纵盈余管理的空间受到压制,其信息披露质量也更高。

(二)政策建议

第一,引导分析师重视证券研究本质,充分发挥其对上市公司盈余管理的抑制效应。从信息供给机制角度,发挥分析师对资本市场信息供给能力,减少市场信息非对称程度,抑制上市公司盈余管理操纵行为,提高上市公司信息披露质量和信息透明度。

第二,注重对首次评级和评级调整等研报的质量监管,发挥分析师研报提供信息作用,提高市场信息透明度的作用,以及强化上市公司外部治理机制。分析师识别上市公司首次评级和评级调整的研究分析越准确,对上市公司经理层的约束作用越大,进而分析师可以通过首次评级等行为向市场特别是中小投资者传递其对上市公司的研究观点,从而对上市公司的盈余管理行为进行制约,发挥分析师研报的公司外部治理效应。

第三,重视明星分析师的引导效应,对明星分析师的研究成果质量进行重点监管,同时保证明星分析师评选机制的公平性,以确保明星分析师的证券分析能力更强、对上市公司盈余管理的抑制程度更大以及对市场信息透明度提升的贡献更大。基于声誉机制,明星分析师的市场认可度越高,其对上市公司外部治理效应就越强,评选机制的公平能确保明星分析师的市场认可度,进而明星分析师便可利用其“明星光环”增强其对上市公司的外部治理作用和减少其盈余管理行为,进而推动中国证券市场发展,提高信息效率。

参考文献:

[1]Degeorge,F.,Patel,J.,Zeckhauser,R.Earnings Management to Exceed Thresholds[J].The Journal of Business,1999,72(1):1-33.

[2]Cohen,D.A.,Dey,A.,Lys,T.Z.Real and Accrual-Based Earnings Management in the Pre-and Post-Sarbanes-Oxley Periods[J].The Accounting Review,2008,83(3):757-787.

[3]Porta,R.L.,Lopez-De-Silanes,F.,Shleifer,A.Law and Finance[J].Journal of Political Economy,1998,106(3):1113-1155.

[4]Cornett,M.M.,Marcus,A.J.,Tehranian,H.Corporate Governance and Pay-for-Performance: The Impact of Earnings Management[J].Journal of Financial Economics,2008,87(2):357-373.

[5]Chen,K.C.W.,Yuan,H.Earnings Management and Capital Resource Allocation: Evidence From Chinas Accounting-Based Regulation of Rights Issues[J].The Accounting Review,2004,79(3):645-665.

[6]Richardson,V.J.Information Asymmetry and Earnings Management: Some Evidence[J].Review of Quantitative Finance and Accounting,2000,15(4):325-347.

[7]Lang,M.H.,Miller,L.D.P.Concentrated Control,Analyst Following and Valuation: Do Analysts Matter Most When Investors are Protected Least?[J].Journal of Accounting Research,2004,42(3):589-623.

[8]Yu,F.Analyst Coverage and Earnings Management[J].Journal of Financial Economics,2008,88(2):245-271.

[9]Bushman,R.M.,Smith,A.J.Financial Accounting Information and Corporate Governance[J].Communication of Finance & Accounting,2007,32(1):237-333.

[10]Arya,A.,Mittendorf,B.The Interaction Among Disclosure,Competition Between Firms, and Analyst Following[J].Journal of Accounting and Economics,2007,43(2-3):0-339.

[11]Schipper,K.Commentary on Earnings Management[J].Accounting Horizons,1989,3(4):91-102.

[12]Barron,O.E.,Kim,O.,Lim,S.C.Using Analysts Forecasts to Measure Properties of Analysts,Information Environment[J].Accounting Review,1998,73(4):421-433.

[13]Hirst,D.E.,Simko,K.P.J.Investor Reactions to Financial Analysts Research Reports[J].Journal of Accounting Research,1995,33(2):335-351.

[14]Martinez,A.L.The Role of Analysts as Gatekeepers: Enhancing Transparency and Curbing Earnings Management in Brazil[J].Revista De Administraao Contemporanea,2011,15(4):712-730.

[15]Mano,T.Regulation Fair Disclosure and Analysts First-Forecast Horizon[J].Journal of Accounting Auditing and Finance,2007,22(2):339-378.

[16]張玮倩,方军雄.证券分析师超乐观盈利预测的溢出效应研究[J].证券市场导报,2017,(9):44-51+78.

[17]Kerl,A.,Ohlert,M.Star-Analysts Forecast Accuracy and the Role of Corporate Governanc[J].Journal of Financial Research,2015,38(1):93-120.

[18]Dechow,P.M.,Kothari,S.P.,Watts,R.L.The Relation Between Earnings and Cash Flows[J].Journal of Accounting and Economics,1998,25(2):133-168.

[19]Zang,A.Y.Evidence on the Trade-Off Between Real Activities Manipulation and Accrual-Based Earnings Management[J].The Accounting Review,2012,87(2):675-703.

[20]李春涛,赵一,徐欣,等.按下葫芦浮起瓢:分析师跟踪与盈余管理途径选择[J].金融研究,2016,(4):144-157.

[21]Chang,X.,Hilary,D.G.Analyst Coverage and Financing Decisions[J].The Journal of Finance,2006,61(6):3009-3048.

[22]纪茂利,刘梦思.分析师现金流预测对上市公司盈余管理的影响[J].财会月刊,2015,(29):115-119.

[23]谢震,熊金武.分析师关注与盈余管理:对中国上市公司的分析[J].财贸研究,2014,(2):139-149.

(责任编辑:巴红静)