走近沪伦通下的GDR

文/孙昊天 李楠 陈润坚 编辑/章蔓菁

在沪伦通政策落地之际,华泰证券正式打响沪伦通第一枪,冲刺A股上市公司首单全球存托凭证(Global Depositary Receipt,下称“GDR”)。2018年10月22日,华泰证券股东大会通过了关于公司发行GDR并在伦敦证券交易所(下称“伦交所”)上市的议案,拟以新增发的不超过约8.25亿股A股股票作为基础证券,募集资金总额预计不低于5亿美元。在此之前,尚无企业以A股作为基础证券在伦交所发行GDR,仅有中国石化和江西铜业以H股为基础证券、东南发电以B股为基础证券在伦交所以GDR形式上市。

作为全球主流的资本市场之一,伦交所聚集了全球知名的专业投资者。企业通过发行GDR,一方面可以进入海外资本市场,募集全球资金;另一方面也有助于扩大自身的全球知名度。因此,了解沪伦通下GDR的相关政策规定、发行要求和发行流程,对于有意进军海外资本市场的企业具有重要意义。

解构GDR

在沪伦通中,上海证券交易所(下称“上交所”)与伦交所建立了互联互通机制,符合条件的两地上市公司,依照对方市场的法律法规,可以发行存托凭证(Depositary Receipt,下称“DR”),并在对方市场上市交易;同时,通过存托凭证与基础证券之间的跨境转换机制安排,实现两地市场的互联互通。细分来看,沪伦通包括东、西两个业务方向,其中东向业务是指伦交所上市公司在上交所挂牌中国存托凭证(Chinese Depositary Receipt,下称“CDR”),西向业务是指上交所A股上市公司在伦交所挂牌全球存托凭证,也即GDR。为稳妥起步,DR的基础证券仅限于股票,东向业务暂不允许伦交所上市公司在我国境内市场通过新增股份发行CDR的方式直接融资,上交所A股上市公司则可通过新增股份发行GDR直接在英国市场融资。

进一步来看,要充分理解GDR,首先需要理解DR。DR是指在一国证券市场上流通的代表投资者对境外证券所有权(下称“基础证券”)的可转让凭证;而GDR则是对应于美国存托凭证(American Depositary Receipts,下称“ADR”)而形成的全球化证券品种,指除了ADR以外的其他全球范围内的存托凭证。根据伦交所对GDR的定义,其是存托银行发行的可转让证券,代表一定数量的公司股份的所有权,并且可以独立于基础证券上市和交易。GDR通常由新兴市场的公司使用,仅向专业投资者销售。

具体到沪伦通下的GDR,则是指由存托人签发、以沪市A股为基础在英国发行、代表中国境内基础证券权益的证券。其发行原理是,A股发行人与国际存托银行签署存托协议,将基础证券转移至存托银行;存托银行与中国国内金融机构签订托管协议,将基础证券根据国际存托银行的委托进行托管。国际存托银行于伦交所发行代表基础证券价值的GDR,国际投资者购买GDR并可在伦交所交易(见图1)。

GDR的发行要求和发行过程

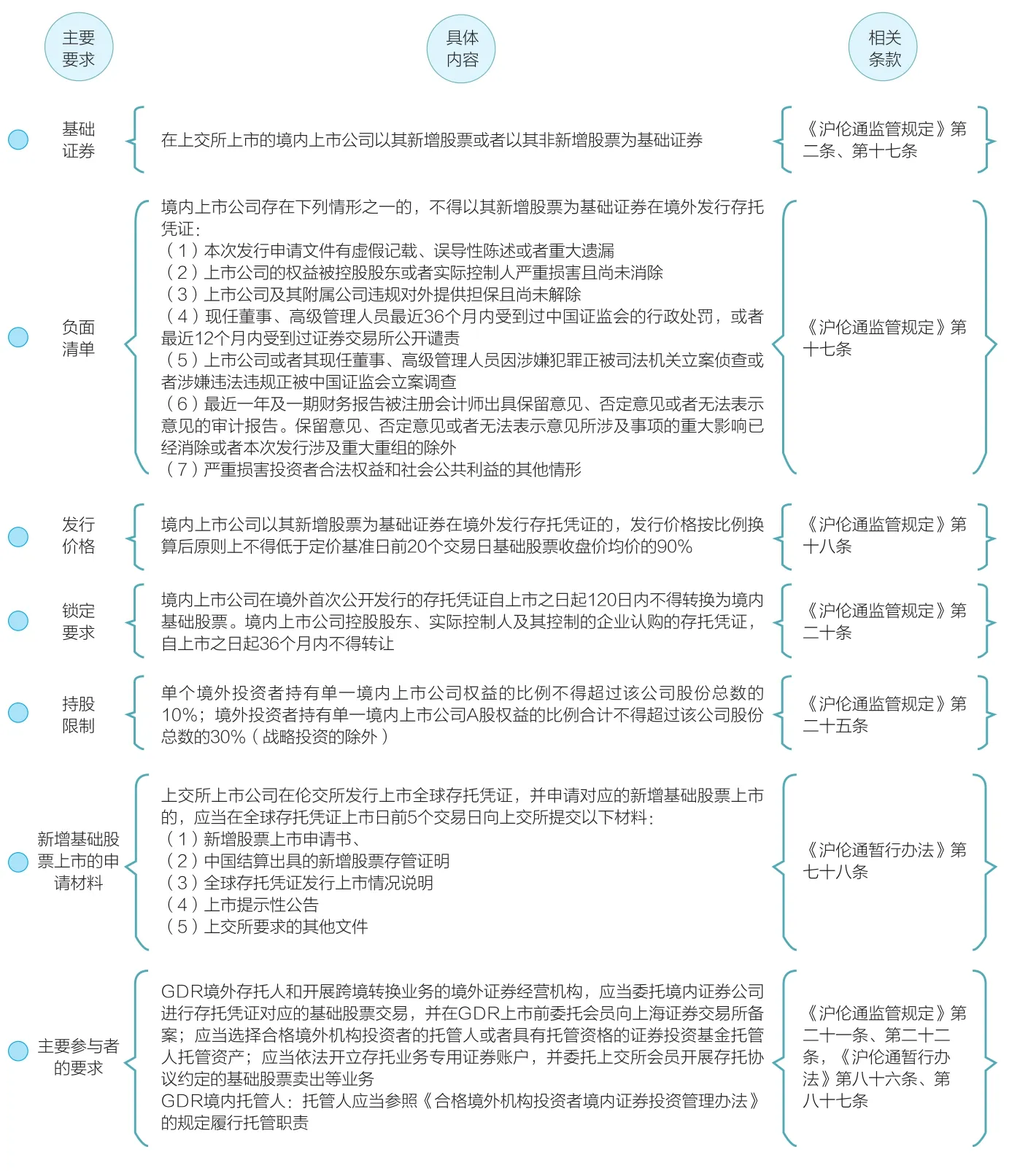

随着沪伦通的落地,中国企业发行GDR的相关法律架构日渐清晰。2018年6月6日与2018年10月12日,中国证监会先后公布了《存托凭证发行与交易管理办法(试行)》(中国证券监督管理委员会令第143号)及《上海证券交易所和伦敦证券交易所市场互联互通存托凭证业务监管规定(试行)》(中国证券监督管理委员会公告〔2018〕30号,下称《沪伦通监管规定》),对沪伦通下境外基础证券发行人发行CDR的主体要求、上市和交易、信息披露、存托和托管、跨境转换制度安排及持续监管要求,以及境内上市公司境外发行GDR的发行条件、发行价格、限制兑回期以及参与GDR跨境转换的境外券商和存托人要求等做出规定,形成了证监会层面的存托业务的总体法律框架。

表1 《沪伦通监管规定》对GDR发行的相关要求

表2 在伦交所发行GDR需满足的境外层面相关规定

2018年11月2日,上交所公布了一系列沪伦通新规,包括《上海证券交易所与伦敦证券交易所互联互通存托凭证上市交易暂行办法》(上证发〔2018〕87号,下称《沪伦通暂行办法》)、《上海证券交易所与伦敦证券交易所互联互通中国存托凭证上市预审核业务指引》(上证发〔2018〕88号)、《上海证券交易所与伦敦证券交易所互联互通存托凭证跨境转换业务指引》(上证发〔2018〕89号)和《上海证券交易所与伦敦证券交易所互联互通中国存托凭证做市业务指引》(上证发〔2018〕90号),完成了交易所层面的“一个办法、三个指引”的法规细节落地,对境外基础证券发行人CDR的上交所上市条件与审批、持续信息披露要求、定期报告和临时报告制度、交易规则和跨境转换等,做出具体规定,明确了上交所上市公司于伦交所发行GDR的相关申请材料要求、信息披露、跨境转换等内容,并对CDR的预审核、CDR与GDR的跨境转换业务及CDR做市业务提出具体指引。

图2 GDR的发行过程

中国企业如要在沪伦通下于伦交所发行GDR,需要遵循境内、境外双向法规要求:一方面,境内上市公司发行GDR应当符合《证券法》《国务院关于股份有限公司境外募集股份及上市的特别规定》(下称《特别规定》)以及中国证监会关于境内企业境外发行或上市证券、沪伦通存托凭证业务的相关监管规定;另一方面,西向业务GDR发行上市、持续监管、本地交易适用英国市场相关规则。

其中的境内层面,根据《特别规定》,境外上市外资股可以采取境外存股证形式,即DR形式;而GDR境外发行的境内审批程序与H股、S股、N股等境外股票直接发行的程序类似,应经过中国证监会国际部审批,取得国际部受理函(即“小路条”)与上市批文(即“大路条”)。在此基础上,沪市A股上市公司的GDR发行还应符合《沪伦通监管规定》的相关要求(见表1)。

而在境外层面,境内企业在伦交所发行GDR需要满足英国证券监管及伦交所相关规定(见表2)。目前,伦交所存在四大主要市场,分别是主板市场(Main Market)、另类投资市场(A l t e r n a t i v e Investment Market)、专业证券市场(Professional Securities Market)和专家基金市场(Special List Fund Market)。此外,伦交所还另外开设了仅供交易的子市场(Admission to Trading Only)。根据伦交所公布的《上市许可及披露标准》(Admission and Disclosure Standards),GDR仅可在主板市场、专业证券市场和仅供交易的子市场上发行,并且通过其国际订单簿(International Order Book)平台进行交易。2018年7月10日,伦交所就沪伦通面向市场发布《关于修改〈上市许可及披露标准〉的征询意见通知》(Market Notice - Consultation on amendments to the Admission and Disclosure Standards),并公示了拟修订的《上市许可及披露标准》。2018年9月17日,伦交所就征询意见的结果发布公告称,拟修订的部分全部通过。修订后的《上市许可及披露标准》于2018年10月1日生效。

具体到GDR的发行过程,相较于一般的首次公开发行(Initial Public Offerings,IPO),GDR在核准、信息披露和合规要求等方面,整体上相对较低,也无需进行红筹重组,发行上市的过程也相对较快。实务中,在伦交所发行GDR涉及多个参与方及环节。GDR发行需要聘请保荐人、承销商、境内外律师、收款银行、托管机构、存托机构等中介机构;其申报与发行流程包括制备招股说明书、法律意见书、财务报表及审计报告和注册说明书,同时还要完成尽职调查、路演和谈判法律文件等(见图2)。