我国证券交易所问询函的公告效应分析

陶雄华,曹松威

(中南财经政法大学 金融学院,武汉 430073)

0 引言

上海和深圳证券交易所的成立标志着我国全国范围内证券市场的建立,并迅速在世界资本市场体系中占据了重要地位。但同时资本市场上的信息不透明、暴涨暴跌、业绩“变脸”等现象被广为诟病,如何建立资本市场监管的良性体制,充分发挥证券交易所自律监管功能,是被普遍关注的现实问题。随着《证券交易所管理办法》在2018年的正式实施,我国证券交易所“一线监管”的主体地位得到确立和强化。在众多监管措施中,证券交易所采取的问询函和回函制度形成了监管者和上市公司之间信息的双向互动,增加了市场上的信息含量,这有别于以往的监管处罚措施,也影响了投资者的认知。

为了提高监管的透明度,我国证券交易所从2014年起公开披露针对上市公司的问询函,内容涉及并购重组、年度报告、市场热点等多个方面。我国针对问询函的研究较少,且大多集中于分析年报问询函的市场反应及其公司治理作用,并未涉及其他问询函,但由于问询内容的不同,问询函带来的影响和发挥的作用也会有所差异。通过收集和整理问询函的日期、类型和内容,本文研究了我国证券交易所发放的不同类型问询函市场反应的差异,并对相关的影响因素进行分析,以便在为投资者提供参考的同时,能更好地促进我国资本市场监管制度的进一步完善。

1 研究假设

一国的证券监督管理机构(如我国的证监会、美国的SEC等)由于具有更强的威慑力和执法权力而被视为具有更好的监管效果,而交易所、行业协会等自律性组织的监管功能往往充当补充角色。但与行政性处罚监管不同,自律性组织“一线监管”的天然优势促进了监管者和被监管者之间信息的双向互动,提高了监管的及时性,也更易影响市场参与者的行为。

在发挥“一线监管”主体责任方面,我国证券交易所针对上市公司采取了“事后审核”的问询函制度,问询的范围涉及上市公司实际运营的多个方面。且在问询函件中会详细列出相关监管规则的具体条款,并要求上市公司结合所列条款和自身的行为进行解释说明、补充披露和错误更正,或要求上市公司的法律顾问和财务顾问有针对性地发表意见。同时交易所还要求上市公司在指定的信息披露平台,就收到的问询函和自身的回复及时进行披露。发函的及时性、高频性和针对性降低了上市公司和资本市场其他参与者之间的信息不对称,在对上市公司的行为造成一定影响的同时,也易被市场中的投资者所关注。据此提出假设:

假设1:我国证券交易所的问询函件会带来显著的市场反应。

根据问询函的具体内容,可以将其分为定期报告类、重组类和其他问询函三种。其中:定期报告类主要是针对上市公司所发布的财务报告中相关问题进行问询;重组类则是针对上市公司购买、出售资产、关联交易等重大重组事项的细节进行问询;其他问询函则是针对媒体报道、投资者投诉以及其他事项所进行的问询。具体而言,定期报告的合规性往往代表着上市公司的会计信息质量和财务透明度,那么定期报告被问询就有可能被投资者视为上市公司财务信息不透明的信号并“用脚投票”。而资产重组作为公司重新组合资源的一种方式,往往代表了上市公司谋求转型或维持利润增长的一种重要尝试。交易所针对上市公司重组的问询,一方面有利于更多重组细节的披露,另一方面也在一定程度上“坐实”了上市公司进行重组这一事实,投资者进而也会对此类公司给予更高的“期待”。据此提出假设:

假设2:我国交易所针对上市公司定期报告类的问询函件会带来显著负面的市场反应。

假设3:我国交易所针对上市公司重组类的问询函件会带来显著正面的市场反应。

2 研究设计

基于我国证券交易所发送问询函件的“常态化”机制,本文探究针对不同内容进行问询的市场反应的差异及其影响因素,因此本文的研究对象是我国所有收到问询函的A股上市公司。通过查阅、收集2014年12月初(交易所最早公开披露问询函的时间)至2017年11月底(本文撰写时间)上交所和深交所披露的相关问询函件的具体信息,本文获得了被问询上市公司的股票代码、被问询的时间和具体的被问询内容。同时为了保证结果的可靠性,本文执行了如下的样本筛选程序:(1)删除同一个公司,两次被问询事件间隔太近的样本①本文选择的事件窗口为(-3,3),所以“间隔太近”的标准为前后两次被问询相差三天。;(2)删除银行、保险、证券等金融行业;(3)删除事件窗口内发布年报、中报、季报等财务报告的样本;(4)删除事件窗口内发生分红、配股、公开增发、股权分置的样本;(5)删除长期停牌或停牌期间发布被问询公告的样本。最终得到了1211个有效样本。样本公司的股票日收益率数据、市场指数日收益率数据和公司财务数据均来自CSMAR数据库。表1给出了按照季度和问询函类型统计的样本量的分布情况。

表1 按照问询函所属季度和问询函类型分类的样本数量

本文使用事件研究法(Event Study)评估样本公司收到交易所问询函之后的市场反应。主要思路是以事件发生当天(即样本公司收到问询函的时刻)为第0天,用之前一段时间(又被称为“估计窗口”)的收益率数据拟合事件期间(又被称为“事件窗口”)样本公司收益率数据,之后和真实的事件窗口收益率数据进行比较,并统计二者差异的显著性。若二者存在显著差异,则说明事件造成了显著影响。参考相关文献,基于样本量和交易所问询函发函数量密集度的考虑,本文所使用的估计窗口为(-200,-10),事件窗口为(-3,3)②(-9,-4)这一段时间在主要结果中未予以考虑,是为了避免事件窗口内其他未被排除的事件对结果的影响。在稳健性检验中,考虑这段时间之后,结果并未发生改变。,所使用的模型为风险调整的超额收益率法。

3 研究结果与分析

3.1 单变量检验结果

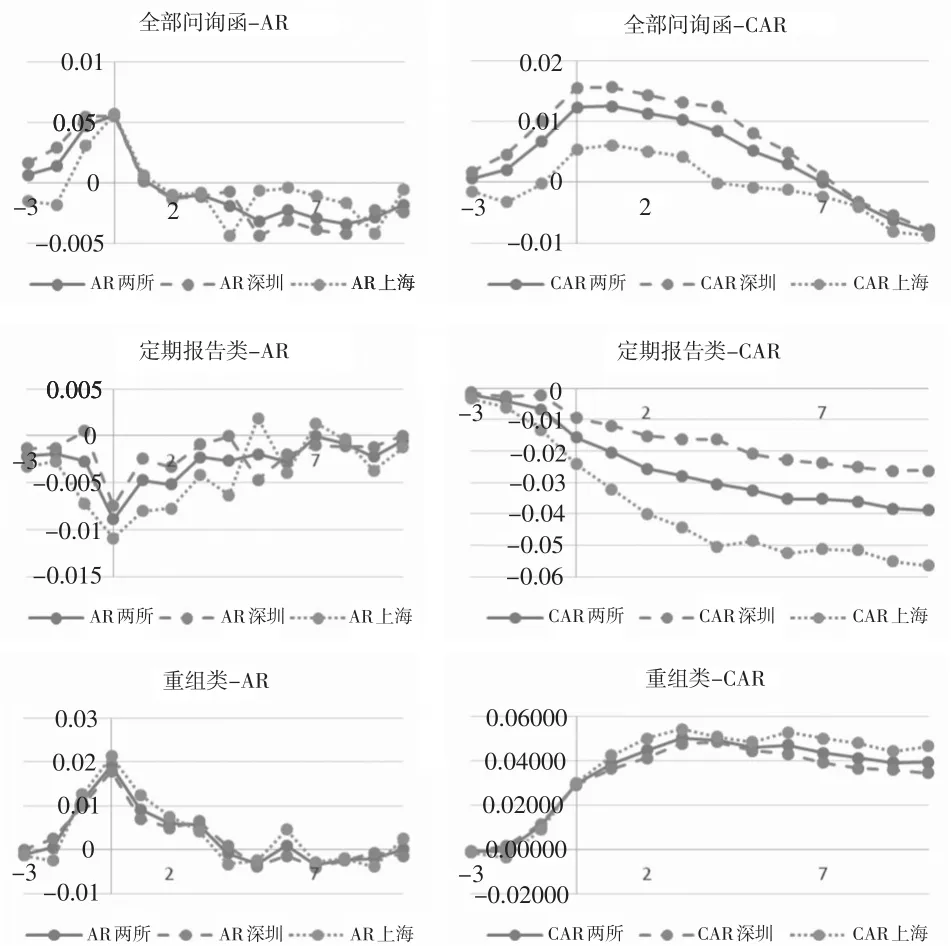

根据事件研究的方法,按照问询函的类型和发放问询函的交易所的不同,本文计算了(-3,3)窗口内的累积异常收益率和不同窗口的异常收益率③本文也考虑了其他事件窗口内的CAR和AR,并不影响结果。限于篇幅,并未予以展示。,如表2所示,其中AR和CAR分别为百分比。

表2 事件窗口内AR和CAR的均值及其t值

由表2可以看出,不同的证券交易场发放的不同类型的问询公告具有不同的市场反应,印证了假设1。交易所发布的问询函给样本公司的股价带来了显著的影响(在上交所上市的样本公司的CAR并不显著),但这种结果很大程度上是针对“资产重组类”进行问询的函件所带来的,其在整个市场上造成了高达5%左右显著的正向累积收益率。这说明重组类问询函在要求上市公司披露更多信息的同时,也“坐实”了上市公司进行重组的信息,受到了投资者的“认可”,且这种效应在问询函披露之后具有一定的持续性(上海证券交易所上市的样本公司在被问询后二天依然获得了显著为正的异常收益)。这与本文的假设3相符合。

与此形成鲜明对比的是针对定期报告的问询函所造成的市场反应。在问询披露当天,被问询公司的股价下跌幅度普遍超过了0.7%,且均在1%的水平下显著。尽管随着时间推移,下跌的幅度有所减小,但其持续性比“重组类问询函”更强,且在(-3,3)的窗口期内,其累积下跌幅度达到了2.8%,上交所上市的公司收到的累积异常反应程度甚至与“重组类问询函”相当。这一结果与本文的假设2相符合。

为了更直观地比较AR和CAR的走势,本文画出了事件窗口范围内AR和CAR的走势图(如下页图1所示)。

通过观察图1可以看到,整体而言我国证券交易所发布的问询函,在事件窗口内产生了正向的市场反应,但这种正向反应很大程度是由“重组类”问询函所驱动。而当上市公司因为定期财务报告被问询时,其股价产生了显著且持续的负面市场反应。这进一步验证了本文的三个假设,同时也说明了不同类型的问询函所带来的市场反应不同。

图1 事件窗口内不同类型的问询函的AR和CAR走势图

3.2 多元回归分析

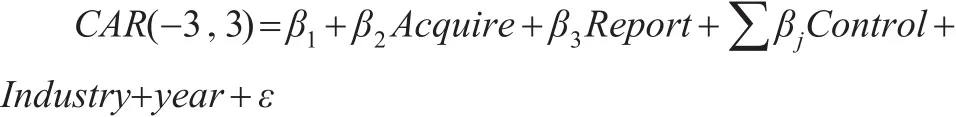

单变量检验显示,不同的问询函类型会带来迥异的公告效应。为了进一步验证该结论,同时也为了控制其他因素对结果的影响,本文使用多元回归分析验证不同的问询函类型对样本公司累积异常收益的影响。参考已有的研究,本文控制了样本公司的规模、杠杆率、账面市值比和净资产收益率的增长率以及公司所属的行业等相关变量。同时为了尽可能保证结论的可靠性,所用的财务数据为问询函公布的上一个季度的相关数据,这也导致本文的样本量减少到779个。且为了消除极端异常值的影响,对财务数据使用了上下1%的Winsorize处理。所用的多元回归模型为:

所用变量的定义以及描述性统计如表3所示。

表3 多元线性回归所用变量的定义及描述性统计

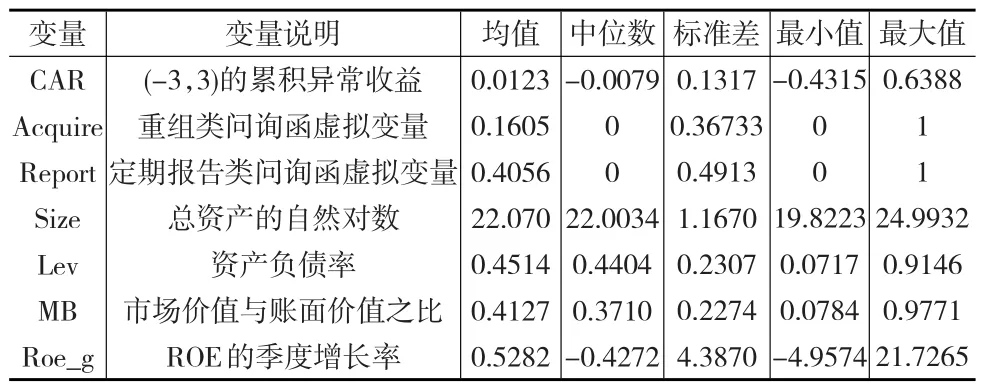

多元线性回归的估计结果如表4所示。

由表4的回归结果可以看到,重组类问询函给样本公司带来了显著为正的累积异常收益,而因为定期财务报告受到问询的公司,却获得了显著为负的累积异常收益,这进一步验证了假设2与假设3。在控制变量方面,大规模的公司在被披露收到问询函时,获得了显著为负的累积异常收益,而成长性较好的公司却收到了显著为正的累积异常收益。

表4 多元线性回归结果

3.3 稳健性检验

为了保证结论的稳健性,本文主要进行了如下稳健性检验:

第一,使用“市场调整法”重新估计AR和CAR。在已有的事件研究中,估计窗口的选择有很大差异,而估计区间的选取又会对β系数的估计产生较大的影响,进而影响异常收益率和累积异常收益率的准确性。为了增强研究的可靠性,本文又运用了市场调整法对样本的AR和CAR进行估计,并再次进行多元回归。所得结论基本保持不变。

第二,借鉴相关研究,更换估计窗口为(-300,-10),计算CAR(-10,10)、CAR(-5,5)等,结论依然保持稳健。

4 结论

本文以2014年12月初至2017年11月底收到上海和深圳证券交易所问询函的公司为样本,使用事件研究的方法实证探究了不同类型的问询函对上市公司的影响。结果发现:当上市公司由于重大资产重组行为受到问询时,在(-3,3)的事件窗口内,问询公告产生了约为5%的公告效应;而当上市公司由于定期财务报告被问询时,问询公告产生了约为-3%的公告效应,这表明投资者会视交易所发布的不同类型的问询函为不同的信号,并进而做出相应的反应。同时,大规模的公司被问询,其股价受到的负面冲击也更明显。

本文针对我国证券交易所问询函件公告效应的研究,为分析“问询函制度”的有效性提供了经验证据,同时由于相关效应具有一定的持续性,因而也能为投资者的投资决策提供一定的参考。伴随着我国证券交易所“问询函制度”的常态化,未来可进一步探究受到问询的公司的治理机制、会计信息质量是否发生了变化,而这方面的研究也能为“问询函制度”的确立提供更加直接的证据。