经济新常态下商业银行风险预警指标体系构建

刘松林,王晓娟,王 赛

(湖北大学a.数学与统计学学院;b.应用数学湖北省重点实验室,武汉 430062)

0 引言

经济新常态的背景下,金融市场的波动有着加剧的趋势,当前国际国内经济政策调整形成的风险溢出效应,有可能会威胁我国的金融安全,商业银行作为金融行业中举足轻重的一个环节,在运作过程中可能遇到的安全隐患也会随之增大。这就要求我国从实际出发构建一套行之有效的商业银行风险预警指标体系,帮助银行有效识别风险因素,加强事前防范的效果,最小化风险带来的损失和影响,最大程度上保证银行的稳健运行。

目前,商业银行风险预警指标体系的构建成为理论界与实务界热议的重点。金融界最具影响力的风险预警指标之一的就是美国的CAMEL评级体系,也称为“骆驼体系”,这个体系从资本充足率(Capital adequacy)、资产质量(Asset quality)、管理水平(Management ability)、盈利状况(Earning performance)和流动性(Liquidity)五个方面对商业银行进行考评,因其有效性,世界大多数国家在一段时间内也纷纷采用这种评级体系。相对于国外,我国关于商业银行风险预警方面的研究始于1998年的东南亚金融危机,进程比较缓慢。研究视角较为片面,研究的方向主要集中于单一的风险,缺乏对全面风险预警的研究。

近年来,商业银行风险预警指标体系的研究层出不穷,涌现了大量的现代研究方法,如模糊综合评判、多元统计分析、AHP法、数据包络分析法、灰色关联评价法和熵值法,但在风险预警指标赋权的问题上难以避免主观因素的影响。本文发现,风险预警指标体系的优劣及预警效果很大程度上依赖于指标权重的确定。因此,本文分别采用变异系数法、熵值法和拉开档次法对指标赋权,并基于这三种方法确定的权重再采用相对熵方法对赋权结果进行组合,得出最终的指标权重。

1 指标体系的构建

风险预警的研究是以适宜的风险预警指标体系为基础的,又由于商业银行在国民经济中会受到宏观经济环境和政策以及银行本身的影响,因此在选取风险预警指标的时候需要综合考虑各项因素的影响。

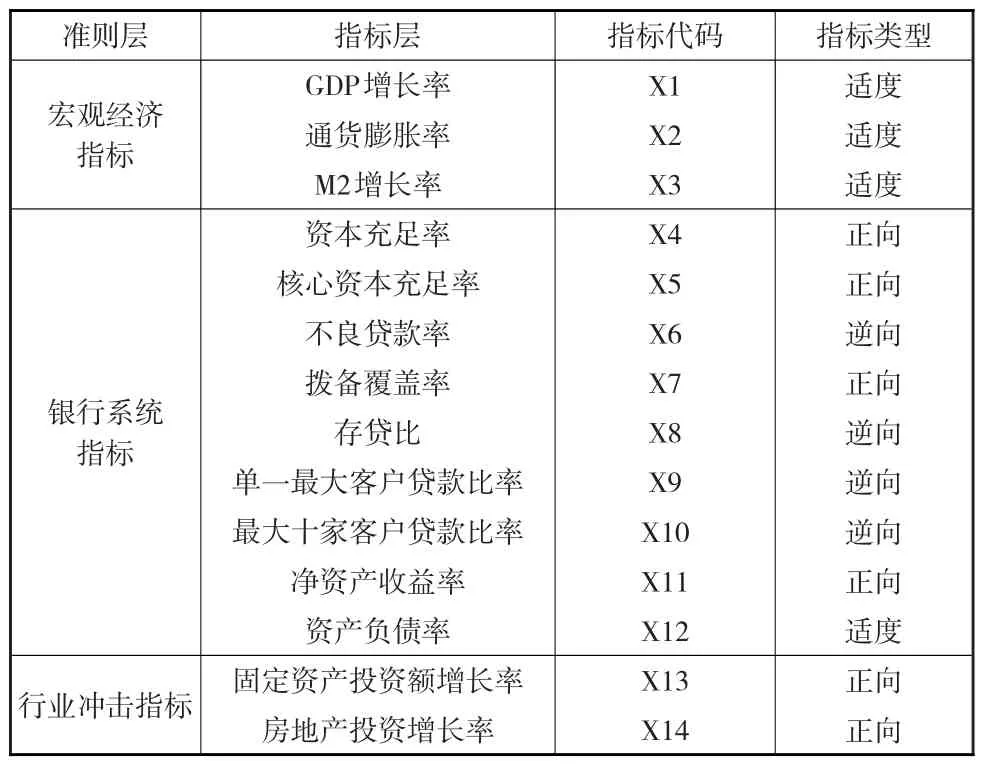

构建风险预警指标体系是进行风险预警的关键部分,本文基于上述指标选取原则并参照“骆驼”评级体系、中国银监会颁布的《商业银行风险预警操作指引(试行)》和《商业银行监管评级内部指引》构建风险预警指标体系。风险指标体系涵盖了宏观经济、银行系统和行业冲击层面。最终从这三个层面择取14项指标,构建了本文的指标体系,如表1所示。

表1 商业银行风险预警指标体系

2 风险预警指标的权重分析

2.1 指标赋权方法

在综合评价的研究中,指标体系的核心问题就是确定指标的权重系数。本文根据指标数据的特点和研究问题的需求,依次选取了变异系数法、熵值法和拉开档次法。同时为了克服单一赋权方法的弊端,本文采用相对熵法对三种方法求出的权重进行综合赋权。

2.1.1 变异系数法变异系数法是通过衡量指标差异的大小来确定权重的,是客观赋权法的一种。它的基本原理是:在评价指标体系中,差异程度越大的指标更能够反映被评价对象之间的差距。一般来说,评价指标的量纲和量级都会存在差异,不能直接进行比较。因此为了能够最大程度地反映所研究问题的实质,消除指标量纲和量级的干扰,必须对指标数值进行无量纲处理。此时,指标值的差别就可以用变异系数来表示了。各项指标的权重计算公式就可表示为:

由式(1)可以看出,指标的变异系数越大,相应的权重也就越大。

2.1.2 熵值法

熵是热力学中的一个名词,在信息论中又被称为平均信息量,它是衡量系统不确定性的一种方法。熵与信息量成反比,与不确定性正相关,即信息量越大,熵值越小,不确定性也会越小,反之也成立。在数学上,熵值法根据各项指标所反映信息的可靠程度来确定指标权重,指标的熵值与指标数值的离散程度和权重呈负相关。它的基本思想是:根据熵的特性计算熵值来判断指标的离散程度,进而判断其对综合评价结果的影响。

根据信息论的定义,在一个信息通道中传输的第i个信号出现的概率为 pi,则这个信号的信息量Ii=-lnpi。如果有n个信号,这n个信号出现的概率分别为p1,p2,…,pn,则这n个信号的熵为 -

根据上述熵的概念可以给出确定指标权重的熵值法。设xij(i=1,2,…,n,j=1,2,…,m)是第i个被评价对象的第j项指标的实际值。熵值法确定指标权重的过程为:

(1)指标值归一化

(2)计算指标的熵值

第j项指标的熵值为:

(3)计算差异性系数

(4)确定权数

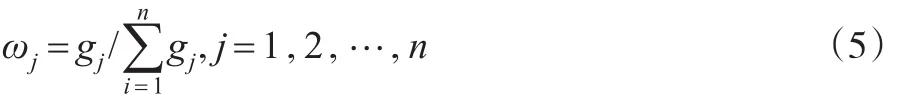

其中,ωj是归一化后的指标权重。

2.1.3 拉开档次法

拉开档次法是源于“差异驱动”原理的一种赋权方法,这种方法的基本原则是:最大程度地凸显各被评价单位间的差异,使其尽可能地拉开距离,便于次序的排列。拉开档次法主要利用评价指标观测值所蕴藏的信息计算指标的权重,权重的大小与信息量相关。计算过程客观透明,还可以在一定程度上有效减少主观因素对评价过程的影响。

综合评价中的被评价对象在数理几何学中通常被看做维度空间中的向量,求解n个评价对象的评价值就是这n个点在某一维空间的投影。拉开档次法计算指标权系数的过程,其实就是拉大被评价对象差异的过程,在几何学中,就是要在最佳的一维空间中寻找分散程度最大的投影点。因此,拉开档次法确定指标权系数的求解过程为:

(1)设定线性函数

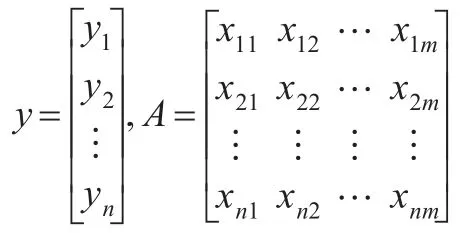

设极大型指标x1,x2,…,xm的线性评价函数为y=ω1x1+ω2x2+…+ωmxm=ωTX,ω=(ω1,ω2,…,ωm)T是m 维待定正向量,相当于权系数向量的作用,X=(x1,x2,…,xm)T为评价对象的状态向量。

(2)代入标准观测值

第i个评价对象Si的n个标准观测值为xi1,xi2,…,xim,将这些标准观测值代入过程(1)中设定的线性函数得:

记:

则式(6)可以记为y=Aω。

(3)方差最大化

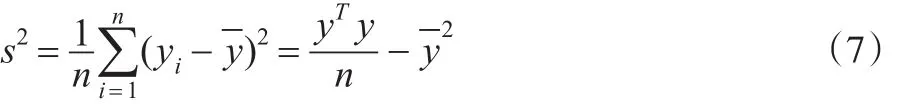

拉开档次法计算指标权重时,必须遵循的基本原则是:最大程度上凸显各评价对象的整体差异,从数学的角度看,就是求使n个评价对象指标观测值方差最大的线性评价函数。样本方差s2为:

对原始数据进行标准化处理后-y=0,将y=Aω代入式(7)中,则式(7)可以表示为:

在式(8)中,实对称矩阵H=ATA。

(4)确定指标权重

若对ω不加任何限制,式(8)可取任意大的值。因此,限定ωTω=1时,即选择ω为H的最大特征值相应的特征向量,此时的ω满足:

2.1.4 基于相对熵的组合赋权法

相对熵又称为KL散度,是描述两个概率分布差异的一种方法。这种方法现已被广泛运用于贸易经济、通讯工程等多个领域,并且在综合评估中,也可以通过相对熵来处理指标权重分配这一难点和重点问题。为了避免单一赋权法的片面性,本文采用相对熵法进行组合赋权确定各项指标的综合权重。它的基本原则是:通过度量任意两种赋权方法权向量的距离,建立数学规划模型求解集结权重,进而确定组合权重。

相对熵确定指标的组合权重关键是确定可信度αi,αi可以通过下述步骤计算:

(1)确定各单一赋权方法的权向量。在客观赋权法中选取p种方法确定的权向量uk=(uk1,uk2,…,ukm)(k=1,2,…,p)。

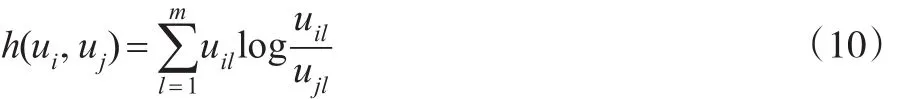

(2)确定数学规划模型。任意两个权向量ui、uj(i,j=1,2,…,p)为赋权方法的个数,则这两个权向量之间的相对熵为:

(3)确定数学规划模型最优解。

(4)计算相对熵。计算每一赋权方法确定的权向量与最优解之间的贴近度h(ui,d*)。

(5)计算可信度αi。步骤(4)中计算得出的赋权结果与最优解之间的贴近度越大,说明该赋权方法对组合赋权的结果影响越大。可信度的计算可依据下列公式进行:

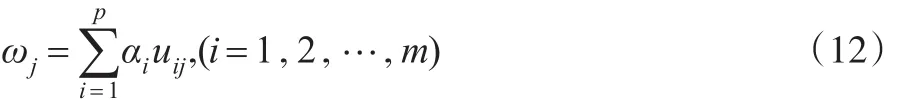

根据上述计算过程可以得到αi,那么组合权重ωj就可以根据αi得出:

2.2 赋权方法的兼容度检验

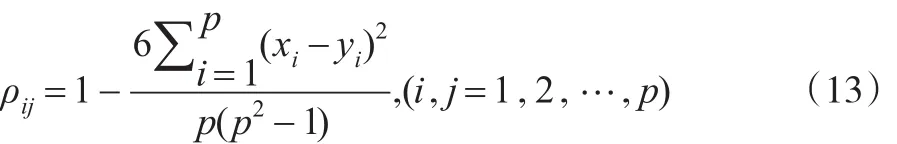

spearman相关系数可以度量任意两种赋权方法的相关程度,还可以检验两种赋权方法持有标准是否保持一致。两种赋权方法i和j的spearman相关系数表达式为:

其中,p为赋权方法的数量,xi、yi分别表示第i和第j种赋权方法指标权重的排序。本文引用兼容度来评判四种赋权方式的好坏,通常将每种赋权方法与其余方法的spearman相关系数的的算术平均值叫做兼容度,即:

赋权方法的优劣与兼容度的大小呈正相关关系。即兼容度的数值越大说明赋权方法的效果越好。

3 实证分析

3.1 数据来源

2007年底的“次贷危机”席卷全球,各国的实体经济陷入萎靡状态。商业银行在经济中的特殊地位也使得各国加强了对风险预警的研究;2014年经济新常态首次提出,银行业的发展也面临了一些困难。故本文选取了我国16家上市商业银行2007—2016年这10年的指标数据,这样的时间跨度正好可以看出两大事件对我国商业银行的影响,对银行风险预警的研究更有意义。本文的实证数据主要来自于中国金融年鉴、中国统计年鉴、和讯网、新浪财经网以及各大银行2007—2016年披露的企业年报。共得到160个银行样本,删除指标数据缺失严重的样本,留下的有149个样本。选取的16家样本银行的相关信息如表2所示。

表2 样本银行基本信息

3.2 指标赋权结果分析

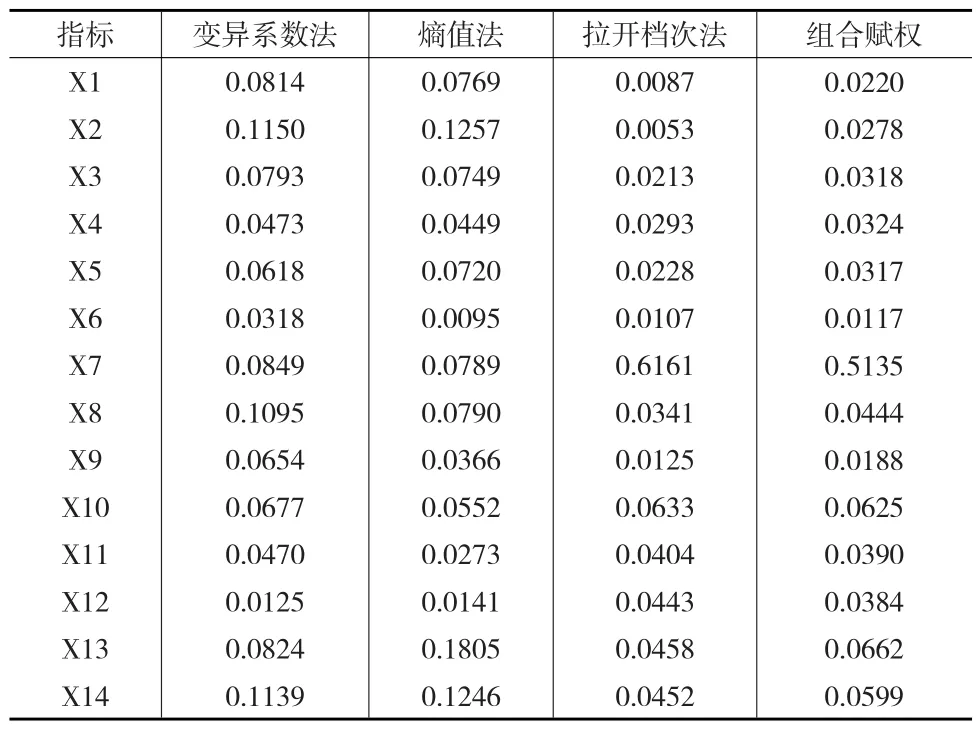

本文首先分别采用变异系数法、熵值法和拉开档次法确定风险预警指标体系中14个指标的权重,在此基础上进一步运用相对熵方法计算综合权重,从而得到合理且误差较小的组合权重。各种方法确定的指标权重结果如表3所示。

表3 风险预警指标权重

利用前述四种赋权方法确定指标权重后,再用spearman相关系数法计算各种赋权结果的兼容度。首先计算四种赋权赋权结果的spearman相关系数,得出拉开档次法和相对熵之间的相关系数为0.9341,熵值法和拉开档次法、相对熵法之间的相关系数分别为0.1429、0.4286,变异系数法和熵值法、拉开档次法和相对熵法之间的相关系数分别为0.9297、0.0593、0.3363;然后根据相关系数计算各个赋权方法之间的兼容度,变异系数法、熵值法、拉开档次法和相对熵法的兼容度分别为0.3313、0.3753、0.2841和0.4247。兼容度越高说明该赋权方法的效果越好,通过计算四种赋权方法的兼容度可知,相较于其他三种赋权方法,相对熵方法的兼容度最高,这也就表明运用相对熵计算组合权重的效果较佳。

4 结束语

本文在构建商业银行风险预警指标体系过程中,首先基于确定风险预警指标的选取原则,从宏观、中观和微观层面选取了14个指标构建风险预警指标体系。宏观层面的指标主要反映了我国宏观经济发展状况,中观层面的指标旨在研究行业冲击对商业银行的影响,微观层面的指标主要是基于银行自身的运营情况来选取的,能更直接地映射出银行的状况;然后采用相对熵方法对变异系数法、熵值法和拉开档次法赋权结果进行组合赋权并进行兼容度检验;最后以我国已经上市的16家商业银行作为样本银行进行实证分析。结果表明,本文确定风险预警指标的方法是一种有益的尝试,构建的指标体系符合我国国情,有助于商业银行的风险预警工作的开展。