贫困县金融发展与经济增长的动态相依关系分析

和占琼,赵秀琴,柴正猛

(昆明理工大学 管理与经济学院,昆明 650093)

0 引言

解决区域性整体贫困问题是我国“十三五”规划的重要目标之一。金融服务可以最大限度地将资本和资源配置发挥到最大价值,对促进经济增长至关重要[1],而经济增长又是减少贫困的必要条件,所以,研究金融发展与经济增长的关系至关重要。本文的研究目的在于发现我国金融发展与经济增长的相依关系及其动态调整和地区差异,以便为今后的脱贫工作提供实证依据。

现有文献关于金融发展和经济增长的关系有两类互为补充的研究:结构性因果关系和非结构性相依关系的研究。非结构性的相依关系研究不需要严格的假设,而且可以对变量之间的相依性及其动态调整提供严密的说明。其中用面板数据研究可以解决遗漏变量、个体间存在异质性的问题。李剑(2013)[2]基于我国东部10省市1998—2012年的数据,用“贷款余额/股票市值”衡量金融规模指标研究发现金融发展对经济增长有正向关系;金春雨等(2013)[3]通过我国省级面板数据,用“存贷款总量占GDP之比”衡量金融规模研究得出金融规模与经济增长互为正向关系;张莹(2016)[4]基于甘肃省 12个市 2003—2010年的面板数据,用“存贷款总量占GDP之比”指标研究得出金融发展与经济增长互为负向关系。谢朝华等(2016)[5]用我国面板数据分析得出我国金融发展与经济增长弱相关,经济增长需要资本积累和技术创新来支撑。

考虑到目前的文献在研究变量、研究地域和研究方法上存在空白,本文在前人的基础上做出如下改进:一是在金融发展指标中将金融可及性指标引入,考察银行体系金融机构分布密度与经济增长的相依关系;二是对全国524个贫困县进行研究,并且把贫困县按地域分成东、中、西部,分析二者相依关系的区域差异;三是采用Abrigo和Inessa(2015)最新提供的PVAR程序进行实证分析,此程序在原有程序的基础上增加了滞后期的选择、格兰杰因果检验和稳定性检测三个步骤,可以更全面地研究金融发展与经济增长之间的相依关系。

1 模型设定和数据说明

1.1 模型设定

索洛新古典增长理论认为经济增长的根本原因是系统外部力量的作用。Goldsmith(1969)[6]提出的金融结构论,认为金融结构是一国现存金融工具和金融机构之和,金融发展的实质是金融结构的变化,并创造性地提出衡量金融结构和发展水平的金融相关率指标。以此为基础,本文参考Inessa和Lea(2006)[7]在研究金融发展与投资行为关系的建模框架,从宏观层面用金融规模、金融效率和金融可及性来衡量金融发展水平,用实际人均GDP增长率来衡量经济发展水平,建立贫困县金融发展与经济增长动态相依关系的模型:

其中,i代表贫困县(i=1,…,524);t代表不同的年份时间(t=2001,…,2015);yi,t为经济增长变量和衡量金融发展的三个变量(金融相关率firi,t、金融效率fei,t和金融网点密度fci,t);q为滞后阶数;αi为个体效应,即允许县域间存在差异;βp为4x4系数矩阵;μt是时间效应;εit是随机扰动项。

关于变量的界定,经济增长用贫困县人均实际GDP的增长率(%)来衡量;金融发展水平主要从金融规模、金融效率和金融的可及性来衡量。本文用金融相关率(fir)来衡量金融规模,即各县金融相关比率为金融机构存贷款额之和与GDP之比;金融效率(fe)用贫困县金融机构贷款余额与存款余额之比来衡量,可以衡量出金融机构是否能将储蓄有效的转为贷款,能有效地检测金融机构的效率;金融可及性用金融服务网点密度(fc)来衡量,即贫困县每100km2银行网点数。

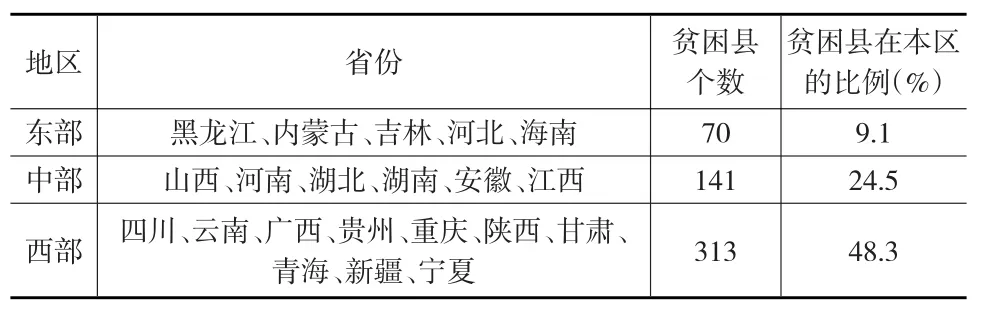

为检验贫困县金融发展与经济增长相依关系的区域差异,本文按照东、中、西部三个地区分别分析。从贫困县的地理分布来看,各省的贫困县分布连片集中,而且几乎都分布在离省会城市较远的地区,多数省的贫困县呈环省会城市状分布。东部地区大多沿海分布,经济较发达,贫困县较少,其贫困县主要分布在欠发达的东北地区、环首都贫困带和产业结构单一的海南,仅9.1%的县为国家级贫困县。中部地区是中国经济发展的第二梯队,经济发达、工农业基础雄厚、资源丰富,仅24.5%的县为国家级贫困县。西部地区幅员辽阔、地势较高、地形复杂,因开发历史较晚,经济发展和技术管理水平与东部和中部差距较大,近一半的县都属于国家级贫困县,连片贫困特点突出。具体区域及各区贫困面如表1所示。

表1 地区划分情况

1.2 数据说明

本文数据来自中国县(市)社会经济统计年鉴、中国银行业监督管理委员会网站。经国务院扶贫开发领导小组办公室认定,根据人均收入、人均GDP等标准,目前我国共有592个国家级贫困县,主要集中在中部和西部地区,且大多集中在少数民族地区、革命老区、边境地区和特困地区。剔除了缺失数据的县域后,利用524个贫困县的数据进行研究。对变量的描述性统计如表2所示。

2 实证检验

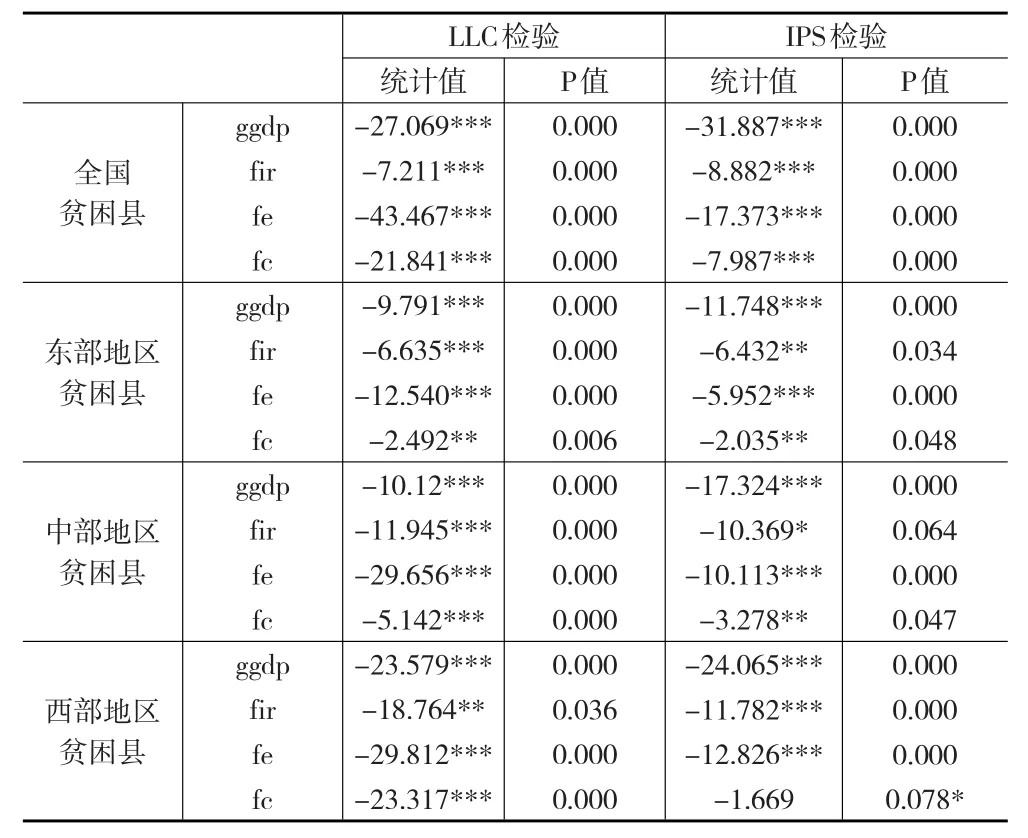

2.1 面板单位根检验

本文的数据是一个典型的短面板数据,但为保证模型估计的稳定性,仍然在模型估计之前先进行面板单位根检验。本文通过LLC(同根检验)准则和IPS(不同根检验)准则完成单位根检验,结果如表3所示。各变量水平值均为平稳变量,说明样本不存在单位根,为平稳面板。

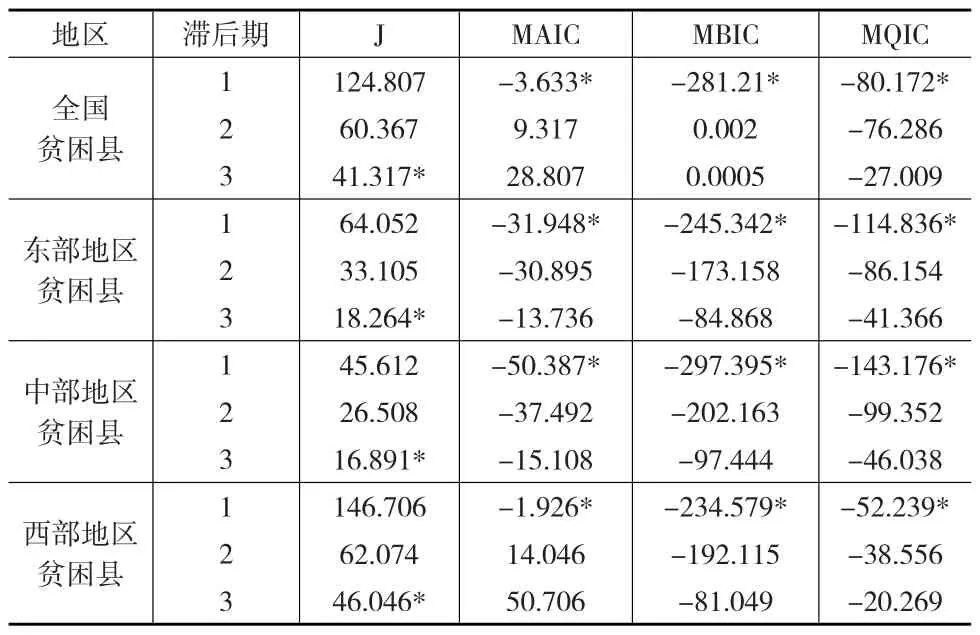

2.2 滞后期的选择

本文的实证检验利用stata12软件进行分析。对贫困县面板数据进行滞后期的选择,根据AIC、BIC、HQIC和J统计量准则判断,如下页表4所示。综合各个准则数据,全国贫困、东部、中部、西部地区贫困县的滞后期检测结果均选择为1。

表2 变量描述性统计

表3 单位根检验

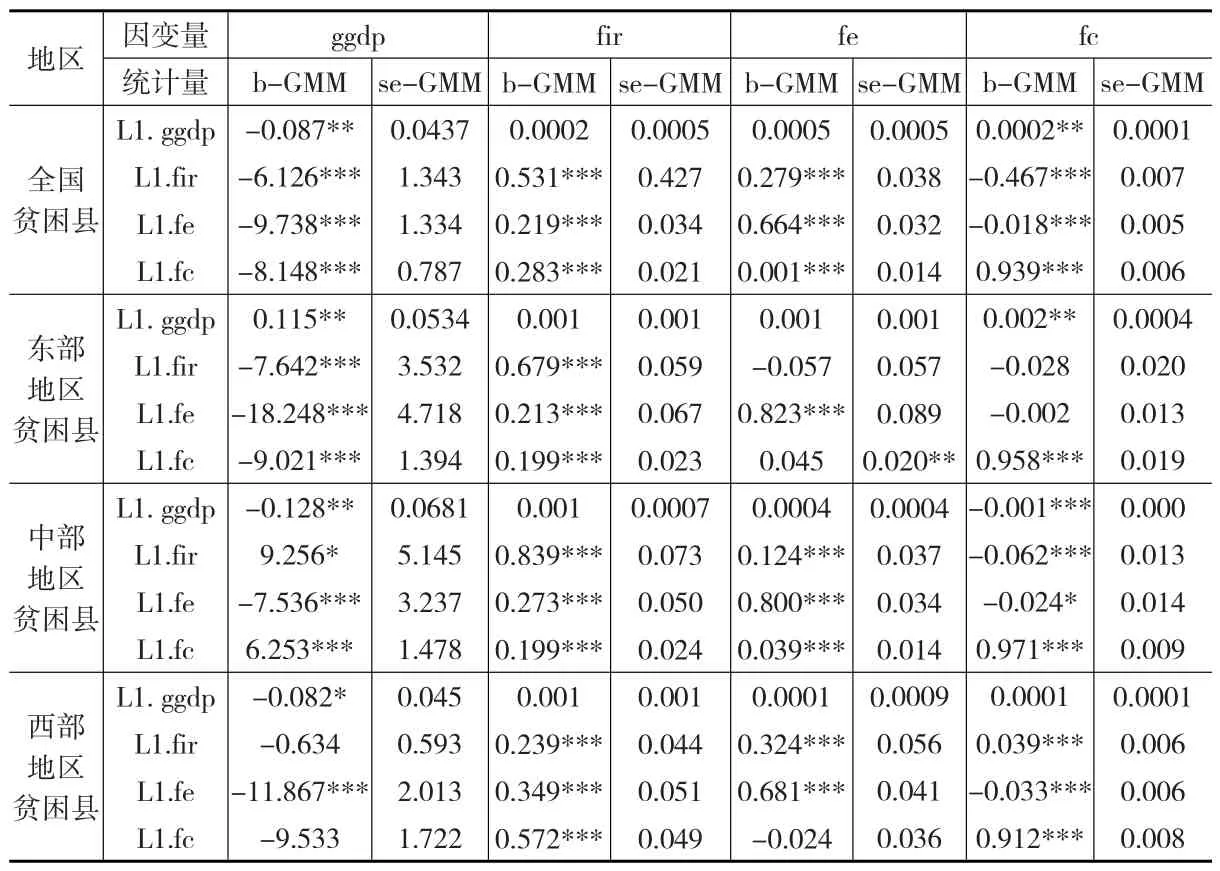

2.3 PVAR估计

PVAR模型以GMM方法进行估计,结果如表5(见下页)所示。由于向量自回归模型的参数没有实际经济意义,重点是其引出的脉冲相应函数和方差分解及格兰杰因果检验,因此不对估计出来的系数进行解释。

2.4 格兰杰因果检验

表6(见下页)为格兰杰因果检验的结果。在5%的显著性水平下,整体而言,贫困县金融规模、金融效率和金融可及性都是经济增长的格兰杰原因,经济增长只是金融可及性的格兰杰原因。分区域来看,东部地区贫困县金融发展的三个指标都是经济增长的格兰杰原因,而经济增长不是金融发展的格兰杰原因;中西部地区贫困县金融效率和金融可及性是经济增长的格兰杰原因,经济增长是金融可及性的格兰杰原因。可见区域差异是存在的。

表4 滞后期的选择

表5 贫困县PVAR估计结果

表6 全国贫困县格兰杰检验结果

2.5 稳定性检测

做脉冲响应分析和方差分解结果之前先进行稳定性检测,检测结果如图1所示。不论贫困县整体还是分东、中、西部地区贫困县,所有特征值的模(绝对值)都小于1,所以模型是稳定的。可以进入下一步分析。

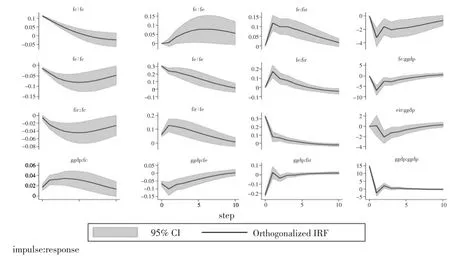

2.6 脉冲响应分析

为了检验金融发展指标和经济增长之间的动态关系,本文用脉冲响应函数研究在其他因素保持不变的情况下内生变量冲击对自身及其他内生变量的影响。结果显示了在95%的置信区间使用Monte Carlo模拟200次得到脉冲响应函数的结果。

图1 贫困县稳定性检测结果

图2是贫困县整体的结果。从图2第4列可看出:经济增长对金融规模、金融效率和金融可及性的冲击呈滞后的、负的响应状态,且负向作用持久,但从长期看这种负向冲击逐渐减弱。贫困地区经济发展程度低,从而金融发展较长一段时期内仍然难以带动经济增长,但长期来看会促进经济增长。只有发展到一定阶段后,金融发展才能对经济增长产生正的影响,而目前尚未达到良性互动的点。

从图2第4行可看出:金融可及性对经济增长的冲击始终保持在一个正的响应状态,正向作用逐步增大,到第2期后开始逐步下降,表明经济增长对金融可及性有正向的效应,但其作用有递减规律;面对经济增长的冲击,金融效率和金融规模短期内呈负向效应,长期则呈现持续的、逐渐增大的正效应,表明贫困地区经济增长对金融发展的正向效应有门槛效应。

图2 整体贫困县经济增长-金融规模-金融效率-金融可及性脉冲响应图

东、中、西部地区贫困县金融发展与经济增长的动态关系与整体贫困县的表现一致(图略),表明在二者的动态调整关系上没有区域差异。

2.7 误差项方差分解

为了更深入地描述金融发展与经济增长之间的相互影响程度,通过方差分解得到每一个结构冲击对内生变量变化的贡献度,结果如表7所示(变量之间的关系第10期已经趋于稳定状态)。整体而言,经济增长受其自身影响较大,金融发展对经济增长变动的解释能力较小。具体而言,金融规模、金融效率和金融可及性对经济增长变动的解释能力分别为8.2%、7.4%和4.3%。经济增长对金融规模、金融效率和金融可及性变动的解释能力也较小,分别为9.7%、5.0%和3.0%。

表7 贫困县经济增长-金融规模-金融效率-金融可及性方差分解结果

区域差异使各地区的经济、人口、技术、金融等发展程度存在差异,因而各地区贫困县金融发展对经济增长变动的解释能力也不一样,呈东、中、西部地区逐级减小的特点。东部地区贫困县金融发展对经济增长的影响程度较大,西部地区贫困县金融发展对经济增长的影响程度较小,中部地区与整体贫困县结果接近。结合上文数据的初步分析,东部地区贫困县人均GDP最大,其次是中部,最后是西部,推断经济发展程度越高,金融发展对经济增长的影响越大。

3 结论及启示

本文在新古典增长理论和金融发展理论的基础上利用全国524个贫困县的经济增长、金融规模、金融效率、金融可及性的年度数据,运用面板VAR方法实证分析了金融发展与经济增长之间的动态相依关系,得到的结论如下:

(1)经济增长和金融发展存在显著相依关系。金融规模、金融效率和金融可及性对经济增长有较持久的、滞后的拖累效应,但这种拖累效应逐渐减轻。可以预期在贫困地区经济发展起来后,金融发展能促进其经济增长,但在目前经济发展水平下还需要较长时间;经济增长对金融发展,特别是金融规模和金融效率有短暂的阻碍作用,但滞后几期后对经济增长有促进作用。

(2)金融规模、金融效率和金融可及性对经济增长变动的解释能力较低,经济增长对金融规模、金融效率和金融可及性变动的解释能力也较小。

(3)贫困县金融规模、金融效率和金融可及性都是经济增长的格兰杰原因,经济增长只是金融可及性的格兰杰原因。再次印证在贫困地区金融适度超前对经济发展是有好处的。

(4)关于金融发展和经济增长相依关系的区域差异。首先,东、中、西部地区贫困县金融发展与经济增长的动态关系与整体贫困县的表现一致,没有发现区域差异;其次,金融发展对经济增长变动的解释能力呈东、中、西部地区逐级减小的特点。而经济增长对金融发展变动的解释能力则呈现出中部稍高,东西部较低的特点,但差异不明显;最后,格兰杰因果检验结果发现有区域差异:东部地区金融规模、金融效率和金融可及性是经济增长的格兰杰原因,而经济增长不是金融发展的格兰杰原因;中部和西部地区金融效率和金融可及性是经济增长的格兰杰原因,金融可及性与经济增长之间则存在双向格兰杰因果关系。表明经济发展程度越低,银行系金融网点密度越重要。结合表2的结果可以推测东部地区金融发展对经济增长的格兰杰原因主要是因为东部地区贫困县的经济发展程度要比中部和西部地区稍高,所以尽管还没有实现金融发展和经济增长的良性互动,但东部地区金融发展对经济增长的作用要比中部和西部地区明显。

不论东部、中部还是西部地区,贫困县金融发展可以适度地超前于经济增长,从而金融扶贫是有意义的;但贫困县经济发展尚未到达二者良性互动的点,单纯依靠金融扶贫难以发挥根本作用;对中部和西部地区贫困县来说,提高银行系金融网点密度比较重要。