金融创新对社会融资规模的影响探究

李平辉

(人行怒江中支,云南 怒江 673199)

一、引言

近年来我国的金融创新行业得到快速发展,形成了多样且复杂的金融体系,金融工具和产品等也逐渐绽放,这势必对社会融资规模产生一定的冲击影响,而目前关于金融创新对社会融资规模影响理论研究较少,多为从金融发展、货币政策方面对社会融资规模影响研究分析,本文将建立VAR模型理论分析弥补该方向研究的缺憾,通过研究得出金融创新与社会融资规模之间存在着长期的动态影响关系,从长期角度观察得出P2P网贷对社会融资规模有着抑制作用,且负向冲击效果并不平稳,大致呈现出季节性减少状态,随着期数的增加发现由于金融监管的不断加强,负向冲击效果逐渐减弱并趋于0,在将来随着金融创新统计制度的完善可能会对社会融资规模有正向作用,为此本文建议进一步完善我国的金融监管体系,将多元化与综合化相结合,实现信息资源安全共享,避免重复统计和没有统计现象,进一步实现金融创新有效推动社会融资规模发展的展望。

二、文献综述

(一)国外文献综述

1.金融创新。国外学者如莫尔顿·卡曼和南塞·施瓦茨认为企业的竞争是诱发金融创新的根源,并且在竞争过程中会进一步促进金融技术的开发,随后韩农和麦道威通过实证研究证实了以上观点,他们发现新兴技术的推广是引发金融创新的主要原因;还有学者威廉·西尔伯和凯恩认为金融机构因强监管导致盈利减少不得不作出金融创新来吸收资金,一方面避开金融制度另一方面多渠道吸收资金;还有学者认为金融创新主要是因为投资者的需求,随着经济环境的变化,传统的金融产品已经无法满足投资者的需求,投资者追求的是高收益而金融创新恰恰能满足需求,因此一个新兴的金融产品的产生势必会引来更多的投资者。还有其他学者如希克斯和尼汉斯,他们认为低成本高收益是直接导致金融创新发展的重要因素,传统金融交易成本过高,各项金融产品的收益也未能满足金融机构和群众,双方都未能实现利益满足,为此金融创新便向低成本高收益方向推进,产生新兴的交易中介和金融产品,并且会不断提高金融服务质量。

2.社会融资规模。社会融资规模流动性思想于1950年提出,在《拉德克利夫报告》一书中提到经济规模并非只是传统的货币供给,而是流动于全社会的货币供给量,书中还提到传统的银行业金融机构并不是唯一的货币供给机构,而是包括了银行业和非银行业等金融机构,因此建议监管部门不仅要对银行业金融机构的货币供给进行统计,更重要的是统计流动于全社会的货币供给量。随后1960年美国学者格利和肖通过实证分析提出了金融中介机构理论,他们认为金融中介应当是传统银行业金融机构和新兴非银行业金融机构,因为它们都是货币供给的主体,在金融产品与交易存在极大的相似性,为此建议金融监管部门对于货币直接融资的统计时也要将货币间接融资统计纳入其中,严格控制及评价新兴非银行业金融机构资产与产品,防控金融风险。

(二)国内文献综述

1.金融创新。国内学者如王仁祥和喻平(2000)认为金融创新的本质其实就是金融体制的改革的过程,金融创新不仅对体制完善有着一定的影响,更是对传统货币和数字货币有着深远影响;还有学者如李松龄(2001)通过对金融工具的理论研究发现工具的创新是推动资产增加的主要途径,传统金融产品种类较少,未能实现高收益目标,而新工具的产生将进一步保证投资者的收益;还有学者如王仁祥和喻平(2003)在国外研究的基础上深入对我国金融发展情况进行研究,研究发现我国产生金融创新的主要因素是政府部门、经济市场、金融技术和安全收益,要发展就得创新,一成不变只会停滞不前或逐渐倒退,在政府部门的推动、经济市场的竞争、金融技术的革新和安全收益的目标综合因素下,金融创新也成为了时代的选择和社会的要求;还有学者如索彦峰(2006)认为低存款利率是引发金融创新的一大重要因素,从长期角度看,低存款利率是阻碍了投资者投资兴趣的顽石,而金融创新的产生势必对存款利率带来冲击,从长远角度看低存款利率投资将偏离投资者的兴趣;还有学者如孙可娜(2006)认为地区经济金融差异性是导致金融创新先行后行的重要原因,因为金融创新是以制度、经济和产品发展情况为基础不断革新的,所以出现经济发达地区金融创新进展较快,经济落后地区金融创新进展较为缓慢的现象;还有学者如史建平和贾丽博(2006)依据国外金融业的发展经验,探究了我国金融创新存在的问题,他们认为我国在金融创新技术方面上还尚未成熟,市场波动较大安全性较低,产品繁多且风险性不可估量等问题;还有学者如苏卫东(2006)认为从经营方式角度看,我国的金融创新行业正由分业转向混业发展,为此建议我国应进一步加强金融新兴产品和市场的统计与监管,避免发生系统性金融风险;还有学者如张萍和吴宏(2007)认为我国金融创新较国外滞后的原因主要在于经济金融、金融体系和政策体系等不均衡所致,并研究发现金融市场的差异程度直接影响了金融创新的推广效果,这也是导致我国金融创新进程落后于国外的主要原因;还有学者如刘湘勤和龙海雯(2007)通过采用动态模型分析发现金融过程和金融工具存在长期动态均衡的关系,并揭示了金融工具对金融结构转变优化中的意义,认为金融工具品种多少、质量高低直接导致了金融结构转变优化的进度。

2.社会融资规模。国内学者如盛松成(2011)认为社会融资规模体现了一个国家的经济实力,也优于货币供给量的地位,并通过理论研究证实了社会融资规模作为货币政策的中介目标的可行实用的,建议货币政策的中介目标应为社会融资规模,而不是货币总量,这样可以充分细致的了解我国经济金融的流动性情况;还有学者如陈涤非(2011)进一步证实了社会融资规模作为中介目标的作用与意义,不仅加强了实体经济间的联系,也使得货币政策实现高效推广落实,对于系统性金融风险也起到较好的防范示警,实现金融多元化绽放效果;还有学者如尹继志(2011)通过ARDL模型研究发现社会融资规模和实体经济之间存在着长期动态关系,并对实体经济有着正向作用,社会融资规模的发展也增加了实体经济的融资渠道,由原来单一的表内融资转向多元渠道,认为社会融资规模可以作为监管货币政策传导效果的工具;还有学者如张嘉为(2012)通过制度分析得出社会融资规模有效的体现了货币政策传导性,将信贷融资渠道的多元化更加全面的展现出来;还有学者如刘伯酉(2013)通过大数据分析研究发现社会融资规模与国民生产总值存在着紧密关系,一方面社会融资规模有效的衡量了对实体经济的支持程度,另一方面有效的量化了货币政策工具的效果,流动性越强越促进经济发展;

三、我国金融创新现况

(一)P2P网贷平台

据第一网贷数据显示,见下图1,2016年全国P2P网贷成交额28049.38亿元,同比增加16243.73亿元,增长137.59%,呈现“火箭式”增长态势,一方面可以看出我国社会财富快速增加,群众资金大量涌入互联网金融,近年来其他行业如黄金投资和债券投资等收益尚未达到预期,将来会有更多投资者选择P2P行业;另一方面可以看出资金的大量涌入P2P,风险进一步加剧,投资效应势必继续扩大。

由图2可以得出,2016年末,从工作日和休息日交易方面看:工作日P2P网贷交易实现共计23850亿元,占总成交额85%,同比增加56亿元,增长145%;休息日P2P网贷交易实现共计4198亿元,占总成交额15%,同比增加18亿元,增长100%。

图2

从图3中可以看出,P2P网贷平台交易主要集中在经济发达地区,目前仅北京、上海和广州就占有76%的比重,无疑说明了我国金融创新存在地区差异性,且不均衡性较大。

图3

(二)众筹平台

据众筹之家统计数据显示,截至2017年上半年末,我国互联网众筹平台数量累计404家,其中:产品/物权众筹平台189家;股权/收益权众筹平台175家;混合众筹平台27家;公益众筹平台13家。从图4可以看出,众筹平台正逐渐减少,其减少趋势较为平稳无大幅波动,接下来金融监管机构将会进一步整合众筹平台,稳保行业健康运行,这势必会导致互联网众筹平台数量将进一步减少。

图4

从图5可以看出,2017年上半年我国众筹平台累计筹资资金11亿元,同比有所减少,发现上半年众筹融资波动较大,呈无规则变动。

图5

四、实证分析

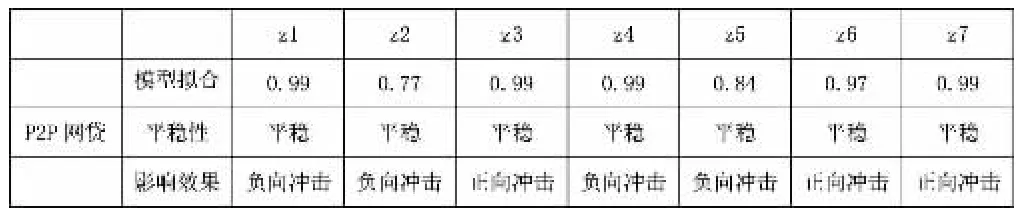

截止2017年7月末我国社会融资规模为168万亿元,同比增长13%,占比较大的是企业债券和人民币贷款为11%和68%,其他指标无较大变化。目前我国正处于金融体制改革的关键时期,而社会融资规模指标统计还尚未完善,在统计过程中还需进一步调整和修正,特别是在面临金融创新的冲击下,统计对象仅为实体经济是无法客观评价我国货币供给流动性,为此本文采用的是2015年12月至2017年8月月度数据,选用的变量指标见下表1(数据来源:Wind资讯),为方便分析,将变量定义如下:

表1

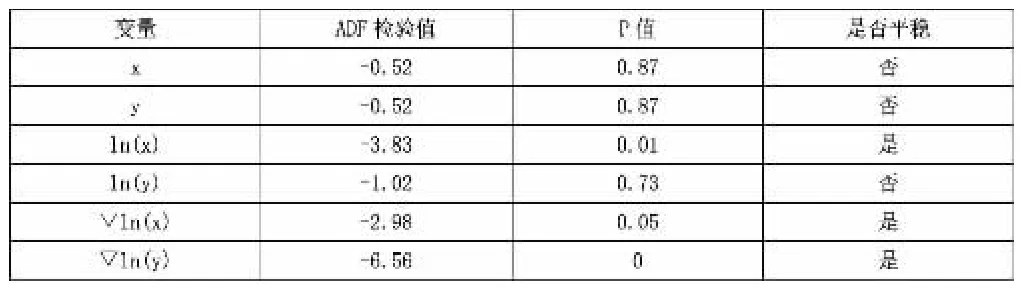

为避免数据的剧烈波动,先将各数据进行对数化处理和一阶差分处理,并观察各数据的平稳性,检验结果如下表2:

表2

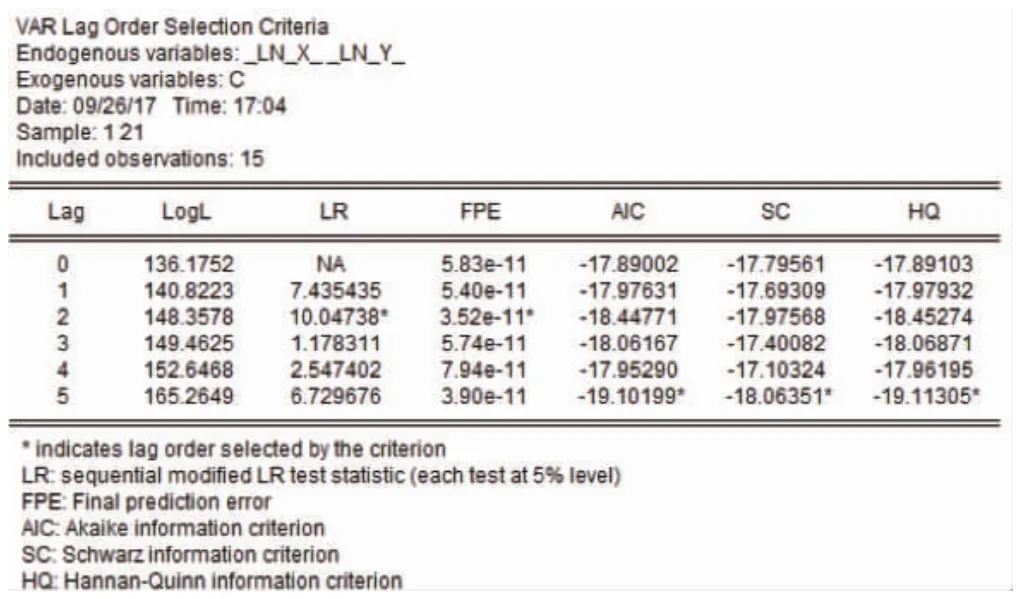

由表2得到变量▽ln(x)和▽ln(y)是平稳的,可进一步进行模型分析,确定最大滞后阶数最为常用的是LR检验统计量、FPE最终预测误差、AIC信息准则、SC信息准则和HQ信息准则,输出的结果如下表3:

表3

本文采用AIC准则进行判定,由表3得到最优滞后阶数为5阶,可以将VAR模型的滞后阶数定义为5阶,构建模型如下表4:

表4

由表4得到模型的三大部分:模型的参数估计结果、估计系数标准差(系数估计值下面的圆括号内)和t检验统计量值(系数估计值下面的方括号内),由t统计量值可以发现每个方程约有1/3的滞后项是显著的,其模型表达式为:

由式子(2)得到▽ln(x)滞后阶数与▽ln(y)多为负向关系,进一步观察模型统计量,输出结果如表5:

表5

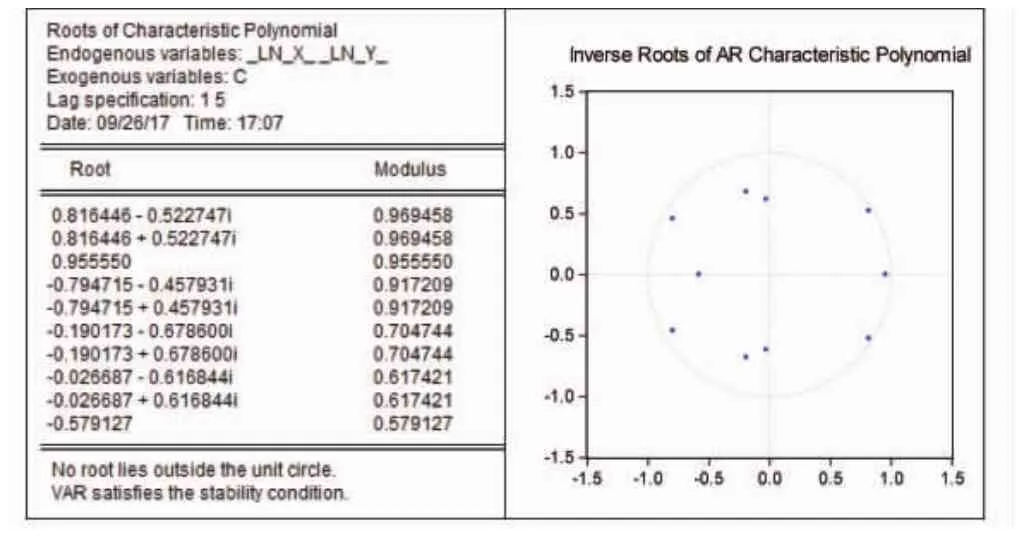

从表5可以看出,模型▽ln(x)和▽ln(y)的拟合优度分别为0.71和0.92,均大于0.7说明模型拟合效果较好,▽ln(y)拟合值与实际值近92%相似,进一步探求模型的平稳性,采用Table形式和Graph形式检验,输出的结果如下表6:

表6

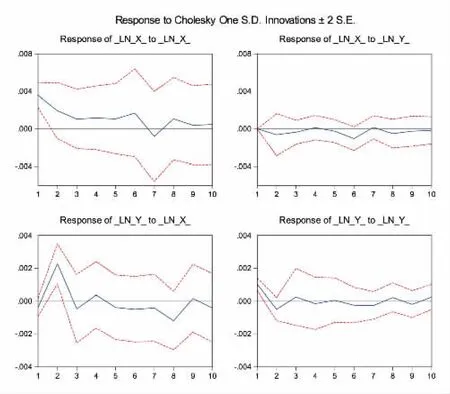

由表6得到Table形式中AR特征多项式的系数均小于1,Graph形式中AR特征多项式根的倒数均在单位圆内,表明VAR满足平稳性条件。进一步探求金融创新对社会融资规模的长期影响关系,脉冲响应函数图可较为直观的反映两者间的影响关系,输出的结果如下图5:

图6

由图6得到变量间长期动态影响关系,从长期角度观察得到P2P网贷对社会融资规模有着抑制作用,且负向冲击效果并不平稳。在P2P网贷一个标准差冲击作用下,社会融资规模先是下降后是回升,然后下降再回升,以此循环变动,大致呈现出季节性减少状态,解释为在P2P网贷的影响下社会融资规模于1、2、3月份期间呈下降状态,4、5、6 月份期间呈回升状态,7、8、9 月份期间呈下降状态,10、11、12月份期间呈回升状态,随期数的增加和互联网金融监管制度的加强P2P网贷的负向冲击程度将会逐渐减小,P2P网贷对于社会融资规模的一个标准差新息曲线将会无限趋近于临界线并保持平行。

表7

在P2P网贷平台中投资者多为企业,其部分理财资金来源为委托贷款、企业债券和非金融企业股票融资,然后通过P2P网贷平台向个人或中小微企业进行放贷获取收益,相对于银行理财产品,P2P网贷平台优势有:一是准入门槛低,传统银行业金融机构以抵押和担保作为放贷模式,贷前审核程序复杂而P2P网贷属于线上放贷模式,程序简单满足众多借款人的“快准”融资需求;二是所提供的材料简单,P2P网贷所需材料主要有身份证照片和亲友联系方式,无其他过多要求并在线上完成;三是审批手续简便,线上通过审核材料便可以获得贷款,降低了借款人的时间成本。因此导致银行业金融机构表内业务、表外业务大量减少,直接融资有少量减少,最终使得社会融资规模整体呈减少状态。

五、分析总结及相关建议

(一)分析总结

模型分析得金融创新与社会融资规模存在长期动态影响关系,从长期角度观察得到P2P网贷对社会融资规模有着抑制作用,且负向冲击效果并不平稳,大致呈现出季节性减少状态,但随期数的增加和互联网金融监管力度的加强P2P网贷的负向冲击程度将会逐渐减小,P2P网贷对于社会融资规模的一个标准差新息曲线将会无限趋近于临界线并保持平行。不难看出后期随金融创新行业的不断规范,呈现出有利社会融资规模发展的趋势,但也存在一定的不足,如:

一是金融创新缺乏系统的风险管理机制,目前在巨大经济利益的驱动下,许多资产由表内转向表外,使得金融风险不易控制、计量和识别,金融风险种子隐形埋藏,而我国目前对于金融创新监管力度还不足,缺乏系统的风险管理机制;二是新兴互联网金融以交叉业务为主,金融监管出现多查和没查现象,目前我国的金融监管部门共享平台与交流合作较少,金融监管体系较难应对金融市场的综合化形势发展,进一步完善我国金融监管体系显得十分必要;三是金融创新人才结构单一,人才作为科技的运用者,是金融服务转型的掌舵者,但目前金融市场人才主要停留在传统金融方面,无法快速适应金融创新进程,培养金融人才也成为金融监管工作的重中之重。

(二)相关建议

金融监管和金融创新相辅相成,若其中一者进度缓慢会或偏离势必会造成极大的金融风险隐患,为推动金融创新健康发展,确保经济高质量发展,本文建议:

一是完善我国金融创新监管机制,以规范化和制度化为标准,及时有效的将金融信息展露,保证各个行业及用户主体的合法权益,并进一步完善企业与个人征信系统,将银行业金融机构信用信息与其他行业的信用信息相连,稳保健康消费和健康信贷发展;二是金融监管部门应注重交叉行业新产品的发展动向,目前我国正进入金融市场大融合的时代,证券、保险和地方政府等部门逐渐交叉性发展,新兴产品也必然会带来系统性金融风险,应进一步加强建设“政、银、企”间的信息共享平台,深入了解各类金融产品的统计制度,全面检测和披露金融创新产品存在的风险程度,精确分析掌握社会融资规模的结构,有效为金融监管提供信息支持;三是加快培养金融人才,进一步完善人才结构,以高层次、复合型和国际型的要求为准则,有效建立与市场经济体制相适应的人才选任和退出机制,积极推进金融创新进程,使得经济呈现高质量发展。