国证A指3300见底可能性极小

卧龙

10月19日股指见底后领导层相继发话力撑股市,本周更是召开了最高规格的支持民营经济座谈会。股市经过三个季度的下跌后终于出现反弹。看看日线图技术指标,MACD(12,26)及PSY(30)底背驰相当长时间了;而周线图RSI(8)亦出现严重的底背离。因此,技术上的反弹要求非常强烈。然而,此时平均线系统持续发散向下,背离信号可靠性要打折扣。当均线开始聚拢时,背离信号的可靠性才比较高。

熟悉中国股市的投资者都知道,此处是政策底;但同样地,历史上,政策底均是次底(除非如1994年7月底的三大救市政策彻底推出)。2008年9月中旬,股市持续暴跌背景下,经国务院批准,财政部、国家税务总局决定从2008年9月19日起,调整证券交易印花税征收方式,AB股股权交易由按1‰的税率对买卖双方征税,调整为单边征税,指数一举接近涨停板。但反弹几日后再度下跌,直到2008年10月底(小型股11月初见底)。

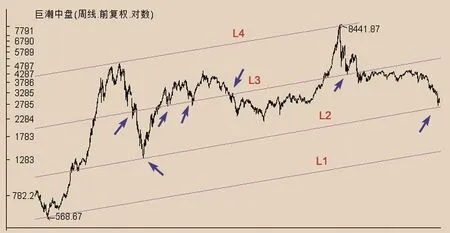

巨潮中盘股指数(399315)大约需相当于中证500指数(399905),均是市场中中等体积的公司股价指数。连接2008年1月高位与2015年6月高位,形成L4;以2005年7月低点做平行线L1。L2与L3分别是1/3及2/3线。近日低点大致上触及L2线。此处形成反弹正常,但问题在于是否为大型底部?

将近日低点2718点与2005年7月最低568点连线,计算其上升速度是按年12.6%。笔者相信这是一个偏高的数字。9月份时不断有市场人士认为中证500指数市盈率已经偏低,应该见底,但事实是又再创新低。12.6%的长期上升速度相对于未来中国经济的增长速度而言,仍然是偏高的。假若按照10%左右的上升速度计算,目前的合理点位是2008点,或者明年今日是2209点,又或者后年的2430点左右。如图中,巨潮中盘指数跌至L1的可能性并不大,因为此线的按年上升速度不足8%,对于中型上市公司而言属于稍慢的速度。因此可以得出结论,巨潮中盘指数将跌破L2,但不会跌至L1。

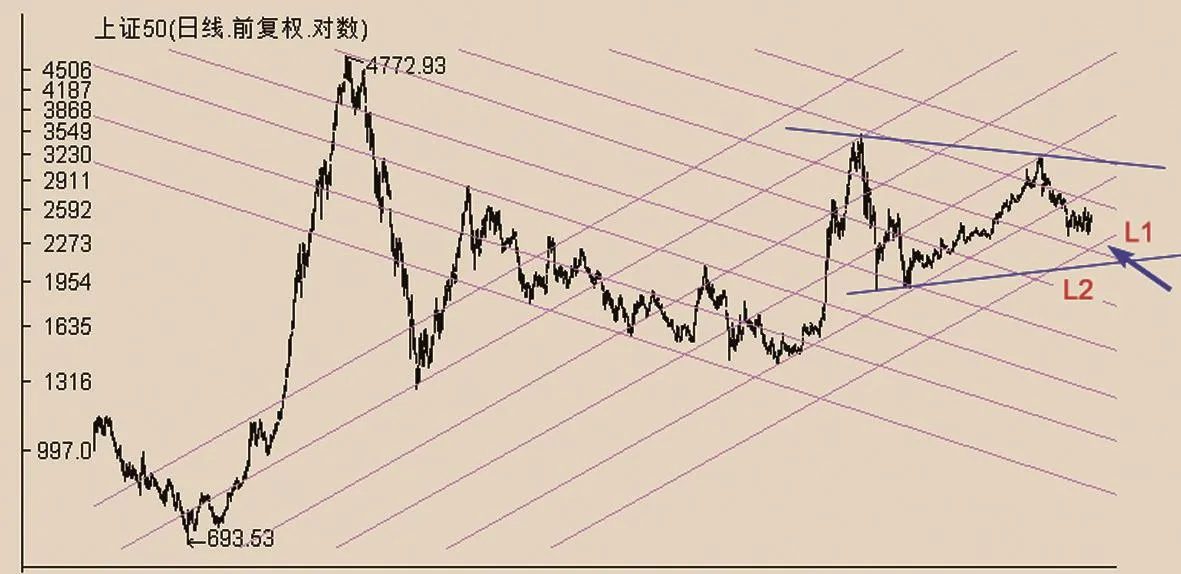

上证50指数自从2007年10月见顶之后,再也未曾创新高了。指数走势10年来呈现收敛型震荡走势。走势图中的是平行网分析法,此法分析上证50指数走势十分有效。每当重要的转折点,都在线上,甚至是交叉点附近。今年7月以来,指数在一个菱形内震荡。后市跌至L1见底的可能性比较大,甚至不排除跌至L2。连接2015年6月高点与今年1月高点做三角形的上边,下边是连接2015年8月低点与2016年初低点作出。相信未来一段时间,上证50指数走势不会脱离此三角形。

2017年之前,笔者一度将2015年6月见顶回落看作第4浪调整,但随着时间推移,此等数法可能性很小了。后来修改数浪方式,始自2007年10月以来的高级浪(4)是一个水平三角形,至2014年5月结束。其后是急升的第(5)浪,一气呵成升至2015年6月。

由于是第(5)浪结束,因此始自2015年6月高点的走势正进入循环浪IV。循环浪IV的规模应该比高级浪(4)的规模大。参考美国股市1919年至1922年的走势,中国股市未来两年仍然处于反弹筑底的状况。2015年6月以来的下跌,国证A指大致上以双重锯齿形走势行进,较为乐观的可能性是第二组(a)(b)(c)下跌的浪(a)结束,正进入浪(b)反弹之中。后市仍有浪(c)下跌。

当前中国股市整体市盈率15.7倍,数据来自于上海证交所网站及深圳证交所网站。历史上,不说1994年7月这种灾难性底部,1996年初沪深股市市盈率都在15倍以下。2005年底部中国股市整体市盈率为14.8倍,2008年10月底部整体市盈率为13.5倍,2012年12月底部市盈率是12.7倍,而目前市盈率则是15.8倍。理论上,一个市场愈是成熟,底部市盈率理应愈低。因此,10月19日国证A股指数3300点见底的可能性极小。