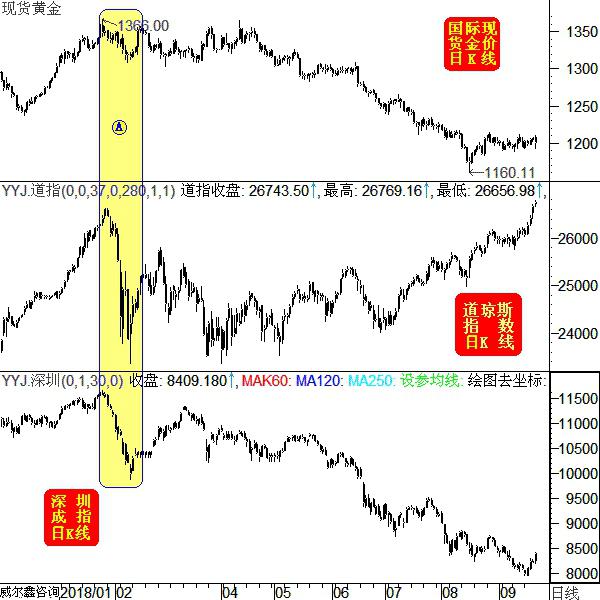

股市冰河世纪 黄金或“火山爆发”

杨易君

早在看似全球经济、金融平稳运行或过渡的2017年,笔者即提出,未来两年的全球经济、金融会面临较大考验。2018年的美国股市将是大幅动荡的一年,但难言宏观见顶。全球经济、金融风险可能集中体现在2019下半年之后。目前来看,整个经济、金融运行形势与笔者预期差不多,只是中国面临的形势比预期略严峻。

当9月美股再创历史新高时,笔者对全球可能面临新一轮金融动荡冲击的预期与忧虑再度加强。2018年10月10日,欧美股市全线大幅下跌,美国股市下跌更是明显。道琼斯股指期货盘后跌999点或3.8%,标普股指期货盘后跌3.7%,纳斯达克股指期货盘后跌5%。美、布两油跌幅均超3%,分别报72.51美元/桶和82.33美元/桶,双双刷新两周新低。美国10年期和30年期国债收益率双双刷新日低,追随道指收跌逾800点的遭遇。美国科技股创2011年8月份以来最糟糕的一天表现。第二天美股继续大幅下跌,而金价则大幅上涨约30美元,一举突破1220美元大关。笔者之见,新一轮金融动荡或来临,黄金或“火山爆发”。

新一轮金融动荡或将来袭

由于美股汇聚了全球各方金融机构参与,是典型的全球股市运行风向标。当前诸多美股系统风险估值指标,都提醒美股处于历史上绝对的高风险区域。

就巴菲特颇为看重的美股市值对应于美国GDP比值来看,已再创历史新高,彰显当前美股系统估值泡沫极其明显。

标普500希勒市盈率也显示,当前美股存在比1929年大萧条爆发前更高的金融估值风险。

故此,美国股市再创历史新高,更让人心惊胆战。突破后的涨势越凌厉,笔者越担心。在特朗普为上任后的美国股市大幅上涨而沾沾自喜时,也不排除送给美国股民一轮局部股灾的可能。

美国股市基本可称为美国经济晴雨表,也即股市能大体反映美国实体经济的荣衰程度。但是,在美国经济看不出似乎衰退风险的情况下,也存在因为金融市场过度泡沫,引发崩盘,再拖累实体经济大幅回落的情况。尽管这种情况在美国金融史上不多见,但的确出现过,1987年的股灾即如此。

1987年10月股灾爆发前,美国经济运行可谓繁荣,丝毫没有经济衰退的迹象。GDP平稳运行在5%上下,制造业运行在60附近的历史繁荣区,失业率从10%以上大幅下降至6%以下。

1987年股灾之后,美国经济立即全面降温,失业率稍惯性下跌后即大幅回升,GDP、制造业指数走低至“衰退”区域。然股市却在股灾中见底,此后未在经济恶化中进一步走低。

这说明不一定非要经济出现问题之后,才拖累股市大幅下跌。当股市本身估值泡沫严重,泡沫破灭时,可能反过来拖累实体经济下滑,甚至衰退。这也是索罗斯反身性理论所表达的观点,即金融市場也可能反过来影响实体经济。

当然,笔者并非臆断美股一定会出现类似1987年的股灾,只是强调当前美股估值存在较大系统风险,繁荣的实体经济未必能形成有效支撑。美股区间大幅震荡,以时间换空间的调整,是消化泡沫最健康的方式。故美股虽未必发生股灾,但区间大幅调整,则是极大概率事件。

若美股大幅区间调整,对股市与黄金影响如何?

虽2018年A股相对全球股市下跌明显,但如果美股拖累全球股市大幅调整,我认为A股依然要警惕风险,这是笔者大半年以来的核心观点。

2018年初,美股大幅下跌,A股与黄金都未能幸免。5月贸易战开始后,中美股市完全分化,美股区间见底,A股进入新一轮熊市。如果美股再来一轮类似年初的大幅调整,虽已大幅下跌后的A股未必再跟随美股大幅下跌,但笔者也实难找到更多支持A股见底走强的理由。对黄金市场的影响,可能呈现复杂局面。

特朗普上台以后,大肆强化美国自身绝对利益,且看似也着眼长远相对利益。就强化自身绝对利益而言,特朗普政府退出了很多认为不利于美国利益的条约,不惜挥霍国际声誉。就长远相对利益而言,似乎有意引爆一轮全球金融危机,来相对强化美国国际地位的可能。

当前美国宏观经济繁荣,似有过热倾向,且美国经济结构合理,一轮金融危机对于美国而言的意义似仅在于降温、去泡沫。但对其它绝大多数经济体而言,则可能进入衰退深渊。相对而言,美国在国际上的经济地位会得到强化。而美元升值,似乎就是引爆危机的导火线,近月阿根廷、土耳其已深受其害。如果美元再大幅升值至100点甚至110点上方,相信会出现更多全球范围内的经济、金融问题。

金融动荡对黄金市场的影响

如果由美股下跌引发的新一轮金融动荡来袭,对黄金市场的影响或有别于2018年初。当时笔者判断全球股市大幅下跌,未必在黄金市场形成明显避险反应,因当时整个投机、投资资金在黄金市场较重的分布特征,并不利于金价的进一步推升,且黄金市场面对美元随时逆转走强的利空之剑。

而如今,对冲基金在黄金市场中的做空动能达到了20年来最强水平,做空动能的释放非常充分。如果新一轮金融动荡来袭,黄金有成为避险标的的很大可能。同时,我们又必须对金融动荡的“程度”,有一个相对不要跑偏的认知。如果金融动荡过于严重,以致令整个金融市场出现流动性危机,那么黄金也可能成为盘活流动性的不计成本抛售对象,2008年金融危机期间的黄金市场就呈现过这样的复杂局面。

见底黄金底部信号越来越明显。多空能量波与对冲基金行为,继续显示做空黄金的能量在创纪录的极端放大,多空能量时隔约20年后,第一次出现咬合,即当前黄金市场的做空,远比2015年底金价见底1046.22美元时,更为充分,更为极端。但金价综合技术已出现企稳迹象。此外,黄金市场连续两周体现出极强的场外买盘信号,而场内做空能量,极限之后再极限。这使得对冲基金的做空能量相对于金价运行形态,出现了中期“能量形态底背离”信号,这是极其明显的中期底部信号。美元的上涨似乎难以遏制金价中期见底的底蕴。

关于中长期美元,我们认为总体应继续秉持走强格局,甚至不排除美元大幅上行可能。就中期而言,美元的走强构成黄金运行的不确定性因素,还需要我们持续观察。只是目前,黄金市场本身已被做空至20年极其少见的极限,几无一气呵成继续做空可能。

后期,若美元走强并未激发更多金融风险、经济体运行风险,那么黄金市场的上涨或反弹可能步履蹒跚一些。而如果美元走强激发明显的经济、金融危机忧虑,可能会形成黄金、美元同涨的局面。