数字货币以太坊价格存在泡沫吗?

——基于GSADF方法的实证研究

■王 任,贺雅琴

一、引言

作为2017年投资回报率最高的资产,基于区块链技术的数字货币以太坊以近5000%的涨幅吸引了许多投资者和媒体的关注。加密数字货币(Cryptocurrency)起源于2009年比特币的诞生,如今已经发展壮大成为一个独特的资产类别。以太坊(Ethereum)是目前市值排名第二的数字货币,2014年7月ICO发行价格约为0.3美元①以太坊项目用约6千万ETH筹集到31529BTC,约值1840万美元,即1ETH成本约为0.3美元。,2017年6月突破历史高位达400美元,不到三年价格累计增长了一千多倍。与股票等传统投资方式相比,数字货币7×24小时交易而且无涨跌幅限制,波动幅度相对较大。以太坊的累计增长率在0~12000%范围内波动,而美股和黄金的累计增长率在-10%~40%内波动,以太坊累计增长率的标准差也为股票和黄金等传统投资方式的300多倍。同样作为数字货币,比特币和以太坊也有很大差异。其中,比特币是无特定使用场景和行业应用的“纯货币”,主要价值主张是金融支付和交易,其价值主要取决于被多少人认可和接受;而以太坊是在设计之初就有明确使用场景和行业应用的“应用货币”,未来发展路径是切入某一细分领域的行业应用,如果该领域认可的人越多其价值就越大。

加密数字货币如此剧烈的价格波动引发了业界、学者和政府的争论。早在2014年,股神Warren Buffett就认为比特币拥有某种巨大内在价值的想法非常可笑,在他看来比特币和支票汇票类似只是一种转移资金的手段而已并无任何价值。摩根大通CEO Jamie Dimon也曾怒斥数字货币是“欺诈”,“比郁金香泡沫更糟糕”,还表示任何交易比特币的员工应该因为愚蠢而被解雇。全球最大资产管理公司BlackRock的CEO Larry Fink同样也质疑数字货币的用途,认为“大部分数字货币只是证明全球洗钱的资金规模有多大。在亚洲,这更像一种投机平台,大批用于洗钱”。诺贝尔经济学奖获得者Paul R.Krugman也一直在社交媒体上对比特币的“去中心化”特性嗤之以鼻,认为“比特币是历史的倒退,没有太大意义”。同样是诺贝尔经济学奖得主的Robert J.Shiller也认为比特币是非理性繁荣或投机泡沫的最佳例子,其现阶段的实际应用性与其投资热度不成比例,经不起时间检验。此外,前美联储主席Ben S.Bernanke也曾声称比特币终将走向灭亡。

另一方面,很多知名人士表示看好区块链技术和加密数字货币。国际货币基金组织总裁Christine Lagarde公开表示“将数字货币与投机及庞氏骗局划等号是不明智的,要对创新思想采取开放的态度”。前任美国证监会主席Arthur Levitt也认为数字货币是未来的趋势,比特币或是以太坊,未来一定会存在。前美国财政部长Larry Summers对数字资产作为全球性货币或价值储存的可能性也保持开放的态度,认为“终有一天比特币会在世界经济商务中占据重要地位”。新加坡金融管理局局长Ravi Menon也对数字货币持开放态度,认为“很有可能是颠覆性的变革”。前花旗银行CEO Vikram Pandit也表示支持数字货币,认为“数字货币有潜力改变世界”。全球知名投行高盛CEO Lloyd Blankfein认为未来比特币可能是货币演变的下一步,目前高盛集团也正在考虑推出比特币交易业务。

那么数字货币以太坊为何会有如此惊人的涨势呢?作为在设计之初就有明确使用场景和行业应用的“应用货币”,以太坊本身有独特的内在价值。以太坊能应用于资产交易、数字公证、P2P借贷、互助保险等多种行业和领域,目前全球有200多个以太坊应用诞生,以太坊底层技术的价值也受到越来越多大型机构的青睐,2017年初以太坊联盟(EEA)的成立和各大交易所陆续上线交易以太坊,无疑对以太坊价格的上涨起到了推波助澜的作用。除了行业应用以外,以太坊价格的上涨也离不开ICO(Initial Coin Offerings,代币众筹)项目的爆发。由于以太坊的智能合约能力,ICO领域的很多项目都是基于以太坊区块链,需要使用以太坊进行投资,ICO的火爆引燃了市场对以太坊的大量投机需求,进而推动了以太坊价格暴涨。但是,以太坊的内在价值能支撑其价格在半年内近50倍的涨幅吗?以太坊惊人的涨势下到底是其内在价值的体现还是泡沫的膨胀呢?尽管不同的观点相持不下,但没有明确的证据表明以太坊价格是否存在泡沫。为此,本文运用最新的泡沫检测方法——Phillips et al.(2015a)提出的GSADF检验,以考察以太坊价格在2015~2017年期间是否存在泡沫,结果发现以太坊价格在样本期间多次出现了周期性泡沫,其中持续时间最长且最为严重的价格泡沫发生在2017年4~7月,历时72天。

本文接下来的结构安排如下:第二部分对已有研究进行了回顾;第三部分对SADF检验和GSADF检验方法进行了介绍;第四部分对样本数据及实证结果进行了分析;最后一部分为本文的结论。

二、研究现状

(一)泡沫及检测方法

一般认为泡沫是资产价格持续显著地偏离其基础价值的经济现象。Kindleberg(1987)认为泡沫容易发生在某个新事物(如新的技术或新的金融工具)出现且其价值难以确定的时候,当市场参与者过度乐观时,会有资产价格持续上涨的自我实现,从而引发泡沫。从资产泡沫的研究脉络来看,先后出现了理性泡沫学派和非理性泡沫学派的演变过程。理性价格泡沫理论认为在理性预期的假设下,资产价格除了反映基础价值外还包含理性泡沫。非理性价格泡沫学派则基于人的非理性或有限理性视角从行为金融等角度来解释泡沫的形成。相比理性泡沫理论,非理性泡沫理论难以运用计量方法对泡沫存在性进行检验,因而现有泡沫检验的文献都以理性泡沫作为研究对象。

理性泡沫检验方法包括方差界检验(Shiller,1980)、二步法检验(West,1987)、单位根-协整检验(Diba&Grossman,1988)、马尔可夫区制转换模型(Hall et al.,1999)和广义单位根检验(Phillips et al.,2011;2015a)等。方差边界检验是通过观察方差的变化来判断是否有泡沫,但该方法的准确性遭到了许多学者的质疑;West二步法检验存在着在小样本情况下检验尺度扭曲严重的问题;单位根-协整的泡沫检验方法对于具有复杂非线性演化过程的序列不适用;马尔可夫转移单位根检验法难以区分具有高波动性的状态和具有爆炸性自回归根的状态;相比之下,近年来Phillips et al.结合向前递归回归思想和Dickey-Fuller右侧单位根检验,在ADF模型框架内提出的新的泡沫检验的计量方法(Supremum ADF和 Generalized Supremum ADF检验),其具有以下明显的优势:(1)能判断泡沫是否存在并揭示泡沫存续的时点;(2)可以检测出多个泡沫的存在及持续周期,能充分展示泡沫在整个研究时期内的演化过程。

(二)数字货币价格及泡沫检验

对于加密数字货币以太坊这类新型金融资产而言,其内在价值是难以估计和衡量的(Glaser et al.,2014)。有学者从供给和需求两方面来分析比特币价格影响因素,认为比特币供需之间的相互作用是比特币价格的重要决定因素(Buchholz et al.,2012;Ciaian,2016)。其次,市场情绪等非理性因素也 会 影 响 比 特 币 价 格(Georgoula et al.,2015;Bukovina&Marticek,2016),研究表明比特币在社交媒体上的传播及用户关注度与比特币价格之间存在双向影响关系(Garcia et al.,2014;Kristoufek,2013;Polasik et al.,2015)。此外,比特币作为一种新型金融资产,可以对冲美元或其他投资(Zhu et al.,2017),宏观经济因素也可能会影响比特币的价格(MacDonell,2014;Kristoufek,2015;Georgoula et al.,2015)。虽然这些研究指出了影响比特币价格的一些因素,但总的而言缺乏一个基本的分析框架,影响机理和作用方向也并不明确,受样本数据及研究方法所限,有些研究甚至得出相反的结论。因此,数字货币的内在价值很难衡量,它不像股票能通过每股收益、净资产及未来现金流折现等方式来估算其内在价值。此外,数字货币资产种类繁多,影响比特币价格的因素不一定会影响其他数字货币如以太坊价格,而且数字货币的日新月异,不同阶段各个因素的影响程度可能会有变化。数字货币之间比价关系也是高度不确定的,因此也不能参考其他资产来估算其内在价值。

在价格泡沫的检验上,Cheah&Fry(2015)建立了随机泡沫模型发现比特币价格存在泡沫,并且认为从长远来看比特币的基本价值为零。一些学者也尝试应用GSADF方法检验数字货币比特币的价格泡沫问题,Malhotra&Maloo(2014)选取2011年9月~2014年2月的比特币价格数据进行Perron(1997)单位根结构断点检验和SADF检验,发现比特币价格结构断点发生在丝绸之路网站的关闭之后,且样本期间有3个时期存在价格泡沫。Cheung et al.(2015)应用GSADF方法检验了比特币的价格泡沫,发现在2011~2013年期间有三个时期存在价格泡沫。邓伟(2017)结合正态分布检验和sup ADF检验等多种方法对比特币价格泡沫进行检验,也发现比特币价格存在泡沫现象。

Phillips et al.提出的sup ADF方法基于资产价格时间序列样本数据,结合向前递归回归思想和右侧单位根方法来检验泡沫的存在性和存续周期,Homm&Breitung(2012)通过模拟蒙特卡洛证明了SADF检验方法比其他泡沫检验方法有更高的优势。Phillips&Yu(2009)也证明了在大样本情况下SADF方法对泡沫产生和破灭时点的估计具有一致性,Phillips et al.(2015a)在SADF检验方法的基础上提出一种更具有一般性的检验方法GSADF(Generalized Supremum ADF)检验。GSADF检验方法在继承SADF检验方法优点的同时,还克服了后者不能同时正确估计出连续多个泡沫的生和破灭时点的问题。Phillips et al.提出的SADF和GSADF方法不仅可以检验泡沫的存在性,还可以估计得出泡沫产生和破灭的时点,这种实时检验方法具有更重要的政策指导意义。由于不需要直接估算其内在价值,该方法在加密数字货币泡沫的检验上有明显的优势和适用性。因此,本文选取SADF方法和GSADF方法来检验以太坊价格泡沫的存在性及其存续周期。

三、泡沫检验模型、SADF及GSADF检验方法

(一)泡沫理论和右侧ADF方法

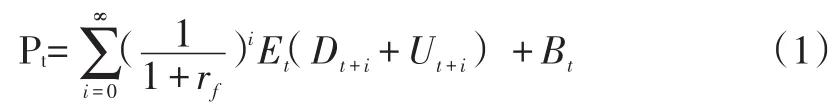

Gurkaynak(2008)提出资产价格可以表示为:

其中Pt是资产在t时期的价格,Dt是持有该资产所获得的收益,Ut为不可见的基本性因素,rf为无风险利率,Bt是泡沫成分。通常我们将=Pt-Bt称为市场基本因素。Diba&Grossman(1988)认为泡沫成分Bt具有爆炸性,即泡沫期望意义上具有指数性爆炸增长的特性,无法通过差分转变为平稳过程。当不存在泡沫时,资产价格的平稳性取决于资产的收益 Dt和不可见的基本性因素 Ut。若 Dt是 I(1)过程,Ut是I(1)或I(0)过程,那么价格Pt至多是I(1)过程。若Ut是I(1)或I(0)过程,Dt在差分后平稳,当资产价格Pt发生爆炸行为时,即可说明泡沫成分Bt的存在。基于该特性,他们提出了右侧ADF检验方法。

(二)Sup ADF和GSADF泡沫检验模型

然而,Evans(1991)指出现实中泡沫的数据生成过程可能是反复膨胀、收缩的复杂周期性过程,包含了单位根过程和爆炸性过程,因此价格序列会表现为I(1)或I(0)过程而非膨胀性。

Phillips et al.(2011;2015a)在 Diba&Grossman(1988)右侧ADF检验模型的基础上,提出了SADF与GSADF泡沫检测方法,该方法不仅可以检测出轻微的价格激增,也可以预防周期性泡沫。SADF方法基于一种连续向前递归的回归过程,基本原理如下:取子样本序列,起始点r1,终止点r2,r2=r1+rw,rw表示最优子样本容量比例,rw从r0扩大到1,r0表示最小回归窗口长度比例(初始长度),1表示最大回归窗口长度比例(整个样本长度)。SADF方法将r1固定为0,此时rw=r2,r2在r0到1之间移动。将这些样本的一系列ADF统计值记为AD,SADF统计值为SADF(r0)=sup{AD},r2∈[r0,1]。将SADF统计值与其相对应的临界值进行比较,若大于临界值,则拒绝单位根原假设,接受存在泡沫的结论。

然而SADF检验在r2不断向前递归逐渐接近于1时越来越类似普通右侧单位根检验方法,导致SADF方法在估计连续多个泡沫时存在较低的检验优势。Phillips et al.在其基础上通过改进递归起点得到GSADF方法,在选取样本起始点时,r1不再固定为0,而是在0到r2-r0之间移动。同样地计算ADF检验值序列,GSADF统计量可表示为GSADF(r0)=sup{ADF,r2∈[r0,1],r1∈[0,r2-r0]。

(三)泡沫起始和破灭时间点估计方法

针对泡沫起始和破灭时点的估计,Phillips提出倒向检验法BSADF(Backward Sup ADF)检验,BSADF是基于倒向递归技术选取样本并进行估计。首先选取样本终点r2,然后在区间[0,r2-r0]内变化起点r1,得到序列{BAD},r1∈[0,r2-r0],BSADF统计量可表示为BSAD(r0)=sup{BAD},r1∈[0,r2-r0],其中 r2∈[r0,1]。当 BSADFr2(r0)首次大于其对应的SADF检验的临界值sc(通常由蒙特卡洛仿真得到)时,认为开始发生泡沫,反之小于临界值时泡沫消失。当存在多个泡沫时,从第一个泡沫结束后继续递归计算,从而估计出所有泡沫产生和破灭的时点。

四、实证检验

(一)样本数据及说明

CryptoCompare是一个包含各种加密数字货币价格等信息的交互式数据分析网站,本文以2015年8月7日~2017年10月17日为研究窗口,选取CryptoCompare网站上以美元计价的以太坊(ETH)日价格序列作为研究样本。以太坊价格走势见图1所示。

图1 样本窗口期间以太坊(ETH)价格走势图

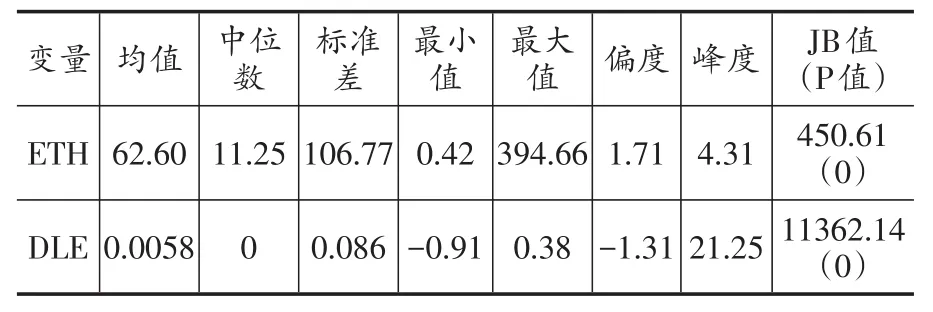

表1 变量统计描述

从表1以太坊价格及其收益率序列的描述性统计结果可以看出,以太坊(ETH)在2015年8月7日~2017年10月17日期间的平均价格为62.60美元,但价格中位数为11.25美元,远小于均值水平,说明价格序列中存在一些离群的大值。从价格走势图中也可以看出,2017年5月份之前以太坊的价格基本都在100美元以下。价格标准差较大说明序列分布较为离散,数据波动较大,从最大值和最小值中也可看出样本期间以太坊的日收盘价格在0.42~394.66美元之间变化。数据序列偏度为1.71,大于0,价格数据为非对称分布呈右偏,峰度为4.31,大于3,说明相比正态分布数据离散程度更大,具有尖峰厚尾的特征。Jarque-Bera(JB)统计量的值为450.61,P值为0,说明样本数据不服从正态分布。从以太坊收益率序列(DLE)的统计描述上来看,收益率序列均值为0.0058,中位数为0。偏度小于0呈左偏,峰度为21.25,说明尖峰更陡,以太坊的预期收益率有相对较高的概率取极端值,即未来市场发生剧烈波动的概率相对较高。通过以上统计检验可以粗略地认为以太坊价格可能存在泡沫,因为资产价格泡沫的形成与崩溃会使资产收益的变化表现出一种非对称分布。下面本文对样本数据进行SADF和GSADF检验,从而得出更细致和准确的结果。

(二)实证结果

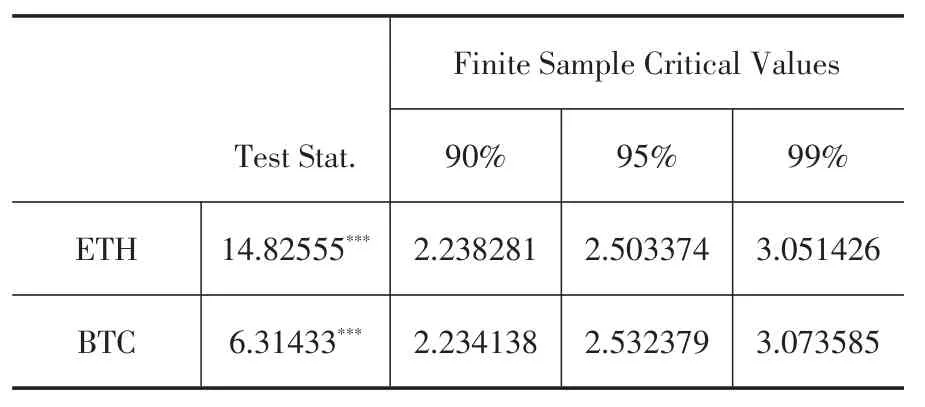

首先运用SADF和GSADF检验法对以太坊价格原始序列进行泡沫存在性检验,根据Phillips et al.(2015b)提出的最小有效窗口的确定方法,本文选择样本初始长度为40天,约占整个样本容量的5%(即约为0.05),样本大小为803,并通过2000次蒙特卡洛模拟(Monte Carlo Simulations)实验得到泡沫检验的渐近临界值,结果见表2。

表2 以太坊价格的SADF和GSADF检验结果

由表2可知,以太坊(ETH)的SADF和GSADF统计值14.82555均远大于99%的临界值,说明在2015年8月7日~2017年10月17日期间以太坊价格确实存在泡沫。从临界值上也可看出,GSADF检验比SADF检验能更灵敏地发现泡沫。

其次,通过倒向检验法BSADF检验来估计以太坊价格泡沫开始和破灭的时点。从图2中也可看出泡沫走势及其存续周期,可以发现以太坊价格波动剧烈的时期与泡沫存在的时期基本吻合。

图2 以太坊价格泡沫的GSADF检验结果

对于以太坊价格泡沫开始和破灭的具体时点,需要通过将GSADF统计值序列与99%的临界值序列对比来确定。对于泡沫程度的衡量,本文借鉴郭文伟(2016)的做法,选取GSADF统计值序列为泡沫序列,并将泡沫期间最大的GSADF统计值作为泡沫峰值,从而衡量泡沫程度。整理结果见表3。

表3 以太坊价格泡沫程度及存续时点

从表3中可以看出,2015年8月7日~2017年10月17日期间以太坊价格泡沫主要集中出现在2016年1月末、2016年2月中旬、2016年3月上半月、2017年3月、2017年4月末~7月初,以及2017年8月末~9月初。其中持续时间最长的泡沫历时72天,从2017年4月26日开始,7月6日破灭。结合图3和表3可以看出,2017年6月12日当以太坊价格达到顶峰时,泡沫峰值也达到最大为14.82555。

值得关注的是,从2017年开始,ICO项目开始火爆发展。据相关数据统计,2015年,全球ICO融资额仅为1400万美元,但到2017年,仅上半年全球主要ICO项目就超过100个,合计融资金额超过12亿美元(其中大约50%的ICO资金是在6月份募集的),已经超过区块链行业的VC投资额,也是2016全年ICO融资额的六倍多。在中国,截至2017年7月18日面向国内提供ICO服务的相关平台共43家,上线并完成ICO的项目65个(其中2017年以前一共只有5个,而2017年6月份达27个,7月份16个),累计融资规模达26亿元,累计参与人次达10.5万。从ICO支持的融资币种来看,比特币和以太坊占比最高,二者合计占比达90%以上。

ICO的火爆无疑是以太坊价格暴涨的推手,以太坊的智能合约能力使得ICO领域的很多项目都是基于以太坊区块链来进行的,从而推动了以太坊的大量投机需求。从时间上也可以看出,以太坊在2017年5、6月份的价格疯涨与ICO项目的火爆发展异常吻合。但事实上,ICO领域乱象丛生暗藏风险,项目发行人不需要任何监管机构审批,只要向公众发布一个白皮书,阐述其商业模式、技术原理、代币功能和投资者权益即可融资,许多ICO项目甚至连“白皮书”都是空白的,业内还戏称“PPT融资”。而随着6月12日以太坊价格达到峰值,很多ICO项目发起人将筹集到的以太坊大量抛售以获取资金,进而触发了“去泡沫化”。由此可见,ICO项目是这一时段以太坊价格泡沫膨胀和破灭的主要原因。

(三)对比分析

1.以太坊和比特币价格泡沫比较分析

进一步,利用GSADF方法检验样本期间比特币价格是否存在泡沫,并对以太坊和比特币价格泡沫情况进行比较,检验结果见表4、图3及表5。

表4 以太坊和比特币价格的GSADF检验结果

图3 以太坊和比特币价格的检验结果

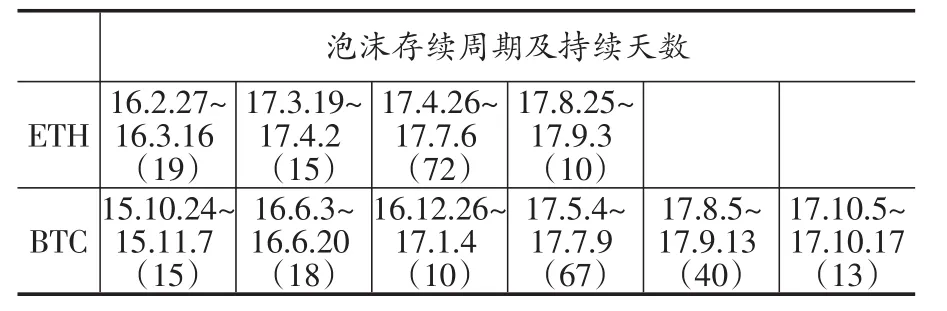

表5 以太坊和比特币价格的泡沫存续周期及持续天数时点

从表4中可以看出,以太坊和比特币通过GSADF检验得到的统计量大于99%的临界值,说明样本期间以太坊和比特币价格均存在泡沫。从图3和表5中可以看出,以太坊和比特币价格泡沫主要集中在2017年5月初~7月初。其中以太坊持续时间最长的价格泡沫历时72天,从2017年4月26日开始7月6日破灭,比特币持续时间最长的价格泡沫历时67天,从2017年5月4日开始7月9日破灭,从时间上来看与ICO项目的火爆发展较为吻合。此外,2017年8月5日~9月13日比特币经历了40天的价格泡沫,期间中央银行等部门对数字货币采取了严格的监管措施,其中包括关停中国数字货币交易平台等举措。

2.supADF、GSADF和supKSS检验结果比较分析

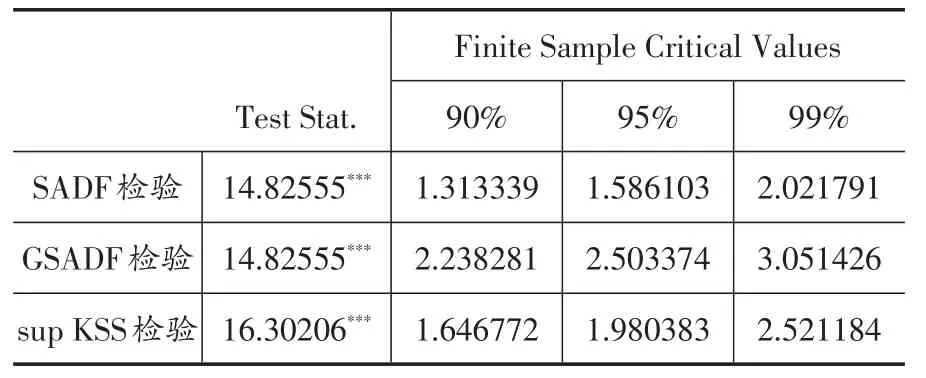

目前已有文献对数字货币价格泡沫检验的常用方法有sup ADF、GSADF和sup KSS检验(邓伟和唐齐鸣,2013),因此本文进一步利用这三种方法对以太坊价格泡沫进行检验。

sup ADF、GSADF和sup KSS检验这三种方法均是结合向前递归回归思想通过构造上确界统计量对价格泡沫进行检验,最后将得到的统计量与其相对应的临界值进行比较,若大于临界值,则拒绝单位根原假设,接受存在泡沫的结论。借助这三种方法对以太坊价格数据进行检验,检验结果见表6。

表6 以太坊价格的sup ADF、GSADF和sup KSS检验结果

从表6中可以看出SADF、GSADF和sup KSS检验方法得到的统计量均大于其相对应99%的临界值,拒绝样本期间以太坊价格不存在泡沫的原假设,即这三种方法均表明2015年8月7日~2017年10月17日期间以太坊价格存在泡沫。邓伟和唐齐鸣(2013)指出,相比 SADF和GSADF检验,sup KSS检验对复杂泡沫检验的势更为稳健。但sup KSS方法目的在于对泡沫检验的改进,并未对泡沫的存续周期、产生和破灭时点进行研究,这一点上不如GSADF方法具有政策指导意义。

(四)稳健性检验

为了保证研究结果的可靠性,本文还参考Phillips et al.(2015b)的两种方法对样本做了稳健性检验。首先,对样本窗口期间的以太坊价格取对数,然后再进行GSADF检验,并与原始序列的检验结果作比较;其次,不同初始值的设定也可能导致检验结果改变,因此本文还重新设置样本初始长度为80天,约占整个样本量的10%(即约为0.1)。两种方法均通过2000次蒙特卡洛模拟实验得到泡沫检验的渐近临界值。

稳健性检验结果中,不管是对价格取对数还是重新设置样本初始长度,三种不同设定下的GSADF检验的结果都表明在99%的显著性水平下以太坊价格在样本窗口期间确实存在泡沫。通过观察泡沫基本走势及其存续周期,不同设定下的泡沫集中时段基本一致,均集中在2016年第一季度和2017年上半年。稍有不同的是,取对数后的序列并未检测出2017年8月末~9月初这一时段泡沫的存在。另外,样本期间泡沫累计存续天数在140天左右。其中持续时间最长的泡沫均为2017年4月末~7月初历时70多天的泡沫。稍有不同的是,取对数后的序列并未检测出2017年8月末~9月初的泡沫,而其他两种设定均认为这一时期存在泡沫。但总体上来看,本文的分析结果并没有发生很大的变化,因此可以认为本文的结果是稳健的。

五、结论

针对各界人士关于数字货币是否存在泡沫的争论,本文运用Phillips et al.提出的GSADF泡沫检测方法对以太坊价格泡沫进行了实证检验,证实了样本期间以太坊价格泡沫的存在性,并估计了以太坊价格泡沫的存续期间及泡沫产生和破灭时点。此外通过比较以太坊和比特币的价格泡沫,运用SADF、GSADF和sup KSS三种方法对以太坊价格泡沫进行检验,并进一步对以太坊价格泡沫的实证结果进行稳健性检验,验证了研究结果的可靠性。

本文发现2015~2017年期间以太坊价格泡沫主要分布在2016年第一季度和2017年上半年,其中持续时间最长且最为严重的价格泡沫发生在2017年4月~7月,历时72天。通过对泡沫程度和存续时点的分析,本文认为ICO项目的火爆发展是这一阶段以太坊价格泡沫膨胀和破灭的重要推手,投资者应清醒地认识数字货币价格的高波动性和复杂性,同时政策当局也应加快制定明确的监管框架和具体的监管措施,积极引导市场理性、健康地发展。