财政赤字率、国债水平与美元指数关系的实证分析

周宇霞,张柯贤,陈 政

(1.湖南财经工业学院 会计系,湖南 衡阳 412002;2.湖南工学院a.经济与管理学院;b.计算机与信息科学学院,湖南 衡阳 421002)

0 引言

按照国际上通行的《马斯特里赫特条约》标准,一般将赤字率3%设为国际安全线。尽管自2009年美国的财政赤字率达到12.81%的峰值以来,2010—2015年美国财政赤字率逐渐下降至4.31%,但2016年美国财政赤字率又出现了返转,上升为5%,并且预计还会保持上升趋势。这种财政赤字率是不可持续的。白彦锋和叶菲(2014)[1]发现,如果民主党与共和党无法就削减财政赤字达成一致意见,那么美国的财政赤字状况则不具有持续性。美国有如此高的财政赤字率,主要有以下原因:(1)2008年金融危机的冲击;(2)上届政府赤字财政政策的影响;(3)美国巨额医疗支出。高财政赤字率与债务率会导致美元面临贬值的压力,这会威胁到美元全球储备货币地位。另外,财政赤字率也会对经济增长、跨期收入差距产生影响。Reinhart和Rogoff(2010)[2]发现,当政府债务占GDP的比率超过90%时,将导致GDP增长率至少下降一个百分点。因此,研究美国财政赤字率、国债余额与美元指数的关系问题,有利于了解美元贬值的事实与美国经济发展问题。

本文与以下三类研究工作有关:一是关于美元指数影响因素的研究[3-5]。本文发现美元指数会受财政赤字率的影响。二是拓展了关于财政赤字率与公共债务的研究[6]。本文加入了美元指数这一结果变量,考察财务赤字率对国债余额以及美元指数的影响。三是丰富了财政赤字率适宜性判断标准的研究[7-9]。本文通过分析美国财政赤字率与国债余额之间的关系,得出美国的高财政赤字率主要靠高的国债水平来维持,也就是说如果不出现债务危机的话,美国可以实现更高的财政赤字率。

1 理论分析与假设提出

关于财政赤字与债务余额的关系。弥补财政赤字主要有三条路径:一是增加税收或减少财政开支;二是量化宽松的货币政策;三是发行国债。而第一条路径不太可行,美国政府在征税问题上一直很谨慎,因为增加税负会严重影响民众对政府的支持率;而由于次贷危机以来,失业率上升与人口老龄化等因素财政支出却不断上升。量化宽松通过发行美元,其实是美国在向其他国家征收大量铸币税。而其实美联储实行量化宽松政策均是为了购买国债,为其弥补财政赤字与扩大财政支出提供支持。因此发行国债是弥补财政赤字的主要途径,也得到了学者们的认可,他们认为通常债务压力会产生预算压力,从而有利于限制财政赤字率。由此本文提出假设:

假设1:财政赤字与债务余额有正相关关系,即财政赤字率越高,国债余额占GDP的比重也随之加大。

关于财政赤字率、债务余额与美元指数的关系,主要有两种理论:(1)根据国际借贷理论,汇率是由外汇市场上货币的供给与需求量所决定的。当财政赤字率上升、进而债务余额上升时,会使美元供给增加,在需求不变的情况下,会导致美元贬值,同时外币升值。(2)根据汇率利率平价理论,当一国债务余额上升时,该国利率会随之下降,从而导致该国利率低于外国利率,资金流出境外,进而本币贬值,外币升值。根据上述理论,当财政赤字率上升,进而迫使债务余额上升时,美元面临贬值的压力。进而本文提出假设:

假设2:财政赤字率越高,国债余额占GDP的比例与美元指数呈负相关关系。

2 数据来源与指标说明

2.1 美元指数

美元指数的数据来自美联储网站,该指标的全称为名义主要货币美元指数(Nominal Major Currencies Dollar Index)。它是用来衡量美元对一揽子货币的汇率变动程度。从美元指数的变动趋势来看,它也呈现出显著的周期性。20世纪末美国发生的信息技术革命时期,经济增长迅速,美元指数快速上升,然而2001—2003年美国面临了经济衰退,美元指数开始下降。2007—2011年美国的基础货币增长速度较快,从2007年1月的8131亿美元增长到2011年5月的2.56万亿美元,这使得美元指数处于低位。

2.2 财政赤字率

财政赤字是一个国家在一定时期内财政支出超过财政收入而出现的差额。对财政赤字风险性的评价,通行的指标包括财政赤字数与国债负担率:财政赤字率,即赤字占GDP比重,以3%为警戒线;国债负担率,即国债累积余额占GDP比重,以60%为警戒线。财政赤字率这一指标用财政赤字与GDP的比例来表示,本文选取的数据主要来自美国商务部经济分析局的官方网站。从财政赤字率的变动趋势可以看出,美国财政赤字率也呈现出明显的周期性。第一段1974—1977年是福特当政时期,这段时期美国面临着战后严重的经济衰退,为振兴经济政府实施了扩张的财政政策,采取了减税、资助建筑业等措施。所以这段时期,美国的财政赤字率有所上升,最高在1975年达到7.32%。第二段主要时期是1990年第一次伊拉克战争以后,美国陷入了短暂的经济衰退,财政收入大幅下降,此时财政赤字率也大幅上升。最高在1992年达到了6.75%。第三段主要时期是克林顿执政时期,美国发生了以计算机为代表的信息技术革命,经济高速增长,财政收入上升。同时,政府通过减少福利支出等措施控制了财政支出,所以这段时期美国财政赤字率不断下降,甚至在2000年出现盈余,盈余率为0.78%。但此后2001—2003年,美国经济再次进入了衰退,财政收入大幅下降,同时美国发动了阿富汗、伊拉克战争导致财政支出增大,所以这段时期美国财政赤字率迅速上升,截止到2003年底,已经再次上升至5.95%。第四段主要时期是2008年美国金融危机引起了经济衰退,财政收入下降。政府为了拯救金融业,财政支出大幅增加,2008年、2009年财政支出占GDP的比例分别比上年增长7.2%、9.2%。所以这段时期美国出现了严重的财政赤字,2008年美国的财政赤字率达到了12.16%。

纵观美国1971年以来的财政赤字率,发现美国的财政赤字率处于较高的水平,平均赤字率达到了4.87%,远高于欧盟财政赤字率安全警戒线,赤字率最高时甚至达到了12.16%。那么这种高水平的赤字率是否能够维持呢?一方面,从美国财政收入占GDP的比重来说,答案是肯定的。这是由于1971年以来,美国的财政收入占GDP的比例平均值为28.33%,远高于4.87%的赤字率水平。另一方面,从国债余额占GDP不断攀升的趋势来说,又令人担忧,这是由于美国的这种赤字率都是靠提高国债余额水平来维持的。

2.3 国债余额比例

国债余额这一指标用美国政府国债余额与GDP的比例来表示,数据主要来自美国白宫官方网站。自1973年以来,美国的国债余额比例的变动大体上可以分为五个阶段:1973—1982年的稳定期、1983—1993年平稳上升期、1994—2001年下降期、2002—2008年平稳期、2009—2013年快速上升期。1983—1993年国债余额的上升,是由于里根时代大幅减税,通过发行国债来支持政府支出。2008年以来国债余额比例的快速上升,这与美国政府为了支持大幅的财政支出推行了量化宽松政策息息相关的。从国债余额比例来看,美国1993—2007年就已经处于《马斯特里赫特条约》规定的60%警戒水平。然后2008年美国次贷危机导致美国大量发行国债以剌激经济,导致在接下来的几年内,美国国债余额比例快速上升,并且于2012年已经超过了100%水平,这说明美国的国债余额已经远远超过了警戒水平,国会规定的法定上限实际上已经失效。

3 计量模型及实证结果

根据理论假设,本文构建了计量经济模型:

其中,DIt为美元指数,DEFIt为财政赤字率,DEBTt为国债余额比例。根据上文的理论假设,预期系数β1、β2为负,β3为正,也就是说一方面财政赤字率与国债余额都会影响美元指数,财政赤字越严重,国债越多,那么人们对美元的信心会下降,进而导致美元指数降低;另一方面,财政赤字率也会影响国债余额,这是由于政府倾向于发行国债来解决财政赤字率过高的问题。

首先,本文利用相关数据,对财政赤字率、国债余额与美元指数的关系进行初步检验,偏相关系数检验(见表1)结果显示:他们两两之间都存在显著性相关关系,其中赤字率、债务余额与美元指数都呈负相关关系,债务余额与赤字率呈正相关关系。在此基础上,本文对上述理论模型进行时间序列检验。

表1 财政赤字率、国债余额与美元指数的偏相关系数

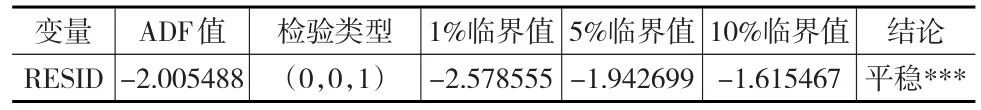

由于赤字率与美元指数都是一阶单整序列(见下页表2),满足协整检验要求的同阶性条件。所以接下来本文采用EG两步法进行检验。首先估计美元指数与赤字率的回归方程,得到残差序列。然后对残差序列进行平稳性检验,可以发现该序列在1%显著性水平下是平稳的(结果见表3)。因此本文认为财政赤字率与美元指数之间存在协整关系。财政赤字率在1%显著性水平下对美元指数有显著性影响,但影响较小;财政赤字率每上升1%,美元指数下降约148.78%。

表2 各变量单位根检验结果

表3 残差的单位根检验结果

此外,本文利用了赤字率、国债比率与美元指数的年度数据资料②由于数据的缺陷,本文仅有国债余额的年度数据。,与季度数据相比,年度数据的平稳性较高(表2中ADF检验的结果也显示,年度数据是平稳的),所以该时间序列数据可以直接进行线性回归。

如表4所示用美元指数对国债余额进行回归,发现国债余额比例在1%显著性水平下对美元指数有显著性影响,国债余额比例每上升1%,美元指数下降约0.488%。为了证实当出现财政赤字时美国政府倾向于用国债弥补财政赤字,本文用债务比例对财政赤字率进行回归,表4中列(3)的结果显示,财政赤字率在1%显著性水平下对国债比率(国债占GDP的比例)有显著性影响。财政赤字率每上升1%,国债比率上升0.0514%。也就是说当财政赤字率上升时,美国政府会加大国债发行力度,通过发行国债来弥补财政收入与财政支出的缺口,证实了假设2。

表4 赤字率、国债比率与美元指数

最后,本文采用序列的数据来建立VAR模型,向量自回归模型不以传统计量方法的经济理论为基础,而是采取多方程联立,利用模型中的内生变量对全部内生变量的滞后项进行回归,进而分析出内生变量之间的相互关系。根据AIC和SC取值最小的原则,本文将变量滞后期数确定为二阶。经上述回归模型中所估计系数的t统计量值大部分在10%显著水平下是显著的。具体的回归估计结果为:

在此基础上,本文进行了格兰杰非因果检验,检验结果如表5所示。表5结果显示六个原假设均被拒绝,这也说明赤字率、国债余额比例对美元指数具有显著性影响;同时赤字率也对国债余额产生显著性影响。

表5 赤字率、国债比率与美元指数的格兰杰非因果关系检验

4 结束语

本文通过分析美国财政赤字率、国债水平与美元指数的关系,发现:一方面,相对于美国较高的财政收入比例,这种财政赤字率仍然是可以维持的;另一方面,由于美国债务压力对财政赤字的预算约束效果较差,美国政府还是倾向于发行国债来弥补财政赤字,导致美国的国债余额已经超过GDP的水平,美元面临着贬值的压力。照此下去,如果美国继续保持高财政赤字率,美元贬值的压力会继续存在,进而会威胁到美元作为国际储备货币的地位。