高管信息融合能力、内部整合效果与并购绩效*

宋 力, 李 琳

(沈阳工业大学 管理学院, 沈阳 110870)

并购是企业资产优化配置的一种重要手段。并购绩效的好坏与并购标的物的盈利能力、内部整合效果以及信息融合能力等各种因素密切相关。国内外学者对影响并购绩效的因素做了大量的研究,主要研究成果有:Akbulut和Matsusaka(2010)研究发现并购双方拥有相似的资源会对企业绩效产生影响[1]。黄旭、徐朝霞、李卫民(2013)从高管团队特点角度进行研究,发现在高管团队中女性高管人数增加有利于增加公司的并购绩效[2]。葛结根(2015)通过研究发现并购支付方式、关联交易和并购类型会影响企业的并购绩效[3]。李海燕(2016)在对中国并购后整合问题进行分析时指出,企业进行内部整合的战略和技巧与并购的成败有着直接的关系[4]。张晓明、宫巨宏(2016)通过对国内外学者有关研究进行归纳,发现影响并购绩效的因素主要有行业因素、并购类型、文化差异等[5]。尚航标等(2017)研究认为,机构持股比例越大,公司并购绩效越好[6]。

综上所述,国内外学者对并购绩效的影响因素的研究已经取得显著成果。但是以高管信息融合能力为出发点,关于内部整合效果对并购绩效影响的实证研究还有待开展。因此,研究高管信息融合能力、内部整合效果与并购绩效三者之间的关系具有重要的意义。高管信息融合能力是高管获得所需信息的能力以及在面对众多信息时,对信息进行处理的能力。高管信息融合能力越强,其获取和处理信息的能力越强。高管社会网络位置代表着高管获取信息资源的能力。高管社会网络位置越处于中心,其通过高管社会网络越容易获得所需的信息,所以本文用高管社会网络位置代表高管信息融合能力。

高管在两个或者两个以上的企业任职可以加强不同高管之间的联系。高管社会网络是高管通过任职关系形成的网络。通过高管社会网络,高管可以获取信息资源,并利用这些信息资源了解并购标的物的具体情况,进而制定出适合并购标的物融入并购企业的内部整合方案。高管在社会网络中的位置不同,选择优质并购标的物和进行内部整合的能力就不同,从而进一步影响并购绩效。

一、理论分析与研究假设

1. 高管社会网络位置与并购绩效

万良勇、胡璟(2014)指出,上市公司的高管在多个企业工作的情况很普遍,构成董事之间的联结关系,形成董事网络[7]。高管会影响企业的日常经营活动和长远的决策,如宋力、张豪(2015)研究指出,高管个人可以通过获得的社会资源影响企业决策,社会资源的质量与其在社会网络中的位置密切相关[8]。一方面,高管位于社会网络中心位置,可以获得更加充分和高质量的信息,具有信息优势的高管,能够更了解被并购方的情况,从而在并购前,对并购方作出正确的估价,减少由于被并购方的隐瞒或者欺诈对并购企业的经营和财务造成的不利影响。同时高管利用获得的信息可以减少在资本市场上搜寻并购标的物的时间和成本,在面对几个并购标的物时,高管可以充分发挥信息资源的作用,对各个并购标的物进行综合评价,选择优质的并购标的物并且合理配置资源和人力,从而提升企业的绩效。国外学者Skaife、Veenman和Wangerin(2013)研究发现,并购的成功与否与企业获得的信息数量和质量关系密切[9]。Martin和Becerra(2015)研究发现,在不确定性较大时,公司利用董事从社会网络中得到的资源,有利于提高公司的业绩[10]。国内学者陈仕华、姜广省、卢昌崇(2013)研究认为,并购企业通过董事与并购标的物建立联系,有利于提高并购企业的长期绩效[11]。另一方面,高管通过社会网络可以交流并购方面的经验,为企业并购提供经验支持,提高并购绩效。刘健、刘春林(2016)研究在不确定性的环境中关联股东过往的并购经验对于并购绩效的影响,得出在关联股东参与的并购事件中关联股东的并购经验有利于增加并购方的并购绩效的结论[12]。因此,本文提出假设:

H1高管社会网络中介中心度与并购绩效正相关。

H2高管社会网络程度中心度与并购绩效正相关。

H3高管社会网络结构洞与并购绩效正相关。

2. 高管社会网络位置与内部整合效果

并购事件本身具有重大的不确定性,高管的决策行为对并购绩效会产生重大的影响。李善民、黄灿、史欣向(2013)研究了我国创业板上市公司2011—2014年发生的并购事件,发现在进行并购时,企业获得信息优势能够降低不确定性[13]。并购后的不确定性多数体现在内部整合方面。在并购过程中,首先高管可以利用信息优势降低并购后的不确定性,通过高管社会网络进行信息传递,使被并购方了解并购企业的目的和友善的态度,加强并购双方的了解和对彼此的信任,消减被并购方人员对于并购方的抵制情绪,避免被并购方关键人员的流失,使被并购方的员工在并购后能够更好地配合并购方的内部整合。其次,高管可以利用高管社会网络获得关于被并购方财务、战略、文化、组织和人力资源等方面的信息,深入了解被并购方内部的优势与劣势以及外部面临的机会与威胁,结合自身企业的特点,制定出更好的内部整合方案,提高内部整合效果。因此,本文提出假设:

H4高管社会网络中介中心度与内部整合效果正相关。

H5高管社会网络程度中心度与内部整合效果正相关。

H6高管社会网络结构洞与内部整合效果正相关。

3. 高管社会网络位置、内部整合效果与并购绩效

国内外许多学者指出并购绩效会受到内部整合效果的影响。Kaul和Brian(2016)认为,并购重组可以为企业带来所需的资源,促进企业完善资源的配置,有利于增加企业绩效[14]。顾晓敏、孙爱丽(2015)研究发现,企业在并购事件结束后应该积极整合被并购的企业,否则并购企业很容易受到损害[15]。李善民、刘永新(2010)研究发现,并购后的整合程度越高,越有利于并购绩效的实现[16]。刘睿智、胥朝阳、周超(2014)以调查问卷的形式研究内部整合与并购绩效之间的关系,指出内部整合与并购绩效呈现显著正相关的关系[17]。另外,高管社会网络位置也会影响并购绩效。Cai和Sevilir(2012)研究发现,董事会的社会网络在公司的投资活动中起着十分重要的作用,会为企业创造更大的价值[18]。高管在社会网络中越处于中心的位置,其选择高质量标的物的能力越强,企业内部整合的效果越好,越有利于提高并购绩效。根据上述分析,本文认为内部整合效果在高管社会网络位置与并购绩效之间起到中介作用,因此提出假设:

H7内部整合效果在高管社会网络中介中心度与并购绩效的关系中起到中介作用。

H8内部整合效果在高管社会网络程度中心度与并购绩效的关系中起到中介作用。

H9内部整合效果在高管社会网络结构洞与并购绩效的关系中起到中介作用。

二、研究设计

1. 样本选择与数据来源

本文以2015—2016年完成并购的上市公司为研究样本,剔除金融业和ST公司。以2014年A股上市公司高管人员及其兼职信息建立高管社会网络。使用社会网络分析软件Ucinet对已经建立的高管社会网络进行分析,测量中介中心度、程度中心度和结构洞三个指标。本文相关指标数值来源于国泰安数据库。

2. 变量选择

(1) 被解释变量。被解释变量为并购绩效,采用财务收益率的方法来衡量企业在并购后的绩效,因此选择净资产收益率(Roe)作为被解释变量的测量指标。

(2) 解释变量。解释变量为高管社会网络位置,使用中介中心度(CenB)、程度中心度(CenD)和结构洞(Eff)测量高管在高管社会网络中的位置。中介中心度是测量某一高管在与其他高管之间的联系中起到介质的程度,反映高管作为信息传递者的能力。程度中心度用来确定某一高管的关系数量,有效找到在所建立的高管社会网络中处于中心位置的高管。结构洞表示高管社会网络中形成聚集的情况,把高管社会网络分割成一些小团体,这些小团体内部构成一个闭合回路,与社会网络中其他的团体缺乏联系的渠道,从而出现的孔洞。

(3) 中介变量。中介变量为内部整合效果,内部整合效果越好,企业运营效果越好。总资产周转率是衡量企业运营效果的指标,总资产周转率与企业内部整合效果正相关,趋势相同,因此可以用总资产周转率(Tat)代表内部整合效果。

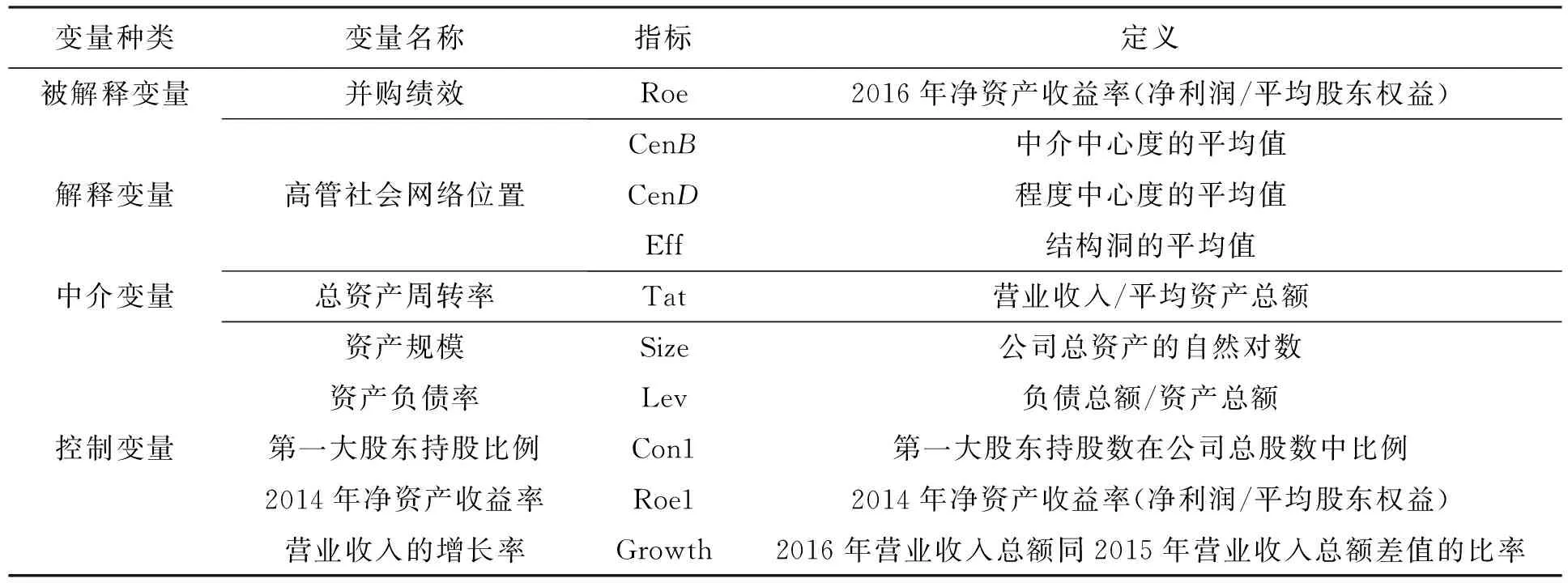

(4) 控制变量。本文控制变量有5个,分别为资产规模(Size)、资产负债率(Lev)、第一大股东持股比例(Con1)、2014年企业净资产收益率(Roe1)、营业收入的增长率(Growth)。其中,资产规模为企业总资产的自然对数,具体变量定义如表1所示。

表1 变量定义

3. 模型构建

在本文中,内部整合效果用总资产周转率来表示,内部整合效果为中介变量。依据理论分析和研究假设,构建研究模型如下:

Roe1=α0+α1CenB+ΣControl+ε

(1)

Roe2=β0+β1CenD+ΣControl+ε

(2)

Roe3=γ0+γ1Eff+ΣControl+ε

(3)

Tat1=α0+α1CenB+ΣControl+ε

(4)

Tat2=β0+β1CenD+ΣControl+ε

(5)

Tat3=γ0+γ1Eff+ΣControl+ε

(6)

Roe4=α0+α1CenB+α2Tat+ΣControl+ε

(7)

Roe5=β0+β1CenD+β2Tat+ΣControl+ε

(8)

Roe6=γ0+γ1Eff+γ2Tat+ΣControl+ε

(9)

三、实证分析

1. 回归分析

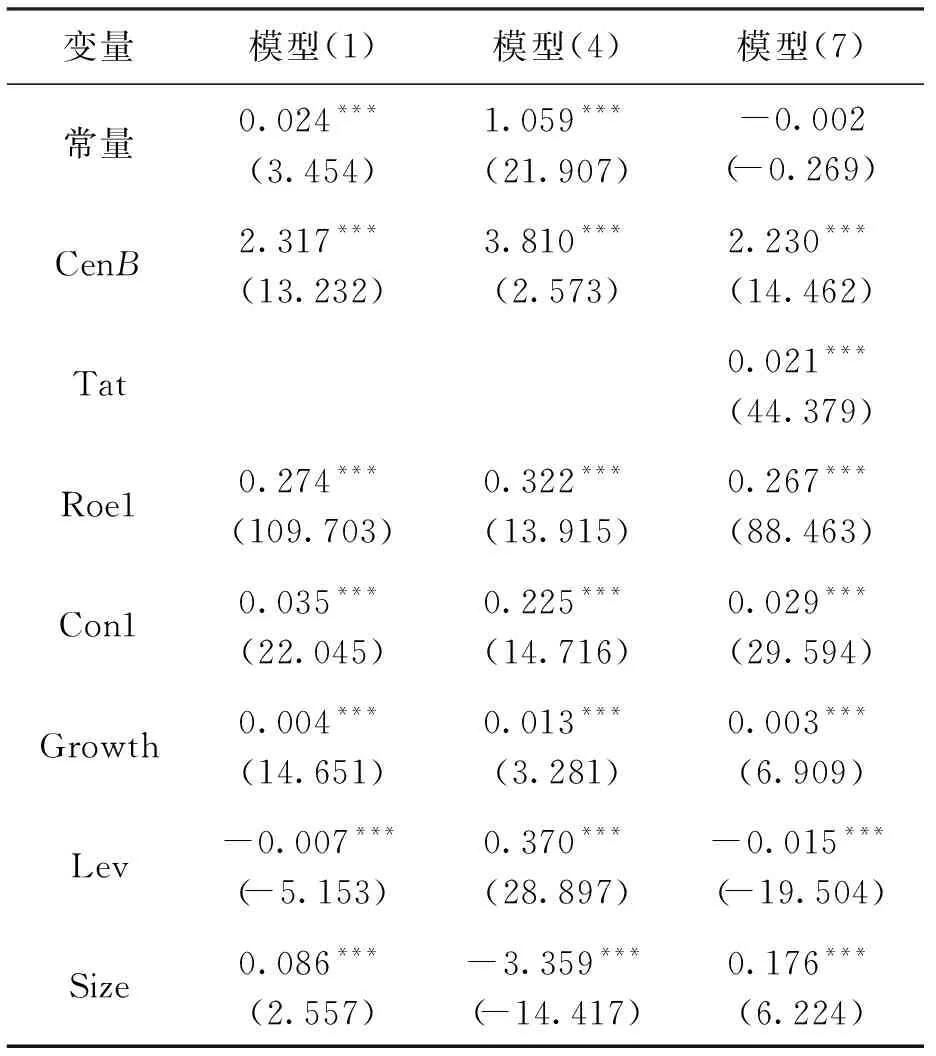

(1) 高管社会网络中介中心度与并购绩效回归分析。为了分析高管社会网络中介中心度与并购绩效之间的关系,使用SPSS软件进行共线性检验,解释变量、被解释变量对应的VIF值在1和2之间,说明模型不存在多重共线性问题。分别对模型(1)、(4)和(7)进行回归分析,结果如表2所示。

由表2可知,模型(1)中高管社会网络中介中心度与公司的并购绩效显著正相关,因此假设H1得到验证。模型(4)中高管社会网络中介中心度与反映内部整合效果的总资产周转率显著正相关,因此假设H4得到验证。模型(7)中反映内部整合效果的总资产周转率与公司的并购绩效显著正相关,高管社会网络中介中心度与公司的并购绩效显著正相关。模型(1)中高管社会网络中介中心度的系数为2.317,在1%水平下显著,加入反映内部整合效果的总资产周转率后,模型(7)中高管社会网络中介中心度的系数为2.230,在1%水平下显著,中介中心度的系数下降,说明内部整合效果在高管社会网络中介中心度与并购绩效的关系中起到部分中介作用,因此假设H7得到验证。

表2 中介中心度对并购绩效影响的回归结果

注:***代表在1%的置信水平上显著,括号内数据为t值,下同。

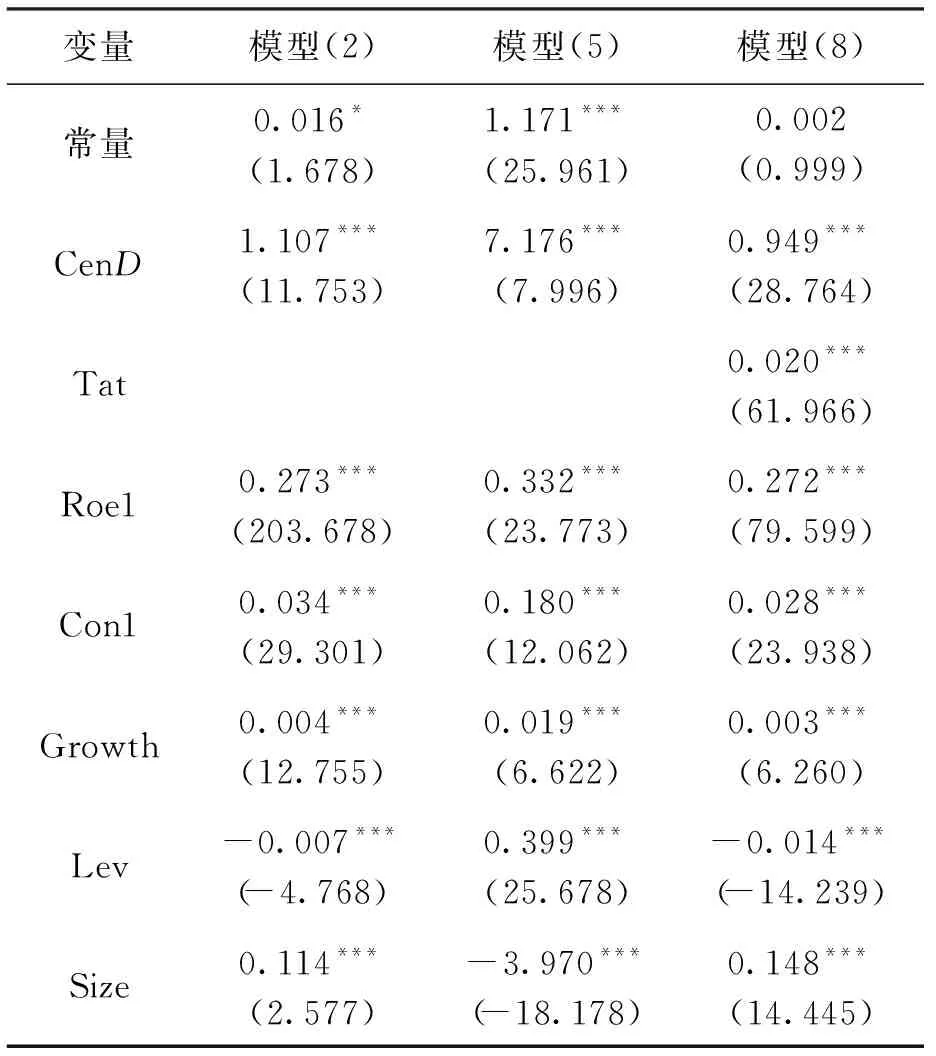

(2) 高管社会网络程度中心度与并购绩效回归分析。为了分析高管社会网络程度中心度与并购绩效之间的关系,同样使用SPSS软件进行共线性检验,解释变量、被解释变量对应的VIF值在1和2之间,模型不存在多重共线性问题。分别对模型(2)、(5)和(8)进行回归分析,结果如表3所示。

表3 程度中心度对并购绩效影响的回归结果

注:*代表在10%的置信水平上显著,下同。

由表3可知,模型(2)中高管社会网络程度中心度与公司的并购绩效显著正相关,因此假设H2得到验证。模型(5)中高管社会网络程度中心度与反映内部整合效果的总资产周转率显著正相关,因此假设H5得到验证。模型(8)中反映内部整合效果的总资产周转率与公司的并购绩效显著正相关,高管社会网络程度中心度与公司的并购绩效显著正相关。模型(2)中高管社会网络程度中心度的系数为1.107,在1%水平下显著,加入反映内部整合效果的总资产周转率后,模型(8)中高管社会网络程度中心度的系数为0.949,在1%水平下显著,程度中心度的系数下降,说明内部整合效果在高管社会网络程度中心度与并购绩效的关系中起到部分中介作用,因此假设H8得到验证。

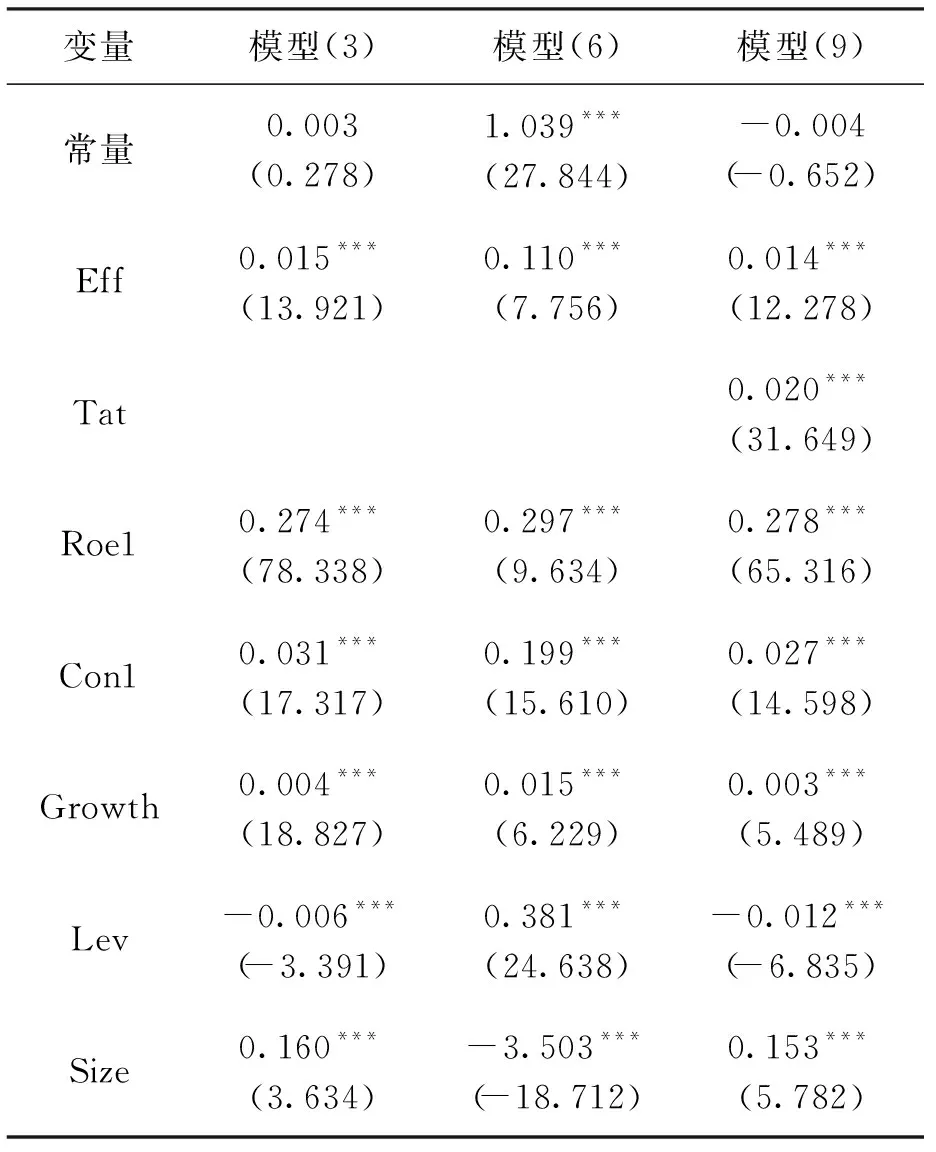

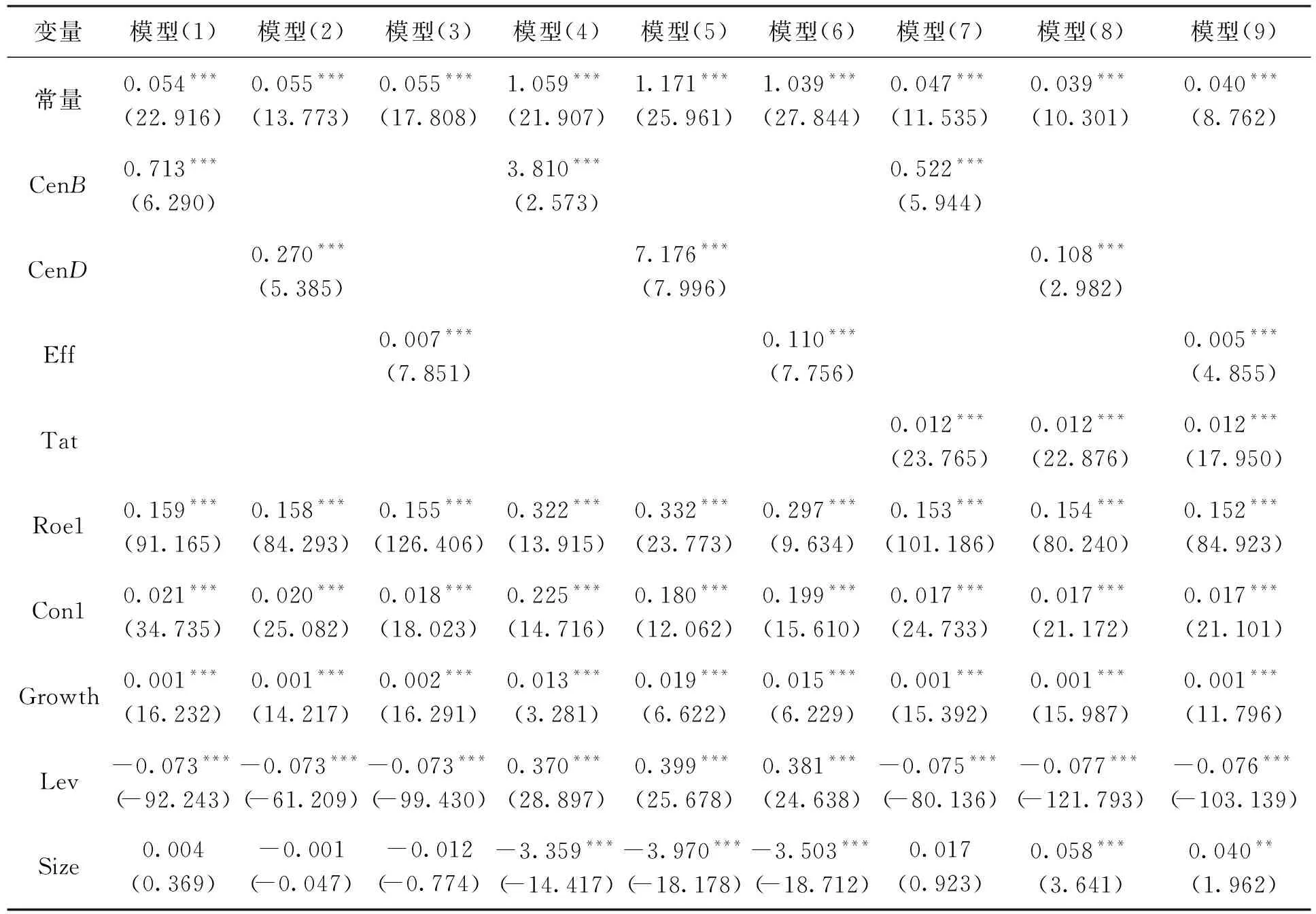

(3) 高管社会网络结构洞与并购绩效回归分析。为了分析高管社会网络结构洞与并购绩效之间的关系,使用SPSS软件进行共线性检验,解释变量、被解释变量对应的VIF值在1和2之间,模型不存在多重共线性问题。分别对模型(3)、(6)和(9)进行回归分析,结果如表4所示。

表4 结构洞对并购绩效影响的回归结果

由表4可知,模型(3)中高管社会网络的结构洞与公司的并购绩效显著正相关,因此假设H3得到验证。模型(6)中高管社会网络的结构洞与反映内部整合效果的总资产周转率显著正相关,因此假设H6得到验证。模型(9)中反映内部整合效果的总资产周转率与公司的并购绩效显著正相关,高管社会网络的结构洞与公司的并购绩效显著正相关。模型(3)中高管社会网络的结构洞的系数为0.015,在1%水平下显著,加入反映内部整合效果的总资产周转率后,模型(9)中高管社会网络的结构洞的系数为0.014,在1%水平下显著,结构洞的系数下降,说明内部整合效果在高管社会网络结构洞与并购绩效的关系中起到部分中介作用,因此假设H9得到验证。

2. 稳健性检验

为了验证本文所研究模型的稳健性,使用总资产收益率作为净资产收益率的替代指标,对高管社会网络位置、内部整合效果和并购绩效三者之间的关系进行回归分析,结果如表5所示。

表5 稳健性检验结果

注:**代表在5%的置信水平上显著。

由表5可知,高管社会网络中介中心度与并购绩效正相关,高管社会网络中介中心度与内部整合效果正相关,内部整合效果在高管社会网络中介中心度与并购绩效的关系中起到中介作用。程度中心度与结构洞亦能得出相同的结论。稳健性检验结果与之前回归分析结果相似,没有发生根本性的变化,说明了本文研究结果具有稳健性。

四、研究结论

本文实证研究结果发现:高管社会网络位置与并购绩效显著正相关,即高管越处于社会网络的中心位置,越有利于提高企业并购绩效;高管社会网络位置与内部整合效果显著正相关,即高管越处于社会网络的中心位置,内部整合效果越好;内部整合效果在高管社会网络位置和并购绩效的关系中起到中介作用,即处于比较中心位置的高管可以利用其社会网络获得更多高质量的信息,更好地主导并购后的内部整合,进而提高企业并购绩效。