产权性质、公允价值分层计量与审计收费

李国雄 云南省国土资源规划设计研究院

赵楠 天津财经大学

一、引言

为与国际财务报告趋同,2006年财政部印发了《新企业会计准则》,于2007年在中国上市公司正式实施,其最大特点之一就是引入公允价值计量概念,并在多达22个会计科目中运用。为了提高公允价值计量的准确性,2014年财政部进一步发布的《企业准则第39号—公允价值计量》对公允价值计量进行更加详细的规定,其将公允价值分为三个层级,并且依次按照一二三层级对资产或负债进行计量。其中公允价值第一层次是根据活跃市场中未经调整的交易价格进行估价。若资产或负债不存在活跃市场,则根据相似资产或负债在活跃市场中的交易价格进行估价。若以上情况均不能满足,则需根据市场信息利用估计模型对资产或负债进行价值评估。以上准则的颁布与实施,体现出我国对公允价值计量的推广,并且也引起了众多学者进行了相关研究。目前大部分学者的研究发现公允价值计量与历史成本计量相比具有更高的会计信息质量,因此其价值相关性也更高(刘永泽和孙翯,2011;邓永勤和康丽丽,2015),但是其可靠性却有所下降(张荣武和伍中信,2010)。

随着公允价值运用范围的逐渐扩大,其显然已经成为会计准则重要计量属性之一,但是自身风险却逐渐显现出来。公允价值计量与历史成本计量相比,是面向未来的,可以较好的预测未来资产和负债的价值,但是在金融市场激烈波动的背景下,势必会造成公允价值计量资产和负债的剧烈波动,从而引起企业利润的剧烈波动。同时公允价值计量赋予管理层更大的判断选择权,尤其是在国有资产不存在活跃市场报价时,换言之,这给管理层留下更大的盈余管理空间。在这种情况下,公允价值不仅增加了会计信息的不确定性,还降低了财务报告信息的可靠性,使得审计师面临更大的审计风险。那么,在审计定价时,随着公允价值层级的提高,审计收费是否随之提高?并且在不同产权性质下,这一影响效果是否存在差异?基于此,本文实证考察了公允价值层级与审计费用之间的相关性,以及在不同产权性质下的差异性。

本文的研究贡献主要有以下两个方面:一是从审计收费角度丰富了公允价值层级运用的经济后果研究,为管理层合理应用公允价值计量提供实证经验;二紧密结合我国政策背景,根据企业产权性质进行分组检验,进一步检验国有企业和非国有企业中公允价值与审计收费之间的关系。

二、研究假设

审计风险由固有风险、控制风险和检查风险等因素构成。根据审计风险理论,固有风险、控制风险为不可控制风险,无法人为改变,而检查风险为可控风险,审计师可通过增加审计程序降低检查风险(蔡吉甫,2007)。因此若需将审计风险维持在一定水平上,审计师需要通过增加审计工作降低检查风险,该做法会导致审计时间和审计成本上升。而采用公允价值会给企业增加固有风险和控制风险。首先,公允价值计量会导致会计人员做出不同的职业判断,产生不同的会计处理,影响企业的财务报表,而在主观判断下的会计信息会偏离其真实价值,这将会增加审计的固有风险。其次,公允价值计量模式的运用给企业管理层进行有效的内部控制增加难度,公允价值层级的选择、估计模型的选择、公允价值变动损益均给管理层增加了盈余管理的空间(周冬华、赵玉洁,2014),而盈余管理行为会给增加企业的内部控制风险。从审计风险理论角度考虑,公允价值的运用会不可避免地增加企业的固有风险和内部控制风险。因此,为了保证会计师事务所的审计质量,审计师需要掌握更多的专业技能,在审计过程中进行更多的审计程序,这一切行为都会增加该公司的审计成本。据此,我们提出以下假设1:

假设1:事务所会对采用公允价值计量的企业收取更多的审计费用,并且公允价值规模越大,审计费用越高。

根据公允价值层级理论可知,公允价值第一层级的输入值来源于活跃市场中未经调整的市场报价,该信息具有较高的价值相关性与可靠性(邓永勤、康丽丽,2015),管理层利用该信息进行利润操纵的可能性较小;第二层级的输入值来源于活跃市场上相似资产或负债的市场报价,相似资产或负债的衡量需要管理层依据市场信息和专业技能进行判断,因此其价格也会具有不确定性,存在管理层自由选择的空间,从而进行盈余管理;第三层级公允价值的输入值则是使用估价模型对资产或负债进行价值评估,该信息需要建立在假设和管理层判断之上,难以被监管人员观察预测,因此该层次被管理层利用进行盈余管理的可能性最大(毛志宏、刘宝莹,2014)。将公允价值层级理论与审计风险理论结合考虑,随着公允价值层级上升,管理层进行盈余管理的空间逐层上升,因此审计风险也逐层上升,为了抑制该风险造成的重大错报风险,审计师会不同程度的增加审计工作尽可能的降低审计风险。基于以上分析,提出假设2:

假设2:第一层级公允价值与审计收费之间的相关性要小于第二三层级公允价值计量与审计收费的相关性。

在所有上市公司中,国有上市公司占总体上市公司比重将近一半,基于我国特殊的政策背景,研究不同产权性质下公允价值与审计收费之间的关系具有重大的现实意义。在我国,国有企业与非国有企业的治理机制存在很大差别:(1)国有上市公司股权相对集中,这种“一股独大”的现象容易使管理层决策权高度集中,而管理层往往不具备专业财务技能,面对公允价值无法做出职业判断,以至于公允价值信息偏离实际价值的程度要高于非国有企业,因此其固有风险的程度更高。(2)在国有企业中高层领导往往由国资委直接授权,并且存在一人兼任多职,既是管理者又是监督者的现象,这就会导致企业内部的监督机制存在漏洞,控制风险高于非国有企业。因此,国有企业相对于非国有企业来说存在更大的盈余管理空间(李增福、周婷,2013),而且内部控制的能力较弱,具有更大的审计风险,导致审计师收取更高的审计收费进行成本补偿和风险溢价(李越冬、张冬,2014)。

假设3:国有企业中公允价值与审计收费之间的相关性要高于非国有企业。

假设4:国有企业中第一层级和第二三层级公允价值与审计收费之间的相关性均要高于非国有企业。

三、研究设计

(一)样本选择

在2010年,我国为了规范会计师事务所的审计收费行为,财政部发布了《会计师事务所服务收费管理办法》。为了剔除政策因素对审计收费的影响,本文选择2011-2016年所有A股上市公司作为基础样本。在此基础上,本文剔除了金融保险行业上市公司、ST上市公司、部分数据缺失、数据无法获取的上市公司。经过上述处理最后剩下有效样本15843个。本文通过查阅所有沪深A股上市公司年报,手工收集了使用公允价值计量资产和负债的数额,以及分别使用公允价值第一、二、三层级计量资产和负债的数额。其他数据来自国泰安(CSMAR)数据库。为了消除变量极端值的影响,本文对所有连续变量进行了上下1%的缩尾处理,运用Excel和Stata13.1进行统计分析。

(二)模型设定及变量定义

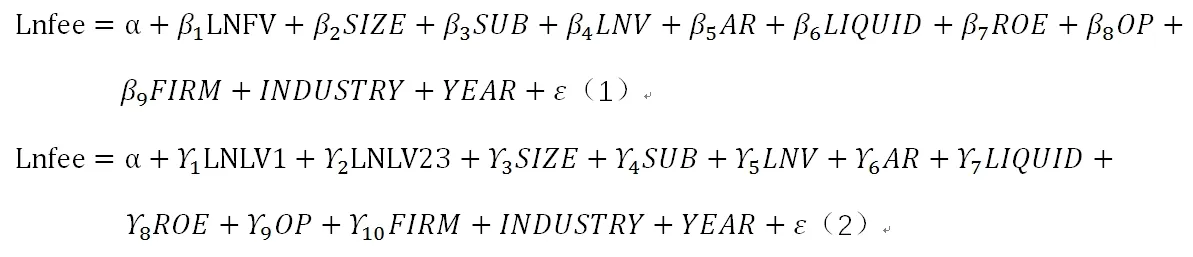

为了检验公允价值以及公允价值层级对审计收费的影响,本文在Simunic审计收费模型基础上,分别以公允价值和公允价值层级作为解释变量建立模型对本文假设进行检验,本文模型如下:

具体变量含义见表1所示。

表1 变量定义以及计算

四、实证结果分析

(一)描述性统计分析

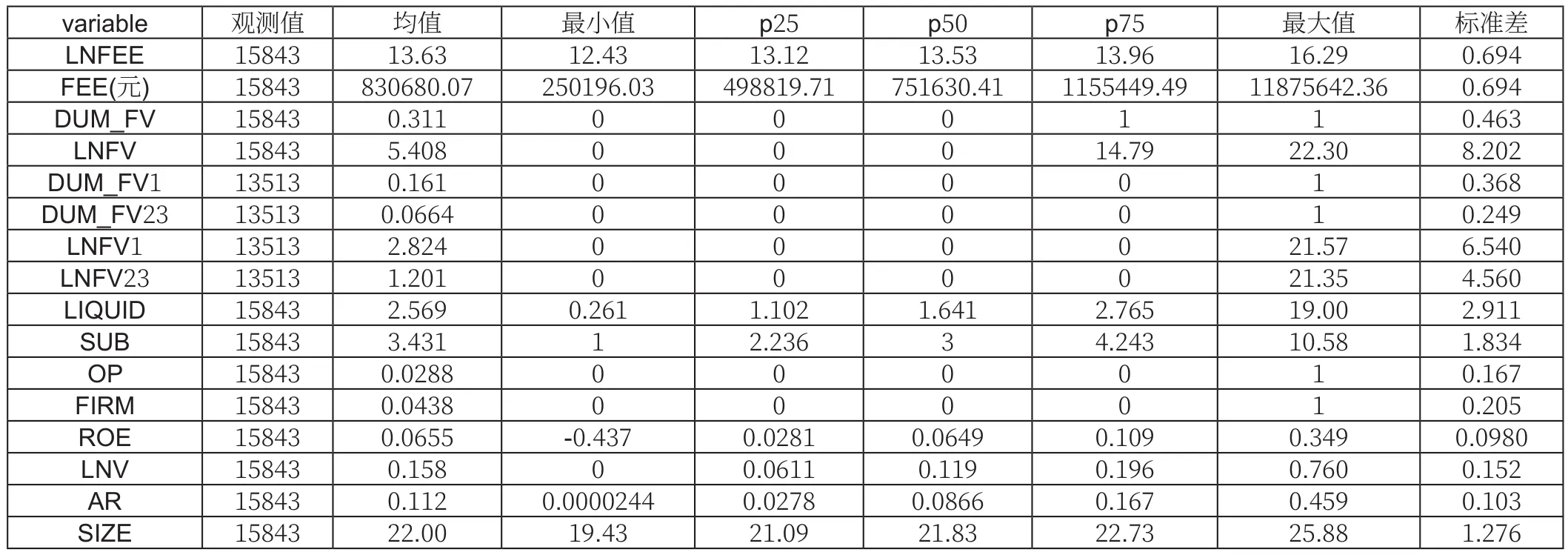

表2提供了本文主要变量的描述性统计。可以看出,在2011-2016年样本公司平均支付年度财务审计费用83.068万元,最少支付25.020万元,最多支付1187.56万元。根据该数据可以看出,最大值与最小值相差较大,样本公司间审计费用存在较大差异;并且平均值较偏向最小值,说明样本公司中较多公司的审计费用偏低。根据DUM_FV的均值可以看出在非金融行业上市公司中使用公允价值计量的公司比重为31.1%,这说明公允价值计量在非金融行业上市公司中使用范围还不够广泛。由DUM_FV1的均值0.161和DUM_FV23的均值0.0664可以看出,在使用公允价值计量公司中,使用第一层级计量的公司比重远远大于第二三层级计量,这说明大多数公司更倾向于使用公允价值第一层级计量。并且从LNFV1与LNFV23的标准差6.540与4.560来看,该数值较大,说明使用公允价值层级计量的规模波动较大。部分上市公司存在使用公允价值计量但是未分层的情况,但是该类公司并不能用来检验公允价值层级对审计收费影响,因此在检验假设2时和假设4时本文剔除该类公司。

表2 描述性统计表

(二)归结果分析

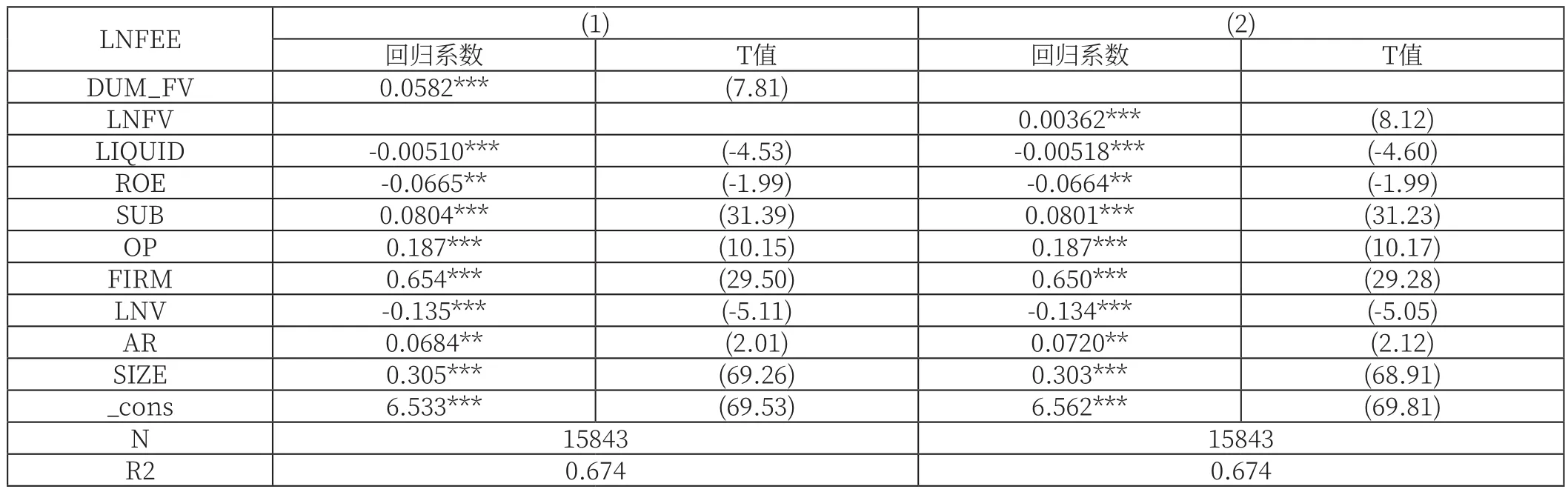

根据模型(1)和模型(2),分别对假设1和假设2进行了实证检验,得到的检验结果如表4、表5所示。

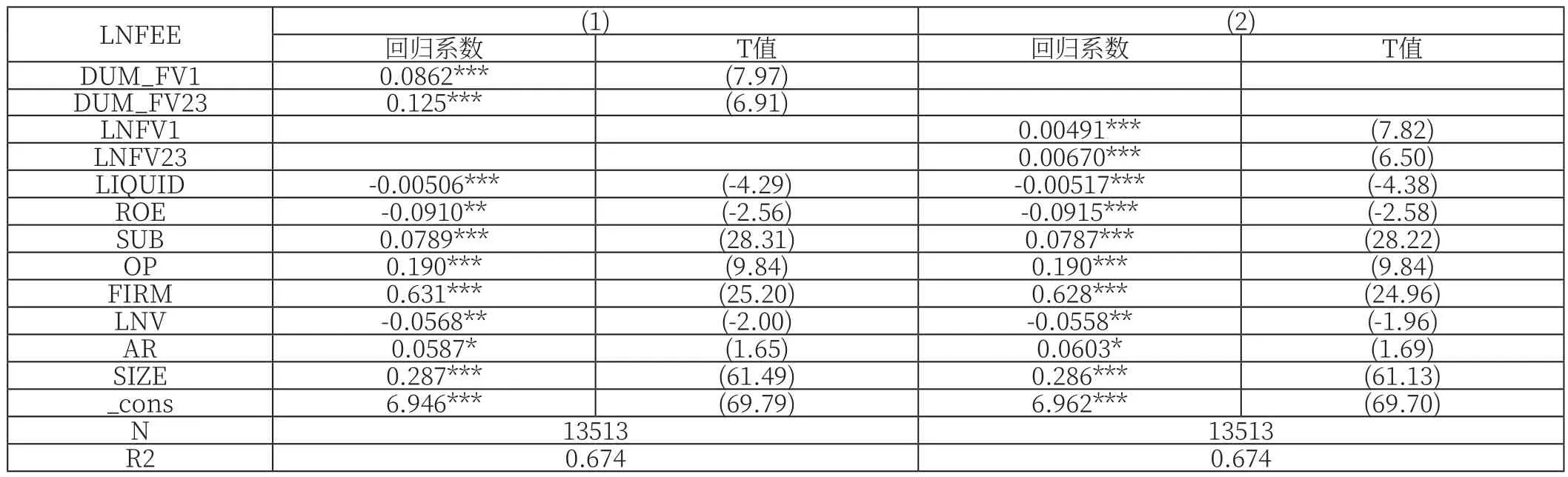

表3 公允价值对审计收费影响的回归结果

表4是公允价值计量对审计收费影响的检验结果。结果显示,LNFEE与DUM_FV、LNFV均在在1%的水平上显著相关,并且系数为正,这说明了采用公允价值计量公司的审计收费会高于未使用公允价值计量的公司,并且公允价值计量规模越大审计收费越高,该结果证实了假设1。这是因为公允价值在企业中的运用,给企业带来了更多的审计成本和审计风险,导致审计师通过增加审计收费来补偿成本的增加和风险溢价。审计收费与公司子公司数、公司规模、是否由四大审计、审计意见、应收账款、公司财务指标在1%的水平上显著相关,这说明公司子公司数量、公司规模、四大、审计意见、应收账款均可以显著影响审计收费。

表4 公允价值层级对审计收费影响的回归结果

表5是对公允价值分层计量对审计收费影响的检验结果。结果显示,使用公允价值第一层级和第二三层级计量分别与审计费用在1%的显著水平上相关,并且第二三层级的系数大于第一层级的系数。这说明不论使用公允价值哪个层级计量资产或负债,都与审计收费显著相关,但是由于第二三层级的风险系数更高,获取途径更为复杂,所以会增加更多的审计收费,由此验证了假设2。这是因为,采用公允价值第二三层级计量相对于第一层级来说,存在更大的盈余管理空间,为了使审计风险控制在合理水平上,审计师会在审计过程中增加实质性测试程序,耗费审计人员更多的时间和精力,增加审计成本,从而增加事务所审计费用。

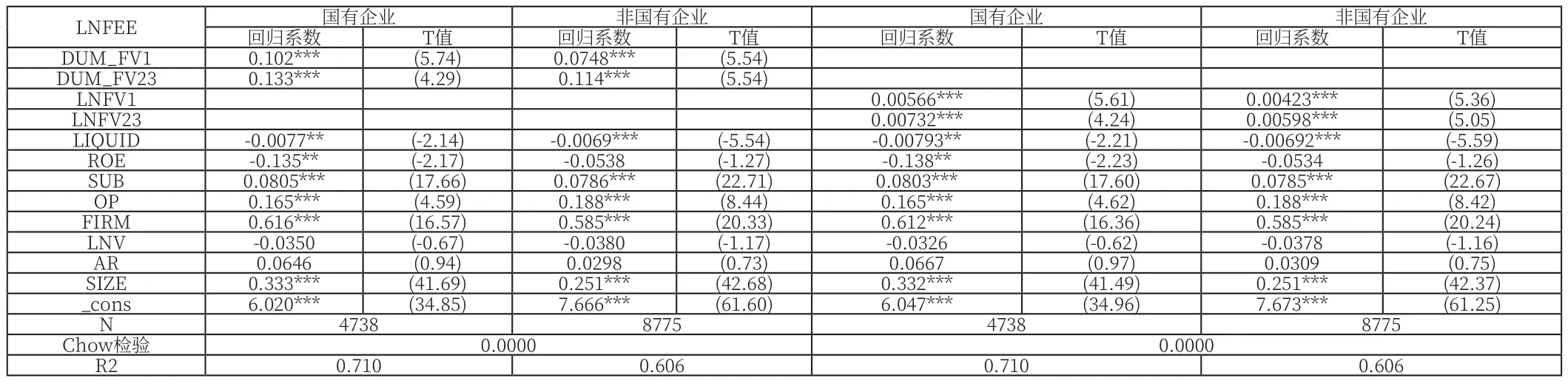

为了验证不同产权性质下,公允价值对审计收费的影响效果,我们将样本分为国有企业和非国有企业两组,分别使用模型1和模型2进行检验。结果见表6和表7。在按照产权性质是否属于国有进行分组时,结果发现无论是国有还是非国有DUM_FV和LNFV的系数均为正且在1%的水平下显著,这说明国有企业与非国有企业中公允价值均会增加企业的审计费用。但是国有企业中DUM_FV和LNFV的系数要大于非国有企业,这说明国有企业中公允价值对审计费用的增加程度要大于非国有企业,该结果验证了假设3。根据表7结果可知,在国有企业和非国有企业中,DUM_FV1、DUM_FV23和LNLV1、LNLV23的回归系数均为正且在1%的水平下显著为正,这说明不同的产权性质下,不论第一层级还是第二三层级公允价值均能增加企业的审计收费。但是,在国有企业中DUM_FV1、DUM_FV23、LNLV1、LNLV23的系数均大于非国有企业,这说明在国有企业中,公允价值对审计费用的增加幅度要大于非国有企业,该结果验证了假设4。同时,根据表7结果可知,不同产权性质下DUM_FV23、LNLV23的系数要大于DUM_FV、LNLV1,这说明不论何种产权性质下第二三层级对审计费用的增加程度都要大于第一层级,该结果进一步验证了假设2。

表6 不同产权性质下,公允价值层级对审计收费影响的回归结果

五、结论

本文以2011-2016年非金融行业上市公司作为审计收费的研究对象,实证考察了以公允价值分层计量与审计收费之间的关系。研究发现由于公允价值计量的不确定性和变动性导致了难以避免的审计风险,在公允价值计量下,会显著提高会计师事务所的审计收费,而第二三层次公允价值计量对审计费用的提高幅度要显著大于第一层次公允价值计量。并且进一步研究发现,国有企业中与非国有企业相比,会增加公允价值与审计收费之间的相关性,同样在第一层次与第二三层次中也是如此。

本文的研究结论为上市公司合理使用公允价值计量带来一定的有益启示。上市公司管理层应该加大对公允价值的关注度,严格控制使用公允价值而带来的不必要的风险,使得公允价值的运用更加合理有效,从而发挥出公允价值对公司的积极作用。国有企业控制风险的能力要显著弱于非国有企业,国有企业应强化企业治理结构,提高管理层人员的专业技能,增加外部环境对国有企业的监管力度。