绿色金融拉动中小企业融资的实证分析

王榕 孙蒙

摘要:本文基于要素的供求理论,通过对中小企业绿色项目发展前景、政府支持程度、信息对称程度、企业规模、企业信誉度、社会资本介入程度、金融机构产品创新意愿对中小企业获得借款可能性进行实证研究,结果显示信息对称程度、企业规模、金融机构产品创新意愿与借款的获得容易程度呈正相关。因此,在宏观上,政府要支持绿色金融的发展,加强信用建设,提高信息的透明度,让金融机构愿意提供资金;在微观上,企业要提高自身信誉和盈利能力,增强社会责任感,发展绿色项目。

Abstract: Based on the theory of supply and demand of factors,this paper makes an empirical study on the relationship between SMEs financing availability and seven factors: the prospect of green project, government policy, information symmetry, enterprise size, enterprise reputation, social capital and innovation willingness of financial institutions. The result shows that information symmetry, enterprise size and innovation willingness of financial institutions are positively correlated with the SMEs financing availability. Therefore, on the macro level, the government should support the development of green finance, strengthen the credit construction and improve the transparency of information to encourage financial institutions to provide funds for SMEs. On the micro level, enterprises should gain a better reputation, improve their profitability and become more responsible to develop green projects.

关键词:绿色金融;中小企业融资;影响因素

Key words: green finance;SME financing;influencing factors

中圖分类号:F275 文献标识码:A 文章编号:1006-4311(2018)26-0052-04

0 引言

随着环境污染愈演愈烈,环境保护已经成了一项重要议题。G20会议倡导中小企业要走绿色发展之路,利用金融支持来达到环保目的,促进企业履行社会责任。中小企业利用此契机,在政府部门的引领下积极发展绿色金融,不但可以解决自身融资问题,还可以履行社会责任,提高自身声誉。何建奎等(2006)认为投资者根据企业对环境的绿色发展贡献程度进行投融资,使社会更加重视环保产业,企业财务人员和管理人员也将在投资决策时对各种影响环境的因素进行更全面的考虑;更重要的是,可以引导资金更好的流向效益好、潜力大的项目,最大程度发挥资金的效用。[1]

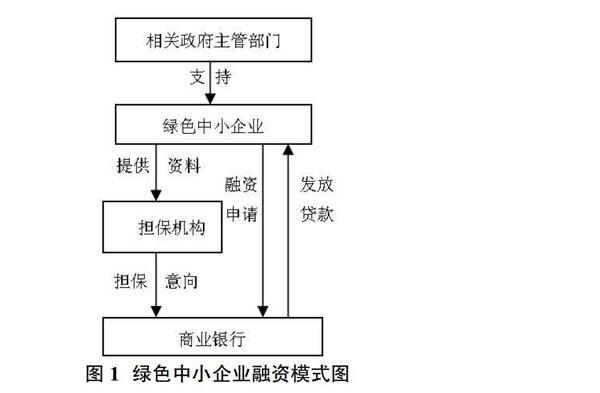

中小企业绿色金融模式运作如图1所示。首先,在相关政府主管部门的支持下,中小企业可以发展绿色项目,在融资时需要向担保公司提供资料获得担保,同时向商业银行提出贷款申请;其次,担保公司作为融资中介,在确认企业信息无误后向商业银行发送担保意向文件;最后,商业银行将中小企业与担保机构递送的信息审核后为中小企业方提供贷款。

1 理论分析和研究假设

1.1绿色项目前景与企业融资

我国“十三五”规划(2016-2020)将绿色发展理念融入经济建设中,确保未来我国经济实现可持续发展。绿色金融是金融机构通过提供贷款、发行债券等一系列金融手段将资金注入与节能环保有关的绿色产业。发展绿色金融可以在抑制污染性项目的同时积极开拓新兴投融资项目,提高投资回报率。绿色金融产品将吸引更多民间资本介入绿色信贷和绿色基金,推动绿色资产证券化,成为绿色金融体系重要的组成部分。西方发达国家发展绿色金融相对较早,以海滨银行(Shore Bank)为代表的诸多国外银行在2009年已经开展相关业务,通过向华盛顿和俄勒冈州当地公司提供贷款,减少能源、木材使用量,减少废物生产,减少污染物排放。虽然我国的绿色金融未能与发达国家同时起步,但我国与发达国家在该领域的差距正在不断缩小。以绿色债券为例,2016年第三季度我国绿色债券的发行量占全球同一时期发行量的45%,居世界第一。[2]积极的政策引导促进了绿色债券的发展,发展空间与发展潜力巨大。迅速崛起的绿色金融,将大大便利中小企业有前景的绿色项目融资,扩大企业融资渠道,减轻企业融资压力。

因此,提出假设1:中小企业绿色项目发展前景越好,越有可能取得贷款。

1.2 政府支持与企业融资

政府将专项资金补助等款项直接拨付给企业为直接扶持。财政间接扶持则以出台相关政策来调节税收、改善金融环境,间接扶持企业发展壮大。近年来,针对阻碍中小企业发展壮大的因素,我国政府积极推出相应政策来为中小企业保驾护航。如通过调节所得税前的可扣除项目和扣除比例来支持企业加大研发投入,支持企业创新发展;2015年厦门财政局开展中小企业融资担保体系建设,建立并完善银行小微企业免抵押、免担保信用贷款风险分担机制,设立还贷应急资金、融资担保风险补偿及保费补助。各地政府还开展了众多以扶持中小企业发展为主题的会议,相互交流学习,借鉴经验。可见政府引导中小企业创新发展,不仅解决了企业的融资难题,而且还有利于企业在政府引导下朝绿色环保方向发展。

因此,提出假设2:政府支持力度越大,中小企业越有可能获得资金支持。

1.3 信息对称程度与企业融资

经济关系中,一方比另一方拥有更多的信息,导致交易出现信息不对称。这种信息不对称加大了信息搜集的难度,增加了企业在甄别信息时所需要的成本和开展交易活动时面临的风险。信息不对称带来的道德风险与逆向选择问题极易产生不公平交易,导致交易双方相互之间的信任度下降,进而偏离预期交易效果。融资者在金融市场中往往将自己掌握的内部信息保留不外流,传递对自己有利的信号来吸引投资、提升价值。中小企业在金融市场中的信息不透明,导致银行为防范风险,保障资金安全拒绝放贷。宋华等(2017)认为,要解决中小企业因信息不对称导致的融资难的问题,银行需要建立稳定的借款偿还机制,提高借贷双方信息的透明度。更需要中小企业提供绿色项目的详细信息,增强信息透明度。[3]

因此,提出假设3:信息对称程度越高,中小企业越有可能获得贷款。

1.4 企业规模与企业融资

不同规模的中小企业从银行获取贷款的难易程度有一定的差异。总体而言,相对于大型企业,中小企业向银行贷款受到更多的限制。郑春荣(2015)研究了全国36家大型企业的资产负债情况,发现就银行授信情况看,大部分大型企业并没有用完授信额度。[4]李毅学(2011)认为,银行评估企业的综合实力不仅能有效反映企业的信用状况,还能提供违约风险体系的指标。[5]大型企业向银行借款相对容易,一方面在于其经营规模大,受非正式市场关系制约较少,内部治理机制成熟完善,拥有成熟的员工培养机制。另一方面,大企业的制度较为健全完善,可以有效减少舞弊,防止滥用权力的行为。而大部分中小企业缺乏相对成熟的内部控制制度,较多依靠家族制管理体系。

因此,提出假设4:企业规模越大,越有可能获得借款。

1.5企业信用与企业融资

信用即遵守承诺,履行约定,获得信任。企业可以在资本市场上发行以自身信用为担保的金融工具来筹集用于项目投资的资金。刘民权(2004)认为,企业信用度良好能更好地进行外部融资来维持自身经营。[6] 信用评级机构通过信用评级评价经济社会参与者在金融领域的信用情况,从而有效防范金融市场风险。不少中小企业在其所处的领域迅速发展,经济实力与业务能力不断增强,甚至在国际市场上崭露头角。据欧盟统计局2017年提供的数据,约98%的中小企业贡献了近一半的贸易额。因此,中小企业在信用评级中应该越来越好。

假设5:中小企业在信用评级时等级越高,越可能被金融机构信赖,越有可能取得借款。

1.6 社会资本介入与企业融资

社会资本的影响作用主要体现在银企关系和企业与地方政府的关系。Petersen和Rajan(1994)衡量了中小企业与债权人的关系,强调了持续时间的重要性。[7]韩栋和周良(2011)认为,资本的积累和银企关系都与企业的成长有密切的联系,前者奠定企业长期发展的基础,后者影响对外融资。[8]中小企业积极发展关系型融资的非正式制度模式是其在融资困难的情况下改善不利状况的重要手段。

在政治地位方面,周雪峰和左静静(2017)认为,政府的政策性资源在外部环境中具有一定的影响力,建立政治关联可以便利企业获取更多资源,使企业在成长发展的过程中处于更有利的位置。[9] Douglas Cumming等(2016)調查了我国杭州、武汉和兰州的政治资本比例,结合三地人大代表获得资格的角逐情况,认为政治资本的不平等影响了企业通过政治渠道获得贷款的能力。[10]

因此,提出假设6:社会资本介入程度越大,中小企业越有可能获得借款。

1.7 金融机构创新与企业融资

互联网金融刷新了企业传统的对外融资思维模式。在互联网科技的推动下,小额贷、P2P和众筹融资等互联网融资模式兴起,企业融资方式不断向多元化迈进。互联网金融以较长的还款期限,较低的利率等优势,大大降低了中小企业借款融资的门槛,受到中小企业的青睐。互联网金融未来能否后来居上取代银行并晋升为为企业融资服务的巨头,已成为经济界重点关心的重要议题。周林(2009)认为,银行与支付宝的关系较为复杂,但不可否认的是,支付宝在开展业务方面依然离不开银行系统,因此很难脱离银行单独运行。[11]尽管银行在资金安全、技术条件、监督权力等方面依然保持着竞争优势,但互联网金融与银行已形成正面竞争,银行需要创新金融产品,降低对中小企业的放款门槛,挖掘潜在客户,保持优势地位。

假设7:金融机构创新意愿越强,中小企业越有可能获得借款。

2 模型构建

根据理论分析,构建绿色金融与中小企业融资对接影响因素模型,如式(1)所示:

其中,β0为截距,βj=(1,2,3,4,5,6,7)是各解释变量的待估系数,i为第i个被调查对象,μi为随机项。

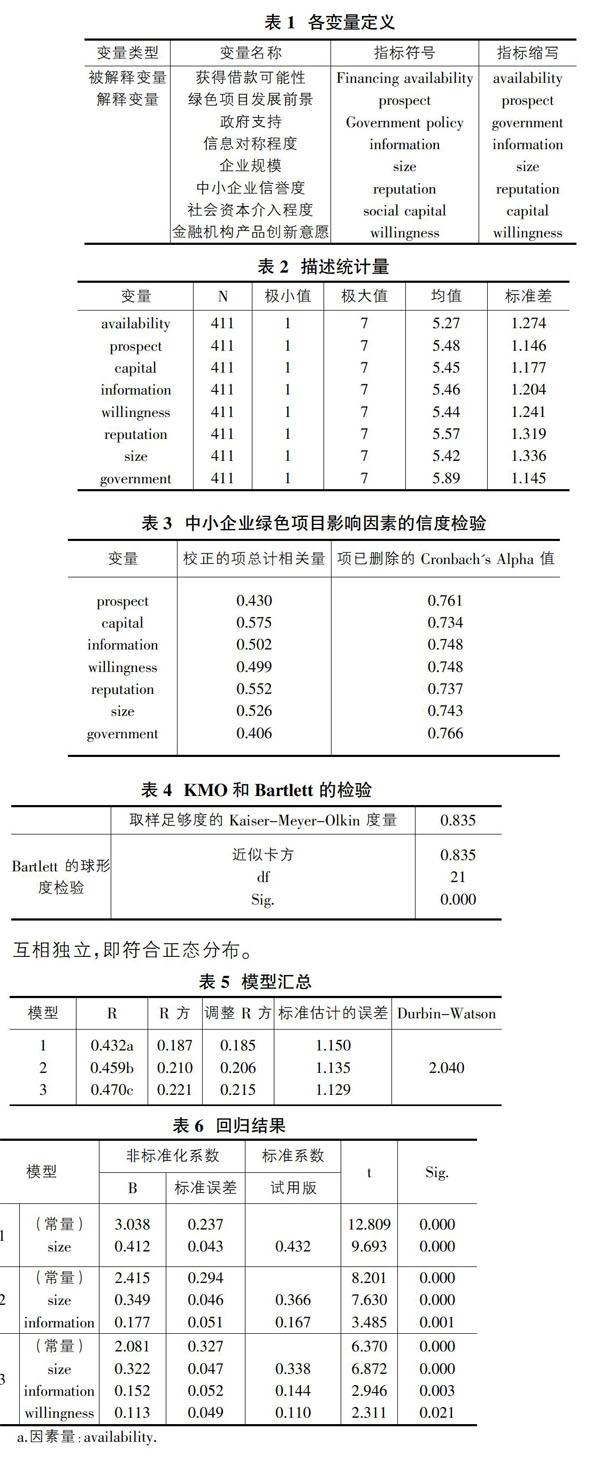

被解释变量为中小企业获得借款的可能性。有7个解释变量,根据提出的假设可以将绿色金融与中小企业融资对接影响因素分为七个方面,如表1所示。 具体为绿色项目发展前景、政府支持、信息对称程度、企业规模、中小企业信誉度、社会资本介入程度、金融机构产品创新意愿。

3 实证分析

3.1数据来源

数据的搜集采用实地问卷调查和网上调查相结合的方式。调查问卷采用李克特七点量表法。本次调查时长2个月,共收回450份问卷,数据来自浙江绍兴,安徽芜湖, 江苏丹阳等地,调查对象包括企业高管、财务人员、基层员工等,有效问卷411份。企业高管填写比例占13%,财务人员占10%,其他人员占77%。数据描述统计如表2所示。

3.2 关键风险因素识别

3.2.1 信度分析

信度分析是一种综合检测数据结果存在一致性的方法。测试信度的工具是Cronbachs Alpha系数,根据李·克隆巴赫的观点,该系数越高,测量结果的信度也越高,一般在0-1之间,Cronbach s Alpha测出大于0.9表明信度极高,在0.7-0.8范围内表明信度较高,低于0.7则显示信度较低。运用 spss17.0进行分析, Cronbach s Alpha系数如表3所示,均在0.7-0.8范围内,可以看出调查数据信度较高,有一定的可靠性。

3.2.2 效度分析

效度即根据调查数据做出的评价与客观事实的接近度。一般若KMO>0.5,显著性水平P<0.05,则该问卷有效。对本次调查数据采用因子分析得出,KMO=0.835>0.5,且P<0.05(如表4所示),说明量表符合效度要求。

3.3 回归结果

spss多元回归分析结果如表5、表6所示。表5显示Durbin-watson的值为2.040,趋于2,表明各影响因素之间互相独立,即符合正态分布。

表6为逐步回归法的处理结果,其中企业规模、信息对称程度、金融机构产品创新意愿在总体中存在显著的线性关系,而其余变量由于存在多元共线性而被剔除。

3.4回歸结果分析

3.4.1 对假设3成立的分析

中小企业获得借款的难易程度受其与银行间信息对称程度的影响。由于信息不匹配,银行与中小企业的资金配置会出现扭曲,导致中小企业发展遭遇困境。通过上述实证分析,我们认为信息对称程度information与中小企业获得借款可能性availability成正相关。因此,中小企业想要不断壮大有赖于增强银企信息对称性,详尽的披露绿色项目的各项内容,做到企业和金融机构都对绿色项目充满信息,才有利于企业获得绿色融资。

3.4.2 对假设4成立的分析

中小企业向银行贷款的难易程度与其规模有关,所以中小企业要学习大企业,建立完善的内部管理制度,提高内部控制质量,提供较完善且质量高的企业会计报告,充分反映其财务状况,经营状况现金流量和信用状况等信息,这样才能弥补在规模上的劣势,赢得金融机构信任。

3.4.3 对假设7成立的分析

在互联网金融迅速发展的背景下,原本单一的金融产品面临着产品升级换代的问题,需要金融机构开拓多元化产品市场,不断创新。金融机构绿色金融产品的创新意愿不但有利于丰富中小企业融资方式,还能有效提高银行的竞争力。

3.4.4 对假设1、2、5、6不成立的分析

在调查中,调查者对涉及中小企业绿色项目发展前景、政府支持、中小企业信誉度、社会资本介入程度这些问题的认识趋同,填问卷时主观性较强,导致这些变量存在多重共线性被剔除。

4 结论

绿色金融要求企业发展绿色环保项目并通过该项目融资,绿色金融的不断发展不仅可以拉动中小企业融资,促进经济的繁荣,还可以推动环保事业的进步。而中小企业绿色融资主要受信息对称程度、企业规模金融机构产品创新意愿等因素的影响。

本文对绿色金融与中小企业融资对接模式创新机制进行了研究,调查数据主要来源于江苏、安徽、浙江。由于调查地区主要集中在东部,难以代表中西部地区的中小企业融资情况,为了弥补调查的不足,接下来将扩大调查范围,重点分析中西部地区中小企业的筹资情况,增加样本容量,使数据更具代表性,完善成果。

参考文献:

[1]何建奎,江通,王稳利.绿色金融与经济的可持续发展[J].生态经济,2006:78-81.

[2]Yang, Q. Zhi, the Role of Green Finance in Environmental Protection: Two Aspects of Market Mechanism and Policies[J].Energy Procedia,2016,311-316.

[3]宋华,杨璇,喻开.信息不对称下中小企业如何获得融资绩效——基于供应链金融的实证分析[J].中国流通经济,2017:9-99.

[4]郑春荣.我国大型城市政府融资平台调查报告[J].公共治理评论,2015:85-108.

[5]李毅学.供应链金融风险评估[J].中央财经大学学报,2011:36-41.

[6]刘民权,徐忠,赵英涛.商业信用研究综述[J].世界经济,2004:66-80.

[7]Petersen M,Rajan R. The benefits of lending relationships:evidence from small business data[J].Journal of Finance,1994,3-37.

[8]韩栋,周良.中小企业社会资本、信用水平与融资能力[J].国际商务研究,2011:67-72,73.

[9]周雪峰,左静静.社会资本对企业创新投资的影响研究:综述及展望[J].华东经济管理,2017:153-161.

[10]Cumming D,Rui O,Wu Y. Political Instability,Access to Private Debt and Innovation Investment In China[J].Emerging Markets Review,2016,68-81.

[11]周林.第三方支付:机遇与挑战并存[J].西南金融,2009:63-64.