公司治理、CEO权力与评估增值率的实证研究

龚 浩,甄德云

(1.中国社会科学院经济研究所,北京 100732;2.中共国家税务总局党校科研所,江苏扬州 225000)

一、引 言

中国经济步入“新常态”,经济发展速度放缓,经济结构转型迫在眉睫。并购重组作为优化资本市场和实体经济资源配置有效手段,其成为经济结构转型的重要助力。而今,上市公司并购重组活动中,“第三方”资产评估机构的估值结果已经成为资产定价的主要依据。但并购重组标的高溢价的“泡沫”给企业未来带来高的经营风险[1],从而损害了未来企业价值。如何抑制估值泡沫,让估值回到合理的评估区间。此问题是当前经济下行的大背景下市场关注的焦点。CEO权力对企业经营的影响是当前财务学研究的一大热点。现有文献表明,在上市公司并购活动中,管理层为谋求私人利益导致估值高溢价“泡沫”的发生。而且就中国而言,资产评估行业尚属于初级阶段,评估技术尚不完善。因此,资产评估评估结论更容易受到并购重组企业委托方的影响,从而发生估值偏高的现象。那么,并购重组中CEO权力对评估结果的有何影响?大股东持股、女性CEO、会计信息质量如何影响CEO权力和资产评估增值率之间关系?

为了回答以上问题,文章利用2007—2015年中国A股上市公司并购重组数据为样本,检验CEO权力与评估增值率之间的关系,并从大股东持股比例、女性管理层、会计信息质量角度研究其对CEO权力与评估增值率之间关系的影响。文章结果发现:上市公司并购重组中,CEO权力与评估增值率之间成正相关关系;大股东持股比例抑制CEO权力对评估增值率的正向影响;上市公司并购重组中,女性管理者抑制CEO权力对评估增值率的正向影响;上市公司并购重组中,会计信息质量越低的上市公司中,CEO权力对评估增值率影响越小。文章的研究成果有以下贡献:第一,拓展了CEO特征方面的研究,为CEO特征研究提供了实证数据。管理者权力是管理者特征的一个重要表现,研究大股东持股比例、管理层性别和会计信息质量对CEO权力与评估增值率之间关系的影响,为公司治理机制对管理者特征与评估估值判断之间关系提供实证依据。第二,为完善公司治理提供了思路。在企业经营中,上市公司CEO权力具有重要作用,而CEO权力对于评估增值率的影响损害了企业价值。研究公司治理对于CEO权力与评估增值率之间关系的影响,有助于股东和投资者监督管理层的行为,从而提高企业的价值。

二、文献综述与研究假设

(一)文献综述

CEO权力反应了其执行自身意愿的能力[2]。CEO权力越大,则会在在职消费的过程中谋求私人利益[3];Grinstein等[4]认为公司规模扩张是管理层薪酬的上涨主要原因,权力大的CEO通过并购重组行为扩大公司规模,以获取更多的薪酬;CEO权力是企业并购的主要动因,对企业并购重组的频率和重组规模具有重要影响[5]。权小锋等[6]认为CEO权力越大,管理层更可能通过操纵盈余来获得绩效薪酬;而且现有文献主要将CEO权力作为一个影响因素进行研究,杨兴全等[7]认为CEO权力导致公司所有的现金增加,市场化进程降低了CEO权力与现金持有之间的关系;CEO结构权力和企业相对探索创新之间成负相关关系[8]。CEO权力抑制了高管团队异质性和内部控制质量之间的正向关系[9]。CEO权力与董事会资本之间出现互动作用[10]。CEO对董事会的影响越大,公司更可能产生违规行为[11]。企业不同生命周期阶段,CEO权力与投资效率之间成负相关关系[12]。CEO权力与公司承担风险之间成正相关关系[13]。CEO正式权力与企业绩效之间成倒“U”型关系[14]。两任CEO权力差异影响资本结构调整的速率[15]。当上市公司出现投资不足时,CEO权力与资本支出成显著负相关关系[16]。CEO权力削弱了高管薪酬差距与企业风险之间的负相关关系[17]。CEO权力越大,公司的业绩波动越大[18]。CEO权力越大越可能影响其薪酬[19]。CEO权力与公司研发投入之间成正相关关系[20]。在非国有企业中CEO权力削弱了审计委员会专业性和审计费用之间的负相关关系[21]。况学文和陈俊[22]认为CEO权力较弱时,董事会性别多元化提高了外部审计需求。企业CEO权力越大,银行给予企业的银行贷款越少,但是国有产权性质弱化了CEO权力对银行贷款的负相关性;对于限制CEO权力的公司治理方面,现有文献从以下方面进行研究,管理层会利用其权力制定对其有利的股权激励方案,使其更容易达到行权的要求;李小荣和刘行[23]认为女性CEO在经营上更谨慎,从而更可能有效的降低股价崩盘风险;外部治理有效抑制CEO权力与过度投资之间的关系[24]。独立审计降低管理层权力对评估增值率的之间关系的正向影响[25]。在大股东绝对控股的公司中,非正常评估增值率要高于非大股东绝对控股公司[26];并购重组中关联并购交易和同属交易增加评估增值率,容易造成大股东掏空上市公司[27];大股东绝对控股降低异常评估增值率;内部控制可以抑制CEO权力导致的企业腐败[28]。

基于以上文献可以看出,对于CEO权力对上市公司经营策略具有重要的影响,而且公司治理因素是影响CEO权力的重要影响因素。因此,文章研究CEO权力与评估增值率之间关系,并从大股东持股比例、CEO性别和会计信息质量方面研究其对CEO权力与评估增值率之间关系的影响。

(二)研究假设

1.CEO权力和评估增值率。根据代理理论,股东和管理层利益的不一致导致了第一类的代理问题。管理层出于薪酬、职位和构建企业帝国的目的,存在损害股东利益的行为。并购重组活动中,高估值行为给予管理层投机机会来满足自身利益。当CEO权力集中时,CEO更可能利用自身权力压制公司其他管理人员,从而更可能让公司执行自身的意志,以此达到其以权谋私的目的[29]。权力大的CEO更可能利用高估值来扩张企业规模,获得企业扩张带来增加薪酬的福利。当CEO权力变大时,缺少了其他管理层制衡的CEO更可能好大喜功,从而产生过度自信的情绪,进而对公司项目更加看好,低估了项目存在的风险。而且评估机构在评估作价时,更可能满足委托方的要求[30],从而导致CEO的意志在评估中得到体现。基于此,提出以下假设:

H1:其他条件不变,CEO权力与评估增值率之间的成正相关关系。

2.大股东持股比例、CEO权力和评估增值率。管理层由于保住职位、绩效薪酬和获得私人收益的目的,通过上市公司并购重组中估值“高溢价”的行为获得私人收益,股东不得不为管理层的这种行为买单。基于大股东持股比例对CEO权力与评估增值率之间关系的影响,文章从大股东监督成本和收益两方面进行论述:(1)Grossman等[31]认为分散的股权结构更容易让小股东“搭便车”,从而增加了大股东在监督管理层的成本。而股权集中度降低了小股东“搭便车”的行为,降低了大股东监督管理层行为的成本;(2)大股东持股比例越多,获得公司剩余所有权的份额越多。管理层通过获得私人收益寻租行为,大股东是公司价值损失的主要承担者。为了获得更多企业收益而促进大股东监督管理者;(3)大股东掏空行为与其持股比例有关,在大股东持股比例少的阶段,大股东和管理层合谋,从而更可能掏空上市公司。在大股东持股比例多的阶段,股权集中度使得大股东和小股东的利益产生协同效应,大股东为了自身利益的诉求会监督管理层[32]。因此,大股东持股比例越多管理层掏空行为的越少。“更多的监督”与“更少的掏空”行为使得大股东更有动力监督管理层的行为。基于此,提出以下假设:

H2:其他条件不变,大股东持股比例抑制CEO权力与评估增值率之间的正相关关系。

3.女性管理者、CEO权力与评估增值率。现有文献研究女性CEO,女性管理者成为上市公司“稳定器”。文章从个体角度和并购环境环境角度来论述管理层性别对CEO权力与评估增值率之间关系的影响:(1)在企业经营中,由于“玻璃天花板现象”,女性要出任CEO,需要表现出超出常人的才能。因此,女性CEO在进行并购决策时,会更加谨慎,同时谋求私利的动机变小;较于女性管理者,男性管理者更容易为了自身短期利益,牺牲公司的长期利益[33];女性管理者会更加注意本公司的审计工作,其更倾向于付出更多的代价来雇佣审计师;较于男性高管,女性高管会更在乎企业的声誉和法律责任[34];在心理上,女性更更倾向于规避风险[35];女性投资者会更专注于投资风险[36]。在企业经营活动中,女性CEO更加关注公司面临的风险,在进行并购决策时,女性CEO更关注公司长远利益,降低并购重组时资产评估增值率。(2)在并购重组活动中,女性管理者会更有耐心与合作者进行沟通。女性董事在参与董事会会议时,准备更加充分[37],因此,在女性董事与董事讨论公司议程时,会更加充分的沟通;女性管理者更专注于公司财务报表的披露,提供高质量的信息披露。管理者权力越大,管理层才能最大程度上影响公司决策。CEO权力越大,女性董事对公司的业绩影响越大[38];CEO权力越大,女性CEO降低企业股价崩盘风险的作用越显著。基于此,提出以下假设:

H3:其他条件不变,女性管理者抑制了CEO权力与评估增值率之间的正相关关系。

4.会计信息质量、CEO权力与评估增值率。会计信息质量是上市其余人信息披露程度重要指标,信息质量高代表企业信息透明度高,信息质量低代表公司信息透明度低。文章从评估机构声誉和企业经营两方面来论述会计信息质量对CEO权力与评估增值率之间关系的影响:(1)声誉是独立第三方机构获得额外租金的根本,认为规模大的审计机构一旦出现失误,其潜在的声誉成本会受到重创[39];规模大的评估机构在评估资产时为了维护良好的声誉更谨慎,规模越大的评估公司异常增值率越低。因此,资产评估机构在并购重组中评估资产价值时,低质量信息会带来未知的财务风险,评估机构在评估资产价值会考虑企业财务信息不透明导致的风险,而降低标的资产的价值;(2)在企业经营中,低质量的会计信息和CEO权力会导致低的企业投资效率[40];低质量会计信息会提高股价崩盘风险[41]。企业经营状况的下降导致评估机构估值的降低。(3)低质量的会计信息会导致公司融资成本增加,融资成本和财务约束增加了企业经营的难度,提高了企业破产的风险。从而引起股东和监管层的注意,此行为增加了资产评估机构被查处的风险。因此,CEO权力在影响评估增值率时,低质量的会计信息会导致评估机构高估上市公司风险和经营困难,降低评估价值。基于以上推论,提出以下假设:

H4:其他条件不变,会计信息质量低的上市公司,CEO权力对评估增值率的影响越小。

三、研究设计

(一)样本选择

文章选取2007—2015年沪深股票A股上市企业中并购重组的数据为样本。此外,文章根据权威文献对数据进行如下三方面处理:(1)剔除金融类上市公司;(2)剔除样本缺失值;(3)对连续变量样本进行1%和99%分为winsorize处理。最终,获得了与资产评估增值率相关的2654条数据。文章所有数据来自CSMAR数据库,数据分析采用stata14.0分析软件。

(二)研究设计和变量定义

文章通过模型(1)检验CEO权力与资产评估增值率之间关系,并且从公司治理角度检验其对CEO权力与资产评估增值率之间关系的影响,模型如下:

其中,Addvalue表示资产评估增值率;Dual表示CEO权力;Tophold表示大股东持股比例、CEO性别和会计信息质量三个交叉变量;Lev表示资产负债率;Age表示上市公司年限;Growth表示上市公司成长性;Size表示公司规模;Cash表示自由现金流;Roa表示资产回报率;α表示各变量的系数;θ表示时间效应与行业效应;ε为误差值。具体变量如下:

1.评估增值率。文章研究资产增值率为上市公司并购重组中评估值的增值率,具体公式如下:

资产增值率=(资产评估值-资产账面价值)/资产账面价值

2.CEO权力。董事长和CEO同时由一人兼任为1,否则为0。

3.大股东持股比例。大股东持股比例为上市公司控股股东持股比例。

4.CEO性别。CEO性别为上市公司CEO的性别,女性CEO为1,其它为0。

5.会计信息质量。计算会计信息质量,文章借鉴修正Jones模型Dechow等[42]的做法,具体公式如模型(2)和模型(3):

其中,TA表示营业利润减去经营活动产生的现金净流量;REV表示销售收入;REC表示应收账款;Aeest表示总资产;PPE表示为固定资产;α和β分别为模型(2)和模型(3)的系数,Δ表示本年与上一年度的差额。利用模型(2)和模型(3)回归得到操纵盈余Disacc,Disacc取绝对值得到会计信息质量Abacc,其盈余操纵越高表示为会计信息质量越低。

6.其他控制变量。文章其他控制变量如下:资产负债水平(Lev);自由现金流(Cash);资产规模(Size);上市公司年限(Age);上市公司成长性(Growth)和资产回报率(Roa)。此外,文章还加入年度变量(Year)与行业变量(Industry),分别控制了年度效应与行业效应。具体变量如表1:

表1 主要变量描述

四、实证结果与分析

(一)描述性统计分析

表2为模型(1)的描述性统计结果。统计结果显示,并购重组资产评估增值率的平均值为1.832,中位数为0.161。CEO权力的均值为0.217,中位数为0。此结果表明并购重组的企业中有21.7%左右的企业为两职合一;第一大股东的持股比例的均值为36%,中位数为34.55%。CEO性别的均值为0.068,中位数为0。会计透明度的均值为0.115,中位数为0.056;资产负债率的均值为0.541,中位数0.502。自由现金流的均值为0.177,中位数为0.14;公司规模的均值为21.96,中位数为21.83;上市公司年限均值为10.85,中位数为12;成长性的均值为1.379,中位数为0.120;资产回报率均值为0.032,中位数为0.029。

表2 主要变量描述性统计

(二)实证分析

为了检验CEO权力与评估增值率之间的影响,模型回归结果见表3。表3中列(1)表示未加入公司指标的控制变量的回归结果,列(2)表示加入公司财务指标的控制变量的回归结果。列(1)中Dual对评估增值率的系数为0.479,统计上达到1%的显著性水平;列(2)中加入上市公司财务指标,Dual对评估增值率的系数为0.277,统计上达到5%的显著性水平;以上结果表明上市公司并购重组中,CEO权力更可能通过压制其他管理层的意见而左右评估结论。以上结论支持“假设1”。

在控制变量方面,资产负债率与评估增值率的系数为-0.838,且达到1%的显著性水平,此研究表明上市公司负债率越高导致资产评估增值率变低;上市公司年限与评估增值率的系数为-0.052,且达到1%的显著性水平,此结果表明上市公司年限越长,评估增值率越低;公司规模对评估增值率的系数为-0.140,且达到1%的显著性水平,此研究结果表明上市公司规模越大,资产评估增值率越低。

表3 CEO权力与评估增值率

表4 大股东持股、CEO权力与评估增值率

为了检验大股东持股对CEO权力与评估增值率之间的影响,我们在模型中加入了Tophold和Dual×Tophold的交叉项,模型回归结果见表3。表3中的列(1)和列(2)分别代表大股东持股比例对CEO权力对评估增值率之间关系的影响。表3中列(1)表示未加入公司指标的控制变量的回归结果,列(2)表示加入公司财务指标的控制变量的回归结果。列(1)中Dual对评估增值率的系数为1.017,统计上达到1%的显著性水平;大股东持股比例对CEO权力与评估增值率的系数为-0.016,统计上达到10%的显著性水平。列(2)中加入上市公司财务指标,Dual对评估增值率的系数为0.944,统计上达到1%的显著性水平;大股东持股比例对CEO权力与评估增值率的系数为-0.021,统计上达到5%的显著性水平。以上结果表明大股东持股比例增加会有更多的监督效应和更少的掏空效应,从而减弱了CEO权力与评估增值率的正向影响。支持“假设2”。

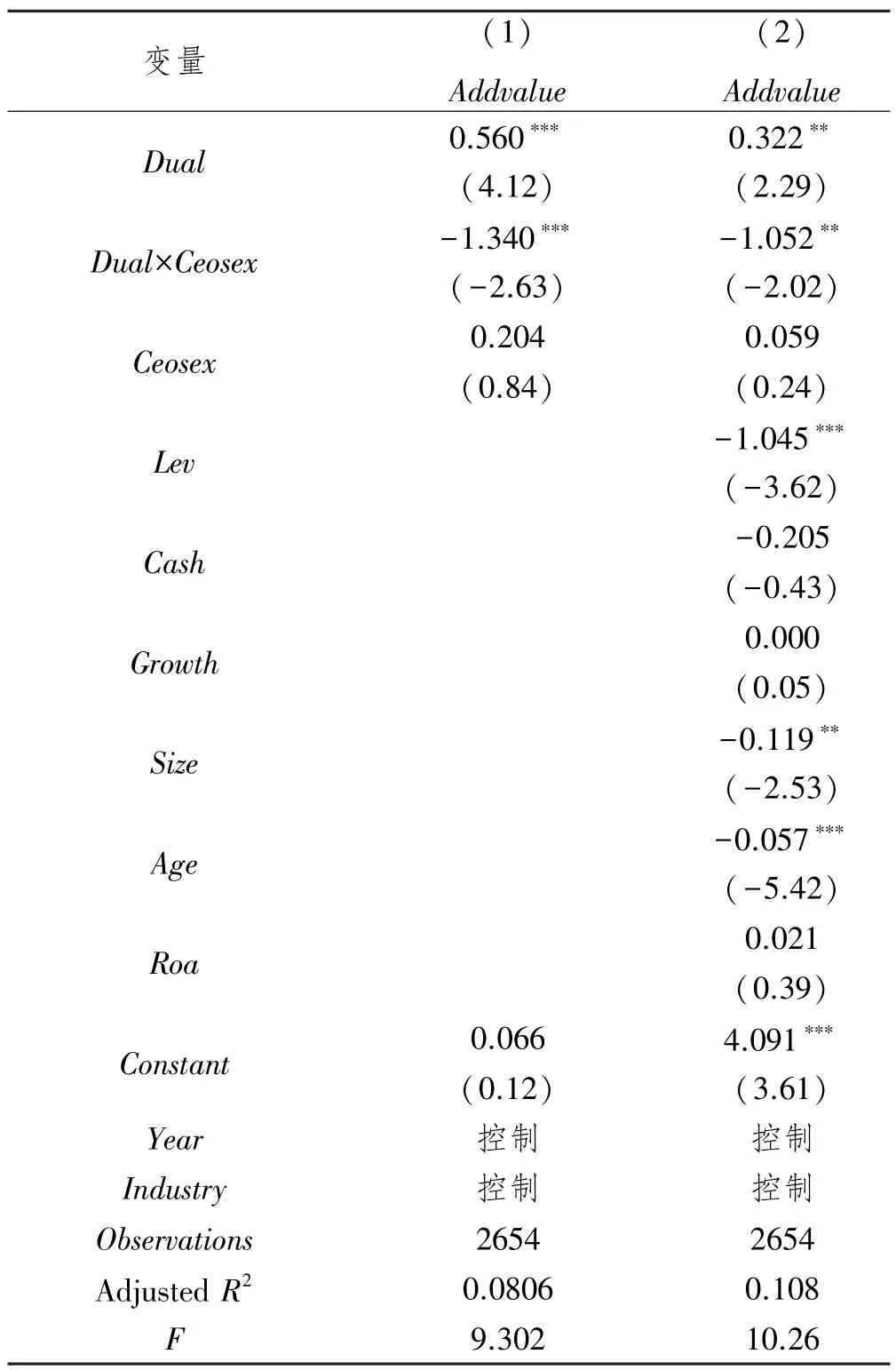

为了检验CEO性别对CEO权力与评估增值率之间关系的影响,我们在模型中加入了Ceosex和Dual×Ceosex的交叉项,模型回归结果见表4。表4中的(1)和(2)分别代表CEO性别对CEO权力对评估增值率之间关系的影响。表4中模型(1)回归结果表示未加入公司指标的控制变量的回归结果,(2)表示加入公司指标的控制变量的回归结果。(1)中Dual对评估增值率的系数为0.560,统计上达到1%的显著性水平;大股东持股比例对CEO权力与评估增值率的系数为-1.340,统计上达到1%的显著性水平。(2)中加入上市公司财务指标,Dual对评估增值率的系数为0.322,统计上达到5%的显著性水平;CEO性别对CEO权力与评估增值率的系数为-1.052,统计上达到5%的显著性水平。以上结果表明女性管理层更可能谨慎对公司的政策,从而缓解了CEO权力与评估增值率的正向影响。支持“假设3”。

表5 CEO性别、CEO权力与评估增值率

表6 会计信息质量、CEO权力与评估增值率

为了检验会计信息透明度对CEO权力与评估增值率之间的影响,我们在模型中加入了Abacc和Dual×Abacc的交叉项,模型回归结果见表5。表6中的列(1)和列(2)分别代表会计信息质量对CEO权力对评估增值率之间关系的影响。表6中模型列(1)回归结果表示未加入公司指标的控制变量的回归结果,列(2)表示加入公司指标的控制变量的回归结果。表6列(1)中Dual对评估增值率的系数为0.648,统计上达到1%的显著性水平;会计信息透明度对CEO权力与评估增值率的系数为-1.626,统计上达到10%的显著性水平。表6列(2)中加入上市公司财务指标,Dual对评估增值率的系数为0.446,统计上达到1%的显著性水平;会计信息透明度对CEO权力与评估增值率的系数为-2.211,统计上达到5%的显著性水平。以上结果表明会计信息透明度抑制了CEO权力与评估增值率的正向影响。支持“假设4”。

(三)稳健性检验

1.变量检验。文章借鉴李小荣等[29]衡量CEO权力的做法,将CEO是否为两职合一和CEO是否为董事相加,得到衡量CEO权力的综合指标,然后进行回归检验,结果如表7,结论不变。

2.考虑内生性问题。为了解决模型中CEO权力与评估增值率可能存在的内生性问题,文章采用了二阶段回归法。文章选取了CEO权力的行业中位数为工具变量,回归结果如表8中列(1),结论不变。为消除女性CEO对数据样本的影响,文章剔除女性CEO样本,重新进行回归,结果如表8中列(2),结论不变。

表7 公司治理、CEO权力与评估增值率

表8 CEO权力与评估增值率

五、研究结论与启示

文章利用2007—2015年中国A股市场并购重组数据为样本,研究CEO权力与评估增值率之间的关系,并从大股东控股、CEO性别和会计信息质量三个角度研究CEO权力与资产评估增值率之间关系的影响,并分析其作用机理。研究结果发现:(1)CEO权力与评估增值率之间成正相关关系;(2)大股东持股比例削弱了CEO权力对评估增值率的正向影响;(3)女性CEO更倾向于规避风险,更可能降低CEO权力对资产评估增值率增长作用;(4)会计信息质量越低,CEO权力对上市公司资产评估增值率的增加程度越低。文章的研究表明,CEO权力是增加资产评估增值率主要因素,但CEO权力的滥用,导致企业价值的降低,因此,必须限制CEO权力从而使得资产评估价值回归合理的评估价值。文章丰富了公司治理角度对CEO权力对评估增值率的研究,并对上市公司和监督机构有一些启示。

1.对于上市公司而言,上市公司应关注并购重组活动中CEO权力增加评估增值率的恶劣后果。上市公司并购重组中,估值回归到合理的区间才能有利于上市公司的价值增长。而且,上市公司应在一定程度增加控股股东的持股比例,以此来抑制CEO权力在上市并购重组中的私利行为。

2.上市公司管理层队伍应性别多元化,女性管理者良好的沟通技巧与风险规避特点,聘用女性CEO降低CEO权力带来的上市公司的经营风险。高质量的会计信息能抑制管理层在并购重组活动中的私利行为的发生,增加信息披露的透明度来限制CEO的权力以减少上市公司的经营风险,提高资产评估估值的准确性。

3.对政府监管机构而言,上市公司经营风险一直是政府监管机构的重点关注对象。合理的估值区间促进金融市场的稳定和实体经济良好运行。CEO权力导致并购重组标的的高溢价破坏了资本市场和实体经济的稳定。本文的研究成果发现抑制CEO权力带来的高溢价的负面效应,从而有助于监督机构监管市场。