昂贵的晚年

刘畅

晚年养老,焦虑下的盲点

李洁这个月又买了份保险,心里踏实了些。这份给丈夫买的消费险,保费不到300元,却可以担保一年内上百万元的大病风险。她在一家保险公司工作,同行间的微信群里经常推荐类似的保险产品。刚过不惑之年,她对父母、自己和丈夫的健康和养老问题越来越上心。半年以来,她感觉自己有些“疯狂”,见到群里有合适的就买。在她心里,养老问题集中在大病的风险上。

“现在买保险,首先得看有没有资格。之前我想给自己买份类似的保险,却发现因为前些年体检时,一个肿瘤标记物的指标偏高,没办法投保。”李洁和丈夫都是家里的顶梁柱,谁也不敢没有担保做后盾。他们夫妻二人来北京打拼近20年,搏出一份典型的白领家庭生活。丈夫做葡萄酒培训,她在保险公司爬到中层,二人每月四五万元的收入,从不炒股,攒下两套房产,膝下有一刚上小学的女儿。李洁是独生女,父母不满65岁,退休后来北京与他们同住,帮忙带孩子。“之前为了学区房,我们卖掉郊区160平方米的房子,换到城里60多平方米的房子里。如今算上房贷,每月的花销有2万多块。”

余下的钱,李洁要在孩子升学、自己和丈夫的意外保障、父母的晚年保障间做平衡。她希望孩子未来可以出国留学,每年兑些外汇。而子女的长远规划之后,她的父母已过了投终身重疾险的年纪,对自己又有些吝啬。“我们这个年龄如果买连年缴费的保险,每年也要交1.5万元左右。拿出一个人一个月工资为自己投保,我们有些舍不得。于是,我发现消费险特别合适,大病、医疗的险种都有,虽然交了保费,如果没出事也不会返还,但一顿饭的钱不疼不痒,有些几千块钱的,还能给父母上。”

浙江绍兴的退休居民聚在老街打扑克

但目前看起来划算的规划,恐怕禁不起时间的考验。

李洁父亲前些天看到卖2000多块钱一组菜刀的电视广告,脱口而出“真便宜”的评价,令她感到震惊,“上千元对于小城市里生活大半辈子的父亲来说,本该是笔巨款,可见物价增长的程度”。在公司里,她见到业绩的艰辛,自己虽无失业之虞,但也断了日后裸辞、跳槽的念想。用房子变现的想法也随着房价趋平,而汇率走低变得不合时宜。李洁的购买力和资产的价值在无形中下降,她越来越频繁地用消费险保护自己的家人,而多年后父母及自己晚年的日常养老问题,却是她难以企及的盲点。

如今60多岁的人虽已退休,但不论在自己,还是家人眼中,都还算不上步入老年。李洁的父母虽没有异地就医,每年体检、开药都回老家,不过老两口当前身体硬朗,退休金每月加在一起有8000元,足够自理。而李洁来难以想象自己三四十年后动不了的情形,她对养老院没有概念,提起自己的养老,她想到的是和朋友假期住的民宿,希望年老后朋友们住在一起,互助养老。但待李洁的女儿长大,老人日常行动不便,李洁难以接受将父母送去养老院。可是,她那时将面临的局面是,父母已是耄耋之年,自己也临近退休,子女仍在上学或刚步入社会。而当她自己到70岁时,正值中国老龄化的顶峰。她和她父母的晚年由他人照料,似乎无法避免。

当下相对体面的养老院的价格,已让李洁吃惊,她父母的退休金在全国属于一般水平,却加在一起都难以支付中档养老院里一张床的费用。夫妻两人单独住在一起,屋中有地方放张书桌写写字,洗漱有私密的空间,每顿可以吃上可口的饭菜,房间外可以遛弯、晒太阳,平时有老年歌舞、书画比赛、展览等娱乐活动,无法自理有人照料,遇到突发情况可以急救,就近送医。这样的需求属于中等养老院的水平。目前北京类似的养老院有六七十家,不算护理费,平均价格每人在1万元以上。即使未来不考虑自己的生活,李洁父母的养老问题将与女儿的教育相冲突。

若退而求其次,只追求基本的生存需求,老人的退休金将就够用,但难有盈余,且很难有空位住上合适的养老机构。不计护理费,养老机构每个月三五千元一个床位,三个人一个房间,每顿饭管饱,平日也有娱乐活动,身体不便有人看护,需要急救时也能抢救、送诊。类似养老院以公办民营为主,集中在小区里,吸收周边失能失智的老人,常年处于艰难维持价格平稳,而床位满员、需要排队的状态。据相关数据预测,十几年后,北京已进入重度老龄化社会,仅户籍人口中的老年人便将占到总户籍人口的30%。

李洁父母到时能否会在北京养老,成为李洁心中巨大的疑问,而这也将决定她未来是否仍会选择在北京工作、生活。“我在想,如果把北京的房产卖掉,攒出给女儿出国的钱,我也不做这行了,回到老家的省会盘些店铺,虽然生活质量会下降,但能陪父母,生活成本也不会这么高。”

养老院的价格困局

距李洁的工作地点仅一公里之遥,东直门养老照料中心坐落在闹市边的小区内,住着37位老人,平均年龄82岁。当李洁趁着工作的间隙,在咖啡馆里為我讲述对自家未来的焦虑时,养老服务中心的老人们正相互监督着吃下盘中剩下的米饭。如今已经住在养老院中的老人,不论收入高低,均在承担高涨的物价、市场中房租和物业费的价格波动,以及由此导致人工成本提高,所带来的养老院价格高,且仍会不断上涨的风险。

物价的涨幅冲击着低收入人群在养老院的生活质量。“此前我们每月餐费是600元,去年一下涨了300元,但现在的菜价涨得那么厉害,老人退休金就那么多,我们不敢涨价了,可是饭绝不能浪费。”养老照料中心的工作人员杜静带我在中心里转,其中有17个房间,里面不是两人间便是三人间,有的床位之间用帘子隔开。虽然局促,但房间整洁干净,每天工作人员会为老人换洗衣服、泡脚。她告诉我,他们每个床位每月要2800元,服务对象是周边每月三四千元退休金的老人,这些老人的子女多已退休,且子女的经济条件也一般。“饭钱就这么多,我们和老人们商量着做,隔段时间能吃顿茴香馅饺子,但肯定保证不了顿顿都吃。”

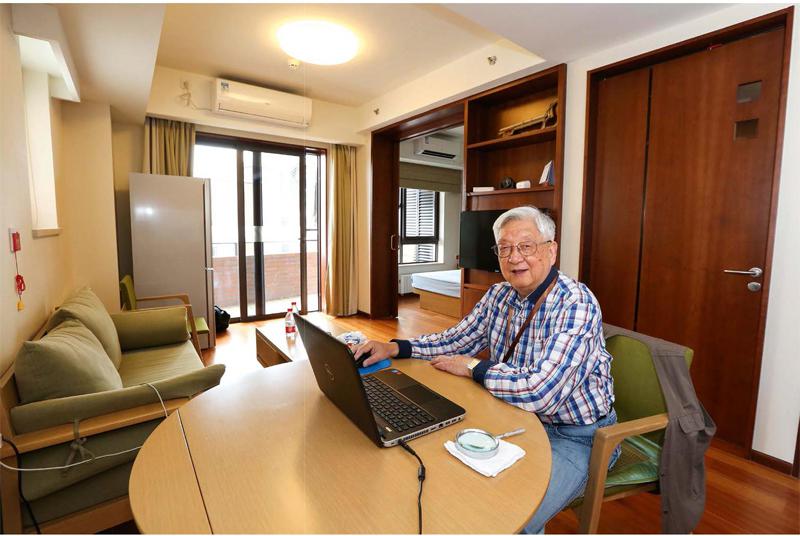

在30公里外,海淀区西山脚下的“和熹会”养老公寓里,王菊夫妇没有物价之忧。她今年84岁,她的丈夫已有90岁。他们夫妇作为离退休的大学教授,每人一个月的退休金过万,是“和熹会”里高龄、高知、高职的“三高人群”的典型。这些在北京属于中等收入的老人能过上相对宽松、舒适的养老院生活,却实属幸运,他们的收入水平并不“安全”。

同档养老院面临的房租、物业带来的成本问题,被“和熹会”屏蔽掉了。我见到王菊夫妇时,王奶奶正推着老伴的轮椅晒太阳回来,她思维敏捷,只是走路时背有些驼,她的丈夫则一直闭着眼睛沉睡。她告诉我,她的儿子定居国外,老两口是空巢老人,丈夫老得走不动,只在养老院举办的舞会时,热闹的音乐下,会睁开眼和大家互动。“我现在一天的时间都用来照顾他了,能推他出来走,我就自己做,但把他在床和轮椅之间搬,我实在搬不动,需要护理人员帮忙。”

这样的养老生活在其他的养老院每人每月至少需要1.3万元以上,但这里却平均不到8000元,老人们完全支付得起,即使老两口随着年龄增长,进一步失去自理能力,“和熹会”的价目表上显示,非自理的老人每月的综合服务费最多需要3800元,他们也尚可应付。“和熹会”院长郭延洲向我介绍,他们的养老院由某地产公司的酒店改造,本身成本就低些;加之由该地产公司自己开发,房租和物业都会减免一些;在此基础上,他们的价格并未完全随市场波动,使得他们能够为老人提供比同档低四五千元的服务。“花销最大的住户,如今每月每人在1.6万元左右。考虑到老人的房产,一旦老人把房子出租,每月可以支配的养老金还能增加一大块。”

但“和熹会”只有200余个床位,更多的老人需要承受市场浮动的压力。“其他地产商有些是租房办的养老机构,房租、物业的市场价格都要折算到老人每月入住的费用里。有的养老院今年一年涨了四次价,每月每人两万元,即使像这些高知的老人也很难承受,入住的人很少。”

即便是“微利模式”,从整体的经济链环上来看,高涨的房租,飞扬的物价,也从另一个方向,潜在地吞噬着老人们的退休金。服务人员的人工成本也在增加。在养老院一方,现有价格下,收支的天平越来越难以平衡。郭延洲说:“近些日子因为房租上涨,员工生活成本上升,而我们要顾及老人的承受能力,养老服务业工资水平也有限,有些很优秀的员工都离开了。”

其中,专业护理人员的影响最甚。机构养老之外,居家养老与社区养老的结合是政府首推的选择,类似于日本几乎遍布各街道的托老所,面向人群最多,前景最广阔。像王菊丈夫等无法自理的老人,可以到类似的驿站接受专业护理。但在当前的形势下,目前开办的服务中心也面临成本上升的局面,老人即使选择居家养老,护理的成本正潜在地上涨。石景山的乐龄是最早建立的类似机构之一,失能的老人可以在驿站里短住,每月最多一人4500元。但据乐龄创始人王艳蕊向本刊介绍,“一名刚入职的护理员,我们管吃管住,为他缴纳社保后,他的工资最少有3800元。而从最近来看,到年底时,人力成本起码要上涨10%。”

2017年,陆家嘴集团打造高端养老项目开业,叶先生是首位签约入住者

“越早配置越划算”

“每当经济不好,养老产业都会受青睐。”郭延洲今年不到40岁,他选择进入养老行业,正是发现直到自己退休,中国一直会处在老龄化社会高速发展的时期,不但事业可以做一辈子,还能解决自己和家人的养老问题。而行业外的青壮年,似乎也仍有办法未雨绸缪。

与郭延洲年龄相仿的朱明资产较多,面对未来的养老风险,他的策略是优化资产的配置,尽量保值。他工作后投身房地产业,搭上房地产飞速发展的快车。身在山东济南,他在不到20年的时间里,通过腾挪、转卖房产,把大学毕业之初,与父母相依为命的39平方米的小房子,逐步变为两套为子女准备的房产,一套自己与妻子在市中心的大房子,以及郊区的别墅,他的资产也随之过了千万元。“我从不炒股,也不为自己加杠杆,只是每年固定存一些外汇和黄金。两三年前,我开始把郊区的小房子逐步换成市中心稀缺地段的大户型,抵御未来房产税的冲击。除此之外,便是加大投入子女的教育,起码让他们以后能自食其力,不会连累我。”

朱明在济南已经衣食无忧,而在北京,他尚算不上除房产外,有600万元以上净资产收入的高净值人群。富豪们面对养老问题,尚有更多的选择。他们除了可以移民,也可以选择入住国内由保险公司承办的高级养老社区,那里根据老人的身体状况有不同的区域,能够自理的老人可以住在不同户型里,享受多样的服务,无法自理的老人能够获得护士24小时值守的专业护理。类似的高端养老服务供不应求,高净值人群通常会购买上百万元的年金保险后,获得入住优先权,待未来入住时,再根据彼时的价格交租金。

资产并非特别雄厚的朱明却始终对商业养老保险能够维持退休后生活水平的说法心生疑窦,“那些先期投保,到退休年龄后再返回年金的保险,如何抵御货币贬值?”

但在保险从业者看来,无论对富豪还是普通大众,商业养老保险都是抵御风险的可靠手段。“在国外,比较流行的商业养老保险是临退休前,一次性交给保险公司一笔钱,客户可以定期领取养老年金,直至身故。这种类型的保险在国内也越来越多。”宜信博诚保险销售服务(北京)股份有限公司董事长兼总经理尹海向本刊介绍。“现在的商业养老保险基本都有一个万能账户,保险公司支付的年金,客户可以将其存在万能账户里,它每年复利滚动,帮助客户保值、增值,并能一定程度抵消货币贬值的影响。就普通大众而言,退休后获得的保险年金,可以作为国家和企业发放的退休金的补充”,宜信博诚产品负责人杨绮霞称。

但若每年投保20万元,连续投保5年,60岁后能够每年获得12万元的年金,对像李洁这样40岁的中层白领仍有困难。尹海也坦言,除了延长投保时间、减少投保额度外,其实对于现在的中年人,虽然他们在为上一辈因“现收现付”制而未缴纳过退休金的人支付养老金,又赶上人口老龄化,下一辈可能因劳动力水平不足担负不起所需的退休金,待他们退休时,养老金可能会缩水,但他们也享受到了改革政策的红利,很多都有充足的房产储备,可以作为未来养老的支撑。

如今方兴未艾的“以房养老”,是其中较为特殊的一种方式。房屋所有人把自己的房子抵押给保险公司后,每月从保险公司领一笔養老金,待所有人去世后,保险公司再处置房子,并扣除养老保险相关费用。幸福人寿是当前国内唯一一家实质开展此项目的保险公司,该公司负责此业务的副高级经理陈磊向本刊介绍,他们优先面对的对象是当下的孤寡失独老人、低收入家庭,以及高龄老年群体,解他们的燃眉之急。“现在北京承保的家庭有30多户,平均每个人每月可以拿到8000块钱。”陈磊说,“他们可用这些钱满足日常的养老需求,同时房子也还在他们手上,他们不能抵押和买卖,但仍可自住,甚至出租。老人过世后,子女还可以替老人偿还养老保险相关费用,优先把房子赎回来。”

陈磊见到客户里有不少中年人主动带父母来办,他们自己有房住,又无力改善父母的生活,对父母的房子没有企图,希望用房子尽孝。陈磊认为,虽然“以房养老”的模式在美国发展了30多年,也仍占少数,但随着中国社会观念的演变,这种模式也能占据一席之地。

不过,尹海提醒道,如今很多大城市35岁以下的年轻人可能已无力自己购置房产,待他们晚年时,恐怕做不到以房养老。这些人更需要早作打算,逐步配置资产,购买养老保险。应对养老风险,是一场以40年为尺度的接力。

(李洁、王菊、朱明为化名,感谢王福民、毛先生、李璐龄、王明婷、徐文娟、杨旻晖对本文的大力支持)