沪港通的施行对中国股市的影响分析

罗竹杰

摘 要:沪港通的实施是中国证券市场国际化的重要一步,是推动内地和香港证券市场健康发展的一项重要举措。沪港通正式启动、稳步运行,影响着中国股市。本文在证券市场国际化的背景下分析了沪港通现状以及沪港通运行的规则制度体系,总结沪港通的基本特点,并运用主成分分析法、GARCH模型,通过实证分析总结沪港通施行给中国股市带来的影响,针对风险提出可行性的建议。

关键词:沪港通 联动性 波动性 GARCH

中图分类号:F832 文献标识码:A 文章编号:2096-0298(2018)07(a)-049-02

金融全球化和自由化是发展的必然趋势,中国自国际债券的发行、境内上市外资股、公司境外上市,到后来的QDII、QFII,再到现如今的沪港通,证券市场开放程度越来越大。本文将结合中国证券和国际证券市场现状,对沪港通给中国股市带来的效应进行分析与预测,给中国投资者提供相对理性的参照和建议。

克鲁格曼认为扩张性的经济政策促使持续的资本流出,必然会导致金融危机的爆发[1]。施辰睿(2014)就沪港通实施的具体规则与制度给予了详细介绍,预测在未来的限制会逐渐放宽[2]。陈锐(2015)较详细的分析了沪港通实施的必要性,但存在制度差异、技术缺陷等问题[3]。王振远(2015)等認为沪港通会使沪、港乃至整个世界资产实现更优化的配置,提高我国上市公司竞争力,优化投资者结构 [4]。郑联盛(2015)指出沪港通的实施将使得股市风险范围增大,股市面临重估、非法交易等风险[5]。张昭(2015)指出沪港通存在制度和技术上的不足,跨境监管有难度,应坚持循序渐进的原则,加强两地监管合作[6]。

1 沪港通概述及制度安排

沪港通是上海证券与香港联合交易所允许内地和香港两地投资者通过当地的证券公司买卖对方证券交易所规定范围内的上市股票,包括沪股通和港股通两个部分。沪港通是中国资本市场创新、证券市场国际化的重要一步。自2017年11月17日实施以来,沪港通从一开始的“北温南冷”发展到现在稳定的局面,推动了中国股市的国际化。

沪港通有着较为全面的制度安排。沪港通遵循规则适用的主场原则,交易结算遵循两地市场现行的法律法规,上市公司遵守上市地的相关监管规定和规则,交易结算的活动遵循发生地的监管规定和规则,证券公司以及经纪商的经济活动必须遵守所在的国家和地区的法律和法规。采取交易直连的模式,沪港两家交易所在对方设立证券交易的服务的公司提供订单的路由服务,接受本交易所投资者的订单后传递到对方交易所。采用直连跨境结算模式,投资者在本方的交易所通过沪港通买入股票,本方结算机构是其名义持有人,两地结算机构互为结算参与人。沪港通的标的范围仅限于上证180指数和上证380指数成分股,A+H股公司里的A股;港股通包括恒生综合大型、中型股指数,A+H股公司里的H股;人民币以外货币进行计价的沪股和以港币以外的货币计价的港股不在范围内。交易时间上采取共同交易日的原则,即在两地都处于交易日时并且满足结算的安排才开通。设置每日交易额度,两地的监管机构可以视具体情况对额度进行相应的调整。在对投资者管理方面,只有机构投资者和账户余额不低于50万人民币的无严重不良诚信记录的个人投资者拥有资格;境外投资者在对单个公司的持股量不得超过该公司股份总数的10%,对单个公司的A股持股比例不得超过30%。

2 沪港通的施行对我国股市的影响的实证研究

2.1 数据选取及平稳性检验

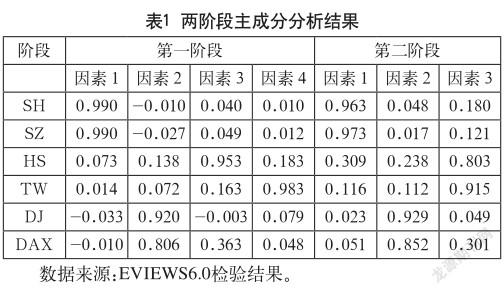

本文的研究选取各个证券市场的日收益率×100进行计量分析,具体包括上证指数(SH)、深圳综合指数(SZ)、香港恒生指数(HS)、台湾加权物价指数(TW)、道琼斯指数(DJ)与德国法兰克福DAX指数(DAX)。以沪港通施行之日为界分为两个阶段:第一阶段自2012年11月16日—2014年11月16日;第二阶段自2014年11月17日起至2017年4月5日。将两个阶段数据做平稳性检验,ADF检定量都小于1%,两个阶段的6组数据是平稳数列,如表1所示。

2.2 联动性效应分析

由描述性统计分析可知第二阶段指数收益率都有一定程度的增长,说明沪港通的实施对股市收益的增加有一定的推动作用;上海和深圳指数收益率标准差值最大,说明内地证券市场的波动性较大,第二阶段上海和深圳的标准差数值明显增加,表明沪港通的施行增加了内地股市的不稳定性;由相关系数阵可以得出上海和深圳之间的相关性最强,且在第一个阶段中上海和深圳与其他几个地区的相关性较弱,在第二个阶段尤其是与香港的相关性明显增强,相关系数由上海的0.038上升到0.223、深圳的0.017上升到0.172,说明沪港通使得中国股市与国际股市尤其是香港地区的联系变得更紧密。

通过主成分分析和因素负荷矩阵可以得出第一阶段上证和深圳综合指数归为因素一,道琼斯和法兰克福指数归为因素二,香港和台湾指数分别是因素三和因素四;第二阶段上证和深圳综合指数归为因素一,道琼斯和法兰克福指数归为因素二,香港和台湾归为因素三。由此可知,上证和深证的联系最紧密,但香港和台湾指数的解释能力在第二阶段明显增强可知沪港通施行后内地和港台证券市场的联系增强。

2.3 波动性的影响分析

波动性分析采用garch模型。正态分布检验中两个阶段的Jarque-Bera统计量下的P值均小于0.01,拒绝对数收益率服从正态分布假设。通过6个指数在第一、第二个阶段的残差平方的相关图,统计结果保留滞后10期的数据,Q-统计量的P值都小于0.05,都存在条件的异方差性,具有ARCH效应,因此确定GARCH模型。通过比较SIC值选择使用GARCH(1,1),如表2所示。

由表3可知,第一阶段ARCH项系数中上证和深证要明显高于其它地区,说明中国内地股市对信息的敏感程度较高;第二阶段上海和深圳的ARCH项系数明显下降,说明市场信息敏感程度降低,说明沪港通的施行有利于市场的理性投资,优化投资者结构。由时间序列自回归参数可以得知,第一阶段中国内地与其他地区的差异较大,第二阶段差异减小,说明沪港通后中国证券市场与世界股票市场联系更加紧密。由衰减系数可以得知,中国内地、香港台湾地区在第二阶段数值较第一阶段有所增长,说明股市波动性在后期持续的时间更长,波动影响更大。

3 结论和建议

由分析总结得出,沪港通使中国内地和港台地区的指数收益率有一定增长,有利于推进股市的发展和经济的进步;沪港通增加了市场的波动性和不稳定性;沪港通优化了内地投资者结构,使投资更理性;沪港通拉近了内地与港台地区、与世界的联系。依据结论提出以下建议。

在开放的过程中应保证货币政策独立性,并循序渐进地放开。沪港通的实施过程中需要考虑市场和投资者权利和需求,预留适当的空间以保证市场行为的合理正常;同时要考虑到对风险跨境传递的控制,预防和制止资本跨境的异常流动。

增加创新产品种类。境内证券市场发展不完善,金融衍生工具较少,不利于风险的分散,应加大对金融衍生品种类的创新、对冲股市的风险,满足内地投资者的不同需求。

加强技术创新。针对投资者的不同服务需求,应加强科技尤其是信息管理系统的创新,实现高质量的金融服务质量和安全的金融环境。

加强两地监管合作。违规行为虽只是由其所在地监管机构处罚,但是两地应相互协助并协商处置;两地交易所应建立合作机制,建立合作备忘录、设立监管數据的共享与交换的平台。完善监管法律法规,逐步减少对两地市场投融资的限制,建立良性的市场制度,通过良性竞争提升两地证券市场的竞争力,保证国际收支平衡。

加强对投资者的风险提示。开展预防和控制风险的宣传教育,提高股民的风险意识,对投资者进行证券市场投资的培训教育,或采用情景模拟分析等方式对风险进行揭示。

参考文献

[1] Paul R.Krugman.International Economics Theory and Policy(Fifth Edition)[M].北京:清华大学大学出版社,2001.

[2] 施辰睿.资本全球化背景沪港通对资本市场的影响研究[J].中国财经指南,2014.

[3] 陈锐.探析沪港通对人民币国际化进程的推动作用[J].中国经贸,2015(3).

[4] 王振远.沪港通意义重大影响深远[J].金融博览,2015(3).

[5] 郑联盛.沪港通实施的利益与风险[M].上海:上海社会科学院出版社,2015.

[6] 张昭.沪港通在推进我国A股市场转变的问题研究[J].金融市场分析,2015.