信贷变局下的购房之困

文 摄影│本刊记者 宋慧芳

央行两个月以来累计净投放超9000亿元,与之相对应的是诸多城市信贷利率上浮,“一紧一松”之间再次把刚需和刚改的购房者们限入了困局。

北京市丰台区正在建设的某公寓楼盘。

“有时候站在北京街头,看着熙熙攘攘的行人,感觉自己是被北京抛弃的京籍外地人。虽然年薪40万,但是房子买不起,车摇不上号,眼看到了结婚的年龄,可是不敢谈恋爱,更不敢结婚。”正在中介看二手房的1985年出生的陈念(化名)向我讲述了他在北京生活的真切感受。

入伏以后,北京正式开启“桑拿天”模式,与天气带给我们的感受一样,北京的刚需购房族也是异常烦躁,想买房却发现买不起。除了刚需,刚改族也是异常迫切。一次次试图地去进行改善,到最后发现,工资的上涨远远赶不上房价的上涨。

据天风证券数据显示,2018年1-6月,全国商品房销售均价8678元、商品住宅销售均价8467元,同比分别增长9.53%、11.28%,增速分别比5月提升0.89%和1.02%,比去年同期提升4.89%和7.36%,显示房价扩张势头仍未得到有效控制,调控政策部分区域加码。作为地产政策风向标的北京,据易居研究院数据显示,上半年北京房价均价略有下降。对于购房者来说,房价略微下降也是好事,然而房贷利率却不断上浮,综合看来,北京房价到底是上涨还是下跌,仍需商榷。但是对于房价仍在上涨的城市,随着房贷利率的上涨,购房的价格显然是在上涨。

购房翘起的杠杆

在已经拥有了一次购房经历,并且刚刚成功完成刚改即第二次购房的的张楠(化名)回忆中,房价上涨太快。“时隔3年房价似乎翻了一番,这次刚改也是把之前的房产卖了,然后把股票、债券、基金之类的都折现,向双方父母、亲戚借了一遍,还是不够。后来我们就用信用卡相互还款,即便是这样,我们最后还是不得已向银行贷款。但是由于我们是‘卖一买一’,按照二套房贷款,贷款利率上浮20%。实在是压力太大。”

7月29日,《中国经济信息》记者走访多家地产中介了解到,目前北京的房价整体呈平稳态势甚至略有下降,但是成交量却相对较少。一位地产中介人士告诉记者,最近房价有反弹迹象。“位于丰台区的慧时欣园小区一套91平方米的二室一厅住房,去年同期均价60200元/平方米,今年4月份降到55080元/平方米,近一个月房价回升至59800元/平方米。”

整个京津冀区域,是这一轮限价限售执行比较严厉的区域,也是本轮调控冲击比较大的区域。北京核心区域的二手房价格在过去一年也出现实质性下跌,环北京区域的市场则更为惨淡。

2018年7月,据安居客最新数据显示,廊坊二手房成交均价15000元/平方米,同比去年同期下跌19.93%。新房市场在2017年多处于僵持状态,但到2018年初降价新闻逐渐增多。不过,到最近两个月廊坊二手房成交均价已经开始稳定,连续两个月分别环比下跌0.1%和0.6%。

避开涨价高发区,整体来看房价趋于平稳区间,然而与之相对应的银行房贷利率不断上浮。《中国经济信息》记者以客户的身份走访了国内几大行北京地区包括中行、农行、工行、建行、交行、兴业银行、浦发银行、华夏银行等十余家银行的部分网点后了解到,五大国有银行首套房贷利率均维持在基准利率上浮10%,为5.39%。大多数股份制银行的首套房贷利率保持在基准利率上浮10%-15%。不过,也有部分银行的个别网点将首套房贷利率上浮30%。此外,有多家银行表示额度紧张,有银行暂停办理二套房房贷业务,也有银行表示“可以办理二套房房贷业务,但需要等待较长时间”。

中原地产首席分析师张大伟认为,从银行整体举动看,股份制银行的个案变动对市场影响不大。更多原因是个别银行自身战略调整。

谈及房贷政策收紧对房地产市场的影响,张大伟称,以北京地区为例,过去视为首套房的“卖一买一”购房者,基本都被认定为购买二套房,这是抑制市场最关键的政策。此外,持续上涨的贷款利率对于房产市场来说,影响也非常大。

正如张楠所述,一次刚改的经历撬动了整个家庭的杠杆。不过,张楠表示,自己还是很幸运,虽然利率高一些,但最起码银行还放贷,可以成功买到房。当被问到整体需要多交多少利息时?张楠表示,共向银行贷款200万,10年还清,按照二套房的贷款利率上浮20%,大概需支付40多万吧。

2018年贷款额度继续吃紧,贷款利率继续上升。那么,未来银行房贷利率是否还有上浮空间?一位中行的内部人士告诉《中国经济信息》记者,银行是否调整房贷利率涉及到市场环境、经营策略等多方面因素。整体来看,房贷利率仍有继续上浮的可能。

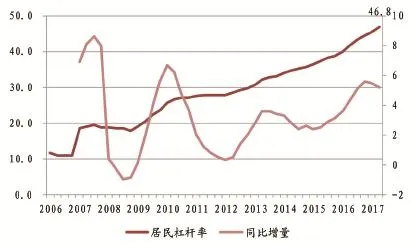

居高不下的居民杠杆

居民部门杠杆率走势及同比百分比增量

“现在人们的生活的确是越来越好了,居民幸福指数越来越高了,每年的经济数据年年走高,人们收入水平节节攀升,可是负债也在不断走高,总有种生活不踏实感。”陪同张楠一起购房的母亲告诉记者。“过去虽然生活没有那么便利,但是也没有那么多负债,这是什么原因啊?”

居民储蓄中的可支配收入被房价挤压得“节节败退”。今年3月的中国发展高层论坛2018年会上,中国工商银行董事长易会满在演讲中表示,2010年至2017年的中国居民储蓄存款增长与可支配收入之比从25.4%下降至12.7%,降幅达到了一倍;而与此同时,中国居民家庭债务占GDP的比重已升至49%,几乎占了GDP的一半。

长期以来,我国一直是全世界储蓄率最高的国家之一。居民家庭财务稳定的意识相对较强。其中,居民储蓄是国内储蓄的主要来源。”中国工商银行董事长易会满介绍,但从2010年以来,我国居民储蓄率持续下降,房地产吸引了大量资金流入,成为拉动国民总储蓄率下滑的主要因素,并且有研究表明居民储蓄率下降对国民储蓄率下滑的影响占70%。从居民储蓄增速来看,近年来下降幅度较大。从2010年以前的16%下降到2017年的7.7%,增速降至历史最低值,银行也迎来了钱“荒”。

根据国际清算银行统计数据,截止2017年二季度,中国居民部门杠杆率达到了46.8%。由于2015年以来,在房地产行业去库存的进程中,降首付、降息、房贷折扣等居民部门加杠杆政策的持续实施,居民杠杆率在短期内快速攀升至2017年的46.8%。而回到2015年年底,之所以会在2015年以后启动新一轮的居民加杠杆,主要原因还是在于当时过去高企的房地产库存。而伴随着库存快速下降的过程中,购房需求的持续复苏,带来的结果则是居民杠杆的快速上涨。

一方面,46.8%的居民杠杆率,虽然在数字上看起来较低,并非意味着完全不存在任何隐忧,而实际上,居民部门杠杆率目前已经处于相对较高的水平。据浙商证券分析师赵翔介绍,尽管与发达国家如美国、英国、日本对比,目前居民杠杆水平确实不高,国际对于居民杠杆公认的危险水平在于85%左右,我国居民部门宏观杠杆率目前仍旧远远低于这一水平。而同样与新兴市场国家相比,新兴市场平均居民部门杠杆率为37.9%,目前中国明显已经处于相对较高水平,而BIS数据中,还并未将居民住户中的公积金贷款作为居民负债纳入其中,如果将接近5万亿的住房公积金贷款算入其中的话,居民部门真实杠杆率将达到52.5%左右,显然已经是一个不低的水平了。

另外一方面,居民部门杠杆率上升过快也是目前的一个隐忧。我国目前居民杠杆率从30%提升至37%左右仅用了5年时间,而且近两年呈现加速上行的趋势,而日本与美国达到同等的居民杠杆率提升则分别用时10年与24年。

在赵翔看来,居民杠杆率快速攀升的主要原因在于自从2015年以来,房地产市场持续增长的购房需求。居民部门贷款的品种主要包括住房抵押贷款、汽车贷款等消费性贷款和经营性贷款,而消费性贷款中的中长期个人住房购房贷款占居民部门贷款的比例超过50%,因此,购房需求对于居民部门杠杆率的提升起到了重要作用。

对于2018年房地产市场资金层面来看,2018年银监会明确提出要抑制居民杠杆率,重点是控制居民杠杆率的过快增长,打击挪用消费贷款、违规透支信用卡等行为,严控个人贷款违规流入股市和房市。2018年居民异常消费贷流入楼市的情况已明显收紧。而这一类购房资金背后代表的投资性购房需求或被抑制。然而,随着中美贸易摩擦等宏观环境的改变,国家为刺激经济增长,不得已再次放松货币政策。

房地产利好来袭?

7月23日,国务院常务会议提出积极财政政策要更加积极,稳健的货币政策要松紧适度;在此之前,银保监会召开座谈会,加大对小微企业的信贷投放力度;而央行两个月以来通过MLF操作已累计净投放超9000亿元。

这个消息很快被解读为,宽松的货币政策到来,毕竟与作为最直接和迅速的刺激楼市的信贷政策息息相关。目前来看,由于房贷没有直接放松,限购限贷也暂时不会放松,因此楼市的水龙头并没有打开。前车之鉴,货币越来越多,各种抵押贷款和信用贷款,实际上会也会从各种缝隙里漏进楼市,也会对楼市的价格产生影响。

在1990年的时候,中国的货币M2发行量是1.53万亿,截止到2018年6月,中国的货币M2发行量达到177万亿元,这意味着28年的时间,人民币的发行量增加了100多倍。自2007年1月以来,中国货币供应总量M2连续超越日本、欧洲和美国几大经济体,目前相当于欧洲和美国的两倍,日本的三倍。而中国的GDP和国民人均收入远远没有达到这个惊人的增长水平。

2012年之前商品房销售额每年都在当年新增M2的一半左右,但2016年这一数值却超过80%,而2017年商品房销售额直接超过了新增的M2。

不管是陈念、张楠,还是无数类似的购房者,都是上轮货币宽松之后,货币流入楼市,致使房价高企的受害者。过高的房价无形之中加重了居民的生活负担,并加剧了房地产市场调整的预期。房价的过快上涨导致居民的房贷支出和租房支出增加,挤压了非住房相关消费支出。同时高房价也意味着高地价和高人力成本,直接影响了经济的发展活力。然而上轮的遗留问题还未解决,此轮政策再度袭来,不免让众多的购房者又喜又悲。

不过,苏宁金融研究院特约研究员江瀚表示,就目前情况而言,宏观政策是一种相对的放松,对房地产市场影响不大。“此次,国家是有针对性的定向调控,而不是大水漫灌式的调控。可以说,政策希望对实体经济的流动性放松,而没有对房地产市场做这个打算,资金难以流入房地产市场。”

“松的是宏观、紧的是微观。宏观给实体经济输血,紧的是房地产,给房地产调控,而这正是国家的策略。”苏宁金融研究院特约研究员江瀚说,比如,近期不断有城市推出‘禁止企业买房’的政策,也就是说,把从宏观经济下放到企业的流动性,不让企业把它引入房地产,这就是国家的策略。

然而,在房地产领域存在广泛的政府隐性担保的情况下,市场化的资金有很强流入地产的偏好;最终的结果当然取决于市场的力量和政府行政管制博弈的结果。考虑到去库存已经取得进展而且房地产泡沫已经比较严峻,政府对于房地产的调控会进一步加强,房地产进入过热区间的风险应当还是可控的。

不同利率下的支付金额

从央行《关于进一步明确规范金融机构资产管理业务指导意见有关事项的通知》来看,老产品投资新资产必须“优先满足国家重点领域和重大工程建设续建项目以及中小微企业融资需求”,明确的释放了不支持资金流入房地产的信号。

此外,住房和城乡建设部等七部委在今年7月初至12月底在30个城市进行的治理房地产市场乱象的专项行动仍在进行,且棚户区改造政策已经调整。新华社7月26日再度发文称要落实“房住不炒”。可见近期针对一线城市房地产政策进一步趋严。

近期深圳四大银行首二套房利率全上调。中农工建四大国有银行和大部分股份行在深圳房贷市场的首套房利率和二套房利率分别上浮至15%和20%。7月26日,深圳市有关单位已经起草了新的调控文件请示上级批准,包括进一步限制公司买房,增加商品住宅和公寓的限售期限到3年和5年,限制离婚买房贷款等。

7月17日二季度经济数据新闻发布会上,国家统计局专门提及加快推进房地产税相关政策举措,也引起了社会各界的广泛关注。

在目前房住不炒大背景之下,2018年居民贷款(中长期+短期)占整体新增贷款40%,比例保持稳定,与上月持平。2018年6月份为40%,5月份为40%。同比来看,6月单月居民中长期贷款-4%,相对5月份-9%有所收窄。短期贷款-9%。1-6月累计同比数据来看,居民中长期贷款-11%,短期贷款15%,上半年短期贷款的投放力度强于中长期贷款。

居民降杠杆工作重点是消费性贷款的结构性调整,对于流入楼市的违规消费贷,进行明确打压。而对于目前合理的购房需求,包括刚需首次置业及合理的改善需求都将予以支持,并非一刀切的将楼市信贷政策全面收紧误伤合理购房需求。即便如此,对于刚需或者刚改的购房者来说,一定会有所影响。但是不痛不立,在时代的大背景下,购房者们仍然面临着诸多困局待解。