我国大豆压榨企业现货风险敞口管理研究

周巧萍

摘要:在进口大豆逐年递增、产能过剩、定价权丧失和价格剧烈波动的背景下,我国大豆压榨企业面临的国内市场风险和国际市场风险,在产业链角度,面临上游原料采购和下游产品销售风险敞口,利用期货市场进行套期保值是企业控制风险的重要措施。本文对我国大豆压榨企业的风险点分析基础上,结合CBOT和DCE市场为压榨企业提出可行的套期保值策略。

关键词:大豆;风险敞口;套期保值

全球经济一体化,使得企业生产经营活动面临外部不确定因不断增大,在进口大豆逐年激增、产能过剩、定价权丧失和价格剧烈波动的背景下,我国大豆压榨企业的生存发展受到了前所未有的挑战。企业生产经营过程中,必须应对更加复杂和频繁的风险,如要实现可持续发展,须有能力应对各种风险事件的冲击,积极采用风险管理保持企业稳健经营。

我国大豆压榨企业90%以上的大豆原料都是海外市场采购,国际大豆价格波动对其生产影响非常大。从谈判——签订合同——海运回国——入库加工——豆油、豆粕销售,整个过程至少需要两到三个月的时间,而在此期间大豆、豆油和豆粕价格随时会出现大幅度波动。

一、大豆国内外生产需求现状

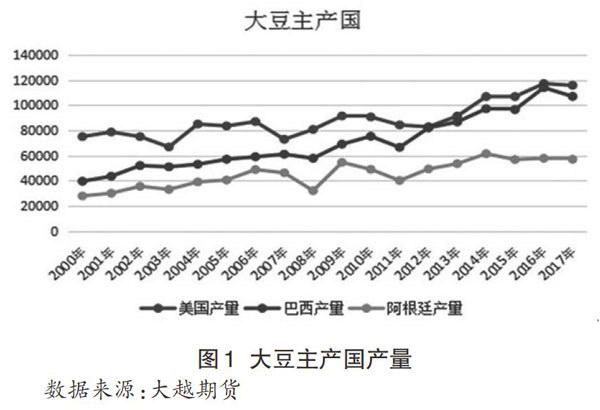

1.国外产量现状

大豆生产遍及全球,北美洲,南美洲和亚洲的种植面积在世界前列,美国是目前世界上最大的生产国,巴西、阿根廷紧随其后。美国作为最大的生产国和出口国,生产量约占全球总产的40%。中西部和东南部、大湖区西南部及周围地区是美国大豆的重要产区。相比较而言,美国大豆品质是最好的,产量每年基本都在逐步上升中,2017年产量接近1.2亿吨。巴西作为世界大豆第二大生产和出口国,大豆是巴西主要的农作物和农业收入的主要来源。主要产地为中西部和东南部的马托格罗索州、南里约格朗州、巴拉那州等,产量达到1.1亿吨。

2.国内产量和进口现状

我国大豆主要产地分为三个板块,大豆种植面积最大的地区为东北三省,占的比例相对另外两个产区高,约占比45%,第二板块为黄河地区,分别是安徽北部、山东等地,越占比30%,种植面积最小的板块为长江领域,约占有25%。

从图2中来看,大豆的进口量稳步增加,国内产量持平,2017年产量为1200万吨,需求逐年增加,一方面由于我国对大豆的压榨产品豆油和豆粕的需求快速增长,导致大豆压榨需求增幅极大,另一方面,我国生产的大豆是非转基因大豆,出油率低,种植成本高,进口的为转基因大豆。作为目前全球最大的大豆进口国,2017年的进口量已经在1亿吨,对外依赖度高达88%。

二、大豆压榨企业风险敞口

大豆压榨属于农产品粗加工行业,附加值比较低,原料大豆成本在总成本的比重高达95%,加工费用所占比重不到5%,原料成本价格控制在大豆压榨企业生产经营中起着非常重要的作用。当原料供应不足时,将面临价格上涨风险,在持有豆油、豆粕成品时,一旦市场价格下跌,就面临亏损状态。

(一)上游原料价格风险

我国大豆压榨原料以进口为主,高达90%,采用点价定价方式,即交易价格=点价日的期货价格+约定的基差+升贴水。因此CBOT大豆期货价格大幅频繁波动走势,使得依靠进口大豆进行生产的压榨企业生存状况日益艰难,经营利润被价格的不利波动吞噬。

国产大豆原料由于大豆定价权丧失,导致东北产区价格紧随国际市场价格波动,企业在使用國产大豆时须面对国际大豆价格波动风险和国产大豆特有风险——高储备风险、高采购风险和高运费风险。

(二)下游豆油、豆粕风险

大豆经过压榨后的成品为豆油和豆粕,三者的价格相互作用。它们之间的关系为:

100%进口大豆=19%豆油+80%豆粕+1%损耗

100%国产大豆=17%豆油+80%豆粕+3%损耗

豆油价格取决于豆油消费需求,豆粕价格取决于养殖业饲料需求,但是豆油和豆粕互为副产品,当豆油价格上涨时,会刺激豆油的生产进而生产出更多的豆粕,当豆粕需求不变的情况下,引起豆粕价格下跌;反之,当豆粕价格上涨时,会刺激豆粕生产进而生产出更多的豆油,在豆油需求不变的情况下,引起豆油价格下跌。

三、大豆压榨企业套期保值策略

在期货市场和现货市场价格波动较大且预测有一定难度的前提下,企业可以选择使用最小方差套保比例的套期保值策略来规避风险,维持企业正常运营不至于破产倒闭。豆油行业的最小方差套保比例约为 48%,即在期货市场购买需出售(购买)资产总量 48%的期货合约。

(一)大豆原材料买入套期保值策略

大豆压榨企业原材料为大豆,企业为防止未来大豆价格进一步上涨,可以先在期货市场买入大豆期货合约,待真正采购大豆现货时将多头头寸平仓,这样,由于大豆价格上涨所带来的期货市场的盈利可抵消现货价格上涨导致的原材料采购成本上升的不利影响,从而达到套期保值的效果。

(二)豆油、豆粕卖出套期保值策略

对于产成品豆粕和豆油,大豆压榨企业可以通过提前在期货市场进行卖出套期保值来锁定销售价格。若企业预计未来豆油价格将下跌,可以在期货市场卖出豆油期货合约,待油厂压榨出豆油进行销售时,在期货市场对豆油头寸进行平仓。这样,豆油期货市场的盈利可抵消现货市场豆油价格下跌带来的亏损,从而达到套期保值的效果。

(三)综合套保策略

对于加工型企业市场风险来自买和卖两个方面。既担心大豆原料价格上涨,又担心豆油、豆粕价格下跌,更担心大豆价格上升、豆油豆粕价格下跌局面出现。这时,对于双向风险敞口的压榨企业而言,套期保值就是利用期货市场将企业的风险敞口转化为风险闭口。压榨企业既对购进的大豆进行买入套期保值,对其生产的豆油、豆粕进行卖出套期保值,锁牢其加工利润,从而专门进行加工生产。大豆加工企业进行套期保值的最终目的是锁定利润。

通过以上套期保值策略分析,双边风险闭口的综合套保策略最适合大豆压榨企业,结合我国和国际大豆交易市场分析,可以在大连商品交易所DCE和芝加哥期货交易所CBOT进行套期保值,具体方案如下:

1.DCE单个市场:在DCE买入大豆期货合约,同时在DCE卖出相应比例的豆油和豆粕;

2.CBOT单个市场:在CBOT买入大豆期货合约,同时在CBOT卖出相应比例的豆油和豆粕;

3.DCE和CBOT交叉:在CBOT买入大豆期货合约,同时在DCE卖出相应比例的豆油和豆粕;

大豆压榨企业面临着大豆、豆油和豆粕的价格波动风险,面对国际和国内市场的不定因素风险,迫切需要利用期货市场进行套期保值规避风险,这不仅关系到大豆压榨企业的生存发展,也关系到整个大豆行业的产业安全。因此大豆压榨企业应从企业战略高度审视套期保值,从组织建设上保证套期保值业务的展开,设置完善的套期保值业务管理体系。

参考文献:

[1]胡安.我国农产品期货市场套期保值实证研究[D].苏州科技学院,2015.

[2]赵大坤,赵天宇.我国大豆加工企业的动态套期保值业务模式[J].贵州农业科学,2015,43(04):239-242+246.

[3]]张广文,张雪飞,杨琳.大商所大豆期货套期保值有效性的实证研究[J].中国商贸,2014(06):75-77.

[4]丹新闯.中国农产品期货市场套期保值绩效低水平的原因探究[D].西南财经大学,2013.

[5]邹尔康.我国大豆期货套期保值实证研究[D].东北财经大学,2011.

[6]刘婧仪.大宗商品套期保值策略研究——以大豆为例[J].华北金融,2016(07):15-20.

[7]高云丽.基于现货成本大豆压榨企业期货套期保值效果分析[D].哈尔滨工程大学,2011.