浙江宁波汽车零部件制造企业经济资本研究

◎王若琨 沈双

汽车零部件制造业作为浙江宁波支柱性行业,具有市场规模大、市场竞争激烈、竞争主要源于资金流动、经营不确定性强、资金投入量大、风险高和影响范围广等特点,对该行业进行全面风险管理既有必要性又有紧迫性。经济资本是统计学的概念。它是描述在一定的置信度水平下,一定时间内,为了弥补银行的非预计损失所需要的资本。经济资本根据银行资产的风险程度的大小计算而来。其中一个重要特点就是,经济资本所指的是“需要的资本”,即“应该有”多少资本,而不是银行实实在在已经拥有的资本。

本文选取了宁波17家汽车零部件上市公司进行实证研究,在内部控制和企业风险管理理论的基础上,通过对企业经济资本的计量,借助TailVaR函数构建企业经济资本度量模型,探讨为制造业企业提供全面风险管理的量化管理工具的可行性。

制造业企业经济资本应用框架构思

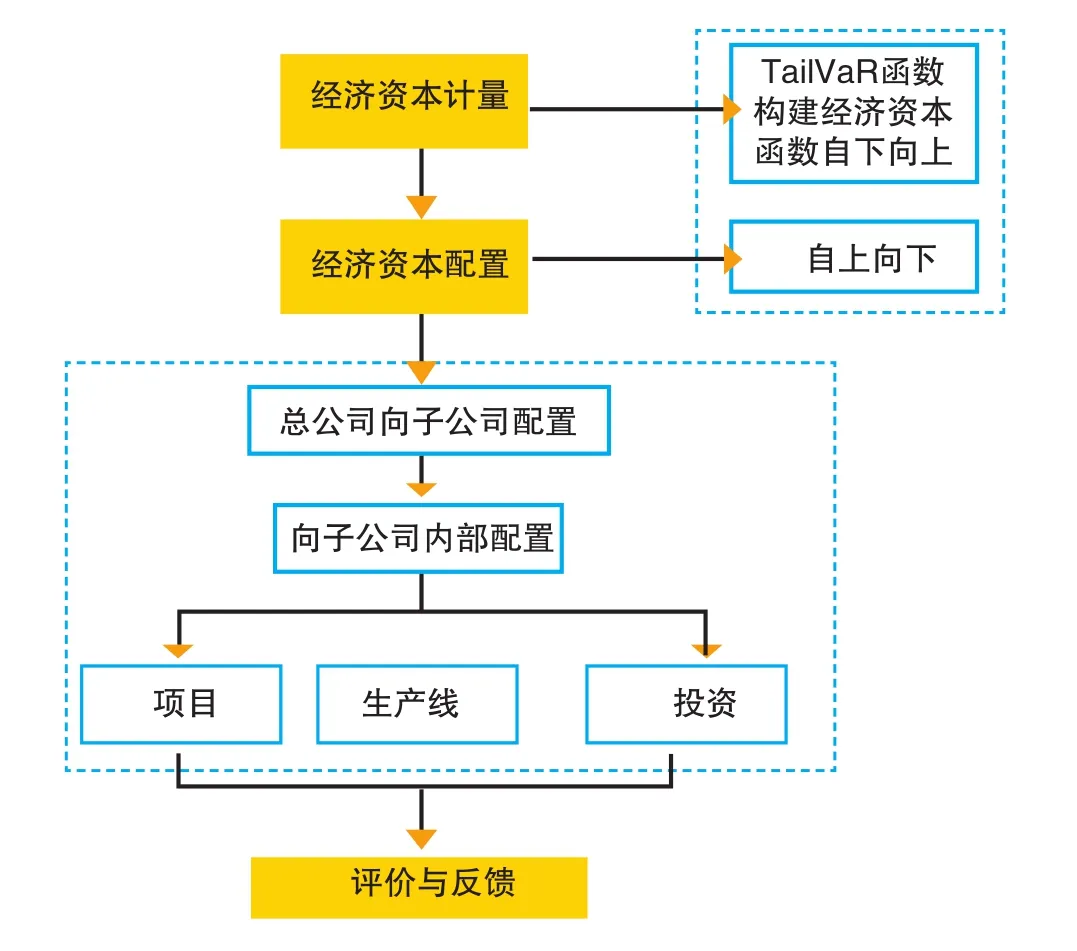

本文借鉴COSO-ERM(企业风险管理整体框架)对制造业企业实施经济资本管理进行分析,将经济资本管理分为经济资本计量、经济资本配置以及经济资本评价与反馈三个阶段(见图)。

第一阶段,经济资本计量是此流程中最基础的环节。这一阶段主要涉及内部环境、事件识别与风险评估三个要素。其中,内部环境是其他所有风险管理要素的基础。经济资本作为反映整体风险的变量,其测算必须充分考虑企业所有的业务单位。经济资本计量需要在充分反映企业相关事件的基础上,将多方面风险加总得出总资本数额,因此必须借助于事件识别判断每个业务单位的发生概率和风险损失效果。企业应从每个业务单元做起,分析其风险分布,并据此确定各业务层面上的非预期损失。同时,再根据企业统一的风险容忍度,结合风险度量函数(TailVaR),根据账面资本来确定实际可用的经济资本总量。

图 制造业企业经济资本应用框架

第二阶段,经济资本配置阶段是最重要的环节。管理者根据企业的战略目标和风险管理目标,确定经济资本总量,并在企业内层层分解和落实。在风险容忍度和成本效益原则下,企业管理者要考虑到各个业务线在不同风险容忍程度下的所需资本数额,并根据不同风险反应过程进行经济资本在不同业务线之间的调整,将较多经济资本分配到最有效的业务线,以期将整体风险控制在可接受程度内的同时提高绩效水平。在实务操作层面,制造业企业可以将经济资本配置分为两步走:第一步总公司为子公司分配经济资本总量;第二步子公司再为内部各个条线进行分配,如各个项目、生产线及投资等。这个过程一般是一个自上而下的过程,包括了经济资本的存量配置与增量配置。

第三阶段,经济资本反馈与评价阶段。经济资本反馈与评价和控制活动、监控密切相关。后者是保证风险反应方案得到正确执行的相关政策和程序,存在于企业的各层面与职能部门,保证风险管理在企业内各管理层面和各部门持续得到执行,最终实现其经营目标。在实际经营过程中对经济资本的配置进行考核与适当调试,以实现资源优化与风险控制。一般通过计算以及经济增加值(EVA)、经济资本回报率等指标来评价经济资本配置的效率,进而对配置效率较低的业务单元进行适当调整,这个过程往往自主性较高。

经济资本计量实证研究

1.样本数据与ROA分布的确定

本文选取2011-2017年度宁波地区汽车零部件制造业10家A股上市公司和7家新三板上市公司的财务数据为研究样本。由于企业规模对利润有直接影响,因此本文用企业资产收益率(ROA)代替利润,ROA标准差越大,表明ROA的波动性越大(见表1)。

17家样本企业中,1-10为A股上市公司,11-17为新三板上市公司,ROA的均值和标准差存在较大差异,波动普遍较高,有17家企业波动率超过1%,7家企业波动率超过5%,3家企业波动率超过10%。由此可见,样本企业的经营普遍存在较高的不确定性,因而持有一定数量的经济资本对企业进行全面风险管理是必要的。

■ 一水净天 于怀/摄

表1 宁波地区2011-2017年17家汽配制造业企业ROA统计表

表2 汽配企业不同显著水平的经济资本

2.样本企业的经济资本度量分析

根据表2可知,在不同置信水平(指特定个体对待特定命题真实性相信的程度,也就是概率是对个人信念合理性的度量)下,企业的经济资本会发生显著变化,因此企业应根据自身实际状况审慎选取合适的置信水平,并持有相应经济资本应对非预期损失。为应对绝大部分样本企业出现非预期损失,并不失一般性,本文选取99.99%置信水平下的经济资本进行分析得出以下结论:

一是17家企业中,10家企业预估经济资本为正,7家企业预估为负。经济资本预估为负的企业表现为ROA均值较高,且波动率比较低,经营状况比较稳定,在99.99%的置信区间内不会发生亏损。10家经济资本需求为正的企业经营状况较不稳定,存在发生亏损的可能性,需要准备经济资本以应对非预期损失。7家新三板企业中有5家需要准备经济资本,且占总资产的比重较大,说明新三板企业相对于主板企业面临的风险不确定性更大。

二是制造业企业经济资本的估计可用于企业的风险管理,当企业用于防范风险的资本小于经济资本时,企业所持有资本的水平不足以应对企业的整体风险,此时需增加企业的资本水平、调整企业风险结构以保证企业的安全。为应对非预期损失,不同企业所需经济资本差异较大,而企业经营的不确定性越高,所需经济资本也越高,这表明基于TailVaR函数的经济资本度量模型客观反映企业全面风险,该模型度量的经济资本对于吸收制造业企业的非预期损失具有良好的适用性(见表2)。

结论与建议

研究结果表明,宁波汽车零部件企业经营状况差异巨大,其所需经济资本与企业规模有一定的正相关关系。结合现代企业全面风险的基本特征及全面风险管理的基本要求,笔者提出三点建议:

一是完善企业内部环境。包括消除由于观念落后造成的风险管理临时性、短视性和回避性问题;构建风险管理组织架构,从制度层面完善全面风险管理;培养与引进高素质风险管理专业人才队伍。

二是将“经济资本”引入企业的全面风险管理体系,建立以其为核心的全面风险管理框架,将全面风险管理与企业目标、具体业务紧密衔接,提高风险管理效率,提升企业价值。

三是运用科学的风险识别与风险评估方法。建议企业根据风险偏好和风险容忍度,在企业目标的引导下识别企业风险,并据此采取科学方法量化企业全面风险,以便做进一步的管理。