企业经营活动中所得税税收筹划分析

褚清梅

(云南财经大学财政与公共管理学院,云南 昆明 650000)

1 经营活动中所得税税收筹划分析

企业在经营过程中,不同的经营方式会使经营者承担的税收负担存在差异。通过经营阶段得以实现筹资、投资的效益。这个阶段企业所得税筹划主要是收入方式的选择和合理的成本费用的列支。应纳税所得额和税率是影响企业所得税缴纳的主要因素,而影响应纳税所得额的因素有营业外收入和营业收入、营业成本和营业外成本、期间费用等,如何减少应纳税所得额,就要以影响因素背后隐藏的税收筹划为主要切入点。

1.1 收入的企业所得税筹划

企业在选择销售方式时,不仅要考虑其对收入实现时间的影响,还要对下面两个方面的问题进行考虑:①尽量采用避免托收承付方式。如果企业采用此方式,在办妥相关手续及发出货物时就必须确认收入实现。②企业在会计年度末发生销售货物,可考虑采用赊销或者分期付款的方式确认收入。根据企业所得税法的规定,小型微利企业实行优惠税率征收企业所得税,对于满足规定条件的企业还可减半征收企业所得税。因此,在条件允许的情况下,企业可进行分立以符合小型微利企业的标准,获得缴纳企业所得税的优惠税率或减额征收。

企业所得税筹划应考虑亏损税前弥补。我国《企业所得税法》规定,纳税人发生的年度亏损,可以用下一年度的税前利润弥补,下一纳税年度不足弥补的,可以逐年延续弥补,但不得超过5年。

1.2 固定资产计提折旧的税收筹划

考虑资金时间价值的纳税筹划。在固定资产价值一定的情况下,企业对固定资产折旧计提不同的方法和折旧年限,提取折旧总额是相同的。但是考虑资金的时间价值,不同的折旧方法会导致企业获得的时间价值和税负水平也不相同。企业在选择折旧方法时,要比较计算折旧现值总额和税收抵税额现值总额,在不违反税法的前提下,选择能给企业带来最大折旧抵税现值的折旧方法。

固定资产不同的折旧计提方法,为计提折旧年限提供了弹性区间,提供了纳税筹划空间。本文通过对不同折旧方法的抵税效果进行优劣分析,来研究固定资产折旧计提方面的筹划问题。

例一:A上市公司建成新生产线后为生产新产品外购公允价值为540万元的设备,预计该残值为零,在设备使用期间不需要计提减值准备。假设企业的无风险报酬率为10%。公司原计划选用期限为5年的直线法对该设备计提折旧,该期限未低于税法规定的最低年限,但经申报后企业获准可选用年限不低于3年的加速折旧法对设备进行折旧计提。为此,A上市公司对该设备折旧计提事项进行以下筹划方案。

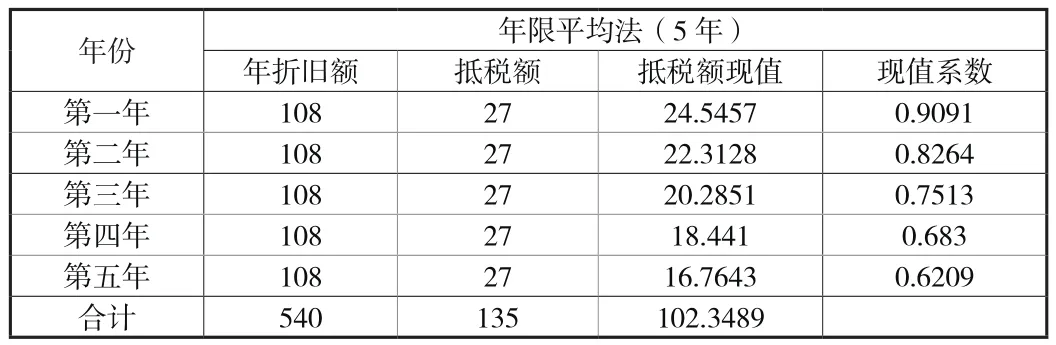

方案1:企业采用年限平均法,折旧年限5年。方案2:企业采用年数总和法,折旧年限5年。

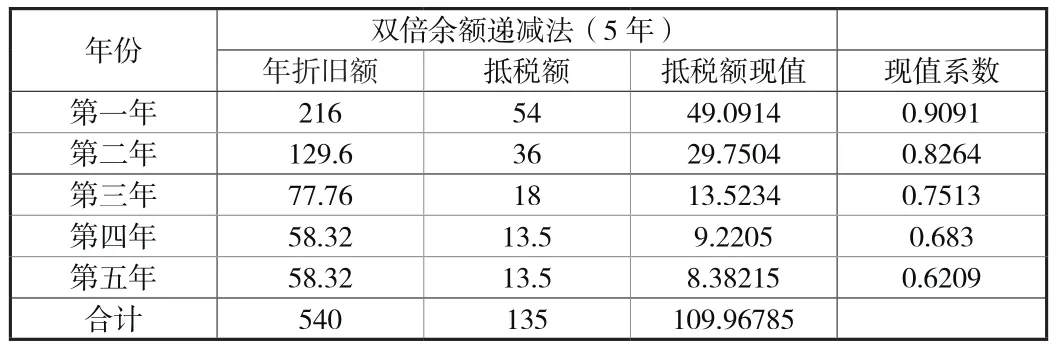

方案3:企业采用双倍余额递减法,折旧年限5年。不同折旧方法下该设备计提的折旧数额及其抵税效果由表5-1,表5-2和表5-3列示。由以上表格分析可得,方案三最佳。说明采用加速折旧计算的第一年应纳税额最少。这是因为加速折旧法在最初的年份提取的折旧较多,冲减了应纳税所得额,从而减少了所得税税额。从抵税额的现值来看,运用双倍余额递减法计算折旧抵税额现值最多,其次是年数总和法,而年限平均法抵税额现值最少。

表5-1 年限平均法折旧数额及其抵税效果表

表5-2 年数总和法折旧数额及其抵税效果表

表5-3 双倍余额递减法折旧数额及其抵税效果表

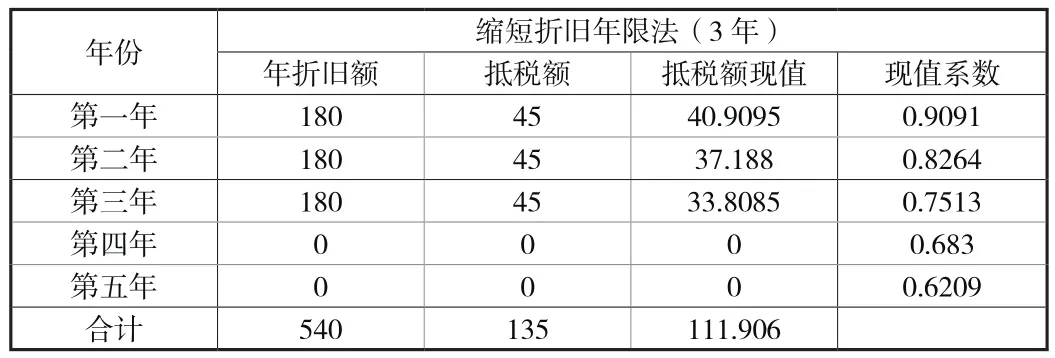

企业所得税法对适用于缩短年限折旧方法的固定资产折旧年限规定了60%的最低比例。所以企业在折旧年限的选择上还是存在一定的空间的。以上述案例为例,比较企业缩短固定资产折旧年限后的抵税效果。缩短折旧年限法折旧计提方法的折旧数额及其抵税效果如下图所示。

表5-4 缩短折旧年限法折旧数额及其抵税效果表

从以上分析可以看出:平均年限法适合处于税收优惠政策时期的企业,加速折旧法适合连续取得盈利的企业。对于享受税收优惠政策的企业,税收优惠政策可以把平均年限法下的折旧抵税的消极影响降到最低。加速折旧法可以加快对固定资产价值的回收,使抵税额前移,应纳税额后移,以此增加企业前期的现金流量。综上所述,企业在对固定资产折旧方法进行纳税筹划,应全面了解企业的自身情况,选择最合适的固定资产折旧方法。

2 企业纳税筹划方案设计注意事项

纳税筹划要以遵守税法为原则,从企业整体意识出发,并且保证纳税筹划方案的可操作性,纳税筹划时要对成本收益进行分析,考虑纳税筹划的风险,从多角度分析所得税纳税筹划的方法。