“优惠风险权重”政策对小微企业信贷融资约束影响的实证检验

刘斌斌,黄耀谷

(南昌大学a.理学院;b.经济管理学院,南昌 330029)

0 引言

在市场竞争机制作用下,针对不同规模企业贷款实施差异化风险权重计提标准将通过影响商业银行的资本充足率管理而改变其信贷结构。在资本充足率监管要求下,相对于大企业贷款100%的风险权重计提标准而言,规定对小微企业贷款实施75%的优惠风险权重有利于引导商业银行贷款向小微企业倾斜,缓解小微企业信贷融资约束。此外,统计数据显示我国商业银行资本充足率长期高于银监会监管要求,商业银行对资本充足率调控政策的不敏感势必影响“优惠风险权重”政策功能的发挥。在这种情形下“优惠风险权重”政策效力如何有待商榷。

本文首先基于Kopecky-VanHoose(2004)模型理论分析“优惠风险权重”政策生效的适应性条件,再以15家大中型股份制商业银行数据为样本进行实证检验。虽然近些年来我国先后颁布了一系列鼓励商业银行改进小微企业金融服务的政策法规,但学者们对这些结构性货币政策生效的适应性条件及其实施效果缺乏深入研究。本文不仅有效弥补了这一领域研究的不足,而且为如何采取更有针对性的结构性货币政策以优化小微企业信贷融资环境、破解其“融资贵、融资难”问题提供有益借鉴,具有重要的理论与现实意义。

1 有效性分析与假设提出

本文首先基于Kopecky-VanHoose(2004)模型来理论分析“优惠风险权重”政策提升商业银行小微企业贷款比例的有效性。

假设商业银行的资产包含存款准备金(R)、贷款(L)和所购买的以政府债券为代表的证券资产(G),其负债主要有存款(D)和权益资本(K)。为了重点分析“优惠风险权重”政策对小微企业贷款的影响,将银行贷款(L)分为大企业贷款(LB)和小企业贷款(LS)两类。记商业银行存款准备金、大企业贷款、小企业贷款和证券债券的风险权重分别为εr、εB、εs和εg,由于“优惠风险权重”政策旨在通过对商业银行不同规模企业贷款实行差异化的风险资产权重计提比例以刺激商业银行提升小微企业贷款比例,故设εB≠εs。为简化起见,本文忽略存款准备金和政府债券风险,即εr=εg=0,再设存款准备金利率为0。假设政府债券收益率为rg,银行存款利率及其资本回报率分别为rd和rk,不良贷款率为μ。考虑到不同规模企业与银行之间信息不对称程度差异,这里假设银行对大企业和小企业所要求的贷款利率分别为rB和rs,且rs>rB。进一步假设商业银行的资产负债管理边际成本满足Kopecky-VanHoose(2004)模型中所规定的二次函数形式,即贷款、存款、资本和政府债券的管理成本分别为Cl=lL2/2,Cd=dD2/2,Ck=kL2/2和Cg=gG2/2。

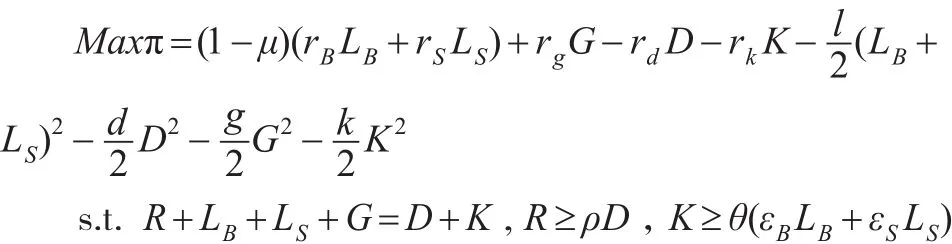

在满足最低存款准备金(ρ)和资本充足率(θ)监管要求约束下,追求利润最大化的商业银行需解决如下优化问题:

记λ=-(rd+dD)/(1-ρ)为商业银行揽储影子成本,则在我国商业银行对大企业贷款实行100%风险计提比例(即εB=1)背景下,银行对大企业贷款LB和小企业贷款LS的最优解将满足如下方程:

为简化起见,记a=(1-μ)rB-rk+λ(1-θ),b=(1-μ)rS-rk+λ(1-θεs),均衡时有 a> 0,b>0。若记β为商业银行对小企业贷款比例,则利润最大化时的商业银行对小企业的贷款比例β为:

由于变量k、θ、a和l均大于0,若记则当(b-aεs)2/(1-εs)2< h时,有әβ/әεs< 0,降低小微企业贷款风险计提权重εs将有助于商业银行提升小微企业贷款比例。否则,若(b-aεs)2/(1-εs)2≥ h,则әβ/әεs≥ 0,降低小企业贷款风险计提权重εs反而使得小企业信贷融资约束更加趋紧。这一结果表明,降低小微企业贷款风险计提权重εs并不会必然提升商业银行小微企业贷款比例,“优惠风险权重”政策能否充分发挥其预期政策效力还受μ、θ、rk、λ等诸多因素的影响。

为了进一步探求“优惠风险权重”政策生效的适应性条件,将a和b的定义代入b-aεs可知,要使(b-aεs)2/(1-εs)2<h成立,则εs必需满足如下条件:

则当σ越小时,降低εs至75%将使得商业银行提升小微企业贷款比例的可能性更大,也就是说更有利于“优惠风险权重”政策功能的发挥。又因为әσ/әμ> 0、әσ/әrk>0以及әσ/әθ<0,所以当商业银行的不良贷款率μ和资本回报率rk越低或其资本充足率θ越高时,降低小微企业贷款风险计提权重εs至75%将更有利于商业银行小微企业贷款比例的提升及其信贷融资约束的改善。

基于上述理论分析,提出如下研究假设:

假设1:“优惠风险权重”政策是否凑效受诸多因素影响,商业银行资本充足率越高时越有利于该政策功能的发挥。

假设2:商业银行不良贷款率和资本回报率越低时,越有利于“优惠风险权重”政策功能的发挥。

2 实证检验

“优惠风险权重”政策能否奏效受诸多因素的影响。考虑到证券资产和资本管理成本等更多与商业银行内部管理有关,这里拟将变量rg、g、l、d、k和ρ设为动态常数,重点对“优惠风险权重”政策实施后的商业银行不良贷款率μ、资本充足率θ以及资本回报率rk如何影响其对小微企业贷款比例进行实证检验。

2.1 模型设定与样本选取

虽然我国国有商业银行、股份制商业银行、城商行以及农合机构等均从事小微企业贷款业务,但是统计数据表明:中、农、工、建、交以及招商、兴业和民生等15家大中型国有商业银行和股份制商业银行的贷款额占全国贷款总额的绝大部分①这15家大中型银行分别为中、农、工、建、交和民生银行、平安银行、浦发银行、兴业银行、招商银行中信银行、光大银行、华夏银行、浙商银行和广发银行。2009—2016年期间这15家银行的贷款余额之和占全国贷款余额的比例分别为70.33%、68.72%、70.96%、70.20%、67.48%、68.53%、65.87%和58.67%。。考虑到城商行、邮储、农合机构等金融机构数据的可得性,同时为了消除利率市场化和银行规模差异给分析结果所带来的影响,本文拟在有效控制利率市场化程度和银行规模大小基础上。以这15家大中型股份制商业银行2009—2016年期间的中小微企业年度数据为样本,并基于如下模型进行实证检验:

其中,i=1,2,…代表不同的银行,t=1,2,…代表不同年份;β为商业银行中小微企业贷款比例,等于各商业银行中小微企业年度贷款余额与其总贷款余额之比;Pol为政策虚拟变量,“优惠风险权重”政策出台前取值为0,政策出台后取值为1;θ为银行资本充足率水平;μ为商业银行不良贷款率;rk为商业银行资本收益率。LnD为商业银行存款余额对数;NI为银行存贷款净利息差,等于生息资本收益率减去计息负债付息率,用以控制银行业市场化进程;εit为随机误差项。数据来自《中国金融统计年鉴》和各大商业银行年度报告,部分数据经手工整理而得,此后不再赘述。

2.2 单变量因素分析

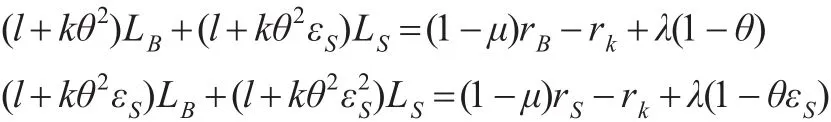

在进行多变量回归检验前,首先采用双样本异方差均值比较法对“优惠风险权重”政策实施前后商业银行中小微企业贷款比例、资本充足率以及不良贷款率等指标的变化情况进行对比分析,所得结果如下页表1所示。

表1 “优惠风险权重”政策前后商业银行各指标均值比较结果

从表1可以看出,商业银行中小微企业贷款比例、资本充足率以及不良贷款率等变量在“优惠风险权重”政策实施前后的变化具有如下显著特征:

第一,“优惠风险权重”政策实施后,商业银行中小微企业平均贷款比例并未显著提高。表1中的均值比较结果显示,“优惠风险权重”政策实施前,我国商业银行中小微企业贷款比例平均为23.7272%;政策实施后的中小微企业贷款比例均值反而下降至20.5001%。

第二,“优惠风险权重”政策实施后,我国商业银行资本充足率、不良贷款率和存款规模均出现明显上升。根据表1中的均值比较结果,我国商业银行资本充足率(θ)、不良贷款率(μ)和存款规模的对数(LND)分别为11.5196%、0.9844%和14.4210,政策实施后分别上升至12.0864%、1.2268%和14.9456,且均在5%或1%临界水平下显著。

第三,政策实施后,商业银行资产收益率和存贷款净利息差明显下降。根据表1中的比较分析结果,“优惠风险权重”政策实施前的商业银行资产收益率(rk)和存贷款净利息差(NI)分别为20.3087%和2.4456%,政策实施后分别下降为17.8910%和2.2731%,且均在1%临界水平下显著。

2.3 多变量因素检验

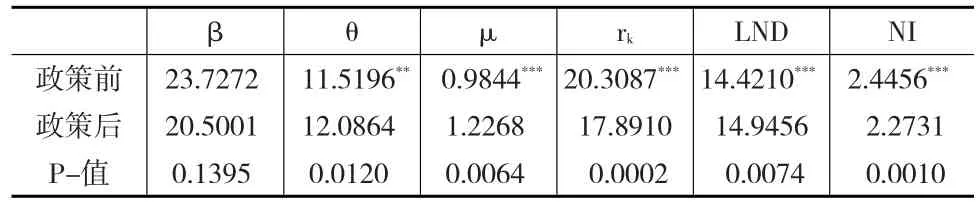

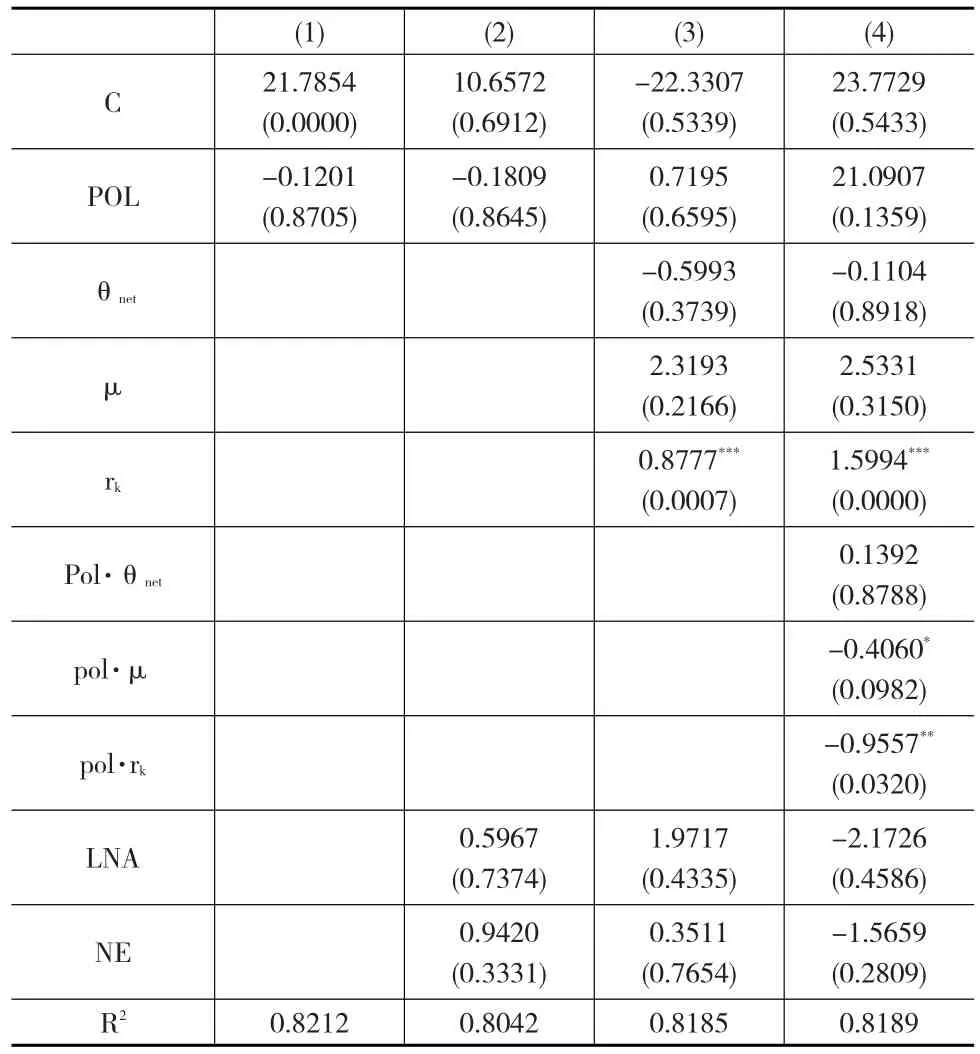

完成各变量单因素检验后,现采用多变量面板数据模型(1)对商业银行资本充足率、不良贷款率及资本回报率等因素如何影响“优惠风险权重”政策功能的发挥进行实证检验。对模型(1)的设定形式和固定(随机)效应进行检验后,将采用变截距固定效应模型进行多变量回归分析。在充分考虑截面数据异方差影响条件下,利用面板数据模型EGLS方法进行实证检验时,所得结果如表2所示。

表2 商业银行中小微企业贷款比例影响因素回归分析结果

(1)“优惠风险权重”政策并未显著提高银行对小微企业信贷比例。根据表2中的多变量回归检验结果(1)—(4)可以看出,政策虚拟变量Pol的估计系数在5%临界水平下始终不显著,说明该政策实施后,商业银行对小微企业信贷比例并未显著提高。

(2)商业银行小微企业贷款比例对资本充足率调控政策尚不敏感。根据表2中的回归检验结果(4),我国商业银行小微企业贷款比例对资本充足率(θ)与“优惠风险权重”政策虚拟变量交叉项(Pol·θ)的回归系数虽然为正,但在5%临界水平下尚不显著。这充分说明通过调整小微企业贷款资本充足率计提标准的“优惠风险权重”政策目前尚未有效缓解其信贷融资约束,与假设1不符。可能的原因为,长期以来我国商业银行资本充足率均普遍高于国家监督标准,通过降低银行小微企业贷款的风险准备金计提标准,短期内未必能使商业银行提高小微企业贷款比例。

(3)商业银行不良贷款率和资本回报率越低将越有利于“优惠风险权重”政策功能的发挥。根据表2中的回归检验结果(4),“优惠风险权重”政策虚拟变量和商业银行不良贷款率的交叉项(pol·μ)及与资本回报率的交叉项(pol·rk)均在5%临界水平下显著为负。这说明当商业银行不良贷款率和资本回报率越低时,“优惠风险权重”政策越有利于其功能的发挥,从而更能有效缓解小微企业信贷融资约束,与假设2一致。

2.4 稳健性检验

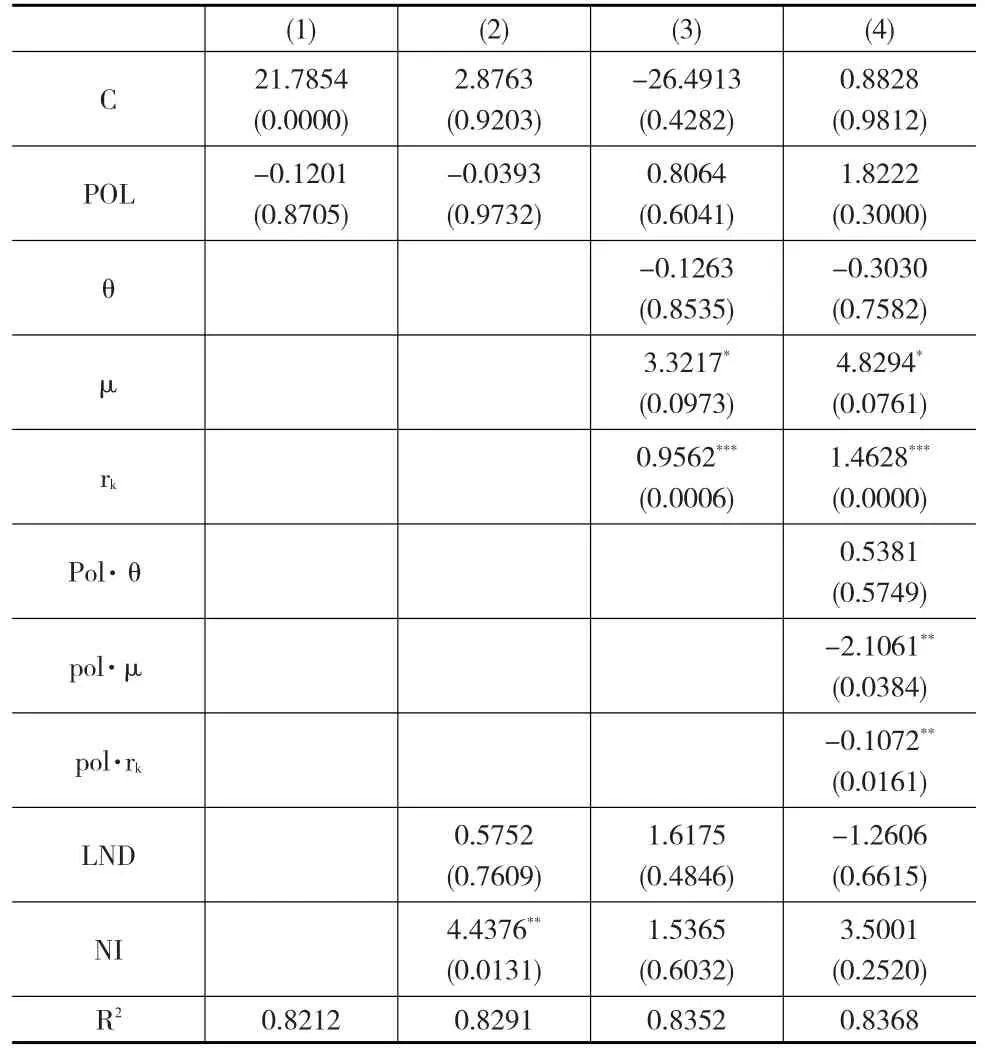

为了提高实证结论的可信度,现分别以商业银行核心资本充足率(θnet)、总资产对数(LnA)和净利息收益率(NE)代替资本充足率、存款规模对数和净利息差对实证分析结果进行稳健性检验,所得结论如表3所示。

表3 稳健性检验结果

根据表3中的稳健性检验结果可以看出,当以商业银行核心资本充足率(θnet)、总资产对数(LnA)和净利息收益率(NE)代替资本充足率、存款规模对数和净利息差对进行稳健性检验时,所得结论基本一致。

3 结论

基于 Kopecky-VanHoose(2004)模型,本文首先对2011年银监会《补充通知》中提出的商业银行小微企业贷款“优惠风险权重”政策生效的适应性条件进行理论分析,再以15家大中型商业银行2009—2016年期间年度数据为样本对其进行实证检验。均值比较结果显示:“优惠风险权重”政策实施后,我国商业银行资本充足率、不良贷款率和存款规模均出现明显上升,其资产收益率和存贷款净利息差则出现明显下降,商业银行中小微企业平均贷款比例并未显著提高。基于面板数据的实证检验结果表明:“优惠风险权重”政策并未显著提高银行对小微企业信贷比例,商业银行小微企业贷款比例对资本充足率调控政策尚不敏感,但商业银行不良贷款率和资本回报率越低将越有利于“优惠风险权重”政策功能的发挥。