P2P网贷平台跑路风险识别研究

夏克雨

P2P网贷是互联网金融的典型形式。鉴于近年来行业中经常发生网贷平台倒闭和跑路现象,导致投资者血本无归,本文从P2P网贷平台的角度出发,采用随机森林模型,对行业中出现的跑路现象进行分析,从而为监管和平台本身提出相应的建议。

1 研究概述

1.1 P2P网贷概念和特征

P2P网络借贷也叫社会借贷,它是指资金的供需双方通过网络借贷平台进行资金的贷与借,而不通过传统的金融机构进行资金交易,P2P网贷是金融脱媒的一种典型形式。这种新型的借贷方式能够使得贷款人从众多潜在的借款人中选择他们愿意贷款的借款人,允许贷款人进行分散化投资,同时为其带来更高的收益率,所以具有较高的吸引力。对于中小企业融资难的问题,P2P网贷也为其提供新的融资渠道。P2P网贷在一定程度上具有普惠金融的特征,其本质是普惠金融[1]。

P2P网贷在给大众带来金融服务的同时,其独特的风险也爆发出来,表现为近两年各大网贷平台倒闭跑路等事件。从国内的“天使投资”,“铜都贷”,“e租宝”等众多跑路事件到国外的Lending Club欺诈事件,P2P网贷行业正面临极大的风险。近日来,监管虽然不断加强,但是集资诈骗、跑路等事件仍然不断。在强监管下,深圳网贷市场仍然发生了典型的借助网贷平台进行非法集资诈骗的事件,这足以引起投资者和相关当局的重视。

1.2 P2P网贷平台跑路原因

一般,P2P平台跑路原因主要包括以下三类:一是诈骗跑路,这种平台从诞生的那一刻就是为了诈骗并跑路。它根本没有从事P2P相关的实质性业务,仅做了一个类似的P2P网贷网站,然后用这个网站诈骗跑路;二是庞氏骗局类跑路。平台根本没有实际的P2P网贷业务,完全是在利用投资者的资金;第三类跑路是经营不善跑路。由于平台风控能力和经营管理不善,导致平台逾期和坏账增加,如果最终挤兑产生,平台资金链断裂,不得已也会跑路[2]。

1.3 研究现状

1.3.1 从借款人的角度进行研究

国内外很多学者对借款人进行研究。于晓虹、楼文高(2016)基于信用风险评价指标建立随机森林模型来评估P2P网贷信用风险并进行实证研究。P2P网贷个人信用风险评价指标包括年龄、婚姻状况、文化程度、单位性质、住房条件、违约笔数。研究结论显示指标对借款人的信用风险影响最大,其次是指标和[3]。ShunCai等人(2016)研究得出:对首次借款的借款人来说,投资者多数从利率、借款额度、认证信息和信用评级等方面进行投资决策,并且借款数量和借款成功的可能性成正比;对于重复借款但先前没有贷款历史的借款人来说,借款人的交易历史对借款成功与否有着很重要的影响;对于重复借款且先前有过贷款历史的借款人,借贷比成为影响借款成功可能性的主要因素[4]。StefanieP?tzsch等人(2010)研究得出借款人在借款项目中自愿披露的关于自己的私人信息越多,投资者对借款人的信任程度越高,获得借款的可能性也越高且借款利率越低[5]。

1.3.2 从平台的角度进行研究

Lixin Cui等人(2016)对P2P网贷平台破产进行分析,结论显示注册资本、运营时间、平均投资金额、贷款分散度、平均投资期限是前五个影响因素。即注册资本越高,平台的金融稳定性越高;运营时间越长,平台就积累了越多的风险管理技巧;贷款越分散,表明平台的安全性越高,利率也较低;平均投资金额和平均投资期限则反映了投资者对低风险平台的偏好[6]。武文杰、肖旭(2016)研究得出平台发布的投资标的的利率越高越容易出现问题,且投资标的的利率每提高1%,平台出现问题的概率平均增加近4.4%[7]。叶青等人(2016)研究得出高利率是识别问题平台的最重要变量,同时实力薄弱、标的类型单一、风控能力欠缺,亦是问题平台的前兆[8]。陈芫青(2016)对我国P2P网贷平台跑路原因进行分析,主要原因有部分网贷平台非法经营、网贷平台经营不善、网贷平台准入门槛低和监管力度小等[9]。

2 理论基础和研究设计

2.1 理论分析和变量定义

本文主要根据已有信息对网贷平台进行分析,据此来判断平台出现跑路的可能性。Altman(1968),Palepu(1986)将这一方法用在预测企业财务困境和并购目标的研究中,目前在行业得到广泛应用。本文主要从产品特征、平台实力、运营情况、治理水平四个方面加以考量。

①产品特征。对于产品特征,本文选取选择利率、保障模式。利率反映了投资者对借款人违约的预期,如果违约的可能性越高,则投资者要求的利率水平越高。如果平台的综合利率很高,那么平台出问题的可能性很大。此外,那些初衷就是为了诈骗的平台利用高利率为诱饵来欺骗投资者,在获得资金后捐款跑路。叶青等人的研究结论也得出利率越高,平台出问题的可能性越高。故预期,平台的利率水平与跑路的概率成正比。

在信息不对称的情况下,各家平台为了吸引投资者,多会采取一些保障模式来增强投资者的安全感。如果平台为产品提供相应的保障,那么投资者对于平台上的产品会更有安全感。故预期平台保障模式与跑路概率成反比。

②平台实力。平台实力决定了平台的抗风险能力和风险管理能力,且具有银行背景、上市公司背景和国资背景等平台存在欺诈和庞氏骗局的可能性很小,因为一旦出现跑路情况,那么对母公司的影响将是巨大的。本文选取注册资本和平台背景来衡量平台实力,预期平台实力和平台出现跑路可能性成反比。

③平台实际运营情况。一家正常经营的网贷平台的运营情况应该是良好的,且持续性应该较强。平台上每天,每月应该有合理的成交量、投资者、借款者等。文章选取月度平均成交量、月度人均投资人数作为平台运营情况的指标。因此,本文预期成交量、投资人数与平台出问题的可能性成反比。

④治理水平。本文主要是两种治理机制,一种是资金托管,第二种是信息披露。资金托管是指设立专门的资金账户或者平台与银行等机构签订托管协议进行专门的资金管理。本文预期资金托管与平台出现问题可能性成反比。信息披露是投资者了解平台的经营状况,做出相应的投资决策的依据。本文选取借款用途、逾期率、基本综合信息作为网贷平台信息披露指标。本文预期信息披露水平与平台出问题概率成反比。

2.2 样本选择和数据来源

数据来源于网贷之家网站上公布的数据,此外还参考了网贷之家公布的2016年P2P网贷行业发展报告以及各平台的官网数据。本文选取成立时间在一年以上的100家网贷平台作为研究样本,对于成立时间短于一年的不予考虑。考虑到有些时间段网贷平年台运营情况会出现一定幅度的波动,故对成交量、投资人数、利率、和风险等级取十二个月份的月度平均值。其他则是网站上公布的静态指标。

3 模型构建及结论分析

3.1 随机森林模型介绍

随机森林模型是一种机器学习模型,它可以用来进行分类或者回归。它通过自助法(bootstrap)重采样技术,从原始训练样本集N中有放回地重复随机抽取k个样本生成新的训练样本集合,然后根据自助样本集生成k个分类树组成随机森林,新数据的分类结果按分类树投票多少形成的分数而定。随机森林在运算量没有显著提高的前提下提高了预测精度。随机森林对多元共线性不敏感,不易陷入过拟合情况,随机森林的OOB误分率估计是无偏估计。

3.2 标准化处理

由于随机森林模型中对象列变量的特征数不能超过32个,所以需要对列变量的数据进行标准化处理。参照商业银行个人信用风险评估指标体系构建和姜岩关于P2P网络借贷中借款人的信用风险评估研究的方法,对各评价指标进行标准化处理[12]。

平台背景类型(BT):银行背景得分9.5分;国资背景得分9分;上市公司背景得分8分;民营背景得分5分。

担保类型(CT):无担保得分0分;以风险准备金,第三方担保,自有资金三种方式中的一种进行担保得分5分;以风险准备金,第三方担保,自有资金中的两种进行担保得分6分;以风险准备金,第三方担保和自有资金进行担保得分8分。

客户资金存管状态(DS):若平台对客户资金进行存管,则得分9分,否则得6分。

借款用途(BP):若平台公布借款用途,则得8分,否则得5分。

逾期率(OR):若平台公布逾期率,则得8分,否则得5分。

?

基本信息(BI):包括公司名称、公司地址、客服电话、网址、法人代表、股东结构、平台运行数据、管理层结构、高管学历、高管经验。每项分值1分,披露则加1分。

说明:A等级代表低风险,B等级代表中等风险,C等级代表较高风险。

3.3 随机森林过程及结果分析

①随机森林分类过程。本文随机森林过程采用R软件(R32 3.3.3版本)实现。首先打开R软件,载入数据,然后查看数据结构并对数据加以总结,最后加载随机森林软件包并进行以下操作。本文树的棵树选取200棵,每个节点处选择的变量数为3个,将100组数据划分为两个部分,70%为训练集,30%为测试集。

②随机森林结果分析。在对70%的训练样本进行训练的时候,模型将训练样本正确划分为A类的数量有11个,将A类样本划分为B类和C类的数量分别是4个,1个;模型将训练样本正确划分为B类的数量有14个,将B类样本划分为A类和C类的数量分别是5个,7个;模型将训练样本正确划分为C类的数量有21个,将C类样本划分为A类和B类的数量分别是1个,8个。由随机森林训练结果得出OOB错误率为31.2%,说明模型对对象的识别效果比较高,达到68.8%。

?

如表2所示,随机森林模型的混合矩阵给出了各类型的风险等级错误分类的概率,得出A类和C类错误分类的概率比较低,B类错误分类的概率较高,而且多数错误分类为C类。

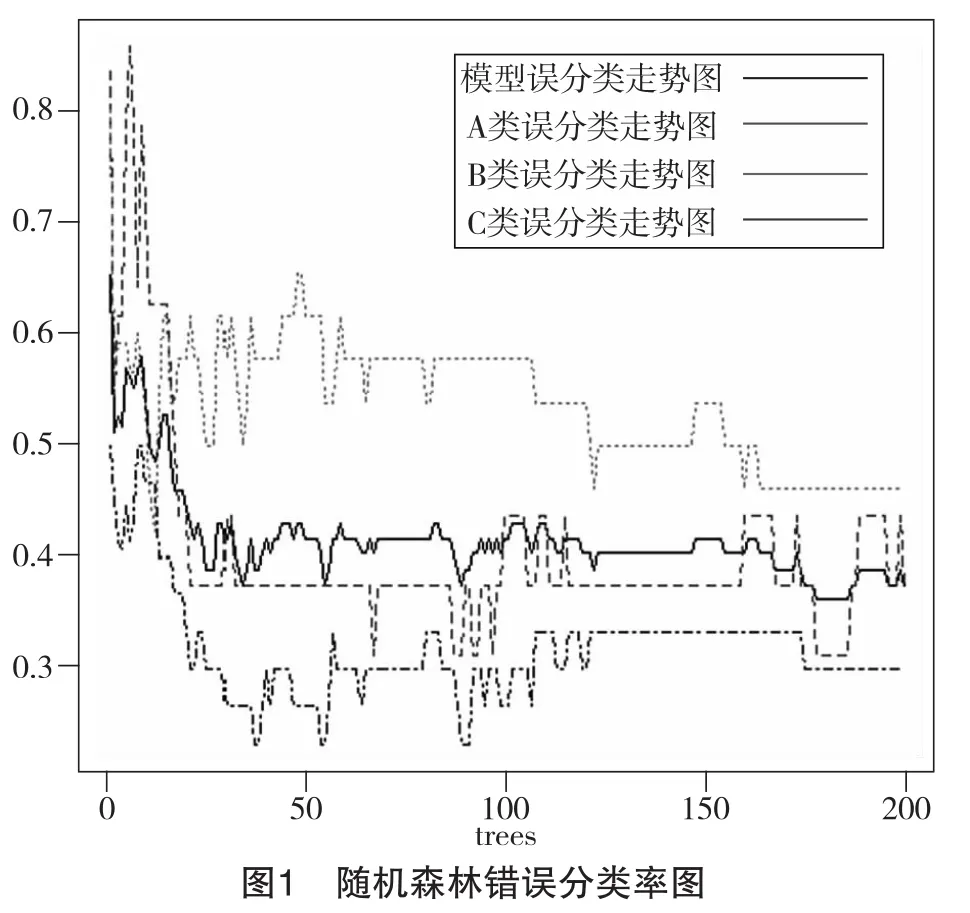

如下图1,是根据生成的随机森林中不同的树绘制的错误率图。图中,黑色的线条代表模型错误分类的走势图,红色,绿色和蓝色线条分别代表A类,B类和C类错误分类的走势图。由图可以得出,当树的数量小于50棵时,错误分类的概率很高,当树的数量在50~100棵时,错误分类的概率出现波动,当树的数量为200棵时,错误分类的概率降低到比较低的水平并保持稳定。

?

如上表3所示,模型得出各个变量的重要性判断。月平均成交量最重要,系数达到8.501 693,其次是月平均投资者指标,系数达到6.968 717,平台的基本信息也比较重要,重要性系数达到5.171 742。而资金存管与否这一个变量的重要性相比其他变量很低,重要性系数只有2.333 075,同样,借款项目用途和逾期率这两个指标的重要性也很低,分别为2.544 679和2.012 458。依据本模型的结论,通过对上述指标的分析,我们可以初步判断P2P网贷平台跑路的可能性,这里可以重点关注月平均成交量、月平均投资者数量、平台基本信息披露情况。

接下来,使用测试集对已经构建好的随机森林进行测试,并通过函数table()和函数margin()查看结果。

由模型得出测试集的分类结果可以看出,模型对测试集样本正确分类为A类和B类的概率分别达到100%和75%,正确分类为C类的概率达31.3%。本文分析可能的原因可能有以下几点:在对风险等级取值的时候采取了四舍五入的方法,导致样本本该分类到C类却分类到B类;C类样本和B类样本的风险值在分类临界值处和相对差距较小的区间内难以区分;模型将C类错误分类的都为B类,因此我们对B类平台也应重点关注。

3.4 结果的解释

通过前文分析,随机森林模型能够很好的对对象进行分类,对不同风险等级的平台能够有效识别并且能够很轻松处理高维度的变量数据。此外,模型给出了各个变量重要性系数,月平均成交量、月平均投资者人数、基本信息和注册资本四个指标的重要性系数均达到5以上,说明可以参照这四个指标判断平台出现问题的可能性。这对行业监管来说很重要,也可以作为投资者识别问题平台的信号。这与一般观点有所不同,一般认为银行存管、平台背景和利率非常重要。可能的原因如下:本文中,很多没有银行存管的平台安全性也是比较高的;虽然行业中出现跑路等事件的平台主要是民营背景的平台,但是越来越多的上市公司参股或者国资控股的平台也出现了各种风险事件;本文数据采集时间段是2016年,这段时间网贷行业的平均利率水平都在下降,不断接近正常的利率水平范围,所以利率的重要性有所下降。

4 防范P2P网贷平台跑路风险的建议

4.1 投资者角度

①查询平台运营情况,规避虚假平台。平台的运营情况反映了平台的真实交易,平台上的成交量、投资者人数、借款人数和待还款余额等信息能够反映出一个平台是真实运营的平台还是只是诈取投资者资金的平台。所以,对于那些宣扬高利率、风险低但却没有很活跃的成交和投资者,建议投资者要多加小心,尽量避免选择这类平台进行投资。

②实地走访网贷企业,充分考察平台的真实性。由于信息不对称,加之网贷行业风险种类比较多,网贷行业的风险比传统的借贷行业较大,所以一般的投资者对平台的安全性难以有效识别。对于利率较高的平台,投资者更应该考察网贷平台的真实性,投资者可以实地考察所投资的网贷企业,调查考证网贷平台的真实性和安全性。从而充分保障投资者的利益。

③建立投资者联盟,加强对网贷平台的监督。在网贷行业中,投资者处于信息不对称的劣势一方,投资事关投资者的资金安全,一旦出现跑路事件,投资者将血本无归。作为投资者,也有义务对自己资金的安全性负责,所以投资者也应该加强对平台的监督。可以建立投资者联盟或者投资者监督团体对所投资的网贷平台加强监督,防止平台跑路。

4.2 监管主体角度

①完善网贷行业法律法规。网贷行业在我国发展迅速,发展现状比较复杂,网贷立法很难考虑现实中的各种情况,所以网贷行业法律法规难免有所疏漏。所以,监管主体在考虑现实情况和参考国外网贷行业立法的基础上,完善法律法规,用法律来规范行业发展。

②强制规定平台进行资金存管。资金存管是防止平台挪用和诈取客户资金的重要手段。由银行业金融机构对客户资金和网贷机构自身资金实行分账管理,从机制上保证客户资金安全,防止网贷机构侵占、挪用客户资金。

③实行地方金融监管部门备案制度和电信业务经营许可证制度。P2P网贷由于风险较大,所以应该从源头上加以有效监管。对于申请从事P2P网贷业务的企业,需要通过当地主管金融监管部门备案,并获得电信业务经营许可证。这样可以防止那些以诈骗为目的的平台进入行业。

4.3 行业自律组织角度

①建立强制信息披露制度。本来网贷行业就存在严重的信息不对称,再加上网贷企业不对外公布任何信息,那么信息不对称程度更加严重。所以行业自律组织应该制定信息披露制度,包括借款项目信息、借款人或借款企业信息、平台基本信息、平台重大事项变更信息、平台的运营报告、财务审计报告、会计报表等。通过强制信息披露,减少信息不对称,使平台运营阳光透明。

②建立黑名单制度。建立网贷行业黑名单制度可以防止同样的平台在被查处后继续以同样的手段游离在网贷行业,继续从事欺诈投资者的事情。对于跑路事件的平台和平台负责人要进行严格查处,使失信人员和平台必受惩罚,守信人员和平台继续运行。

本文从平台的角度对网贷行业的跑路风险进行了详细的分析,并得出平台月均成交量、平台月均投资者人数、平台基本信息披露和平台注册资本对网贷平台跑路风险具有重要影响。因而,投资者和监管机构可以将这些指标作为投资和监管决策的参考。本文的不足之处在于样本数据较少,研究的时间跨度只有一年,还有待还款余额、平台运行时间、平台技术水平和舆论等可能影响因素没有加以考虑,接下来可从这些方面加以研究。

[1]何五星.互联网金融模式与实战[M].广州:广东人民出版社,2015.

[2]曾丹华.P2P跑路平台的四大风险点分析[EB/OL].(2014-11-26)[2017-9-20].http://www.wdzj.com/news/zhuan lan/15445.html.

[3]于晓虹,楼文高.基于随机森林的P2P网贷信用风险评价、预警与实证研究[J].金融理论与实践,2016(2):53-58.

[4]Cai S,Lin X,Xu D,et al.Judging Online Peer-to-Peer Lending Behavior:A Comparison of First-time and Repeated Borrowing Requests[J].Information&Management,2016,53(7):857-867.

[5]P?tzsch S,B?hme R.The Role of Soft Information in Trust Building:Evidence from Online Social Lending[C].International Conference on Trust and Trustworthy Computing.Springer-Verlag,2010:381-395.

[6]Cui L,Bai L,Wang Y,et al.P2P Lending Analysis Using the Most Relevant Graph-Based Features[C].Joint Iapr International Workshops on Statistical Techniques in Pattern Recognition.Springer,Cham,2016:3-14.

[7]武文杰,肖旭.我国P2P网贷平台问题及监管研究[J].中国商论,2016(23):68-71.

[8]叶青,李增泉,徐伟航.P2P网络借贷平台的风险识别研究[J].会计研究,2016(6):38-45.

[9]陈芫青.我国P2P网贷平台“跑路”现象原因探析[J].现代经济信息,2016(6):285-286.