行业背景、竞争程度与创新驱动型并购

佟岩 宫雯 王志秀 孙雨晨 田甜

【摘 要】 文章以2011—2016年我国上市公司并购数据为研究样本,分析行业背景、竞争程度对企业创新驱动型并购决策的影响。研究结果表明:(1)高新技术行业更倾向于进行创新驱动型并购;(2)行业竞争程度与企业创新驱动型并购决策之间呈倒U型关系,即行业竞争程度逐渐增强时,企业倾向于进行创新驱动型并购以寻求突破,但这种促进作用在超越某一竞争水平后将转变为抑制作用;(3)高新技术行业创新愿望更强,并且具备较好的内部创新机制,因此在高新技术行业内竞争程度与创新驱动型并购间不存在明显的规律性关系,而传统行业中的竞争程度与创新驱动型并购决策呈明显的倒U型关系。

【关键词】 行业背景; 竞争程度; 创新驱动型并购; 高新技术行业

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2018)10-0031-06

一、引言

习近平总书记在十九大报告中指出,我国经济已由高速增长阶段转向高质量发展阶段,建设现代化经济体系、加快建设创新型国家是我国发展的战略目标。在这样的大背景下,企业的发展必须转向创新驱动。创新既可以来自于企业的自主研发,也可以来自于外部并购。主并方通过目的明确的并购能够提高创新水平,进而提升绩效。本文将具备以下特征的并购定义为创新驱动型并购,即为了获取领先的新产品、新技术、新工艺、新生产流程等进行的并购。传统的并购动因[ 1-2 ]更多考虑企业自身特点,很少专门研究行业因素,但作为企业生存和发展的重要环境,行业特征与企业活动密切相关。不同行业的竞争程度和价值创造模式存在较大差异[ 3 ],这必然影响公司的创新路径。行业竞争激烈时,巨大的压力迫使公司不断创新[ 4 ]。那么,企业对创新驱动型并购的偏好是否因行业背景和竞争程度的差异而不同呢?

本文以2011—2016年的并购事件为样本对上述问题进行分析验证,研究发现:高新技术行业企业更倾向于创新驱动型并购;行业竞争程度与创新驱动型并购决策之间呈倒U型关系;同时考虑行业背景和竞争程度时,高新技术行业的竞争程度与创新驱动型并购间不存在明显规律性关系;传统行业的竞争程度与创新驱动型并购的倒U型关系显著。

本文的研究贡献在于:(1)关注了创新驱动型并购的行业影响因素,丰富了并购动因的研究。传统的并购动因研究关注协同效应[ 2 ]、缓解代理问题[ 1 ]等,对创新驱动的并购关注较少,对行业因素在其中发挥的作用尤其少有探究。本文通过数据描述对比了进行创新驱动型并购与一般并购公司的不同特点,并从行业背景、竞争程度角度分析了它们对于创新驱动型并购决策的影响,丰富了并购的动因研究。(2)发现了竞争程度在不同背景行业并购决策中的差异化影响,有助于竞争理论与并购、创新等问题的融合。已有研究分析了行业竞争对横向并购、海外并购等的影响,但对于不同行业背景下的竞争差异带来的影响鲜有关注。本文将样本首先区分为是否属于高新技术行业,在此基础上考虑行业竞争对于创新驱动型并购的影响,其偏好差异可以帮助我们进一步理解竞争状态下的并购与创新活动。

二、文献综述与研究假设

(一)行业背景对于企业创新驱动型并购的影响

不同行业在垄断程度、技术密集程度等方面存在显著差异,这些差异对行业内企业的各项决策将产生差异化作用[ 5 ],创新决策也不例外。在不同行业中,高新技术领域无疑受到空前关注。在经济全球化加速发展与深入推进可持续发展的背景下,高新技术行业的发展显得至关重要,甚至成为一国科技创新水平和创新能力的重要标志。高新技术行业具有高投入性、高外部性、高成长性、高创新性、高收益性和高风险性等特征,因此对效率和研发高度依赖[ 6 ],无形资产投入强度明显高于传统行业,主要依靠技术、知识的投入促进企业发展[ 7 ]。相比而言,传统行业科研实力弱,劳动力和资金是主要的生产因素,无形资产投入强度小,技术创新需求低[ 8 ],主要依靠固定资产促进企业发展。

诚然,自主创新是高新技术企业保持领先优势的重要途径,但考虑到高新技术企业的自主研发无法避免周期较长、成本较高、风险较大等问题[ 9 ],所以寻求外部知识源不可忽视[ 10 ]。已有研究发现并购降低了新产品开发成本,加快了进入市场的速度[ 7 ],我国高新技术行业发展中技术外取对创新绩效的影响力远高于自主创新[ 11 ]。可见当高新技术行业试图获取外部创新能力时,其并购活动必然是创新的重要源泉,由此提出假设1。

假设1:相比一般行业,高新技术行业企业更倾向于进行创新驱动型并购。

(二)行业竞争程度对企业创新驱动型并购的影响

经济全球化和激烈的市场竞争促使公司重视创新来满足市场需求。然而,由于创新带有一定的风险性,企业在创新决策中格外谨慎,产品市场竞争是企业需要考虑的重要因素。

已有研究对于市场竞争影响企业创新活动有两种解释,即熊彼特效应和逃离效应。根据熊彼特效应[ 12 ],竞争会减少企业的超额利润,并且竞争越激烈,创新成果被模仿或替代的可能性越大。因此从创新资源投入和创新动机上都降低了创新的可能。根据逃离效应[ 13 ],竞争是促进企业进行创新进而逃离竞争的内在激励动力,企业通过研发新产品、新技术,可以实现产品差异化或降低成本,提升企业业绩,避免企业在竞争中处于劣势。综合考虑熊彼特效应与逃离效应,Aghion et al.[ 14 ]认为竞争与创新具有非线性关系。

创新驱动型并购作为企业获取创新能力的重要途径,其决策动机同样受到行业竞争情况的深刻影响。在不同市场化发展阶段以及竞争状态背景下,熊彼特效应和逃离竞争效应两种力量相互博弈[ 15 ]。在行业竞争程度较低时,随着行业竞争程度的增加,逃离效应居于主导地位,企业选择进行创新驱动型并购获取竞争优势的概率增大;但当竞争超过某一临界值,即行业竞争向过度竞争方向发展时,熊彼特效应显现,企业进行以创新为導向的并购概率降低,因此提出假设2。

假设2:行业竞争程度与企业创新驱动型并购决策之间存在倒U型关系。

(三)行业背景与竞争程度共同作用下企业对创新驱动型并购的选择

假设1、假设2的提出是基于行业背景和竞争程度,那么当行业背景与竞争程度同时考虑时会发生什么情况呢?由于高新技术行业与一般行业的技术进步路径存在差异,所以面对竞争时也会做出不同选择。

高新技术行业企业的绩效更依赖于知识资本,所以高新技术企业的创新动力更强,熊彼特效应无法占据主导地位。根据假设1,高新技术行业企业在并购决策中更倾向于通过创新驱动型并购引入创新资源,这不会由于行业竞争的不同而发生改变。与此同时,高新技术企业的自主创新能力更强,自主研发的投入产出弹性最大[ 16 ],内部创新作为一种“缓冲”或“弥补”机制,可以更好地应对行业竞争的冲击,对竞争程度的变化显示出稳定性或不敏感性。

反观传统行业,适宜采用技术引进、模仿性创新再到自主创新的“渐进性”技术进步路径。创新对于传统行业企业的发展并非不可或缺,在过度竞争的市场压力下,經营者为维持经济收益并使企业在股票市场上具有良好的表现,不会对创新给予足够重视。而一旦逃离效应发挥作用的条件成熟,企业开始重视创新时,囿于内部资源有限,传统行业企业会选择创新驱动型并购达到目的,因此提出假设3。

假设3:高新技术行业中,行业竞争程度与创新驱动型并购不存在明显的规律性关系;传统行业中,行业竞争程度对创新驱动型并购选择呈显著倒U型影响。

三、模型设计与数据

(一)样本选择

本文以2011—2016年沪深两市A股上市公司为主并方的并购事件作为样本,剔除金融业、所有ST、*ST的公司和考察特征变量存在缺失数据的样本,最后得到了2 074个公司年度样本。数据处理采用Excel以及Stata15,对变量异常值进行了双侧1%缩尾处理。

(二)变量定义

1.创新驱动型并购

根据Ayyagari et al.[ 17 ]对创新的界定,本文将创新驱动型并购定义为:为了获取领先的新产品、新技术、新工艺、新生产流程等进行的并购。本文对研究期间内2 074个样本的并购公告进行了手工分析,通过抓取关键词的形式,判断并购是否符合本文界定的创新驱动型并购,属于创新驱动型并购定义的样本赋值为1,否则赋值为0。

2.高新技术行业与传统行业的划分标准

本文依据2016年国务院常务会议确定的《国家重点支持的高新技术领域》规定的行业范围,属于高新技术企业的样本数据赋值为1,其他样本赋值为0。

3.行业竞争程度

本文采用赫芬达尔指数(HHI)来代表行业的竞争程度大小[ 18 ],其计算公式为:

HHI=■(■)2

其中Xi为行业中公司i的销售额。HHI越小,说明行业内具有相同产出水平的公司越多,行业竞争程度越激烈。本文根据行业前三位代码计算出29个HHI指数。

4.控制变量

根据有关研究,本文将公司规模、总资产收益率、产权性质等作为控制变量。

以上各变量的定义如表1所示。

(三)模型设计

定义P为创新驱动型并购事件发生的概率,为了验证假设1和假设2,构造了模型(1)。若假设1成立,则?茁1系数显著为正;若假设2成立,则?茁2系数显著为正,?茁3系数显著为负。为验证假设3,对模型(1)以行业背景分组进行回归分析。

ln(■)=?茁0 + ?茁1Company + ?茁2HHI + ?茁3HHI2+

Controlvaribles+?着 (1)

四、实证检验

(一)主要变量描述性统计

本文首先将样本根据是否属于创新驱动型并购进行分组描述统计,由于篇幅限制,表2中给出了主要变量的统计结果。根据表2,进行创新驱动型并购的企业中属于高新技术行业的占比(78%)大于非创新驱动型并购中的占比(60%)。由于HHI指数的数值与行业竞争程度相反,所以进行创新驱动型并购企业面临的竞争(0.11)略高,绩效也略高,但规模略低。进行创新驱动型并购的企业管理层持股比例、实施股权激励的企业占比均高于非创新驱动型并购的企业。

本文以假设1为基础,将样本按是否属于高新技术行业进行描述,由于篇幅限制,表3中给出了主要变量的统计结果。在高新技术行业组中创新驱动型并购的发生概率为42%,而传统行业组为23%,与假设1一致。高新技术行业的竞争程度(0.09)均值高于传统行业(0.19)。高新技术行业ROA均值(5%)略高于传统行业。高新技术行业企业平均规模小于传统行业,管理层持股比例、实行股权激励的比例高于传统行业。

(二)回归分析

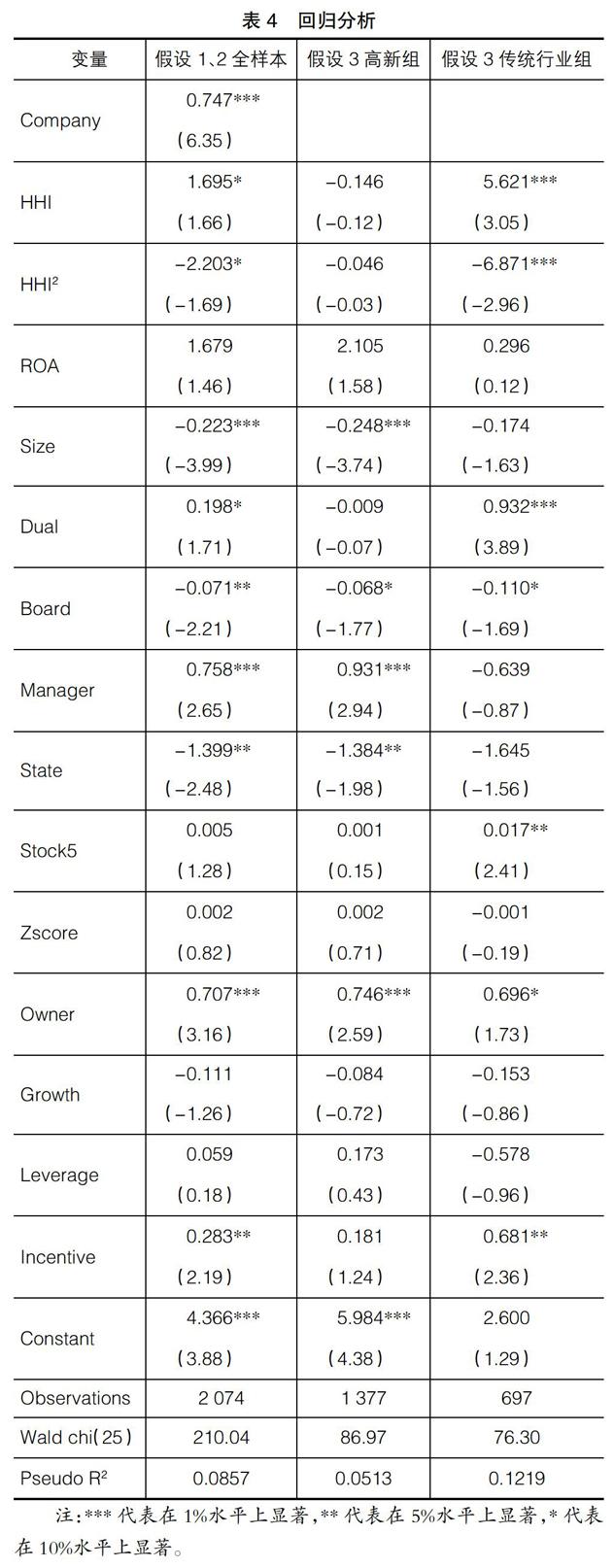

表4中显示,Company在1%的水平上显著为正,表明高新技术行业企业在并购时显著倾向于创新驱动型并购,验证了假设1。HHI的一次项、二次项系数均在10%水平上显著,分别为显著正和显著负,支持了行业竞争程度与创新驱动型并购选择之间的倒U型关系。分组回归结果显示,在高新技术行业中,行业竞争程度对于企业创新驱动型并购的规律性影响消失,并购决策比传统行业更稳定。传统行业的创新驱动型并购决策则对行业竞争程度更加敏感,这与传统行业倾向于依赖外部来源进行创新突破有关。

(三)稳健性检验

1.更换行业竞争程度的衡量指标

主营业务利润率可以看作企业的“垄断租金”,而垄断租金越高,则意味着产品在市场上的垄断性越高,产品市场的竞争程度就越弱,根据这一思路,可以使用一个行业内企业主营业务利润率的标准差来衡量行业的竞争程度,标准差越大,则代表行业内企业的差别程度越大,竞争程度越小[ 19 ],反之亦然。

2.将倒U型关系设置两个变量表示

本文借鉴Morck et al.[ 20 ]的做法,并结合竞争离散化后各组并购概率的散点图结果,对行业竞争程度进行分段赋值。将基础模型中衡量竞争程度的Company拆分为compl和compr两个变量,分别反映行业竞争程度在拐点左侧与右侧,即竞争程度较高和较低的水平下,企业进行创新驱动型并购的边际选择倾向。

篇幅所限,本文没有汇报稳健性检验的结果,但不论采用哪种方法,结论均保持不变。

五、结论

并购带来的新鲜力量可以为公司创新提供更加丰富的“营养”。在我国创新战略的引领下,发挥并购的推动作用日益重要。因此,本文聚焦创新驱动型并购,从主并方的角度出发,分析行业背景、竞争程度等因素对创新驱动型并购的影响。

本文通过对我国2011—2016年A股市场发生的2 074个并购事件进行分析,得到以下结论:(1)高新技术行业中的企业更倾向于进行创新驱动型并购。高新技术企业的自主研发无法避免研发周期较长、成本较高、风险较大等问题,并购的协同创新效果可以降低创新风险,提高创新效率。(2)行业竞争程度与创新驱动型并购决策呈倒U型关系。当行业竞争程度提高时,企业会倾向于进行创新驱动型并购获取外部创新,进而谋取企业的突破,但这种作用会在竞争程度达到拐点后发生改变,即行业竞争程度加剧会抑制企业的创新驱动型并购选择,这是熊彼特效应和逃离效应两种博弈力量相互作用的结果。(3)行业竞争程度与创新驱动型并购决策的倒U型关系在传统行业中更为突出。由于高新技术行业的创新动力和压力更强,而且自身具有良好的创新途径,形成了一定的缓冲机制或弥补机制,使得其并购决策与行业竞争程度不存在明显的规律性关系,而传统行业自身创新能力较低,企业创新的实现多依赖于外部引入,因此对外部竞争程度的波动更为敏感。

基于本文的主要结论,提出如下政策建议:

一是由于创新驱动型并购的选择存在明显的行业特征,为加速建成创新型国家,在保持对高新技术行业各项支持政策的同时,有必要对传统行业的创新驱动型并购进行鼓励,促使它们获取外部创新资源,及时更新企业的技术水平,形成多行业创新发展局面。

二是由于行业竞争程度与企业的创新型并购意愿呈倒U型关系,一方面应进一步提高非国计民生重要行业的市场化水平,通过有序竞争促进企业选择创新驱动型并购,另一方面对于一些产能过剩趋于恶性竞争的行业,则应加以适度调节,建立正常的破产、退出机制,以正常的行业竞争水平激发并保持企业的创新动力。

【参考文献】

[1] MANNE H. Mergers and the market for corporate control[J].Journal of Political Economy,1965,73(2):110-120.

[2] NIELSEN J F, MELICHER R W. A financial analysis of acquisition and merger premiums[J].Journal of Financial and Quantitative Analysis,1973,8(2):139-148.

[3] 陈志斌,王诗雨.产品市场竞争对企业现金流风险影响研究:基于行业竞争程度和企业竞争地位的双重考量[J].中国工业经济,2015(3):96-108.

[4] SAPRA H, SUBRAMANIAN A, SUBRAMANIAN K V. Corporate governance and innovation:theory and evidence[J].Journal of Financial and Quantitative Analysis,2014,49(4):957-1003.

[5] 鲁桐,党印.公司治理与技术创新:分行业比较[J].经济研究,2014,49(6):115-128.

[6] 张维迎,周黎安,顾全林.高新技术企业的成长及其影响因素:分位回归模型的一个应用[J].管理世界,2005(10):94-112.

[7] 张丽英.高新技术企业并购研究:基于战略目标[J].技术经济与管理研究,2014(10):34-37.

[8] 池国华,杨金,张彬.EVA考核提升了企业自主创新能力吗?——基于管理者风险特质及行业性质视角的研究[J].审计与经济研究,2016,31(1):55-64.

[9] DZIKWSKI P. Business cycle and innovation activity in medium-high and high technology industry in Poland [J].Management,2015(16):93-105.

[10] 侯建,陈恒.外部知识源化、非研发创新与专利产出:以高技术产业为例[J].科学学研究,2017(3):447-458.

[11] 支燕,白雪洁.我国高技术产业创新绩效提升路径研究:自主创新还是技术外取?[J].南开经济研究,2012(5):51-64.

[12] SEHUMPETER J A.Capitalism, socialism, and democracy(3d Ed)[M]. New York: Harper,1950.

[13] ARROW K J. The economic implications of learning by doing [J].The Review of Economic Studies,1962,29(3):155-173.

[14] AGHION P, BLOOM N,BLUNDELL R,et al. Competition and innovation: an inverted-u relationship [J].Quarterly Journal of Economics,2005,120(2):701-728.

[15] 张杰,郑文平,翟福昕.竞争如何影响创新:中国情景的新检验[J].中国工业经济,2014(11):54-68.

[16] 文玉春.产业创新的路径选择:自主研发、协同创新或技术引进[J].山西财经大学学报,2017,39(2):47-57.

[17] AYYAGARI M, DEMIRGUC A, MAKSIMOVIC V. Firm innovation in emerging markets: the role of finance, governance, and competition[J].Journal of Financial and Quantitative Analysis,2011,46(6):1545-1580.

[18] 韩忠雪,周婷婷.產品市场竞争、融资约束与公司现金持有:基于中国制造业上市公司的实证分析[J].南开管理评论,2011,14(4):149-160.

[19] 朱武祥,郭洋.行业竞争结构、收益风险特征与资本结构:兼论股票市场资本风险配置效率及融资监管条件的调整[J].改革,2003(2):57-67.

[20] MORCK R, SHLEIFER A, VISHNY R W. Management ownership and market valuation: an empirical analysis[J]. Journal of Financial Economics,1988(20):293-315.