一季度央行货币政策微妙的转变

光大证券 张文朗

央行发布2018年一季度货币政策执行报告指出一季度整个银行体系的流动性、信贷和社融规模以及投放结构、宏观审慎管理等方面较为合理稳定,并通过专栏分别介绍了人民币国际化新进展、公开市场业务一级交易商制度设计、央行的利率调控与传导机制以及中国的宏观杠杆率等四部分,彰显央行近期及未来的货币政策执行方向和态度,以及中国当前的经济金融风险已得到部分化解。主要有几点需要关注。

明确降准+加息的合理性

降准旨在保证货币信贷和社融合理增长,并降低实体经济融资成本。央行在报告中指出,今年1月实施的定向降准释放4500亿流动性,今年4月实施的定向降准在置换9000亿MLF之外释放近4000亿流动性,引导银行加大对小微企业支持力度,并通过MPA考核其落实情况。在MLF存量高达4.9万亿的情况下,降准置换MLF并释放部分增量资金更具有普惠性质,有助于银行获得部分中长期资金并降低负债端成本,进而促进企业融资成本的降低。

3月21日美联储加息之后,央行于次日在OMO操作中跟随加息5个基点。本次报告中指出,公开市场操作利率小幅上行可进一步收窄货币市场利率与公开市场操作利率的利差,增强后者对前者的传导作用,并约束非理性融资行为(如通过滚隔夜资金加大期限错配),有助稳定宏观杠杆率。

地产和城投公司依然是较优质资产,而民企、小微企业等主体的违约风险相对较高(缺乏充足抵押品、没有政府背书),今年1月初的定向降准仅释放了4500亿,绝大多数银行并没有符合央行提出的第二档次要求,引导信贷资金投向小微个贷等领域需要时间。今年一季度的金融机构再贷款等余额较2017年年底环比大都有所下降,或显示金融机构投往普惠金融领域的积极性不太高。

进一步完善宏观审慎管理框架

完善MPA考核机制。今年一季度央行将资产规模5000亿以上金融机构发行的同业存单纳入MPA同业负债占比指标进行考核,并拟于2019年第一季度将资产规模5000亿元以下金融机构发行的同业存单纳入考核,有利于降低银行过度依赖批发融资的倾向,倒逼其增强主动负债能力,增强经营的稳定性。过去几年,中国的广义信贷增速不仅过高,而且投向存在不合理性,多投向地产、城投公司以及产能过剩行业,导致这部分主体杠杆高企,资源配置效率低下。今年1月和4月进行的定向降准,均有MPA考核予以相应引导,有助于优化信贷结构,并达到结构性去杠杆的目的。

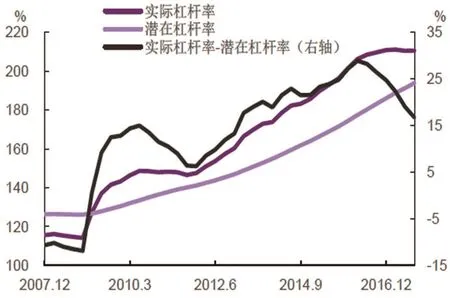

去杠杆初见成效。国际清算银行(BIS)对各国的宏观杠杆率有所追踪,央行在报告专栏中对宏观杠杆率进行了介绍,基本上借鉴了国际清算银行的思路。报告认为,中国在2017年的宏观杠杆率为250.3%,上升速度明显放缓,尤其是企业和政府部门杠杆率均小幅下降,分别降至159%和36.2%(央行的测算略低于BIS口径,原因在于央行去除了一些重复计算的债务口径)。BIS在债务方面的测算和国际比较被广泛引用,除宏观杠杆率之外,BIS还有宏观杠杆率缺口、债务还本付息负担等指标,对衡量经济体系的债务负担均有一定的参考意义。中国目前的实际杠杆率依然高于潜在杠杆率,但缺口已经明显收窄,而私人非金融部门的还本付息负担已经稳定在20%左右。

央行在专栏中提到,过去一年在采取有效措施着力优化信贷结构,体现为产能过剩行业中长期贷款余额同比下降,房地产、国有企业贷款同比增速下降。伴随着地方政府债务约束的硬化,供给侧改革和债转股的进一步推进,前期杠杆过度高企的行业有望回落。

值得关注的数据变化

3月末银行超储率水平为1.3%,较去年年底的2.1%有明显回落,虽然有季末考核因素,但同时也显示在金融监管加强、非标回表的情况下,3月末银行体系的流动性并非很充裕。但伴随着4月25日的降准,从目前银行间债券质押式回购利率的水平(DR007)来看,货币市场流动性紧张程度有所缓解。

3月末,非金融企业及其他部门贷款加权平均利率为5.96%,环比去年4季度末上升0.22个百分点,一般贷款、票据融资等融资方式均呈现上升态势。表明货币市场利率的上升进一步传导至银行信贷端资产,同时背后或有另一种促进因素,即银行信贷在一定程度上向普惠金融有所倾斜,而该部分客户的风险溢价较高。

3月末,从贷款结构来看,居民部门贷款增速继续放缓至20%,非银行业金融机构贷款同比增速为负(表明银行的同业理财活动在减弱),而非金融企业及机关团体贷款有所改善。而从存款结构来看,非金融企业新增存款为负,或显示企业资金较为短缺,在获得融资后即用于生产或偿还债务,而非银行业金融机构存款增速较高。

货币政策表述微妙变化

今年以来市场经历了2次定向降准、降低拨备覆盖率等“利好”事件,市场流动性呈中性略松,但央行在报告中重申“保持货币政策稳健中性”,金融严监管还将继续进行下去,报告指出将“有效控制宏观杠杆率和重点领域风险,积极化解影子银行风险”。

但同时,央行对货币政策的表述发生了微妙变化,将去年四季度“把握好稳增长、去杠杆、防风险之间的平衡”转为“稳增长、调结构、防风险之间的平衡”,同时还指出将“继续优化流动性的投向和结构,强化信贷政策的定向作用”,我们认为央行可能会进一步加强结构性信贷投放政策的使用。如定向降准、PSL、再贷款等货币政策工具,将资金用于扶持国民经济重点领域,而之前过度杠杆的行业将会受到宏观审慎管理政策的影响,杠杆率有望得到一定去化。

如果货币信贷和社融失速,央行会根据实际情况予以政策对冲。今年一季度末社融增速较去年年底12%明显回落至10.5%,央行在本季度报告中重申要保持货币信贷和社会融资规模合理增长。虽然当前非标回表出现了一定障碍,市场上也相继爆出了若干非标或债券延期偿付的流动性风险案例,但伴随着4月份降准带来货币乘数的放大、央行投放PSL扩大基础货币,未来社融或不会失速。

图:中国私人非金融部门杠杆率缺口