会计师事务所审计收费的因素探讨

田伟萍

【摘 要】会计师事务所审计收费要考虑哪些因素,这个一直是审计研究领域的热点问题。本文将运用多元线性回归模型,对我国上市公司审计费用的影响因素进行实证分析,分析外聘审計收费应考虑哪些因素。通过实证分析发现,被审计单位的资产规模、事务所的规模、审计意见类型、被审计单位实际控人类型与审计收费存在显著相关关系。最后,对实证结果进行总结,提出建议。

【关键词】外聘审计;收费因素;分析

会计师事务所的审计对企业来说,具有提高企业会计信息可信度的作用,但是,外部独立审计是否真正能减少企业代理成本、提高企业的价值取决于审计质量的高低。自2001年以来,一系列的财务舞弊造假案(麦科特、银广厦、蓝田等)使独立审计行业遭到了外界人士的指责与批评,注册会计师的审计质量也受到怀疑。

前期很多研究成果认为,评价和控制审计质量的重要途径之一是对审计收费的控制与研究。审计服务的价格即审计费用,就是传递审计质量高低的有效信号。再者,审计服务的定价模式也会影响到注册会计师的独立性,从而影响审计质量。注册会计师、被审计单位、所有者之间的特殊三角关系使得注册会计师的独立性受到严重影响。注册会计师对公司所有者、外部报表使用者提供有效信息,却向被审计单位收取费用,因而会计师与被审计单位的经济利益有着本质上的相互依赖性,这就与注册会计师的独立性要求矛盾。我们需要对二者之间的利益根源——审计收费进行研究。

一、前期文献研究回顾

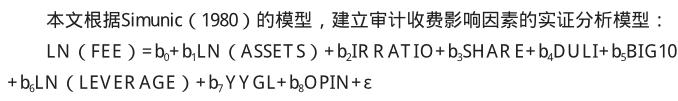

二十世纪初,美国证券交易所要求披露外部审计费用,这为外部审计收费的研究提供了可能。1980年,Simunic首次建立了审计定价模型。他的研究结果表明被审计单位的规模、经济业务复杂程度、风险资产的比例、审计意见类型、近三年的盈亏状况等因素均会影响审计定价。后来该模型被广泛的用于相关的研究。这些研究的主要问题包括被审计单位自身特征、会计师事务所自身特征和非审计服务对审计收费的影响。

在以往的研究中,通常采用被审计单位的总资产规模来衡量被审计单位规模(Simunic,1980;Taylor&Baker;,1981; Low&Tan;,1985),这些研究都表明客户的资产规模与审计收费具有显著的正相关性。Francis(1984)对澳大利亚的审计市场进行研究,Krishnagopal & Daxid (2001)对美国审计收费进行研究,同样发现上市公司的资产规模是审计收费最主要的决定因素。 Anderson& Zeghal(1994)、 Francis(1984)以被审计单位子公司数作为衡量审计业务复杂程度的指标之一,发现子公司个数与审计收费显著正相关。因为不同的公司治理结构会影响到企业的代理结构,从而对企业外部独立审计的需求造成影响。Sullivan(1999)以1995年的部分英国上市公司作为研究对象,表明审计委员会的特征和董事会结构与审计费用不存在显著相关关系。Simunic (1980)的研究发现审计意见类型与审计费用有显著相关,但被审计单位近三年的盈亏状况对审计收费没有显著影响。Low,Tan & Koh(1990)的研究显示客户的盈亏状况对审计收费有显著影响,而审计意见类型对审计收费没有显著影响。Simunic(1984), Firth(1997)研究发现审计费用和非审计服务费用之间具有正相关性。王振林(2002)最早使用1997—1999年证监会调查问卷所得的审计收费数据,分析审计收费的决定因素,认为被审计单位资产规模是审计收费最主要的决定因素。王振林(2002)发现客户控股子公司个数、存货和应收账款与总资产的比率均与审计费用显著相关。

二、研究设计

(一)审计收费影响因素分析与研究假设

根据文献综述及其总结,本文将从被审计单位规模、业务复杂程度、公司治理结构、事务所规模和审计风险这几个方面进行审计收费影响因素分析并提出假设。

1、被审计单位的规模

以往的研究基本都表明被审计单位的规模是影响审计收费最主要的因素。公司规模越大、经济业务和会计事项就会越多越繁琐,其风险水平也可能较高。本文采用总资产的自然对数LN(ASSET S)来衡量被审计单位的规模指标。我们假设被审计单位总资产规模越大,审计收费越高。

2、被审计单位业务复杂程度

在审计的执业过程中,如果客户的业务复杂程度较大,审计人员就需要执行更多的审计程序,审计风险也将增大,因而事务所收取的费用也会升高。此本文采用存货与应收账款之和与总资产的比率IR R ATIO来反映被审计单位的复杂程度,并且假设被审计单位业务复杂程度与审计收费正相关;即被审计单位越复杂,审计收费越高。

3、被审计单位的治理结构

公司治理结构有效与否对其风险水平具有重要影响。公司治理结构效率越高表明其防范经营者财务舞弊的能力越强,因而公司的风险水平越低;反之,则风险水平越高。实际控制人为非国有控股的公司较多利用股权激励制度和独立董事监督的治理模式。实际控制人为国有控股的公司主要利用大股东监控的治理模式(曾传秀,2011)。这种模式下,侵犯小股东利益的事件可能发生的更为频繁。因此,我们有理由假设被审计单位为国有控股的审计费用高于非国有控股的企业。被审计单位的实际控股人由SHAR E表示,如果被审计单位是国有控股则SHAR E=0,否则SHAR E=1。

因此我们有理由认为,企业独立董事所占的比重增加可有效抑制管理层的随意决策权,减少管理层财务舞弊的动机,企业的治理效率就越高,风险降低,审计费用随之减少。本文选取独立董事占董事会总人数的比重DULI来衡量董事会的独立性并假设独立董事比例与审计收费负相关。

4、事务所规模

大规模的会计师事务所“深口袋”效应更加明显,在审计过程中会更充分的考虑审计风险、关注审计质量, 要提供高质量的审计服务必然会获取一定的“溢价”收入。另外,较高质量的审计服务可以让报表使用者获得更为有效真实的会计信息,客户也就愿意支付事务所相对高额的费用。因此事务所规模越大,其提供审计服务的收费越高。本文采用会计师事务所排名替代会计师事务所规模,将会计师事务所分为“十大”和“非十大”(“十大”包括国际四大和2012年中注协对本土事务所排名中前六家事务所)。同时,本文假设,前“十大”会计师事务所的审计收费高于“非十大”。事务所规模用BIG10表示,当事务所为前十大时,BIG10=1,反之BIG10=0。

5、审计风险

众所周知,高风险与高收益成正相关。在审计定价中,会计师对审计收费做出决策时往往要考虑审计风险。如果会计师认为客户的风险相对较高时,那么他们希望获取更高的审计报酬以弥补未来可能遭受的损失。因此客户的风险越高,审计费用也就提高。上市公司审计风险的影响因素很多,本文选取财务风险、盈余管理、审计意见类型作为衡量审计风险的指标。本文假设财务风险与审计收费具有正相关关系。即资产负债率越高,审计风险越大。资产负债率用LN表示。

企业进行盈余管理无疑会增加会计师的审计风险。非营业利润/利润总额这一指标在一定程度上反映了上市公司通过非经常性损益项目操纵利润的情况,该指标越高,上市公司进行盈余管理的可能性就越大,并设置相应的虚拟变量YYGL。在借鉴以往文献的基础上,本文将(当期利润总额-营业利润)/利润总额≥20%的上市公司列为具有明显盈余管理迹象并假设盈余管理与审计收费正相关。当被审计单位利润总额>0 且(当期利润总额-营业利润)/利润总额≥20%时,Y Y GL=1;当被审计单位利润总额>0 且(当期利润总额-营业利润)/利润总额<20%或者利润总额≤0时,YYGL=0。

高质量的审计意见类型有助于企业向外部报表使用者传递可靠有利的财务信息,提高企业竞争能力,如果被出具非标准的审计意见就意味着企业的财务信息存在问题,投资者接收到负面信息往往会作出对企业不利的决策。基于这样的考虑,上市公司可能提高审计费用向会计师事务所购买标准审计意见,这样审计收费就会偏高。因此本文假设审计意见类型为标准审计意见时,审计收费比较高。如果审计意见为标准无保留时,OPIN=0,反之,则OPIN=1。

(二)样本的选取

本文中的数据主要来源于色诺芬金融数据库,以2011年沪深两市的上市公司作为研究对象。为了保证样本数据的有效性,本文依照以下标准对原始样本进行了筛选:

(1)剔除金融行业的上市公司。金融行业的上市公司与非金融行业的上市公司在会计制度、财务状况、经营成果等方面都有较大的差异,审计收费标准可能也不同。

(2)剔除了审计费用披露不明确或异常的上市公司。

(3)剔除了同时聘请两家以上会计师事务所进行审计,披露的审计费用无法划分的上市公司。

(4)剔除了实际控制人不能识别的上市公司。依据上述标准筛选后最后得到1952家样本公司。本文相关数据的检验和处理都是采用SPSS16.0统计软件和EX CEL办公软件进行的。

(三)模型的建立

根据描述性统计结果,可以看出,2011年审计收费的平均值是96.14万元,最大值7000万元,而最小值仅为10万元,差距很大。公司总资产规模平均值超过97亿说明我国上市公司规模较大。存货和应收账款占支出总额为27%,比重较高,说明上市公司经济业务比较复杂。我国44%的上市公司为国有控股企业,说明国有控股企业依旧占主导地位。独立董事人数占董事会总人数的比例将近3/5。我国43%的上市公司聘请前十大会计师事务所进行审计说明上市公司对高质量的审计需求较大。资产负债率平均值为0.49说明上市公司总体财务风险不大,偿债能力较好。从盈余管理指标来看约有24%的企业有盈余管理的迹象。上市公司中获得标准无保留意见的有96%,获得非标准无保留意见的只有4%。

根据相关性统计结果,是各个自变量之间的相关系数矩阵,从中可以发现上述一些变量之间存在一定的相关性,但相关系数不高,基本上都小于0.3。因此,我们可以认为各变量之间不存在多重共线性,可以进行回归分析。通过多元线性回归分析,显示整个模型的拟合值为0.521,调整后的R2=0.519,说明自变量对因变量的解释力达到了50%以上。是方差检验的结果,可以看出回归模型的F值为264.070,且在5%的水平上显著。 根据多元回归结果,可以看出,总资产规模、事务所规模、实际控股人类型和审计意见类型是审计收费主要的影响因素。总资产LN(ASSETS)的系数为0.730且在5%水平上显著,与假设一致,说明被审计单位规模是审计收费最主要的决定因素。被审计单位规模越大,审计工作量越大,投入的审计成本越高,自然审计费用就高。事务所规模(BIG10)的系数为0.117,并与审计费用存在显著的正相关,与预期相同,说明规模大、声誉好的事务所收费比一般事务所高。上市公司愿意花更多的钱来获取高质量的审计服务。

应收账款/总资产的系数为正且与审计收费显著相关,与预期一致;存货/总资产的系数为负,与预期相反。说明存货对于总资产的比重越高审计费用反而越低,这可能与我国会计师对存货采取“监而不盘”的审计程序有关。

就审计风险而言,回归分析结果与预期并不一致。资产负债率与盈余管理动机与审计收费正相关,但盈余管理动机对审计收费的影响并不显著。另外,回归分析结果显示,上市公司被出具非标准的意见时支付给事务所的审计费用更高。我认为这可能是因为会计师出具了非标准的意见会增加审计的程序和审计成本,并且被出具非标准审计意见的公司风险往往较大,会计师审计失败的可能性也会增加,审计费用因而提高(刘婷婷、朱锦余,2010)。总之,审计风险对我国会计师事务所的审计收费有一定的影响,但不显著,这就说明我国会计师事务所在承接业务过程中开始注意到客户的风险。实际控股人类型(SHAR E)与审计收费显著相关,研究结果显示非国有企业支付的审计费用高于国有企业,说明事务所对国有企业和非国有企业差别收费。董事会独立性与审计收费的相关性并不明显,出现上述现象可能的原因是我国上市公司治理制度并没有发挥有效的作用(李梦荣、李冰泉,2011)。

三、研究总结与启示

本文初步研究了我国上市公司审计收费的影响因素,发现被审计单位的资产规模、事务所规模、实际控制人类型和审计意见类型是审计收费的重要影响因素。盈余管理动机和董事会的独立性对审计收费的影响不大。考虑到我国现实的法律诉讼环境,虽然注册会计师在承接业务时已经开始关注客户的审计风险,但还需要进一步加强。另外,事务所规模对审计收费具有重大影响,前“十大”事务所的收费比国内一般事务所的收费要高。然而,目前我国的会计师事务所数量多、规模较小、较分散。政府应该积极引导事务所通过合并、联合等方式形成实力强、规模大的会计师事务所。

(宁波永敬会计师事务所有限公司,浙江 宁波 315300)

参考文献:

[1]Simunic,D.A.The pricing of audit services: Theory and evidence[J]. Journal of Accounting Research,1980,22(3).

[2]王振林.審计费用的决定与审计质量——中国上市公司的证据[D].上海:上海财经大学,2002.

[3]李梦荣,李冰泉.上市公司审计收费影响因素的实证研究[J].中国证券期货,2011(06).

[4]刘斌,叶建中,廖莹毅.我国上市公司审计收费影响因素的实证研究——深沪市2001年报的经验证据[J].审计研究,2003(01).

[5]葛孟荷,樊启荣.自愿性业绩预告对审计收费有影响吗? [J].时代经贸,2016(10).

[6]卞玉娇.内部控制与审计收费相关性的文献综述[J].时代经贸,20156(18).

[7]李小敏.我国注册会计师诚信问题研究[J].时代经贸,2017(24).