2017年全球钼市场回顾及展望

高海亮

(北京安泰科信息股份有限公司 ,北京 100084)

1 全球经济同步复苏,国际大宗商品价格总体上行

2017年全球经济同步复苏,发达经济体超预期复苏,美国、欧元区和日本经济普遍回暖;新兴经济体仍稳中向好,巴西和俄罗斯由此前的衰退转为强劲复苏,中国继续引领全球增长;全球货币政策分化有所缓解,流动性总体宽松的格局不变。有数据显示,作为最大的经济体,美国经济逐步走高,预计全年增长2.2%,较2016年回升0.5个百分点。欧元区预计全年经济增长2.1%,也回升了0.5个百分点。与此同时,新兴和发展中经济体在推动世界经济增长方面仍然发挥着重要的作用。俄罗斯和巴西等国走出衰退,开启了复苏步伐。另外,中国经济延续企稳向好,全年经济增长预计在6.8%,需求得到有效提振,供过于求的矛盾得到改善,钢铁、有色等行业去产能稳步推进,推动国际大宗商品价格继续回升。另外,美元走弱也助推了大宗商品价格的上涨。作为全球经济和大宗商品市场的领先指标——波罗的海干散货指数(BDI),2017年年末上探1743点,刷新近4年来的高点,全年反弹约90%。据统计,2017年原油价格上涨约20%,LME铜年均价上涨约27%,钼价上涨约25%。

2 供需基本面继续改善,全球钼价振荡回升

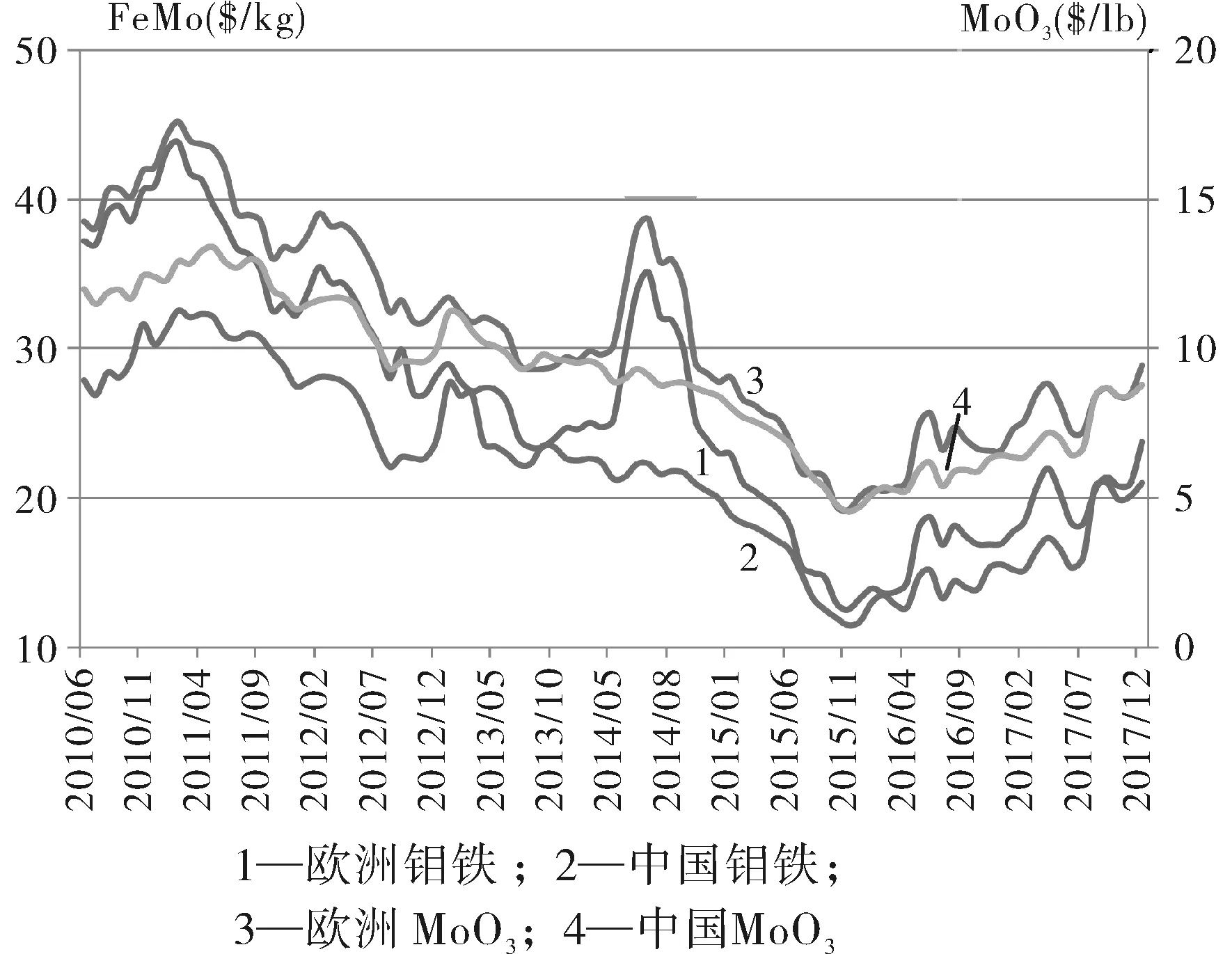

2017年全球钼价总体振荡回升,上半年先扬后抑,下半年持续走高,年末加速上行。具体来看,2017年欧洲氧化钼价格波动范围在6.8~10.5美元/磅钼;年均价8.20美元/磅钼,同比上涨26%;年底价格为10.25美元/磅钼,较年初上涨49.6%。另外,同期欧洲钼铁价格为17.1~26美元/kg;年均价20.2美元/kg,同比上涨24.1%;年底价格为25.85美元/kg,较年初上涨49.9%。

具体来看,1季度供应面突发状况是推动国际钼市场上行的主要因素。海外钼工厂、钼矿山罢工及河南某矿企遭遇突发事件停产导致市场供应偏紧。有消息称,智利Molymet和Codelco工厂(2月初Molyb钼厂开始罢工)受罢工困扰,2月中旬河南某矿尾矿坝突发泄露而暂停生产,3月秘鲁最大的铜钼矿Cerro Verde罢工持续了3周,智利Escondida铜矿罢工持续了44天(3月底复产)。上述突发事件令市场供应趋紧,钼价因此被推高。除了供应面的因素外,同期欧美及韩国等地钢厂对钼产品的需求保持较强势头及中国市场钼价稳步跟涨也是国际市场持续回升的重要因素。7月下旬开始,受中国钼市场强势大幅走高拉升,国际市场钼价持续跟涨,再次上探4月中旬的高点(氧化钼8.95美元/磅钼),这波行情持续至8月上旬,期间钼价上涨了约22%。不过,随着中国市场涨势放缓,部分产品价格回调令市场信心受挫,避险情绪显现,国际市场钼价有所回落。进入12月份,国际市场展开一波明显的上涨行情,氧化钼价格年末上探10~10.5美元/磅钼(为2014年10月以来的高点),单月涨幅达到16.5%。有业内人士指出,年末钼价走高与智利某钼生产商2018年预期减产的消息有较大关系。11月底,有消息称,由于受矿石品位及矿脉等因素的影响,2018年智利国家铜业公司(Codelco)钼产量或将减少7 000 t钼。另外,同期中国钼市场联动走强也支撑了国际钼价。

与国际市场相比,2017年1季度国内市场上涨行情的启动要滞后一些。1月及2月上旬,钼精矿及钼铁价格小幅下滑。不过,随后国内主流钢厂集中采购钼铁且价格稳步上行,加之河南某矿企突然停产及黑龙江某矿企停产检修一周,市场看涨预期转浓。进入3月份,随着国际钼价强势上行、国内钼精矿交易价连创新高及主流钢厂钼铁招标价稳步上涨,钼产品价格开始明显上涨,这波行情一直延续至4月初。进入8月份,受供需利好支撑,国内钼市场引领国际市场大幅走高。8月上旬钼精矿和钼铁价格大幅跳涨,多日分别出现100元/吨度及5 000元/t的涨幅,涨势为近年罕见。供应偏紧,终端需求淡季不淡是推高市场的主要原因。受气候、环保及检修等因素影响,7月份吉林、黑龙江及内蒙古地区钼精矿产量均已有所下降。8月初黑龙江某大型矿山再度传出停产一周的消息,这加大了市场对原料供应紧张的担忧。从下游来看,随着钢铁行业景气度的明显回升,钢厂对包括钼铁在内的合金原料采购积极。据统计,7、8月份钢厂钼铁采购量单月均超过了1万t,8月份主流采购价站上10万元/t关口。钢招量价齐升,坐实了钼价的涨幅,进一步强化了钼市场的信心。年末国内钼价再度走高与以下因素有关:与国际市场联动上行;国内原料供应偏紧的状况一直持续;下游钢厂钼铁采购积极,12月份总量再次突破1万t,价格稳步站上10万元/t关口。

可以看出,1季度国际市场领涨国内市场,钼价走高的主要诱因是国际钼企业频频罢工及国内某矿企停产等因素导致供应面偏紧。而年中的上涨行情是国内领涨国际,供需利好支撑钼价走高。年末的行情则是在供应预期趋紧及钢厂需求活跃的共同作用下,国际与国内市场联动走强。在全球经济同步复苏,大宗商品价格整体回升的大背景下,对于钼市场而言,在下游需求保持增长的支撑下,供应面的突发事件都成为了推动市场上行的主要诱因。

综合来看,2017年国内钼精矿均价1 219元/吨度,同比上涨34.5%;年末钼精矿价格约1 470元/吨度,较年初上涨40%;钼铁均价8.51万元/t,同比上涨29.3%;年末钼铁价格约10.1万元/t,较年初上涨36.5%。

图1 2010~2017年12月国际及国内钼价(不含税)比对

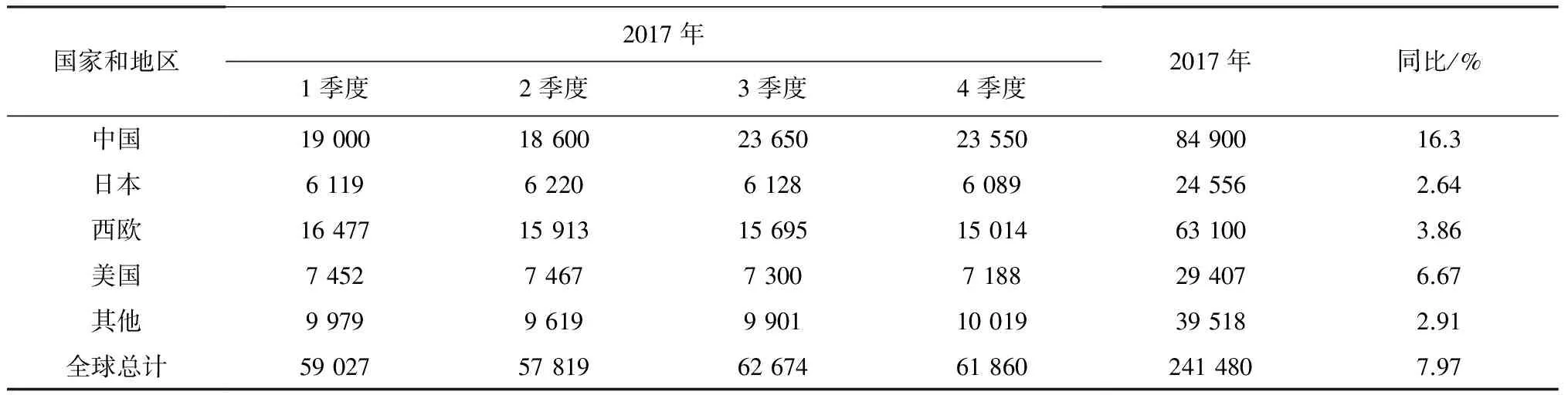

表1 2011-2017年国内外钼价

数据来源:安泰科、美国金属周刊MW

3 供需分析

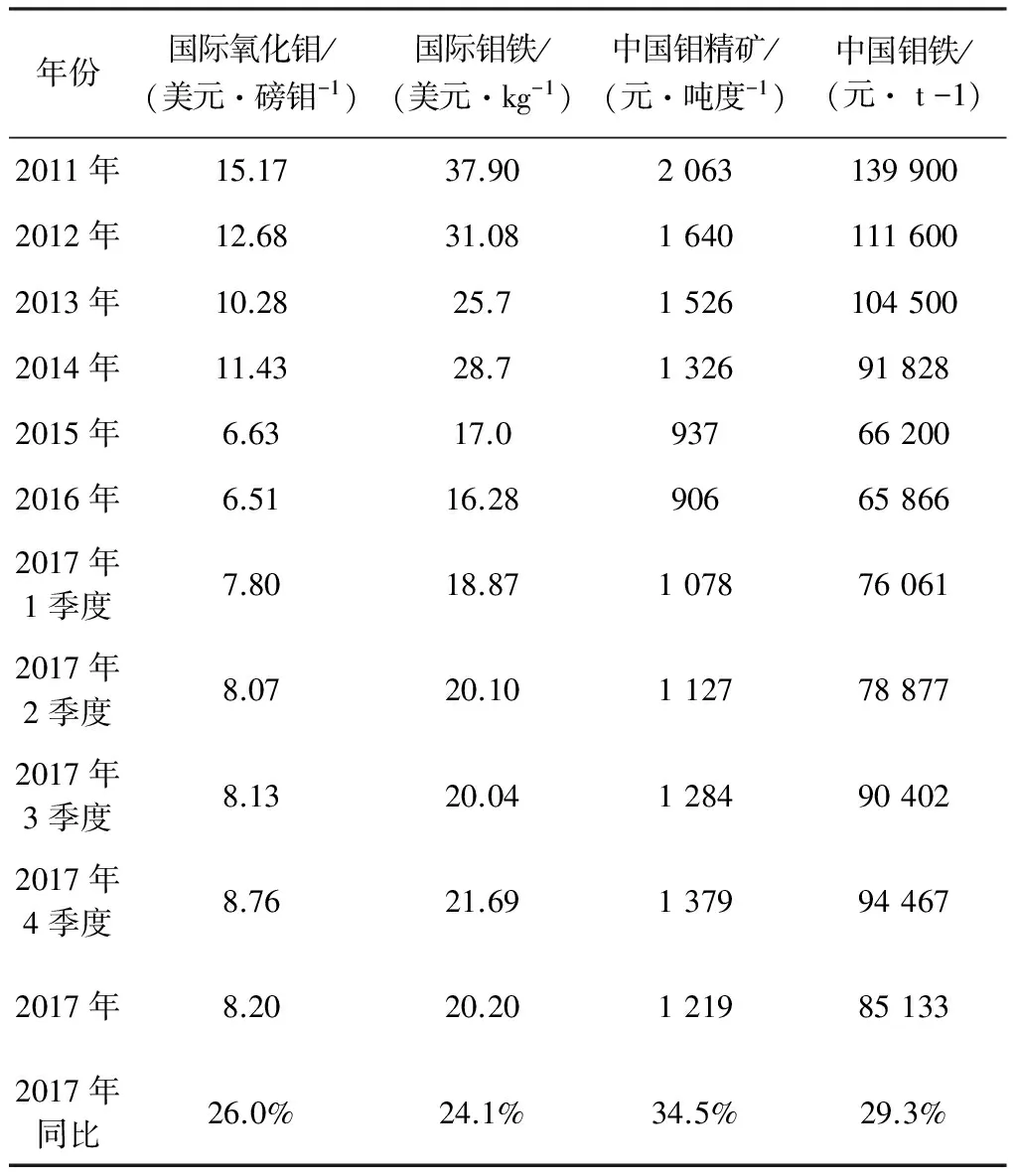

3.1 2017年全球钼产量同比增长11.36%

据估计,2017年全球钼精矿产量约26.49万 t钼,同比增长11.36%。分地区来看,欧洲钼精矿产量同比增长7.3%至1.68万 t钼;亚洲同比增长9.4%至9.97万 t钼;美洲钼精矿产量同比增长13.2%至14.84万 t钼。

图2 2014~2017年国际钼价

图3 2014~2017年国内钼价

数据来源:英国金属通报(MB)、安泰科

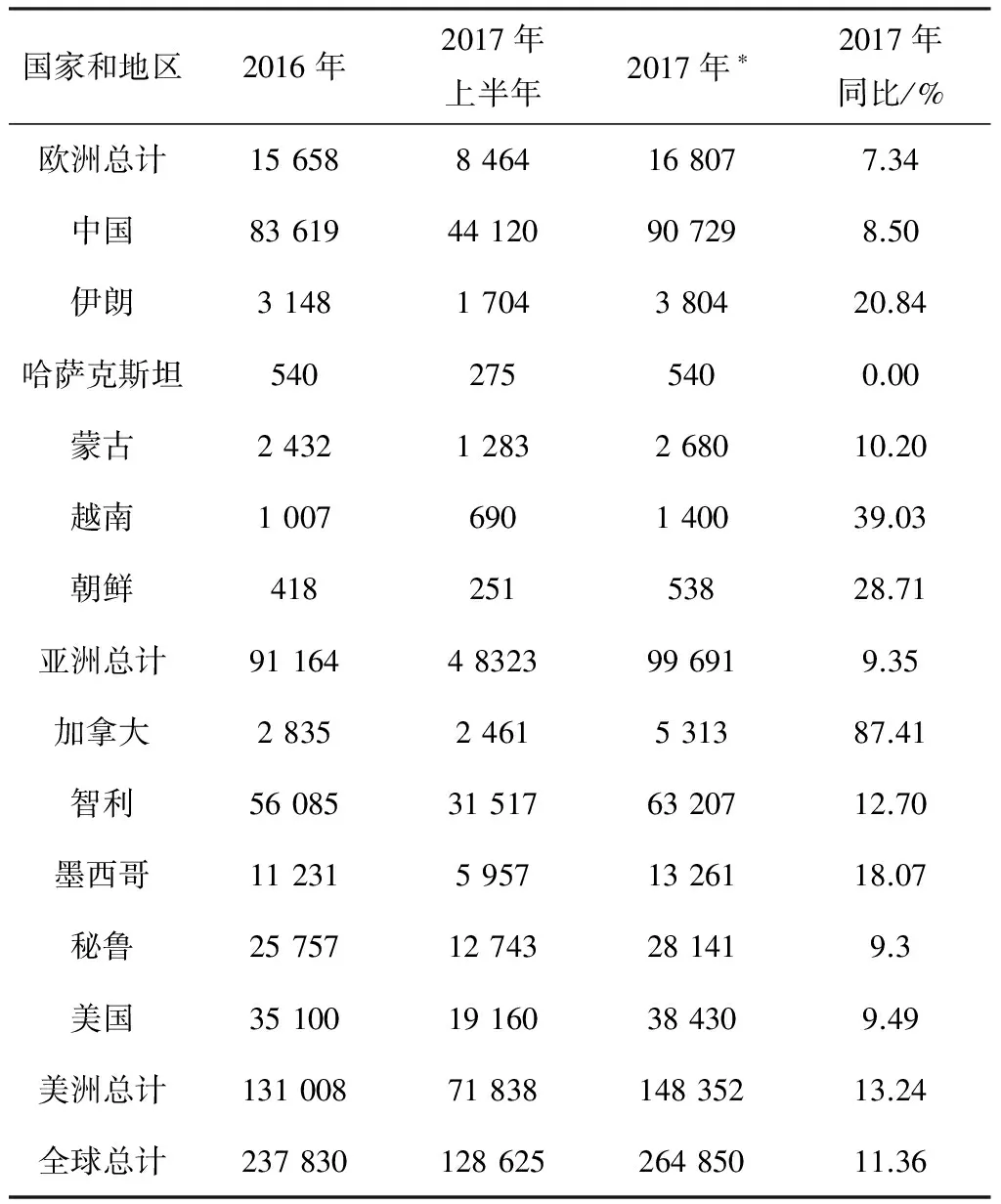

3.2 世界钼消费增长7.97%

据世界钢铁协会统计,2017年全球66个主要产钢国和地区粗钢累计产量为16.74亿 t,同比增长5.5%。其中,欧盟28国粗钢产量为1.69亿 t,同比增长4.1%;北美粗钢产量为1.16亿 t,增长4.8%;南美产量4 373万 t,增长8.7%;亚洲11.52亿 t,增长5.7%。

从宏观经济来看,国际货币基金组织(IMF)最新发布的报告称,受全球广泛的经济增长,尤其是欧洲和亚洲地区显著增长的影响,IMF将2017年世界经济增速上调至3.7%。2017年约120个经济体经济增长,这是自2010年以来最广泛的全球同步增长。由此带来全球需求的反弹。中国的数据更加亮眼。2017年中国经济增长6.9%,是2011年以来首次实现经济增长提速。中国经济增长对世界经济的贡献率超过30%,成为拉动世界经济增长的最大引擎,由此对世界贸易的增长具有重要的牵引作用。同时,IMF报告将2018年全球经济增长预期上调至3.9%;新兴市场和发展中经济体经济增长的预测不变。其中,发达经济体2018年的经济增幅为2.3%,新兴和发展中经济体为4.9%;中国2018年的预计经济增幅为6.6%,美国为2.3%,印度为7.4%。

表2 2017年全球钼产量 t钼

数据来源:安泰科、世界金属统计[1]、USGS

*2017年部分数据为估计值

据初步估算,2017年全球钼消费量同比增长7.97%至24.15万 t钼。其中,西欧钼消费量约6.31万 t钼,同比增长3.86%;美国同比增长6.67%至2.94万 t钼。

3.3 国内钼精矿产量同比增长8.5%

据安泰科统计,2017年我国钼精矿产量总计约20.16万 t(折合金属量9.07万 t钼),同比增长8.5%。分省区来看,河南省产量同比增长14.8%至3.12万 t钼;陕西省产量为1.58万 t钼,同比增长12.2%;内蒙古产量同比增长24.9%至1.39万 t钼;黑龙江省产量同比增长6.3%至1.35万 t钼。

分企业来看,随着下半年金钼汝阳产量的提升,2017年金钼股份总产量增长了约15%;洛钼集团全年产量也小幅增加;鹿鸣在8月初和10月底停产检修,不过全年产量仍有较大的增长;河北某矿山4季度产量有所缩减;而内蒙古某中型矿山11月份开始生产恢复至正常水平,全年产量同比大幅增加。另外,受暴雨影响,7月中旬吉林某矿山停产一周,不过年产量仍有所增加;内蒙古矿业公司及江铜集团钼产量总体保持平稳。

表3 2017年全球钼消费量 t钼

数据来源:安泰科、英国商品研究所[2]

3.4 我国钼产品进出口情况

海关统计数据显示,2017年我国共出口钼产品18 144 t钼,同比增长19.8%。其中,氧化钼出口2 725 t钼,同比增长28.0%;钼铁出口4 534 t钼,同比增长61.3%。另外,2017年我国共进口钼产品16 143 t钼,同比增长29.7%。其中,氧化钼进口量为5 083 t钼,同比增长24.1%;钼精矿进口量为10 214 t钼,同比增长34.4%。

表4 2017年中国钼精矿分地区产量(折45%钼)

数据来源:安泰科统计整理

表5 2017年中国钼品进出口 t实物量/万美元

数据来源:中国海关、安泰科整理

3.5 钢铁行业景气度继续提升,钼消费增长

从下游来看,据安泰科统计,2017年我国不锈钢产量为2 556万 t,同比增长5%。其中300系的产量为1 331万 t,同比增长8.6%;200系产量为743万 t,同比回落0.5%;400系产量为479万 t,同比增长3.7%。预计2018年我国不锈钢产量仍会保持增长的惯性,增长率在3%左右,达到2 600 t以上水平。另据中国特钢企业协会数据,2017年1~12月份会员企业特钢粗钢产量总计约1.273亿 t,同比增长9.7%。其中,低合金钢产量为3 926万 t,增长10.8%;合金钢产量为3 040万 t,增长10.1%。另外,特殊质量合金钢2 494万 t,增长11.6%。其中合金结构钢1 772万 t,增长12.5%。不锈钢及特钢产量继续保持不同程度的增长,拉动了国内钼产品的消费。

据粗略估计,2017年全年国内钢厂钼铁采购总量达到10.89万t,国内钼消费总量约8.49万t钼,同比增长约16.3%。

表6 2016~2017年中国钼供需平衡表 t钼

数据来源:安泰科估计

图4 2016~2017年中国钼月度出口情况

4 后市展望

从宏观经济来看,2018年世界经济环境有望继续改善,新兴经济体继续引领经济增长,全球大宗商品整体价格将保持温和增长,但不同产品分化依旧。国际货币基金组织(IMF)最新发布的报告称,2018年全球经济增长预期上调至3.9%;新兴市场和发展中经济体经济增长的预测不变。其中,发达经济体2018年的经济增幅为2.3%,新兴和发展中经济体为4.9%;中国2018年的预计经济增幅为6.6%,美国为2.3%,印度为7.4%。不过,特朗普政策实施效果和全球主要经济体货币政策的不确定性,以及由于潜在地缘冲击造成的对商品需求和供给的影响,将导致大宗商品价格振荡。从国内来看,2018年作为“十九大”之开局,党中央将经济工作的重点转向围绕“高质量发展”, 2018年财政政策可能不会加码刺激,货币政策将突出“强监管+稳货币”的组合。在这一宏观调控基调下,预计2018年我国GDP增速或将放缓至6.6%左右,固定资产投资增速降至6%左右,主要体现为房地产投资增速平稳回落,基建投资明显放缓,制造业投资或将呈现温和回升的势头。据预计,2018年我国房地产开发投资增速将回落至5%左右;财政对基建的支持力度将有所弱化,进而带来基建投资增速明显回落,预计回落至13%左右;2018年制造业投资增速将达到8%左右,机械、家电、汽车、造船等传统下游行业继续平稳增长。

从下游钢铁行业来看,2018年国内经济总体平稳,但在去杠杆、防风险的大背景下,货币政策将稳中偏紧,财政对基建的支持力度也将有所弱化,房地产、基建投资增速均面临下行压力,相对来看制造业投资增速有望回升。值得关注的是,目前国内不锈钢投资冲动又空前高涨。传统的不锈钢企业在扩张,比较有原料优势的企业有投资的想法。国家打击地条钢之后,特别是“26+2”环保措施的出台,属于北京周边的一些碳钢企业受到环保、政府方面的措施,纷纷出现了转产不锈钢的冲动。另外,部分碳钢企业可能寻求通过产能置换来进入不锈钢生产领域。虽然也出现了由于螺纹钢效益较好,有不锈钢企业转产碳钢的情况,不过总体感觉当前国内不锈钢产能存在扩张的可能。长远来看,国内钼的需求前景看好。

从钼行业来看,2018年智利国家铜业公司减产的可能存在。另外,今年南美诸多铜矿山均面临劳资谈判,这可能会在一定程度上影响钼的产出。不过,供应面也有增产的可能,如秘鲁的几个项目可能增产,而其他一些已建项目的产出也存在波动的可能。综合来看,2018年全球钼供应增长较上年将放缓,供应总体偏紧,钼产品价格有望继续回升。2018年国际氧化钼均价预计在11美元/磅钼,同比上涨34%;国内钼精矿价格在1 600元/吨度,同比上涨31%。