刘霄汉离职李振兴褪色南方基金静待“独角兽”花开?

张桔

常年盘踞公募十强的南方基金,上半年就遭遇了一系列的“变故”:首先是去年公司业绩最好的基金经理李振兴遭遇滑铁卢;其次是南方军工改革,成为“最差”的军工基金。6月末,万德显示其在1727只同类基金中仅排在1716位;此外,南方权益团队中的刘霄汉离职,而她曾经挂帅的五只产品今年业绩也无甚亮点。

受上半年二级市场整体乏力的影响,权益类公募基金整体业绩惨淡,即使尚在襁褓中的独角兽基金首募喜人,也无法成为他们的“遮羞布”。例如,常年盘踞公募十强的南方基金,上半年就遭遇了一系列“变故”。

综合《红周刊》记者的采访,在南方基金现今的权益团队中,除去早已声名远播的史博外,似乎就是此次独角兽基金上被委以重任的蒋秋洁和目前有产品在档发行的驼帅了,但对于旗下破百只权益类基金而言,南方基金的下一张权益明星牌将主打谁呢?

业绩不佳驱使刘霄汉“离开”?

6月29日,南方基金发布公告,公司旗下基金经理刘霄汉因个人原因离职,同时不再转任其他职务,其离职日期为6月28日。

自天天基金网显示,刘霄汉曾在2010年5月至2015年3月任中邮核心主题的基金经理。2015年4月加入南方基金,2015年8月开始,先后出任南方国策动力、南方医药保健、南方沪港深价值、南方改革机遇、南方睿见混合的基金经理,是南方旗下“一拖五”的基金经理。

对此,《红周刊》记者以投资者身份致电南方基金,就刘霄汉的工作将由何人负责以及去向进行询问,但接线人士未正面回应。

那么,女将是否由于业绩不佳被迫离职呢?

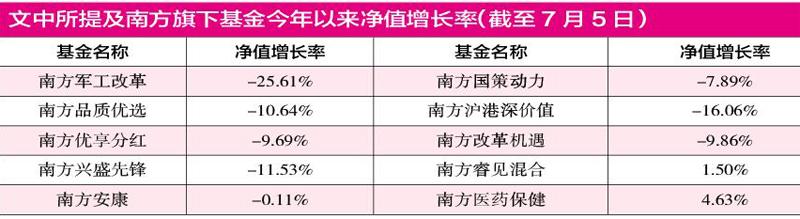

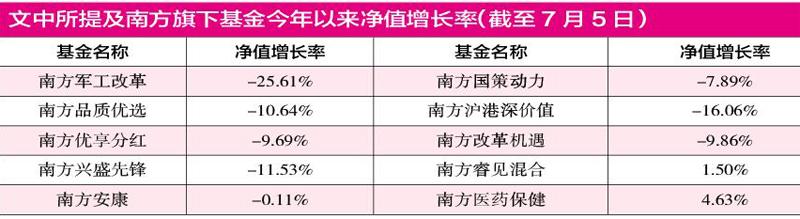

相关数据显示,刘霄汉在基金经理岗位任职期间总共管理过六只产品,中邮一只,南方五只,但最佳的任职回报率是早年中邮核心主题时的91.55%。记者了解到,也正是昔日业绩出色,刘霄汉后来才得以跳槽至南方基金。但从数据看,刘霄汉在南方期间的业绩远逊色于中邮。截至7月5日收盘,南方国策动力年内净值增长率为-7.89%,南方沪港深价值的净值增长率约为-16.06%,南方改革机遇的净值增长率则约为-9.86%;而开年迄今实现了正收益的是南方睿见混合和南方医药保健,但前者属于偏债定开混合,而后者则受益于今年上半年医药股的整体强势表现。

刘霄汉曾经挂帅的五只南方系基金,规模大多“迷你”。Wind显示,一季度末时南方国策动力的规模约为1.52亿,南方沪港深价值是1.30亿,南方睿见混合是1.98亿,南方医药保健是5.98亿,唯一规模上两位数的是南方改革机遇,该基金首季度末的规模约为11亿,但相比当初成立时的33.74亿,规模也缩水了约67%。通常,基金规模的袖珍主要由于基金业绩不佳,而两者又互为因果,形成负向的多米诺效应。

此外,刘霄汉选股能力欠佳也是导致基金业绩不佳的直接诱因。仍然以南方改革机遇为例分析,《红周刊》记者注意到,第一季度末基金的十大重仓股中,截至7月5日收盘,今年以来9只股票在二级市场上股价下跌,特别是平安银行的股价跌幅超过了35%,同时仅有中航光电一只股票微涨;对比去年四季报,实际基金经理调仓幅度不大,基金经理在首季基本保持了与去年四季度一致的步调,唯一的区别是将航天机电换成了中航光电。

有趣的是,她所管理的“南方睿见混合”在2017年时重仓医药股,但从上证医药指数的走势来看,2017年医药行业走势平平,很多个股甚至下挫,例如该基金所重仓的股票嘉事堂,该股至今未能摆脱颓势。

接受《红周刊》记者采访时,大泰金石识基研究院核心分析师王骅指出,在2015年后,刘霄汉并未随着市場风格的转变而改变,而同时她所坚守的中小创业板块由于投研问题也未能挖掘到一些优质个股,从而拖累了整个基金的收益。“持续高仓位运作、买入后换手率极低,不同基金之间持股重叠度较高,这是她操盘的特点。而且,在2015-2018年,她所挂帅的各基金所重仓的价值股票比重是持续下降的。”爱方财富总经理庄正如是分析。

李振兴“光环”迅速黯淡?

如果说刘霄汉是成名已久的老将,而权益团队中另一位基金经理李振兴则是去年蓝筹行情中涌现出来的明星,他所掌舵的南方品质优选2017年录得净值增长率约为53.64%,杀入权益类基金年终十强。

但是2018年李振兴所挂帅的4只南方系权益类基金几乎尽墨,基本退至同类产品的后二分之一之列。截至7月5日收盘,南方品质优选2018年以来的净值增长率仅为-10.64%,其在Wird(或万得)1727只同类基金中仅仅排在了第1155位;同一时间段,南方优享分红的净值增长率约为-9.69%;南方兴盛先锋的净值增长率为-11.53%;南方安康的净值增长率为-0.11%(南方安康为偏债混合型)。

由于去年业绩出色所带来的明星效应,李振兴所掌管四只产品的规模着实可观。以稍早前的一季报数据来看:南方品质优选的规模约为54.87亿,南方优享分红的规模约为40.52亿,这两只产品的加总规模就将近百亿。虽然目前基金的二季报尚未公布,但由于产品业绩差强人意,第二季度这两只规模较大的基金继续缩水的概率较高。

比较南方品质优选和南方优享分红的首季重仓股,其中仅有快乐购一只股票今年迄今在二级市场上上涨,而且当季两只基金的十大重仓股完全一致,只是重仓排名的先后顺序不同而已。再往前倒退一个季度,从南方品质优选的四季报可以发现,李振兴所重仓的股票与今年首季重仓股也完全一致;换言之,基金经理是笃定看好其去年“制胜”的重仓股票,长线持股。

庄正向《红周刊》记者表示,李振兴管理的权益类基金近一年上涨了7.78%,但近6月回报平均下跌8.16%,基金经理的风格偏价值、长期集中持股。而2018年业绩下滑的主因在于市场风格变化,但基金经理换手率不高所致。

南方军工改革基金缘何“垫底”?

相比刘霄汉曾经管理的五只南方系基金和李振兴目前麾下的四只南方系基金而言,上半年南方系权益类基金中最“惨”的实际上是一只主题类基金南方军工改革。

Wind显示,南方军工改革成立于2017年的3月8日,今年一季度末时的最新规模约为4.42亿,当初发行成立时的规模约为7.42亿,该基金现任的基金经理是自成立起挂帅的魏萌,公开资料显示,南方军工改革也是其迄今为止所管理过的唯一一只股票。从业绩来看,截至上半年最后一个交易日收盘,该基金上半年的净值增长率为-24.66%,在万得混合型基金中排名倒数第六位。

究其原因,基金经理所选重仓股大幅下跌成为直接导火索。从稍早前的一季报重仓股名单来看,基金经理所重仓的十只军工股中有八只今年以来股价在二级市场下跌百分比达到两位数,其中*ST船舶、中航重机、北方导航、中航高科、洪都航空、光电股份等股票今年下跌皆超过了30%。

在首季季报总结中,魏萌表示:“由于继续看好2018年军工行业投资,军工行业的投资仓位控制在合理范围,同时加大其他行业投资仓位,争取军工行业为主,优势行业为辅的投资策略。”但是,结合今年上半年基金“不堪”的收益率情况分析,该基金在二季度大概率也没能合理配置到医药等相对优势板块中的股票。

王骅向记者分析,“该基金重仓的股票中,持有的多是中航高科、北方導航、光电股份等技术型企业,但是这类股票的特点是估值非常高,甚至远远高于估值本身就不低的军工板块。在技术没有完全兑现到业绩的背景下,这类标的也并不怎么受市场青睐,今年以来的表现也说明了这一点。”

而庄正则用一组数据剖析了该基金业绩不佳的原因:“申万军工指数显示,2016年该指数下跌了18.58%,2017年下跌了16.65%,2018年截至7月5日下跌了21.46%。而该基金成立于2017年3月8日,净值下跌超过35%,明显跑输行业指数。同时,从历史数据看,该基金持股数量仅为33只,平均持股市值92亿元,平均市净率3.4倍,市盈率高达165倍,股票年化换手率0.84倍。”

综上所述,刘霄汉、李振兴、魏萌的业绩表现或许并不能代表南方权益团队的全部,毕竟公司尚有老将史博这张王牌和新锐美女基金经理蒋秋洁这只潜力股;或许待独角兽基金闪亮登场之时,南方权益团队整体才会否极泰来、股市花开!