股份制银行为何值得关注?

董宝珍

股份制银行的资产质量已经好转,主要资产质量指标均出现拐点。

从图1、图2可以非常直观地看到股份制银行资产减值损失已经发生拐点——除中信银行资产减值损失创出新高之外,其他四家股份制银行都开始掉头向下。我们知道银行的资产减值损失一旦创出历史新高,随后更大的确定性是开始回落,中信银行也将很快进入资产减值损失下降的通道。拨备覆盖率已经开始企稳,并且部分股份制银行开始回升,从2015年到2017年整体拨备覆盖率没有新低出现,持续两年保持稳定,到2017年股份制银行的银行拨备覆盖率已经开始回升。

客观的资产减值损失、拨备覆盖率数据证明,股份制银行的坏账问题已经出现了确定的拐点,随着时间的推移,坏账对利润的吞噬将会日益淡化,而减值损失减少的过程就变成了增利的因素。

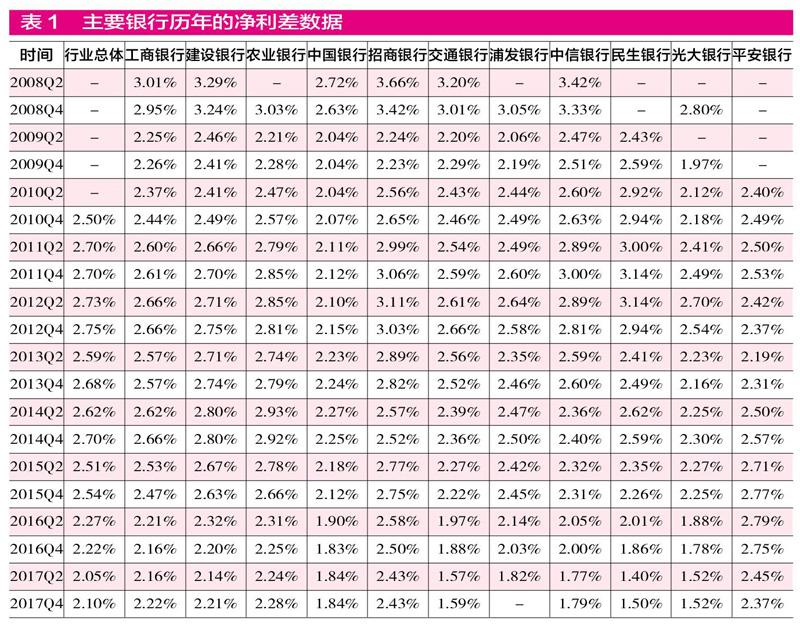

股份制银行的净利差大幅下降是短期假象!

从表1我们可以看到,2008年中国银行业的净利差曾经超过了3%,此后净利差逐年下降。到了2017年时,四大国有银行的利差企稳并有所回升,但股份制银行的利差仍在急速下降。为什么2017年股份制银行的净利差没有和国有银行一样开始回升,反而大幅快速下降?为寻找问题的答案,我们又统计了国有银行和股份制银行的分类利息支出和分类利息收入。

表2的数据反映了2017年中国所有的银行对客户的贷款和垫款利率都是下降的。只是存入中央银行,存放到同业的拆出资金以及购买债券的投资利率上升。存放到中央银行以及债券投资的利率增幅不大,可以忽略不计,真正有意义的利率上升,是存放同业的同业拆出利率大幅提升近20%。由此,我们可以得出结论,银行利息差上升,主要是同业存款利率上升导致的,而不是由银行对工商企业的贷款利率上升所推动的,银行对工商企业的贷款利率不仅没有上升反而有所下降。

付息资产利率分类统计(见表3)仍旧体现一个事实,中国银行业利率发生变化的是,银行业之间的拆借利息发生了重大变化,银行对企业贷款的利息没有大的变化。引发银行业息差变化的主要原因是同业拆借。这就解释了为什么四大国有银行在2017年的利息差已经开始上升,而股份制银行的利息差在2017年反而急速下跌,因为股份制银行是同业拆借的拆入方,而国有银行是同业拆借的拆出方。

为什么会出现这种情况?我分别致电了主要上市银行,最终得到的反馈归纳为以下几点。

首先,2017年社会对资金的需求日益增加,在银行同业拆借市场上同业拆借的需求大幅增长。拆借利率是完全市场化的,银监会、中央银行均不对拆借利率进行任何指导,完全由供需关系决定,加之拆借都是短期拆借,因此拆借利率可以瞬间反映出当下的资金供需关系,在需求增加后快速提升。银行对工商企业贷款的利率是由行政机关提供基础利率,银行可以适度浮动,银行对企业的贷款利率并不完全根據供需关系决定,尤其是利率市场刚刚发生变化的时候,对企业的贷款利率提升总是滞后于同业拆借利率。只有在同业拆借利率持续较长的时间维持高位,同业拆借利率的上涨才会传导到银行对客户的贷款利率。

第二,2017年,由于资金的供需关系紧张导致银行的资金成本上涨,所以银行对2017年新增的贷款利率是适当提高的。但是2017年新增贷款的规模占银行所有总贷款规模的比例不高。某银行提供的数据显示,该行新增贷款占总贷款规模的比例不超过20%,虽然新增贷款提高了利率,但由于占比不高所以还没有产生什么影响。随着时间的推移,到期的贷款如果再续贷将会用新的利率进行定价,从而逐步会抬高对工商企业客户的贷款利率。

第三,无论国有银行还是股份制银行,已经经历了一轮坏账和资产减值损失大幅增长的冲击,在这个阶段银行比较谨慎。放贷时尤其关注贷款客户的质量,某些质量较差的企业愿意以非常高的利息申请贷款,但是刚刚处理完一大批坏账的银行,不愿意甚至不敢向这些质量稍差但愿意支付高利息的客户放贷。

这也是终端贷款利率还没有快速反应的主要原因。所有被调查银行都一致强调,若社会各界对资金的供需关系持续紧张,同业拆借利率继续维持在高位,甚至进一步上涨,则随着时间推移一定会出现银行对终端贷款客户利率提升。也就是说在资金供需关系紧张的初始阶段,必然会出现同业拆借快速上升,同时出现银行对客户的贷款利率不变的阶段,但这个阶段一般情况下是短期的!市场资金紧张传导到银行对工商企业客户贷款利率提升客观上有一个过程。现在的问题是资金紧张利率上升会持续吗?

大量事实和证据证明中国经济已经开始了新周期

银行是万业之母,银行的终极经营状态受到了社会经济背景的根本约束。而且银行属于后周期产业,当经济复苏一段时间银行才会复苏,经济衰退发生一段时间之后,银行业的衰退才会发生。基于这样一个大的关系,我们考察一下中国宏观经济状况。下面的数据来自于国家统计局,可以看到中国全国的用电量数据从2016年、2017年开始明显的复苏。在2015年中国社会的总体用电量只增长了0.5%,这是社会经济陷入某种困难的表现。尤其是2015年,第二产业工业制造业的用电量下降了1.4%,这反映出现实经济的某种困难。然而这种局面在2016年、2017年开始复苏,用电量的复苏反映了经济已经开始复苏。(见表4)

接着我们看出口的状况(见表5),出口在2014、2015、2016年都是衰退的。但是2017年开始复苏,也就是说出口形势也发生了好的变化。

之后我们再看铁路、公路的运输状况(见表6)。数据清楚地显示出,真正的经济困难发生在2014、2015、2016年,铁路运输在这几年大幅度地下降,反映经济活动、物流活动大幅减少。但是从2016年开始,公路运输恢复并提升,而铁路运输也在2017年开始回升。

货物运输量的变化实际上是经济活动最深刻的反映。2017年之后公路运输的提升,反映经济也已经发生了转折和拐点。

表7是过去10年中国规模以上企业的净利润变化数据,该数据再次表明2015年是中国经济最困难的年份,2016、2017年盈利开始明显回升!

股份制银行机会可能更大

在最近几年资本市场上有一种普遍的一致性认知,认为银行整体存在巨大的不可克服的坏账和风险。另一方面又认为股份制银行包含的风险比国有银行更大。

股份制银行A股、H股估值除了招商银行都比较低(见表8)。认为股份制银行的风险更大、不确定性更大的观点是真实的吗?

表9是主要股份制银行2017年报披露的收入、费用和利润增长数据。可以看到股份制银行的收入数据、利润增长数据、中间服务费收入数据都是好于五大国有银行的。(五大国有银行数据见前文)2012年到2017年这几年,中国股份制银行的成长性是高于五大国有银行的。这一点在几年前资本市场上的表现也能被证明。大约5、6年前,股份制商业银行蒸蒸日上高成长、高利润,资本市场给股份制银行的估值是高于国有银行的,今天则是低于国有银行,这里面包含一个错误。股份制银行是新兴银行,它必须大规模开拓,不能跟国有银行采取同样的守着传统客户的经营模式,因此中国主要股份制银行的网点扩张速度非常快。这是股份制银行作为新型银行所必需的做法。股份制银行没有足够多的网点必须扩张,在扩张的过程中将引发两个结果,一是收入大幅增加,二是资产质量必定不如国有银行,这是一种内在的必然。一个新兴的股份制银行如果不进行擴张,就不可能发展甚至最后被淘汰,而新兴股份制银行在扩张过程中,必然引发有利的收入和利润增长,以及不利的潜在风险聚集。在5、6年前,市场本应该辩证地全面地考虑这两个因素。在肯定股份制银行高增长的时候,也应考虑它增长的质量相对国有银行差一点。当时股份制银行合理的估值水平应该略微比国有银行高一点,但不能高太多。然而市场并不是理性的市场,在股份制银行高增长的时候,市场看到的只是高增长,所以给了很高的市盈率,估值水平大幅超越国有银行。而在经济下行风险暴露的时候,经历高增长的股份制银行,客观上必定是要相对地又多一点风险,这没有什么不正常!这是高增长带来的必然结果。然而在下行周期,市场看到风险表现出来的时候,只看到风险忘记了股份制银行本身仍旧存在着高增长的特点,所以错误地压低了股份制银行的估值,这是不正确的。正确的是在下行周期,股份制银行和国有银行估值应该大体是一样的。这是我相对看好股份制银行的一个原因。

我们看到高成长高风险的股份制银行,其实到2018年初,它的资产减值损失已开始降低,它的拨备覆盖率则开始提升。换句话说,股份制银行的资产质量也开始好转了,也出现了拐点。与此同时还没有估值方面的反映,所以股份制银行中包含着错上加错的问题。

同时还要注意到,由于资金供需关系紧张,导致同业拆借上升。由于从同业拆借上升传导到银行向客户贷款利率上升有一个时间过程,在2017年出现了同业拆借利率几乎翻了一倍。但银行对终端客户贷款还没有传导过来,还没有提升,股份制银行作为拆借资金的重要需求方,反而因为资金紧张受损了,然而这种损害注定是短期的。2017年股份制银行增长不如国有银行,与这个同业拆借利率上升但银行向客户贷款利率还没有来得及上升有重大关系,这个不利影响是短期的,这个问题2018年会逐渐消解。

基于以上三点,我认为股份制银行更值得关注。