我国农村普惠金融发展存在的问题及对策

裴正纲

(齐鲁工业大学,山东 济南 250353)

1 引言

我国一直将农业放在发展国民经济的首位,2018年中央一号文件《中共中央 国务院关于实施乡村振兴战略的意见》提出要实施乡村振兴战略。《十三五规划纲要》将发展农村普惠金融作为未来五年农村金融发展的方向。普惠金融的发展是在广度和深度上对我国金融体系的进一步完善,以技术创新和政策支持的方式来推动金融市场向更贫困、更偏远的地区延伸,最大限度扩大金融服务覆盖面。由于农村地区受教育水平较低、社会保障水平远低于城市地区、金融服务成本高,农村地区更加需要发展普惠金融。并且,我国当前城乡金融关系属于二元金融结构,政府出台的金融政策更倾向于经济发展快速的区域,金融资金也倾向于能创造更多利润的区域,使得城乡二元金融结构不断深化。在金融市场发达的城市地区,有着更加丰富的金融机构,比如各大商业银行、保险公司以及证券公司;而在落后的农村地区,设立网点的正规金融机构只有农行、邮政储蓄银行以及农村商业银行。相比之下,农村地区可以获得的金融服务少之又少。农村普惠金融是对普惠金融的优化和延伸,发展农村普惠金融是为了让金融服务惠及农村地区弱势群体的个人和家庭,通过发展农村普惠金融降低农村地区金融服务成本,促进农村地区经济发展,实现金融普惠、乡村振兴。

2 农村普惠金融现状及问题分析

2.1 农村普惠金融发展现状

2.1.1 农村涉农金融机构营业网点数量逐年增加

农村金融作为我国金融体系的最薄弱环节,制约我国经济的整体发展。随着我国普惠金融的发展以及“三农”政策的深化,农村地区银行网点数量越来越多,覆盖范围不断扩大。根据中国人民银行的数据显示,截至2016年末我国农村地区拥有银行网点数量12.67万个,比2015年增加0.5万个;农村地区乡均网点数量从2015年的17.13个上升的2016年的17.19个;农村地区银行网点拥有量2015年1.31个/万人,增长到2016年的1.39个/万人;同时非银行支付机构在农村设立的服务点数量也从2015年的1.50万个增加到2016年的2.18万个。

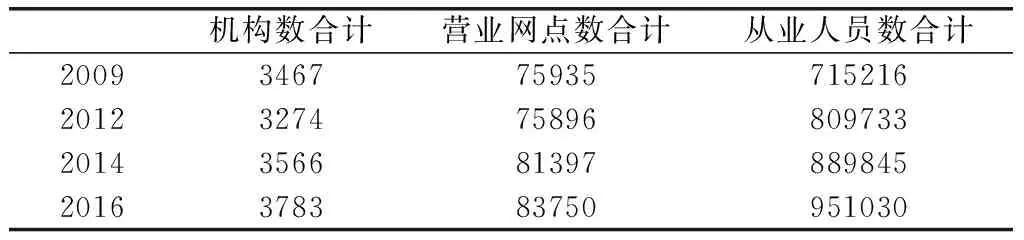

目前中国人民银行所统计涉农金融机构包括农村信用社、农村商业银行、农村合作银行、村镇银行、贷款公司以及农村资金互助社。涉农金融机构数量、营业网点数、从业人员数总体呈上升趋势,截止至2016年,涉农金融机构达到3783家,涉农金融机构营业网点数达到83750个,涉农金融机构从业人员总数为951030人。从表2中可以看出,随着农村信用社和农村合作银行改革成为农村商业银行,涉农金融机构中村镇银行和农村商业银行网点数量增长最为显著,但是涉农金融机构营业网点整体规模提高不大。

表1 我国涉农金融机构发展情况

数据来源:中国人民银行官方网站。

表2 我国涉农金融机构营业网点数量

数据来源:中国人民银行官方网站。

2.1.2 主要金融机构农村贷款余额不足

随着农村普惠金融发展程度不断深化,我国主要金融机构农村贷款贷款余额和农户贷款贷款余额总体规模逐年增加。从表1可以看出,我国2010年起至2017年底,主要金融机构农村贷款显著提高,2017年底达到25.1万亿元。农户贷款也从2010年的2.2万亿元增加到2017年的8.1万亿元。主要金融机构“支农”、扶贫脱贫的作用真正得以体现。

图1 我国主要金融机构农村贷款及农户贷款

数据来源:中国人民银行官方网站。

2.2 农村普惠金融发展过程中存在的问题

2.2.1 金融机构农村覆盖率低

虽然目前我国涉农金融机构整体规模不断增大,但是无法满足农村地区金融服务需要。在经济飞速发展的当今社会,我国仍然有很多穷人没有储蓄账户,西部等欠发达地区的村庄和乡镇还未设立银行业金融机构网点。2013年《国务院关于农村金融改革发展工作情况的报告》中指出:2012年末,我国农村地区仍有1696个金融机构空白乡镇。中行、工行、建行多在县城城区设立支行,农村地区金融机构只有邮政储蓄银行、农行、农商行以及农信社设立营业网点和投放ATM机等。在很多乡镇,仅有农行或农商行的一个分支机构,不能满足农村居民日益增长的金融服务需要。

2.2.2 金融机构服务对象远离农民

随着农信社、农村合作银行向农村商业银行转型,为了追求较高的效益多数向富农、农村地区的种植养殖企业提供信贷服务,却忽视了低端农村客户。中国邮政储蓄银行在农村地区“只存不贷”的经营策略加剧了农村资金外流,虽然我国农村存款以及农村贷款总体规模都在不断增加,但是只有少部分农村存款用于农村地区,农村存款的大多数流向了城市地区,加剧了城乡收入差距。

2.2.3 金融服务缺乏创新

农村地区金融机构习惯于普通的经营模式,电子化程度不高,没能为农村地区客户提供差异化和综合化的金融服务与金融产品,也没能有效地拓宽偏远地区金融服务渠道。大多数农村金融机构信贷人员配备较少,部分地区甚至没有信贷人员,对金融服务对象的信用情况了解不够,信息不对称导致金融机构无法满足有还款能力客户的金融需求,存在着金融服务的“最后一公里”的难题。

2.3 发展农村普惠金融的必要性

2.3.1 解决现有金融体制的缺陷

目前我国金融体制服务趋向高净值客户的弊端越来越突出,忽略了小微企业、个体户、农民的金融服务需求。我国大多数低收入者和小微企业无法得到正规金融机构的金融服务,只能通过民间借贷、高利贷获得资金支持,面临着较高的风险。农村普惠金融着眼农村,通过农发行、邮政储蓄银行、农银、农商行、村镇银行等正规金融机构和小额贷款公司、金融租赁公司、典当行等非正规金融机构共同为农村地区的个人和家庭提供金融服务。

2.3.2 扩大金融服务受益面

目前我国金融体系改革的重点是金融资源使用不合理。农村普惠金融通过正规金融机构与非正规金融机构共同协作,将金融服务向农村地区的个人和家庭延伸。农村普惠金融的主要任务就是要降低农村地区金融服务的门槛,为传统金融机构忽略的农村小微企业、有发展潜力的个体户、农民提供合理并有效的金融服务,缩小城乡居民收入差距,改变金融二元结构,扩大金融服务的受益面。

2.3.3 扶贫脱贫带动效用显著

二元经济认为消除农村贫困最有效的途径是促进农村经济快速发展。农村普惠金融将被传统金融服务排斥的农村地区低收入人群提供金融服务,为他们提供最基本的贷款、储蓄、保险和支付等金融服务,能够改善穷人的生活环境、提高穷人的社会地位,有利于消除农村贫困,带动扶贫脱贫。农村普惠金融把金融服务推广到那些被传统金融机构排斥的弱势群体中,帮助他们脱离贫困。

3 促进农村普惠金融发展的政策建议

3.1 政府加大扶持力度

农村普惠金融的发展要让市场做到有序竞争,提高金融资源的整体利用效率。农村普惠金融机构主要是为了“三农”经济服务,那么在其自身发展过程中就同样面临着“三农”经济的风险。政府可以通过为农村普惠金融机构提供税收优惠或者利息补贴的方式来降低金融服务成本,扶持农村普惠金融机构发展,完善我国农村普惠金融体系建设。

3.2 金融机构增加有效供给,扩大普惠金融受益面

针对农村地区有效供给不足的问题,需要通过农发行、农行、农商行、村镇银行等正规金融机构和小额贷款公司、金融租赁公司等非正规金融机构共同发挥扶贫作用,开放金融市场,向贫困人口和偏远地区推广金融服务。在各金融机构的共同作用下,缩小城乡收入差距、促进包容性经济增长从而真正实现能够惠及所有人的普惠金融体系。

3.3 加强金融监管,防范金融风险

农村普惠金融面临诸多风险,一方面农业属于弱质产业,金融机构为其提供金融服务的成本高、风险大;另一方面农村地区信用体系建设不完善。防范农村普惠金融的金融风险不仅要在农村地区发展农村土地保险、经济作物保险分散风险,还要完善农村地区征信体系,降低金融服务对象违约风险的发生。

3.4 鼓励金融创新,优化金融服务

涉农金融机构应当借助互联网传播速度快、覆盖范围广、操作便捷的特点,在农村地区发展移动POS机、手机银行、网上银行等互联网金融服务工具。各类银行应当针对农村地区的特色进行创新,提供满足农村地区不同经济主体需要的多元化金融服务和金融产品。同时还要对非银行金融机构的金融服务进行创新,比如商业型保险机构在农村地区积极开展农村土地保险来分散农业风险,保障农民的收入,带动农村地区经济增长。

[1] 吴国华.进一步完善中国农村普惠金融体系[J].经济社会体制比较,2013,(04):32-45.

[2] 刘萍萍,钟秋波.我国农村普惠金融发展的困境及转型路径探析[J].四川师范大学学报(社会科学版),2014,41(06):33-40.

[3] 张郁.结构视角下中国农村普惠金融发展的现实困境与制度选择[J].南方金融,2015,(09):91-95.

[4] 张东强. 我国农村普惠金融研究[D].天津:天津财经大学,2012.