上市公司财务报告质量对投资效率的影响

万科

[提要] 财务报告是企业外部投资者进行投资决策最重要、最可靠的信息来源,同时也是企业管理层最主要的投资决策依据。本文选取2011年至2013年A股制造业上市公司作为研究样本,研究其财务报告质量对投资效率的影响,实证结果表明:高质量的财务报告可以有效缓解企业内外部的信息不对称和委托代理问题,抑制企业的过度投资行为、缓解企业的投资不足问题,从而有效提升企业投资效率。

关键词:上市公司;财务报告质量;投资效率

中图分类号:F23 文献标识码:A

收录日期:2018年2月11日

一、引言

投资活动是企业的基本财务活动之一,投资效率的高低直接关系着企业的生存和发展,并对整个实体经济的微观基础产生重要影响。与西方国家成熟的资本市场不同,我国资本市场起步较晚,发展不成熟、不规范,公司内外部治理机制不健全,致使我国资本市场的信息不对称和代理问题比较普遍,因而资本市场效率低下,企业的非效率投资问题异常严重。财务报告是企业外部投资者进行投资决策最重要、最可靠的信息来源,是企业管理层最主要的投资决策依据。因此,本文通过构建实证模型,研究上市公司财务报告质量对投资效率的影响,以便进行更深入的探讨。

二、文献回顾与研究假设

财务报告信息具有治理和定价功能,被广泛地认为是缓解企业内外信息不对称和委托代理问题的重要机制之一。Bushman和Smith(2001)认为财务报告信息可通过影响投资项目识别、发挥约束治理机制的作用、减少逆向选择和流动风险等三种途径来减轻企业内外部的信息不对称和代理问题,进而提高企业投资效率。Healy和Palepu(2001)发现高质量的财务信息有助于改善契约和对管理者的监督,抑制其机会主义行为,减轻信息不对称带来的逆向选择和道德风险,从而有效提升企业的投资效率。

国内相关研究起步较晚,大多都是以国外研究理论为基础。李青原和罗婉(2014)利用我国上市公司2006~2010年财务报表重述样本进行实证检验,更为直接地证明了改进财务报告质量能有效提高企业投资效率。狄为和乔晓杰(2014)以2009~2012年的数据为样本,研究结果认为,高质量的信息披露可以有效改善上市公司的非效率投资行为。因此,本文提出如下假设:

假设1:高质量的财务报告能够抑制企业非效率投资行为,提高投资效率

三、实证研究

(一)样本选取与数据来源。本文选取2011~2013年的A股制造业上市公司作为研究样本,研究其财务报告质量对投资效率的影响。财务数据取自于国泰安数据服务中心(CSMAR数据库),并运用Stata/SE12.0对数据进行分析。

(二)变量定义与模型构建

1、被解释变量。本文借鉴Richardson(2006)预期投资模型,建立模型(1)来衡量我国A股制造业上市公司的非效率投资程度:

对模型(1)回归所得的拟合值就是i公司第t年的预期新增投资,实际值与拟合值之间的残差?着i,t即为非预期新增投资部分,表示企业当期的非效率投资。若残差?着i,t>0,说明i公司在第t年实际投资规模高于预期正常投资水平,导致过度投资(OverInvi,t);若残差?着i,t<0,说明i公司在第t年实际投资规模低于预期正常投资水平,导致投资不足(UnderInvi,t)。为了在全文中相同变量取值一致,本文以残差的绝对值乘以-1作为非效率投资的替代变量(InvEffri,t),因此InvEffi,t的数值越大,企业非效率投资程度越小,投资效率越高。模型(1)中各变量的具体含义及计算说明见表1。(表1)

2、解释变量。本文从企业收益与现金流关联的角度采用DD模型(Dechow和Dichev,2002)计算得到的应计质量作为财务报告质量,具体模型(2)如下:

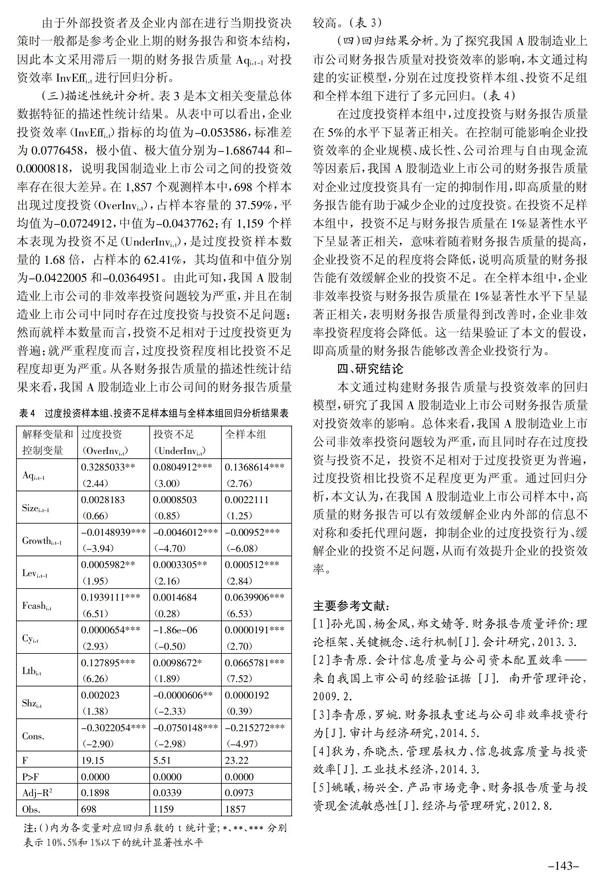

其中,Acci,t为i公司第t年经当期平均总资产调整后的总应计额,总应计额=净利润-经营性现金流量净额;Cfoi,t-1、Cfoi,t、Cfoi,t+1分别表示i公司第t-1期、t期、t+1期的经营性现金流量净额与各期平均总资产的比值;Dcfi,t为虚拟变量,当Cfoi,t 3、控制变量。本文选取了资产规模Size、企业成长性Growth、资产负债率Lev、自由现金流量Fcash、营业周期Cy、流通股持股比例Ltb、第一与第二大股东持股比例的比值Shz作为控制变量引入实证检验模型。(表2) 4、研究模型。在相关变量设定的基础上,本文构建模型(3)来检验财务报告质量对企业投资效率的影响: 由于外部投资者及企业内部在进行当期投资决策时一般都是参考企业上期的财务报告和资本结构,因此本文采用滞后一期的财务报告质量Aqi,t-1对投资效率InvEffi,t进行回归分析。 (三)描述性统计分析。表3是本文相关变量总体数据特征的描述性统计结果。从表中可以看出,企业投资效率(InvEffi,t)指标的均值为-0.053586,标准差为0.0776458,极小值、极大值分别为-1.686744和-0.0000818,说明我国制造业上市公司之间的投资效率存在很大差异。在1,857个观测样本中,698个样本出現过度投资(OverInvi,t),占样本容量的37.59%,平均值为-0.0724912,中值为-0.0437762;有1,159个样本表现为投资不足(UnderInvi,t),是过度投资样本数量的1.68倍,占样本的62.41%,其均值和中值分别为-0.0422005和-0.0364951。由此可知,我国A股制造业上市公司的非效率投资问题较为严重,并且在制造业上市公司中同时存在过度投资与投资不足问题;然而就样本数量而言,投资不足相对于过度投资更为普遍;就严重程度而言,过度投资程度相比投资不足程度却更为严重。从各财务报告质量的描述性统计结果来看,我国A股制造业上市公司间的财务报告质量较高。(表3) (四)回归结果分析。为了探究我国A股制造业上市公司财务报告质量对投资效率的影响,本文通过构建的实证模型,分别在过度投资样本组、投资不足组和全样本组下进行了多元回归。(表4) 在过度投资样本组中,过度投资与财务报告质量在5%的水平下显著正相关。在控制可能影响企业投资效率的企业规模、成长性、公司治理与自由现金流等因素后,我国A股制造业上市公司的财务报告质量对企业过度投资具有一定的抑制作用,即高质量的财务报告能有助于减少企业的过度投资。在投资不足样本组中,投资不足与财务报告质量在1%显著性水平下呈显著正相关,意味着随着财务报告质量的提高,企业投资不足的程度将会降低,说明高质量的财务报告能有效缓解企业的投资不足。在全样本组中,企业非效率投资与财务报告质量在1%显著性水平下呈显著正相关,表明财务报告质量得到改善时,企业非效率投资程度将会降低。这一结果验证了本文的假设,即高质量的财务报告能够改善企业投资行为。四、研究结论

本文通过构建财务报告质量与投资效率的回归模型,研究了我国A股制造业上市公司财务报告质量对投资效率的影响。总体来看,我国A股制造业上市公司非效率投资问题较为严重,而且同时存在过度投资与投资不足,投资不足相对于过度投资更为普遍,过度投资相比投资不足程度更为严重。通过回归分析,本文认为,在我国A股制造业上市公司样本中,高质量的财务报告可以有效缓解企业内外部的信息不对称和委托代理问题,抑制企业的过度投资行为、缓解企业的投资不足问题,从而有效提升企业的投资效率。

主要参考文献:

[1]孙光国,杨金凤,郑文婧等.财务报告质量评价:理论框架、关键概念、运行机制[J].会计研究,2013.3.

[2]李青原.会计信息质量与公司资本配置效率——来自我国上市公司的经验证据[J].南开管理评论,2009.2.

[3]李青原,罗婉.财务报表重述与公司非效率投资行为[J].审计与经济研究,2014.5.

[4]狄为,乔晓杰.管理层权力、信息披露质量与投资效率[J].工业技术经济,2014.3.

[5]姚曦,杨兴全.产品市场竞争、财务报告质量与投资现金流敏感性[J].经济与管理研究,2012.8.