民营企业大股东减持与企业未来经营绩效探究

李 赛

(南京大学)

一、引言

我国从2005年开始进行股权分置改革,解决上市公司流通股和非流通股之间股权割据的问题,至2006年底股改工作基本完成。随着股票全流通时代的到来,大股东的获利机制也发生了转变,大股东在二级市场的减持套现开始成为新的资本利得方式。根据Wind统计数据,2007~2016年间,A股市场减持公司数从最初的637家增加到1 137家,套现金额也从902亿增加至2 875亿,其中2015年达到峰值4 634亿。2015年6月,乐视网实际控制人贾跃亭先生减持套现约25亿,一时将大股东减持行为引向风口浪尖。中央财大刘姝威教授更是公开发表乐视财务分析报告,指出其经营状况出了问题,并表示证监会应对上市公司大股东减持行为进行严格限制,以保护中小投资者利益。根据信号传递假说,大股东减持行为向外界传递了公司经营前景不佳的信号。的确,大股东作为内部人掌握着大量的经营信息,其减持行为可能意味着公司经营业绩出现恶化。而目前的文献研究多集中于减持行为的市场效应分析,即股价的超额收益情况,鲜有针对公司后续期经营绩效的持续追踪,基于此,本文尝试建立动态面板数据模型,将大股东减持与企业未来3年经营绩效进行统一分析,从而检验大股东减持行为是否具有信号作用并分析其预测的持续性。笔者认为,本文的研究结论对于监管层减持规章的制定可能具备一定的理论价值,同时对于投资者而言,本文的研究结论亦对其投资决策制定提供了一定的参考意义。

二、文献综述

关于大股东减持行为的研究,西方国家由于股权较为分散,直接相关研究较少,而多基于内部人交易的视角,采用事件研究法计算事件发生前后股价的累计超额收益,从而分析内部人行为的市场效应。Givoly和Palmon(1985)通过对美国1973~1975年的内部人交易事件进行研究,发现内部人交易能带来超额报酬1;Lakonishok和Lee(2001)选取了美国三大证券交易所过去20年的内部人交易数据,指出增持能带来明显的正向超额收益,而减持未能产生明显超额收益2;Friederich、Gregory等(2002)则对伦敦证券交易所进行了研究,发现内部人行为均能产生超额报酬,但增持信号功能更强3。

国内对于该问题的研究则集中于减持的动机分析和市场效应研究。在动机分析方面,黄志忠、周炜、谢文丽(2009)通过建模指出,公司的高估值、低业绩、巨额对外担保以及大股东掏空行为是减持的几大动因所在4;朱茶芬、陈超、李志文(2010)的研究表明,估值过高与业绩前景差会引发大股东的强力减持,而股票市场的高波动风险会引发大股东的轻度减持5。在市场效应研究方面,同样多采用事件研究法,夏清华、李文斌(2009)通过对大小非解禁减持的研究发现,减持公告当天公司股价有显著的负向超额收益,且与公司业绩相关性不大6;洪登永、俞红海(2009)通过对沪深两市高管交易行为进行研究,发现无论从短期还是长期视角,高管增持均能产生正向财富效应,而减持产生负向财富效应7;朱茶芬、陈超、李志文(2010)指出减持公告前后股价累计超额收益先升后降,呈倒V型8;吴育辉、吴世农(2010)对深交所的研究表明减持前后30个交易日股价超额收益由正转负9;曹晓丽、刘瑞均(2012)则证实了大股东对中小股东的掠夺效应在创业板依然存在10。综合来看,目前国内学术界对大股东减持行为形成的较一致的结论是:大股东通常基于公司估值过高或业绩前景不佳等信号进行减持,减持公告后股价财富效应急剧下降。

但总的来说目前国内外研究仍集中于减持的市场效应分析,时间窗口较短,缺乏对减持企业未来长期经营绩效的追踪探究,且国内研究期多集中于股改结束后几年,时间跨度较短,不具代表性。

基于此,本文尝试在以下几个方面作出可能的改进:

1.模型改进,通过引入滞后期变量构建动态面板数据模型,将大股东减持与企业未来3年经营绩效纳入一个统一的分析框架,从而分析大股东减持行为是否具有业绩预测的信号作用并分析其持续性。

2.数据更全面,本文将研究期设定于股改结束后2007~2016年10年时间,包含了全流通时代的样本,将大股东减持行为放在更长的时间视野上去检验,更具严谨性。

表1 样本分行业统计

三、实证分析

(一)样本选择与数据来源

股权分置改革为大股东减持提供了制度性条件,前文提到至2006年底我国股改工作基本完成,故本文研究期从2007年开始至2016年,研究对象为民营企业(Wind公司属性分类),因国有股股东受政策影响较大,不具备完全的自主性。此外,为了研究对象聚焦,将大股东限定于民营企业第一大股东,我们认为民企第一大股东多为公司的创始股东,具备绝对的信息优势,因而对其行为决策的探究更具指导意义。本文对以下样本进行了剔除:(1)被ST或*ST的公司;(2)金融业公司;(3)样本期内增持和减持行为几近相抵的公司。同时对第一大股东在同一年度内的多次增减持行为进行合并计算,得到每年度减持净值,最后共得到上述10年间发生大股东减持行为的620家民营企业,进行面板数据分析,产生6 200条记录(若当年无减持行为发生,减持值为0),所有数据均来自Wind金融资讯,采用的统计软件包括Excel2010、Stata14等。

首先,对样本数据进行了分行业和分年度的统计,结果如表1、2所示。由表1可知,减持民营企业的行业集中现象比较明显,有70.8%的减持民企来自制造业,其次是信息传输、软件和信息技术服务业,占比11.6%,占比最少的是综合和住宿餐饮业,各占0.3%。

表2则列示了减持样本的分年度统计,可以看出自2007年以来民营企业减持行为逐年增多,并在12年之后迎来井喷,2014年减持民营企业数达到近十年最高点。

表2 样本的分年度统计

表3 变量定义

(二)研究假设与模型构建

根据信息经济学理论,在市场经济活动中,每类人拥有信息的数量和质量是不同的,这影响了他们的决策行为,掌握信息较多的人往往处于优势地位,而掌握信息较少的人往往处于劣势地位,这种现象称为信息不对称,它可能导致逆向选择,即在市场交易中一方利用自己的信息优势使自己受益同时让对方受损。“柠檬市场”理论(Akerlof,1995)中,卖方了解二手车的真实信息,而买方不了解,卖方会以次充好,买方则希望以市场平均价格成交,这就导致高质量的二手车退出市场,进而劣币驱逐良币11。针对逆向选择问题,一个解决方案是进行信号传递,即具有信息优势的一方通过采取某种行动向信息劣势方传递相关信息,信息劣势方接收信号并据此调整自己的行为,从而改善信息不对称。基于此,学界提出了信号传递理论,最初由Michael Spence(1973)用于解释劳动力市场12,随后西方学者将其运用于资本市场以解释该市场中的信息不对称。在资本市场中,内部人拥有大量的公司经营信息,并且对行业的未来把握更为确定,而外部投资者无法及时获得大量可靠的公司信息,由此Leland和Pyle(1977)指出,内部人持股行为可以看作是向外界传递本公司质量的一种“信号”,当公司质量较高时,内部人愿意增持股份,而当公司质量较低时,内部人更愿意出售股份13,Welch(1989)同样指出坏公司愿意出售股份,因为模仿高质量公司的成本是高昂的,包括伪装成本和被识破后的惩罚成本,因而其更好的选择是直接承认自己是差的14。

基于上述分析我们发现,大股东减持行为可能意味着公司经营状况出现了问题。为了检验我国资本市场上的大股东减持行为是否具有业绩预测的信号功能,我们对A股上市公司减持后的经营绩效进行了持续追踪,首先作出如下两个研究假设:

H1:大股东减持上市公司股份时,公司未来经营业绩出现下滑。

H2:同等条件下,大股东减持力度越大,即减持比例越高,公司未来经营业绩下降越多。

依据上述假设,我们设计如下变量:

1.被解释变量——净资产收益率(ROE)

本文研究大股东减持后企业未来经营绩效的变化,将经营绩效作为被解释变量,用净资产收益率(Roe)来衡量,以扣除非经常损益后的净利润除以加权平均股东权益来计算。

2.解释变量——减持变量(Sell)

设置减持变量为解释变量,包括哑变量和数值变量,减持哑变量为Event,若当年发生大股东减持行为,取值1,否则取值0;数值变量(Per)为大股东减持数量占总股本的比例,若一年内同时有增减持行为发生,取两者净值,若当年无减持行为发生取值0。对减持变量进行滞后期处理,减持变量当年变量为Selli,t,滞后一、二、三年的减持变量分别为Selli,t-1、Selli,t-2、Selli,t-3。

3.控制变量

基于已有研究,本文对可能影响净资产收益率的其他因素进行了控制,这些控制变量包括:公司规模(Size)、第一大股东持股比例(Conc)、资产负债率(Ratio)以及公司成长能力(Growth)等。最后本文亦对行业和年度变量进行了控制,设置行业虚拟变量Ind,年度虚拟变量Year,其中行业分类采用证监会门类行业分类标准,剔除金融业共包括15个子行业。

由上述变量构建如下动态面板模型:

(三)描述性统计与相关性分析

在进行回归分析之前,我们对样本数据进行了描述性统计,结果如表4所示。由表可知,减持哑变量的均值为0.1702,表示在全部6 200条观测中有约17.02%的记录有减持行为发生,在这1 055条减持记录中(减持值大于0),大股东减持比例的均值为3.53%,标准差是3.60,最大值为35%;对所有发生过减持行为的民营企业来说,其Roe均值为11.71%,标准差是21.78;公司总资产均值为30.96亿,第一大股东持股比例均值为33.14%,公司平均资产负债率为40%,平均净利润增长率为18.85%。

表4 主要变量的描述性统计

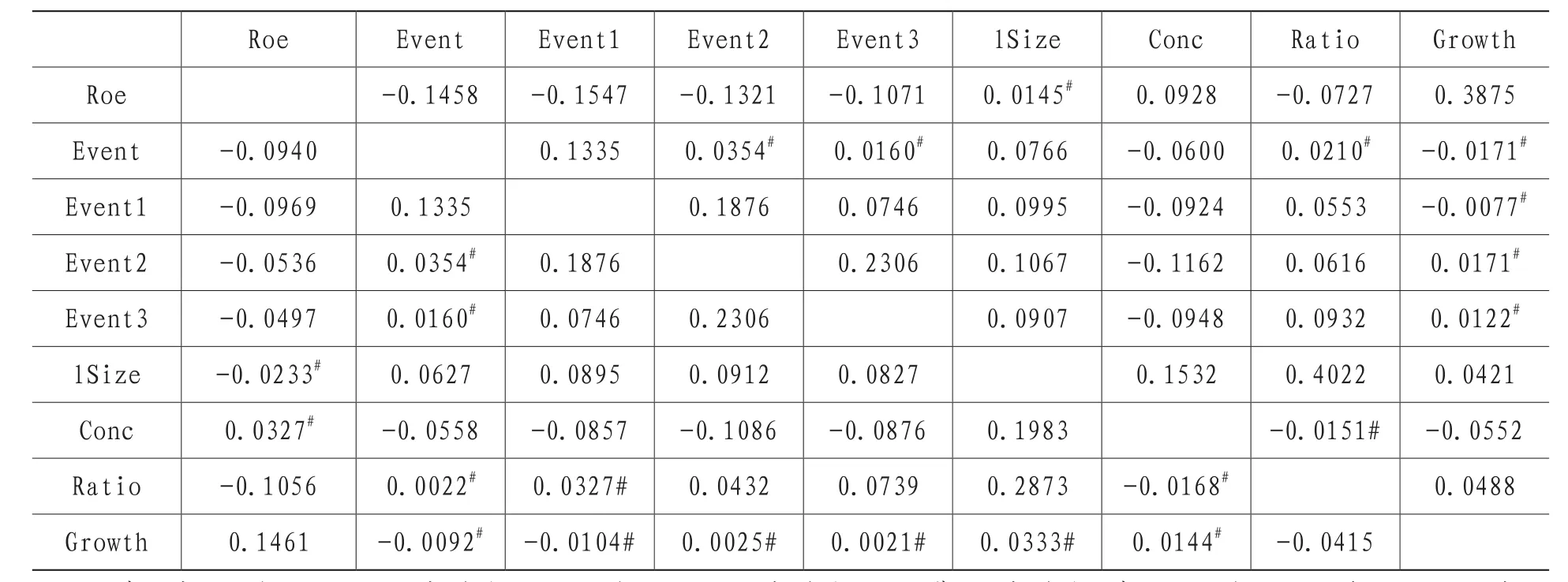

表5 解释变量和因变量的相关系数

接下来我们对样本数据进行了相关系数分析,如表5所示,可以看出减持变量与被解释变量Roe之间存在明显的负相关关系,且均在1%的水平下显著。其中,Event1、Event2、Event3分别为减持哑变量Event的1、2、3期滞后项,由于减持数值变量的相关系数分析结果与减持哑变量基本保持一致,故不再列出。从变量间相关系数来看,两变量间相关系数最大值为0.4022,属中等程度相关,大部分变量的相关系数均小于0.3,故认为变量间不存在严重的共线性问题。

(四)实证结果

为检验研究假设1,我们将减持哑变量代入计量模型(1),回归结果如表6 Panel A所示,可以看出,大股东减持上市公司股份时,公司当年及下一年度经营业绩会出现明显的下滑,具体来说,企业当年Roe会比通常多下降2.11个点,后一年度Roe会比通常多下降2.19个点,且均在1%的水平下显著,而减持后第二、三年公司的绩效变化并不显著。表明我国资本市场上的大股东减持行为具有业绩预测的信号功能,研究假设1得到了验证,同时大股东作为自然人也具有一定的有限理性,其对短期内的公司业绩预判较准,但对更远的未来,大股东的预测也具有局限性。控制变量的回归结果显示:公司规模和成长能力与公司Roe之间存在一定的正相关关系,表明通常情况下公司规模越大、成长能力越好,公司当年净资产收益率水平越高;而资产负债率与公司Roe之间存在一定的负相关关系,表明负债水平增加,公司的净资产收益率水平可能反而下降,此外,第一大股东持股比例的影响并不显著,说明股权结构与公司Roe之间可能不存在明显的相关性。

为了继续检验研究假设2,我们又对减持行为作了量化分析,将减持数量代入计量模型(2),同时作为对模型(1)回归结果的稳健性检验,结果如表6 Panel B所示,发现回归结果与模型(1)基本保持一致,说明(1)中结果具有稳健性,同时假设2也得到了验证,大股东减持力度越大,企业未来经营绩效下降越多,具体来说,民营企业第一大股东减持时,每多减持1%的股份,企业当年Roe多下降0.48个点,后一年Roe多下降0.49个点,且均在1%的水平下显著,同样的,减持后第二、三年企业的业绩变化并不显著,表明大股东减持行为的信号功能与其减持力度成正比,同时大股东作为自然人的有限理性依然存在。控制变量的回归结果亦与(1)中保持了一致。

至此,研究假设1、2均得到了验证,接下来我们再通过样本分组对模型进行重新回归,以进一步探索大股东减持行为的信号功能。鉴于模型(2)对变量进行了量化处理,更具严谨性,我们对(2)进行重新回归,设置股权集中度分组和年份分组。

首先,基于股权结构的视角,将全样本划分为股权集中组和股权分散组,通常认为,第一大股东持股比例在30%以上为股权集中,故以此为分界点,将第一大股东持股比例在30%以下的样本划分为股权分散组,第一大股东持股比例在30%以上的样本划分为股权集中组,进行分组回归,结果如表6 Panel C 和Panel D所示,由此发现大股东减持行为的信号功能在组间发生了一些差异。在股权分散组,大股东每多减持1%的股份,公司当年Roe多下降0.55个点,后一年度Roe多下降0.57个点,且均在1%的水平下显著;而在股权集中组,大股东每多减持1%的股份,公司当年Roe多下降0.36个点,后一年度Roe多下降0.30个点,且分别在1%和5%的水平下显著。可知对于股权较分散的公司,大股东减持的信号功能更为强烈,我们认为可能的原因如下:当股权较集中时,大股东有更多的空间进行减持操作,减持动因更加多样化,高估值或者套现获利等因素都可能成为其减持动因,因而减持信号功能有所减弱;而对于股权较分散组,大股东不愿轻易放弃上市公司的控制权及其所带来的收益,对待减持更加慎重,因而减持信号功能表现更强。

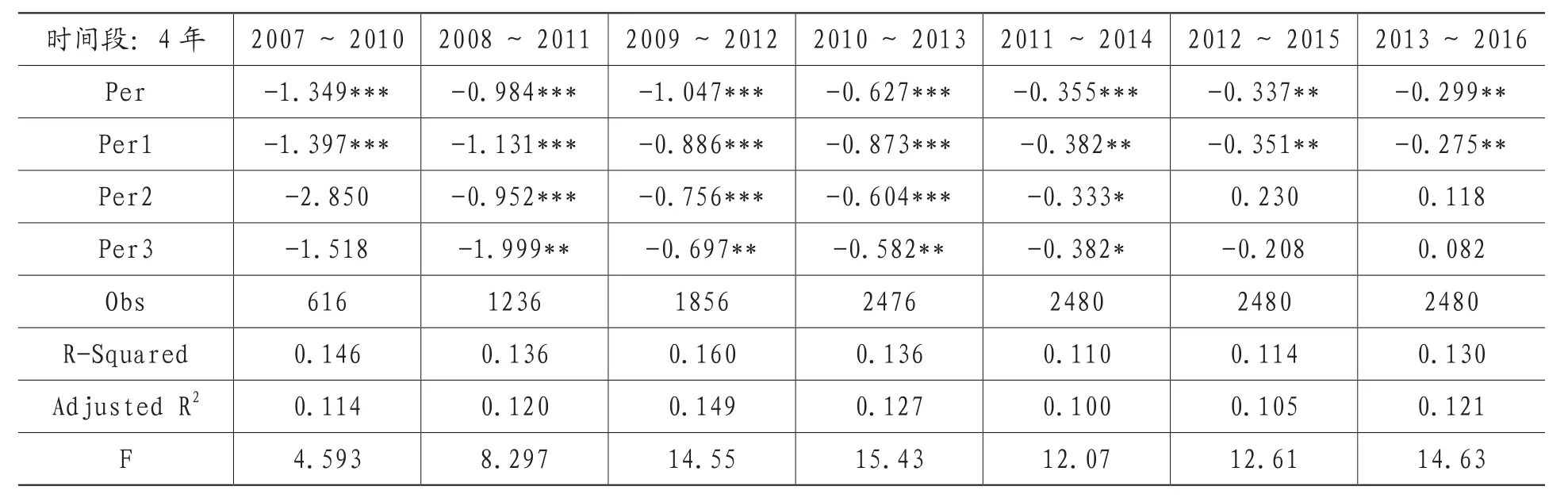

上述回归均对2007~2016年的大股东减持行为进行了检验,那么大股东行为的信号功能在这段时间内有没有发生变化呢,变化趋势又是怎样的?接下来我们以年份分组回归,尝试对这个问题作出解答,由于模型中包含了3期滞后变量,我们以4年作为一时间段对模型进行滚动回归,以分析大股东行为信号功能的动态变化。从2007年开始,直至时间段滚动至最后一期,回归结果如表7所示。

表7 不同时间段滚动回归结果

图1 减持变量的滚动回归结果

比较不同时间段减持变量的回归系数,发现在所有年份分组中当期及滞后一期变量的回归系数均在1%或5%的水平下显著,对其取绝对值,作图1,可以看出随着时间推移,减持变量回归系数的绝对值逐渐减小,表明在前一个10年中,大股东减持行为的信号功能一直存在,但近年来其业绩预测作用有所减弱。对于这个现象,可能的解释如下:

1.信号功能减弱可能与整个行业周期下降有关,2007年之后,中国经济增速逐渐减缓,全行业处于经济不景气,盈利能力有所下降,因而大股东减持行为信号功能自然弱化。

2.近年来大股东减持行为频发,引发监管层高度重视,多项减持规定陆续出台,对大股东行为形成了一定抑制和规范。法律法规的限制也使得大股东无法在业绩的最高点一次性完成出售计划,因而信号功能被削弱。

四、结论与启示

股权分置改革后,市场进入了全流通时代。此后,大股东在二级市场的减持套现频发,并成为学术界关注的焦点,但目前的文献研究多集中于减持行为的市场效应分析,缺乏对大股东减持与企业未来经营绩效的关系探究,依据信息经济学理论,大股东持股行为向外界传递了关于公司质量的某种“信号”,基于此,本文从基本面角度出发,追踪了大股东减持后企业未来经营绩效,并得出以下几点结论:

1.大股东减持通常预示着企业未来经营能力的下滑,具体来说,大股东减持时,企业当年Roe会比通常多下降2.11个点,减持后第一年Roe会比通常多下降2.19个点,而减持后第二、三年企业的业绩变化并不显著,说明大股东减持行为具有业绩预测的信号功能,同时,大股东作为自然人也具有一定的有限理性,其对未来的预判并不能持续太久。

2.大股东减持力度越大,企业未来的业绩表现通常越差,具体来说,大股东每多减持1%的股份,企业当年Roe多下降0.48个点,后一年Roe多下降0.49个点。同样的,减持后第二、三年企业的绩效变化并不显著。说明大股东减持行为的信号功能与其减持力度成正比,同时大股东作为自然人的有限理性依然存在。

3. 基于股权结构的视角,股权较分散公司大股东减持行为的信号功能更强,而股权较集中公司大股东减持行为的信号功能更弱,原因可能是股权较集中时大股东有更多的空间进行减持操作,减持动因更加多样化,因而信号功能有所减弱,而股权较分散时大股东不愿轻易放弃对上市公司的控制权,对待减持更加慎重,因而信号功能表现更强。

4.年份分组的滚动回归发现,在上一个10年中,我国资本市场中大股东减持行为的信号功能一直存在,但近年来信号效应有所减弱,原因之一可能是随着行业周期下降,全行业处于经济不景气,大股东减持预测功能自然弱化,二是随着监管趋严,大股东无法在最好的时机完成全部减持计划,因而减持信号功能被削弱。

通过上述结论,我们得到了以下几点启示:

1.对监管层而言,我们的研究证实了我国资本市场上大股东减持行为的信号功能。大股东凭借自身信息优势进行的减持无疑给外部中小投资者带来了极大损害,理应受到严格监管和限制,监管层对此也表现了极大重视,陆续出台多项减持规定,尤其是2017年上半年,证监会再度公布减持新规,对大股东的减持数量、减持方式和信息披露等要求都作了进一步限制,以稳定投资者预期,本文的研究亦证实了新规出台的必要性。但同时我们也发现,新规出台后不久,又频繁现出口子窖、分众传媒、海达股份等公司大股东的清仓式减持计划,给市场的稳定运行带来了不小的冲击,笔者认为,对于重要股东的清仓式减持计划应该成为监管的下一个重点。

2.对投资者来说,大股东减持往往意味着公司经营能力出现下滑,在面临这类情况时应高度警惕,尤其当出现大股东的海量减持时,投资者更应及时作出回应措施以避免更大的风险损失。

主要参考文献:

[1]Dan G, Dan P. Insider Trading and the Exploitation of Inside Information: Some Empirical Evidence[J]. Journal of Business, 1985, 58(1):69-87.

[2]Lakonishok J, Lee I. Are Insider Trades Informative?[J]. Social Science Electronic Publishing, 2001, 14(1):79-111.

[3]Friederich S, Gregory A, Matatko J, et al. Shortrun Returns around the Trades of Corporate Insiders on the London Stock Exchange[J]. European Financial Management, 2002, 8(1):7-30.

[4]黄志忠,周炜,谢文丽. 大股东减持股份的动因:理论和证据[J]. 经济评论,2009,(06):67-73+120.

[5]朱茶芬,李志文,陈超. A股市场上大股东减持的时机选择和市场反应研究[J]. 浙江大学学报(人文社会科学版 ),2011,(03):159-169.

[6]夏清华,李文斌. “大小非解禁”对我国A股上市企业股价的影响[J]. 技术经济,2009,(05):64-70.

[7]洪登永,俞红海. 高管交易行为、信息不对称与公司治理[J]. 财经理论与实践,2009,(05):37-42.

[8]朱茶芬,陈超,李志文.信息优势、波动风险与大股东的选择性减持行为[J].浙江大学学报(人文社会科学版 ),2010,(02):164-173.

[9]吴育辉,吴世农. 股票减持过程中的大股东掏空行为研究[J]. 中国工业经济,2010,(05):121-130.

[10]曹晓丽,刘瑞均. 创业板股份减持市场效应及影响因素实证研究[J]. 财会通讯,2012,(27):133-135.

[11]Akerlof G A. The Market for “Lemons”: Quality Uncertainty and the Market Mechanism[J]. Quarterly Journal of Economics, 1995, 84(3):488-500.

[12]Spence M. Job Market Signaling[J]. Quarterly Journal of Economics, 1973, 87(3):355-374.

[13]Brealey R, Leland H E, Pyle D H. Informational asymmetries, financial structure, and financial intermediation[J]. Journal of Finance, 1977,32(2):371-387.

[14]Welch I. Seasoned Offerings, Imitation Costs,and the Underpricing of Initial Public Offerings[J].Journal of Finance, 1989, 44(2):421-449.