基于Lev方法评估小天鹅企业的无形资产价值

王昱厶

[摘要]随着企业的发展,无形资产带给企业的收益越来越多,其在企业中的位置越来越重要。但是无形资产不具有实物形态而主要以知识形态存在的独占经济资源本,对其价值的评估一直是一个难点。文主要介绍了Lev方法评估企业的无形资产。并以小天鹅企业作为例子,使用Lev方法推算其企业的无形资产盈余及其价值。

[关键词]无形资产 价值评估 Lev方法 小天鹅

1Lev方法介绍

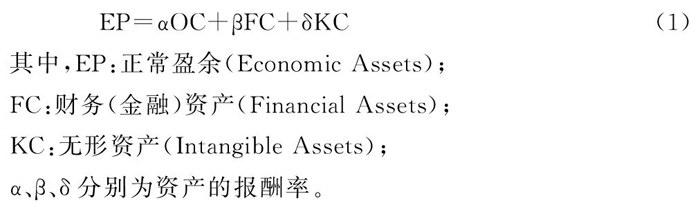

Lev(1999)及Gu and Lev(2001)对无形资产价值的评估进行了深入的研究,并提出了一套无形资产评估框架。Lev核心思想是:企业是通过实体资产、财务资产(金融资产)、无形资产三类资产来创造公司的正常盈余,其关系如下列式子:

EP=αOC+βFC+δKC (1)

其中,EP:正常盈余(Economic Assets);

FC:财务(金融)资产(Financial Assets);

KC:无形资产(Intangible Assets);

α、β、δ分别为资产的报酬率。

在Gu and Lev的模式中,正常盈余(EP)、实体资产(OC)、财务(金融)资产(FC)、α、β等变数,都可以透过资料收集、整理及运算得知。因此,从因此,从公式(1)中之正常盈余减去实体资产盈余(uxOC)以及财务资产盈余(BxFC)即得无形资产盈余(8xKC),以公式(1-1)表示:

δKC=EP-αOC-βFC (1-1)

2基于Lev方法的模型构建

研究参考Lev所提出的评估模式及衡量程序,并考虑国内经济、产业经营环境及变量操作上之可行性,将Gu and Lev(2001)之模式加以详细说明。

2.1正常盈余的确定

正常盈余是依照不同权数,同时考虑企业过去三年营业净利润和未年三年的预期营业净利润(不包括非常项目)从而估算得出企业营业绩效(净利润)。首先将过去三年的营运结果取其平均数,并以过去三年的平均数依各公司销售成长率推算未年三年的预计的营业净利润,再将过去三年的平均营业净利润和未来各年度营业净利平均而得到。

2.2实体资产与财务资产的分类

由于Gu?and?Lev(2001)并未详细说明实体资产及财务资产之分类方法,故本研究系参考Penman(2001)所提出的方式将资产分类:

(1)将实体资产定义为因公司核心营业活动而产生的营运资产。依照Penman(2001)的分类方法,营运资产包括流动资产之中的现金以及约当现金、应收帐款及票据、存货、预付费用及预付款、其它流动资产等,长期资产,固定资产及其它资产等项目。

(2)财务资产主要定义为将公司剩余资金做暂时性的投资,依未来营业活动资金的需要随时可予以处置。依此定义,财务资产包括流动资产之中的短期投资、其它应收款和短期借支等项目。

2.3营运资产的报酬率α与财务资产报酬率β的确定

营运资产报酬率直接取之Lev方法中的数值,即α为7%。

财务资产报酬率β无风险利率,取值为五年期国债的利率为5.9%。

2.4无形资产盈余的设算

基于公式(1-1),针对无形资产之贡献期间及盈余的设算:

(1)若设无形资产盈余为正时,则未来1至5年无形资产盈余依公司长期营收成长率设算,未来6之后年依长期经济成长率或者专业人士评估得到。

(2)假设无形资产盈余为负时,则以(1-公司长期营收成长率)计算未来5年的无形资产盈余,以后期间则不继续设算。

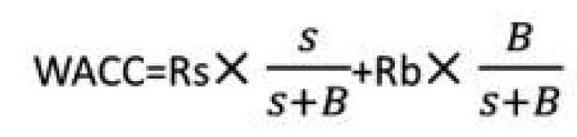

2.5无形资产盈余折现率的确定

无形资产盈余折现率的确定参考WACC模型确定。公式表示如下:

Rs:权益收益率Rb:债券收益率S:权益资本B:债务资本

加权平均资本成本实际上是企业融资总成本。一般来说,若借债利率较低,而利息进入财务费用又可抵减所得税,那么借债资本较低,增加借债比例,可以降低资本成本,但负债越多,企业风险越大。因此,在资产负债结构比较合理,评估人员又能准确地掌握企业长期借入资金与自有资金各自的资本成本时,采用加权平均资本模型估算折现率是一种比较好的选择。

3小天鹅无形资产评估

3.1正常盈余的计算

正常盈余是依照不同权数,同时考虑企业过去三年营业净利润和未年三年的预期营业净利润(不包括非常项目)从而估算得出企业营业绩效(净利润)。营业收入增长率(单位:万元)

故正常盈余为:157943.54(万元)

3.2运营资产与财务资产的计算

均取自于小天鵝公司的资产负债表,取2016、2015、2014三年平均数。

(1)营运资产。将实体资产定义为因公司核心营业活动而产生的营运资产。依照Penman(2001)的分类方法,营运资产包括流动资产之中的现金以及约当现金、应收帐款及票据、存货、预付费用及预付款、其它流动资产等,长期资产,固定资产及其它资产等项目。未来三年

(2)财务资产。财务资产主要定义为将公司剩余资金做暂时性的投资,依未来营业活动资金的需要随时可予以处置。依此定义,财务资产包括流动资产之中的短期投资、其它应收款和短期借支等项目。具体见下表

因财务资产变化不大故直接取2016、2015、2014年的平均值。

3.3营运资产盈余与财务资产盈余的计算

(1)营运资产盈余的计算。营运资产报酬率直接取之Lev方法中的数值,即α为7%。即:1958280.85*7%=137079.66(万元)

(2)财务资产盈余的计算。财务资产报酬率B无风险利率,取值为五年期国债的利率为5.9%。即:332840.67*5.9%=19637.6(万元)

3.4无形资产盈余计算

(1)判断无形资产盈余是否为正。即:157943.54-137079.66-19637.6=1226.28>O因为企业的增长率为0.24,故未来五年无形资产增长率为0.24。永续增长率取行业增长率为:4%。

(2)无形资产折现率的确定。先确定小天鹅公司的WACC

a.求取Rs

Rs=Rf+β(Rm-Rf)

Rf:取近十年银行存款平均收益率,为3%。

Rm:取近09年至16年深证指数的几何平均,为6.589%;

β:取自2013年至2017年223个p的平均数,为0.98

则:Rs=6.6%

b.求取Rb

债权资本成本比较容易计算,本文以央行货币政策为依据,央行公布的2016年五年以上贷款利率为5.9%,扣除所得税影响,小天鹅债权资本成本为:4.17%。

C.查找S、B

由小天鹅公司的资产负债表查得:

S=695910

B=2077

故小天鹅公司的WACC为:WACC=6.6%*695910/(695910+2077)+4.17%*2077/(695910+2077)=6.6%。再加上风险调整值7%,故无形资产的折现率为:13.6%。

(3)计算无形资产的价值

a.未来5年企业的现金流量现值

V1=1226.28*1.24/(1+13.6%)+1226.28*(1.24/(1+13.6%))^2+1226.28*(1.24/(1+13.6%))^3+1226.28*(1.24/(1+13.6%))^4+1226.28*(1.24/(1+13.6%))^5=8042.8(万元)

b.5年后的现金流量现值

V2=3595*(1+4%)/[(13.6%-4%)(1+13.6%)^5]=20585.86(万元)

所以V=V1+V2—286828.68(万元)≈2.868(亿元)

3.5评估结果分析

使用Lev方法评估小天鹅企业的无形资产价值为2.868亿元。

可以看出小天鹅资产负债表中的无形资产项的7年平均值要小于Lev方法评估小天鹅企业的无形资产价值。分析其原因可能有如下几点:

(1)我国无形资产的会计确认太过于狭窄

在我国的会计准则中,能够确认的无形资产只有12项,能够列入到企业报表中的只剩下了7项。像自创商誉等很多经济学范畴内价值很高的无形资产是无法纳入到企业无形资产核算之中的,这就导致企业会计资料不能完全反映企业的无形资产价值。

(2)计量形式过于简单且不合理

我国对无形资产的计量形式太过于简单且有些地方很不合理。比如:我国对商标的注册采用统一收费的办法,这样会在市场上形成同类产品的无形资产账面价值都很相似的局面,这样的处理方法是无法准确体现出自创型无形资产的真正價值的。

(3)折现率与增长率与贡献率的取值

在使用Lev方法评估小天鹅企业的无形资产价值的过程中有许多参数的求取都可能造成结果的误差。首先,在求取营运资产的贡献率α与财务资产的贡献率β,均是直接参考Lev方法中给定的值,但是Lev方法中的α与β的值是参考美国的环境下得出来的,而直接将此数据用于中国公司无形资产的价值的测算中可能会导致结果出现偏差。第二,对于无形资产的1——5年的增长率是直接取自公司的营业的增长率,并没有仔细衡量无形资产本身的增长率;对于无形资产的永续增长率也取自于行业的增长率,没有考虑公司的发展等等。第三,对于无形资产折现率的确定是采用WACC调整法得出的,而其中专家预测的风险调整值可能存在较大的主观因素。