全球油气勘探开发呈现两大亮点

□ 杨国丰

与常规油气勘探的乏善可陈相比,非常规油气领域有两大亮点,一个是以美国为代表的页岩油气,另一个是以中国为代表的天然气水合物。

2017年是全球油气市场的复苏之年,布伦特和WTI年度均价再次突破50美元/桶,油公司经过采取一系列降本增效措施也基本适应了相对较低的油价环境,做出最终投资决策(FID)的项目数量连续两年增长。但另一个不可忽视的事实是,当前油气行业的投资还处于历史低位,由此带来了勘探开发尤其是勘探作业量的减少,导致全球年度新增常规油气储量在2016和2017年接连创下新低。不过非常规油气领域取得喜人进展,美国页岩油气成为近两年油气行业最大的亮点,天然气水合物开采也有新进展,或许将推动天然气在能源消费中发挥更大作用。2018年的石油市场仍将以温和复苏为主,投资将回升,中东和拉美成为油气投资的热点地区,油服领域的竞合仍将更为激烈。

常规油气发现创历史新低

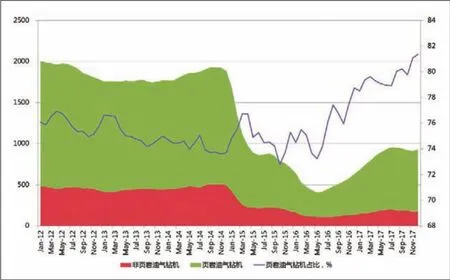

低油价下油公司压缩投资、减少作业量最直接的体现是作业钻机数量的下滑。根据贝克休斯的统计数据,截至2017年11月底,全球从事油气钻探作业的钻机总数平均为2024台,虽然较2016年的1593台增加了近1/4,但仍然不到油价下跌前年度平均水平的60%。为应对低油价,多数油公司都采取了向核心业务和开发业务聚焦的策略,在作业钻机数量和勘探作业量大幅降低的影响下,近几年全球常规油气发现的新增储量大幅减少。根据IHS的统计,2016年全球新增常规油气储量只有不到100亿桶油当量,创下1956年以来的最低水平。Rystad Energy在2017年12月初发布的报告中预计,今年全球新发现常规油气储量可能只有不到70亿桶油当量,将再创新低,而且这其中有一半以上为天然气。根据Rystad Energy的估算,2017年全球常规油气的储量替代率已降至11%,2012年时全球常规油气的储量替代率还能达到50%,2006年时为100%。与此同时,常规油气发现的规模也在减小,不仅总量在减少,常规油气发现的规模也在变小。作为油气发现热点地区的海上,2017年平均发现规模为1亿桶油当量,而2012年时这一数字为1.5亿桶。另外,新发现的经济性与其储量规模有关,规模越小则经济性越差,近年来油气发现规模的减小也意味着其实现经济开发的难度也在增大。Rystad Energy预计,在2017年这70亿桶油当量的常规油气发现中,有约10亿桶油当量在可预见的未来仍实现商业生产。鉴于常规油气从发现到投产的周期较长,且短期内有美国页岩油弥补其他地区的产量下滑,因此常规油气发现带来的油气产量下滑和进而引起的石油供应紧张可能要到2020年才会有所体现。

页岩油气勘探开发持续推进

与常规油气勘探的乏善可陈相比,非常规油气领域有两大亮点,一个是以美国为代表的页岩油气,另一个是以中国为代表的天然气水合物。

美国页岩油被认为是本轮油价下跌的“罪魁祸首”,欧佩克在油价下跌的头两年一直未采取行动,很大程度上是希望借此将以美国页岩油为代表的高成本原油挤出市场,但美国页岩油的顽强生命力令业界对其刮目相看。页岩油正把美国的石油行业推向一个新的高峰。美国能源信息署(EIA)的统计数据显示,美国在2017年9月的石油产量为948.1万桶/日,其中一半以上是页岩油,美国2017年全年的石油产量约为930万桶/日,仅次于1970年的960万桶/日,有望成为美国历史上石油产量第二高的年份;2018年,美国的石油产量有望达到990万桶/日的年度平均水平,创下历史新高,以二叠盆地为代表的页岩油是推动美国石油产量增长的主要动力。另一方面,美国的石油对外依存度也在页岩油大发展的影响下逐年降低,2015年时低至35%,2016年因页岩油产量下降略增至37%,2017年整体低于2016年的水平。另外,由于美国的天然气市场相对全球而言具有相对独立性,虽然其国内气价仍较低,但随着LNG出口的扩大,美国的页岩气勘探开发活动和产量仍在稳定增长,足以弥补其国内常规天然气和其他非常规天然气产量的下降,促使美国在2012年超过俄罗斯,成为全球最大的天然气生产国,并使其在2017年初完成从天然气净进口国向净出口国的转变。因此“能源独立”对美国而言已经不再是遥不可及。

目前,美国境内的油气钻探活动仍旧由页岩油气主导。截至2017年12月15日,在美国境内从事油气钻探活动的作业钻机数量为930台,同比增加约45%,其中从事页岩油气钻探的有757台,同比增幅超过50%。海上、阿拉斯加和陆上其他地区的作业钻机数为173台,增加约25%,主要来自墨西哥湾海上。页岩油气作业钻机数在全美油气作业钻机数中的占比超过80%,而在油价下跌前这一比例一直保持在75%左右。钻机数量的增加带来了油气勘探开发作业量的回升,页岩油气继续在美国油气产量增长中扮演主要角色。根据美国能源信息署的统计,截至2017年11月底,美国的页岩油气产量分别为621.7万桶/日和17.4亿立方米/日,2017年全年平均产量分别达到575.4万桶/日和16.3亿立方米/日,比上年分别增长8.2%和7.7%,在全美油气总产量中的占比分别达到61.9%和73.2%。

图1 2012年以来全球作业钻机数量(单位:台)

图2 2012年以来全球新增常规油气储量变化

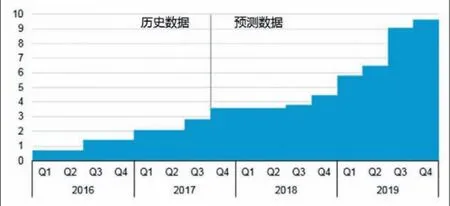

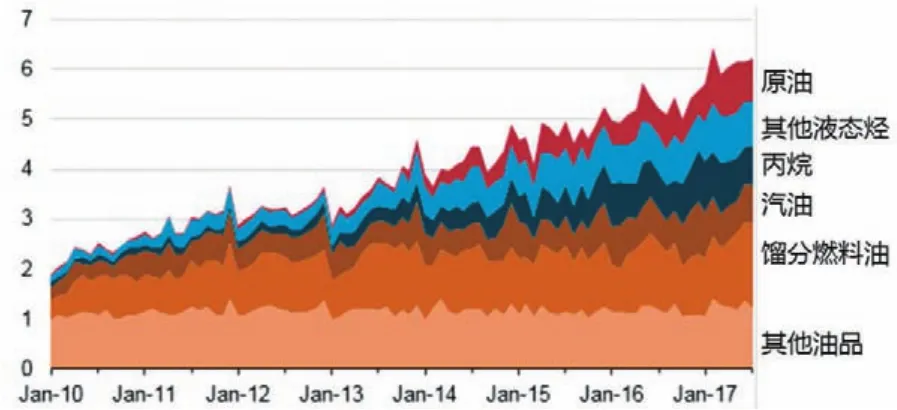

页岩油气勘探开发的成功促成了美国油气出口禁令的取消,随之而来的是其油气出口量的快速增长。根据美国能源信息署2017年12月初的统计,随着目前美国萨宾帕斯LNG终端的第4条LNG生产线建成投产,美国的LNG出口能力已增至0.79亿立方米/日。目前美国还有5个LNG终端在建,其中Cove Point终端的一条0.2亿立方米/日的LNG生产线在2017年底前完工;Elba Island终端的10条生产线(单条产能均为85万立方米/日)中的6条将于2018年6月前完工,其余4条将在2019年5月前建成;Freeport终端的3条生产线(单条产能均为0.2亿立方米/日)中的1条将于2018年11月前建成,另外两条在2019年一季度完工;Corpus Christi终端拥有两条产能均为1.7亿立方米/日的LNG生产线,预计可在2019年投产;Cameron终端设计有3条产能均为1.7亿立方米/日的生产线,也将在2019年投产。在新LNG生产线陆续投产的推动下,美国的LNG出口能力有望在2019年底前达到2.7亿立方米/日。得益于页岩油的快速发展,美国的原油和油品出口量持续增长。美国能源信息署2017年10月底的数据显示,2017年上半年,美国的原油和油品出口量创下历史新高,其中原油出口量同比增加30万桶/日,至78.4万桶/日,出口目的地由2016年上半年的19个增至27个。丙烷出口量同比增长15%,至91.3万桶/日;馏分燃料油出口量同比增长14%,达到130万桶/日的历史最高水平;汽油出口量增长3%,至75.6万桶/日。

除美国外,阿根廷和中国是近两年在页岩油气勘探开发上取得进展最多的两个国家。阿根廷的页岩油气勘探开发活动主要在内乌肯盆地的瓦卡穆尔塔页岩区,被认为是最近10年最具开发潜力的页岩油气资源。截至2017年11月底,该区内1/3的地区已经直井或水平井验证,预计拥有20亿~30亿桶页岩油和95亿桶油当量的页岩气资源,另外2/3的地区仍有待进一步钻井验证来确定资源潜力。目前,瓦卡穆尔塔页岩区的勘探开发以页岩气为主,因为生产试验表明页岩气井的生产特征更好,而且该国的气价政策对页岩气开发更有利,预计这一情况将持续到2021年。2010年以来,阿根廷国油及其合作伙伴雪佛龙、陶氏化学等公司已在瓦卡穆尔塔页岩区完钻了588口直井和水平井,目前其页岩气产量为651亿立方米/日,页岩油产量约为5万桶/日,页岩油气水平井的钻、完井成本也一直在降低,目前为650万~780万美元。中国是继美国和加拿大后第三个成功实现页岩气开发的国家。近两年来,一方面涪陵页岩气田的开发在如期展开,截至2017年上半年,已累计投产254口页岩气井,建成73.25亿立方米的产能,页岩气累计产量在2017年3月突破100亿立方米。另一方面,涪陵以外地区的页岩气勘探活动也在稳步推进,湖南、湖北、贵州等地的页岩气勘探取得一定进展,南方地区的页岩气资源潜力正逐渐被揭开,为中国页岩气产业的进一步发展奠定了基础。

天然气水合物试采取得较大进展

自20世纪60年代在苏联西西伯利亚麦索亚哈气田首次发现天然气水合物,其勘探开发研究引起了油气业界的特别关注,目前已有30多个国家和地区进行过相关的研究与勘探开发尝试。中国、美国、日本和加拿大等国发现了大规模的天然气水合物矿藏,也进行了多次试采。2017年中国和日本的天然气水合物的试采取得较大进展,美国墨西哥湾也有一些动作,虽然天然气水合物开采仍处于探索阶段,但目前来看前景仍然可期。

图3 2012年以来美国境内作业钻机数量(单位:台)与页岩油气钻机占比

2017年5月10日,中国开始在南海神狐海域天然气水合物矿点进行试采,整个过程一直持续到7月9日,为实现既定目标而实施关井作业,连续产气60天,累计产气量超过30万立方米,平均产气量在5000立方米/日以上,最高时达3.5万立方米/日,甲烷含量最高达99.5%。这是我国首次成功试采天然气水合物,也是世界首次成功实现资源量占全球90%以上、开发难度最大的泥质粉砂型天然气水合物安全可控开采,取得了持续产气时间最长、产气总量最大、气流稳定、环境安全等多项重大突破性成果。8月27日,建立中国首个海域水合物勘查开采先导试验区,所取得的成果将为下一步针对其他海域的水合物资源开发提供先进的经验,对推进中国天然气水合物资源的开发利用具有里程碑式的意义。

9月22日,中国科学院海洋研究所在南海海域首次发现并证实裸露在海底的天然气水合物。11月3日,国务院批准将天然气水合物列为中国第173个矿种。此举确立了天然气水合物的法律地位,将极大地促使中国天然气水合物勘探开发工作进入新的发展阶段。

日本是迄今为止在天然气水合物方面做过最多尝试的国家,以独立和联合研究的方式参与了全球很多天然气水合物项目的研究和试采工作,技术上相对比较成熟。日本的第一次海洋天然气试采于2013年3月进行,在渥美半岛和志摩半岛海域的第二渥美海丘实施,采用减压法,因出砂等技术问题连续生产了6天,累计生产甲烷12万立方米,首次获得世界海洋天然气水合物开采成功。第二次试采在2017年进行,有两口井,在第一次试采的同一海域进行,也采用减压法。第1口井5月4日正式产气,因大量出沙,于15日停止生产,连续生产12天,产气3.5万立方米。第2口井于5月31日开始降压作业,6月5日确认产气,6月28日停产。整个生产过程中没有出砂现象,24天的生产期间产气约20万立方米。这两口井生产测试的产量都没有得到有效提高,表明生产技术还需进一步改善。

图4 美国LNG出口产能现状与预测(单位:10亿立方英尺)

图5 2010~2017年上半年美国原油与油品出口情况(单位:百万桶/日)

美国在天然气水合物的勘探、资源量评价、基础理论研究、开采和评价技术方面处于领先地位。2017年5月,美国在墨西哥湾深水区砂质储层成功进行取芯作业,目的是评估墨西哥湾深水区砂质储层中的天然气水合物的性质和赋存情况,获得了高质量水合物原始样品。这些样品目前储存在得克萨斯大学奥斯汀分校,将在得克萨斯大学奥斯汀分校、美国国家能源实验室、美国地调局和其他实验室进行分析,相关成果可能对评估含气沉积物的物理性质和甲烷回收研究有积极意义。美国还计划2019年再次在墨西哥湾进行多点取芯作业。

2018 年全球油气市场好转

就目前的油价环境和行业形势来看,2018年全球油气勘探开发总体情况应该会比2017年好一些。

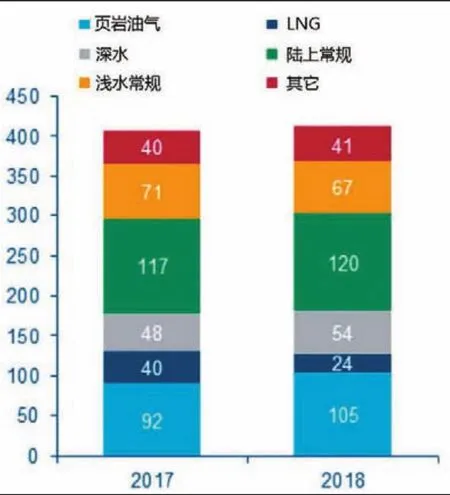

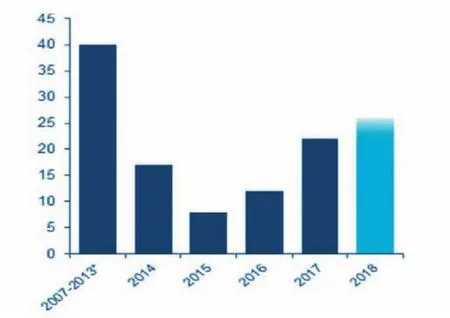

油气上游投资企稳回升。根据伍德麦肯兹的估算,2017年全球油气上游投资为4080亿美元,略低于2016年的水平,2018年将会略有增长,至4110亿美元。常规油气项目投资总额基本持平,LNG项目投资因澳大利亚和俄罗斯的LNG项目完工而有较大降幅,将由2017年的400亿美元降至240亿美元,非常规和深水项目投资的增长将弥补LNG投资的下降。虽然投资规模增长很小,但预计2018年油价仍将保持总体走高趋势,油公司的现金流仍较充裕,通过最终投资决策的上游项目也将继续增加,由2017年的20个增至25个,其中巴西将在Libra、Buzios和Sepia3个巨型项目通过最终投资决策的推动下成为2018年投产储量最大的国家。以色列的Karish和Tanin、赤道几内亚的R FLNG和中国的陵水是2018年将做出最终投资决策的几个大型深水项目。另外受投资成本仍然偏高、收益率相对较低影响,2018年预计不会有新的LNG项目投资,可能会在2022年以后导致LNG市场的供应紧张。

图6 2017年与2018年全球上游投资构成对比(单位:10亿美元)

页岩油成本与产量双增。油价回暖也将带来美国页岩油爆发式增长,伍德麦肯兹预计美国大型页岩油生产商可在55美元/桶的油价水平下实现盈利,从而推动页岩油产量进一步增加,2018年美国页岩油产量将增长20%以上,约为120万桶/日,年均产量有望达到620万桶/日,其中60%的增量来自二叠盆地。不过美国页岩油的产量增长过程也不会一帆风顺。一方面,2018年美国页岩油勘探开发将面临较大的成本上涨压力。从2017年的情况不难看出,页岩油井产能和服务价格几乎再没有增减的空间了,页岩油生产商能尝试的新方法也已所剩无几,但页岩油维持产量稳定需要大量新增钻井,而条件较好的甜点区面积有限,随着井距越来越小,井间干扰导致产量衰减加快的风险越来越高,也就意味着其成本将要增加。另一方面,页岩油生产向次级甜点区拓展是大势所趋,但这些地区的生产特征相对较差。根据伍德麦肯兹的统计,2017年在二叠盆地沃夫坎页岩区次级区所钻的井2/3表现出投产首180日内单位水平段产量下降的趋势,产量下降对页岩油项目的影响远超成本上涨,据伍德麦肯兹测算,产量下降10%导致的页岩油项目减值比成本上涨10%高出60%。综合这两大因素,预计2018年美国页岩油的平均保本成本将在目前水平的基础上增加15%。

图7 2007~2018年上游作出最终投资决策的项目数量(单位:个)

中东和拉美上游潜力大。中东和拉美将是2018年油气上游项目发展潜力最大的地区。预计伊朗和阿联酋2018年将授出的油气项目总资源量将达到约100亿桶油当量,伊朗未来将有280亿桶油当量的油气资源将进行招标,预计2018年将完成50亿桶油当量项目许可的授出,阿扎德干、Ab-Teymour和曼苏里3个项目授出的可能性最高。阿联酋海上ADNOC区块将在2018年3月到期,届时其将被拆分为3个独立区块后再进行招标。拉美无疑是2017年油气勘探最热点的地区,2018年将延续这一趋势,但竞争将会很激烈。拉美地区的国家石油公司普遍面临资金和资产组合调整的需求,这对其他公司而言就是机会。墨西哥国油2018年将继续通过组建合资公司的方式推动油气产量恢复增长,巴西国油则会加快非核心资产的剥离进度,阿根廷国油也需要借助外部资金和技术开发瓦卡穆尔塔页岩区的油气资源。