美国长期护理保险踩过的坑

聂方义

商业长期护理保险产品的成功,依赖于政府公共政策的支持、保险业界执行层的决心和强有力的专家团队。

美国1974年就开始已经推行长期护理的商业保险。几十年来,美国商业长期护理保险的产品设计、精算定价、市场营销、后续管理、监管要求、公共政策等多个方面,都经历了巨大的改变。其中的经验与教训,值得中国的政策制定者和保险公司决策层借鉴。

市场概况

据美国保险经纪人世界杂志(Broker World)2013年公布的调查数据显示,2012年,全美共卖出近23万份个人长期护理保险,新增销售额近5.6亿美元。

销售公司非常集中,其中,通用金融公司(Genworth Financial)和西北相互人壽(Northwestern Mutual)两家公司合计卖出约60%的新保单。美国保险监督官协会(NAIC)估计,2011年全行业给付了68亿美元的长期护理保险赔付款。伴随承保人群的逐渐老去,预计这个数字,今后会上涨很多。

早期美国长期护理保险的产品管理非常混乱。等投保人需要钱的时候,保险公司才找出当年未声明的事项,以违反最大诚信原则为借口取消保险合同,保险中介也乱象频发。1988年,美国保险监督官协会发布了长期护理保险标准法以规范市场。

产品设计

今天,美国商业长期护理保险产品大致包括三大类:只赔付老人监护中心(Nursing Home)费用的产品、只赔付居家护理(Home Care)费用的产品和前面两种情况都赔付的产品。

大部分保单还包括一些辅助性条款。例如,居家护理可能包括房间装修改造,以方便老人生活,每周给看护人带薪放假一天,另请小时工暂时帮助;老人监护中心可以报销理疗师上门服务费等。

老人监护中心护理强度高、单日费用大,适用于中风、摔倒后需要恢复的老人。居家护理因方便亲属照料,老人更加适应生活环境而深受市场欢迎。然而,因为通常报销非职业护理费用,甚至一些亲属也可以申请用自己的时间来换取收入,居家护理的综合费用未必比老人监护中心低。辅助性居所护理强度和单日费用都介于老人监护中心和居家护理之间,但是也非常容易被滥用。

因此,美国保险公司都在考虑建立职业看护网络,积极管理护理方案,力争做到投保人、看护人和保险公司都满意。在长期护理保险产品的赔付设计上,大致有3种:

第一种产品设计是规定一个单日费用赔付上限,在上限内实报实销。新产品中仍然规定赔付期,但赔付期的概念仅用于计算保单报销总额,而不是一个日期上的限制。事实上,很多保户不愿意每日花到报销赔付的上限,以便于将赔付期延长。这是产品设计中一个很重要的细节。

第二种产品是规定一个固定的单日费用额,只要投保人有长期护理的要求,保险公司即按此费用额按天支付。

第三种产品是纯现金赔付。只要投保人满足长期护理的要求,保险公司即按合同付出一定金额的赔款。

后两种产品很受保险中介欢迎,然而它们对保险公司而言风险高、成本大、管理更困难。

通胀保护也是一个很常见的产品属性,一般为3%或5%,复利或者单利。每年单日费用上限都会按照通胀保护率上涨。

最早期的长期护理产品的风险事件要求定义为“医疗必须”,只要医生签字,说明有长期护理的需要,就可以报销相关费用。这种做法导致了大量的滥用,因此今天的产品基本上都取决于“日常生活自理能力指数”,包括独立穿衣、洗澡、吃饭、自己上厕所、大小便是否失禁、自己是否可以上下轮椅、走路等。一般若有两项以上的基本生活能力不能自理,或者有严重的认知障碍,就需要长期护理。

市场营销

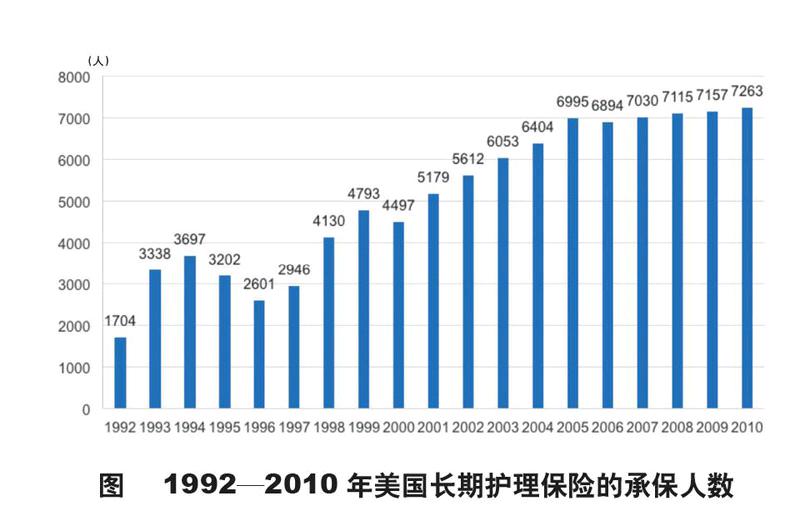

美国的私有保险市场渗透率比较低,只承担了长期护理费用的11%。下图是美国保险监督官协会(NAIC)2011年公布的承保人数。

由图可见长期护理保险在快速增长之后,于2005年前后就基本停顿了。为什么伴随着老龄化的逼近,美国长期护理保险反倒停滞不前了呢?绝大多数人不买保险的原因是觉得贵,或者对此保险有误解。

精算定价

一个客户若是在60岁买无限赔付的长期护理保险,按照每年5%的通胀保护,年保费在2000~5000美元。但若是等到70岁再购买同样的保单,年保费在4000~8000美元。这对美国普通家庭而言是一笔很大的支出。

一方面,美国的普通百姓认为长期护理保险贵而不愿投保,另一方面,大量保险公司却因为亏本而退出市场。造成这种尴尬的市场局面,美国的定价精算师是有责任的。

最初美国精算师厘定长期护理保险的保费时,本身并没有长期护理保险方面的理赔经验。长期护理险与残障失能收入补偿保险(Disability Income Insurance)在签单、赔付认证等方面非常类似,因此,保险公司借鉴了残障失能收入补偿保险的经验来建立模型,甚至有公司直接采用残障险的保费作为基准。问题是残障险通常是用于保护退休之前的工作收入,退休之后就用不到。而长期护理险的成本曲线非常陡,一般平均在保户80岁左右开始支付保险金,因此,残障险保费不能正确反映长期护理成本。

更可怕的是,残障险保单解约的可能性很高,在10%左右,今天我们知道长期护理险保单解约失效的可能仅1%左右,长期护理险纵贯保单一生,会积累数额巨大的准备金,高估了最终解约失效的概率却极大地低估了保费。

后续管理

在全行业错误定价、低估保费的大环境下,没有一家保险公司可以独善其身。伴随着美国保险业对长期护理保险独特风险的认识加深,涨价不可避免。美国的长期护理保险产品通常具有保证续保条款,意味着只要承保人按时交保费,保险公司不可以取消保险合同或者针对某个承保人涨价,但保险公司可以对所有承保人一起涨价。

美国许多保险公司的涨价幅度非常大,有的每年涨50%,连涨3年。这种做法将全行业推入了一个死亡螺旋。先涨价,致使健康的承保人认为保单不值而解约退保,产品赔付经验进一步恶化,而公司被迫再次涨价,开始新一轮的恶性循环。最终,合理的保费厘定就成为一件“不可能完成的任务”,这也是许多美国保险公司决定退出长期护理保险市场的原因之一。

监管要求

可想而知,保险公司频繁涨价是件让消费者为之愤恨的事。一个忠诚的投保人按时付费若干年,当他们退休、年老时,最需要长期护理保险保障的时候,往往也是他们经济承受力最弱的时候,此时保险公司大幅上涨保费,投保人自然会觉得上当受骗。

因此,美国各州的保险监理官被卷入一个非常尴尬的境地。他们的目标是尽力保护投保人利益,但如果他们拒绝保险公司的涨价申请,保险公司就会退出这些州,州内居民就会面临更少的保险选择,甚至保险公司所在州的州政府可能被迫接盘。

不仅长期护理保险公司,美国的保险监理官也经历了一个较长的学习过程。他们最初以为长期护理险与医疗健康险类似,所以主要考核各公司年报的赔付率。如前文所述,长期护理险的赔付曲线非常陡,因此前期的净现金流非常大,当期赔付率非常低。保险监理官不能理解为什么保险公司需要申请大幅度涨价,即使批准了,通常也要求公司将涨价折扣并分摊到未来若干年。早先的公司又卖出了很多有限保费期的产品,造成一些公司等不及涨价批准,只能忍痛离场。

目前,美国保险监理官对长期护理保险的涨价申请更为理解和宽容了,为了保护商业市场,也往往比较支持保险公司采取积极快速的措施。

公共政策

美国的私有商业长期护理保险市场是公共福利的补充,依赖于政策的监管,也积极适应政策的改变。要理解其商业长期护理保险,要从理解美国的公共政策出发。美国约有一半的长期护理费用是由政府通过老年和残障健康保险(Medicare)和医疗援助(Medicaid)两个项目来承担的。

老年和残障健康保险负责65岁以上的老人医疗费用。因此,长期护理必须是源于医疗的需要,有医生的证明才可以报销。居家护理等不需要职业护士的服务一般是不能报销的。医疗援助类似于低保人群的医疗项目,也包括一些非医疗性质的长期护理的需要。这两个社会福利项目都有种种限制,服务水平也差强人意,接受这两种报销的护理中心可能离子女比较远,要排很久的队。同时,这两项福利开支非常巨大,Medicare预计将由2010年GDP的3.6%上涨到2035年的5.6%。有识之士早就断言美国经济不可能长久地将它们支撑下去。

因此,美国的政策制定者和保险监管都非常重视商业市场的发展和规范。保险公司也非常积极地参与和影响公共政策的制定。

美国国会与政府提供税收帮助以鼓励人们购买长期护理险。在满足一些要求的情况下,保费和赔付都可以免税。这些要求也影响了长期护理险的产品设计。例如,为得到税收优惠,保单只支付至少预期90天以上、不能独立履行至少两项日常生活自理活动或有重度认知障碍的长期护理服务。长期护理保险不能有现金值,也是因为税收的规定。

商业长期护理保险每年为美国人负担了数十亿美元的服务费用,商业保险公司积累了大量的管理经验,极大地促进了长期护理行业的发展,为人口老龄化做出了积极的准备。然而,长期护理保险产品设计复杂,风险高,可能是愿意尝试的保险公司内最复杂的产品之一。

综上所述,长期护理保险是一个较为复杂的险种,美国市场过去数十年在这个险种上踩过不少“坑”。商业长期护理保险产品的成功,依赖于政府公共政策的支持、保险业界执行层的决心和强有力的专家团队。

本文作者拥有北美精算师(FSA)、北美精算师学会会员(MAAA),注册金融分析师(CFA)和注册另类投资分析师(CAIA)資格,毕业于上海交通大学国际金融专业和美国天普大学(Temple University)精算科学专业。10多年来,先后为中国内地、中国香港和美国的多家保险公司和保险精算咨询公司工作,接触过全球主要保险市场中几乎所有类型的人寿、健康和养老保险产品。

——与林刚先生商榷