创业板制造业企业管理层股权激励对企业技术创新的影响研究

潘明明

摘要:本文以创业板制造业企业为研究对象,研究了管理层股权激励对企业技术创新的影响。研究发现管理层股权激励对企业技术创新无明显影响,这一结论与企业对管理层实行股权激励的初衷并不一致。本文深入分析了造成这种现象的原因,并提出了两点针对性的意见。

Abstract: This paper takes the GEM manufacturing enterprises as the research object and studies the impact of manager equity incentives on enterprise technology innovation. The study finds that manager equity incentives have no significant impact on corporate technology innovation, and this conclusion is inconsistent with the original intention of the company to implement equity incentives for manager. This article provides an in-depth analysis of the causes of this phenomenon and proposes two targeted opinions.

關键词:高管;股权激励;技术创新

Key words: senior manager;equity incentives;technological innovation

中图分类号:F270.7 文献标识码:A 文章编号:1006-4311(2018)35-0003-03

0 引言

技术创新是企业保持核心竞争力的关键因素,技术创新是企业发展的重要战略,高管对公司的运营发展、战略规划起着至关重要的作用。鲁倩、贾良定(2009)[1]认为高层管理者应该包括总经理、首席执行官(或总裁)、副总经理、财务总监(或总经济师)、总工程师。截止2017年12月31日,共有710家企业在创业板上市,其中,504家制造业企业中有202家企业实施了股权激励计划。

股权激励是重要的激励方式之一,股权激励改变了企业高管与企业的雇佣关系,高管不再仅仅是企业的经营者,同时也是企业的所有者,是否不同力度的股权激励会为企业的技术创新带来新的变化呢?

本文以委托代理问题为研究基础,从内部管理的角度对企业自主创新现象进行分析,运用理论分析与实证分析相结合的方法,结合创业板制造业企业的数据,来验证管理层股权激励对企业技术创新的影响。

1 文献综述

国外很多文献对管理层股权激励对企业创新的作用进行了研究,认为管理层股权激励激发了企业自主创新的动力。Lerner and Wulf(2007)[2]对美国的高新技术企业进行分析,研究发现对研发部门高管的长期激励(股票期权和限制股)越多,则企业获得对公司发展有重大影响的专利数量越多,短期激励与创新呈不显著关系。结果发现,对企业高管实行股权激励比不实行股权激励的企业创新行为显著高,而在实行股权激励的企业当中,长期激励的越高,企业高管与公司的目标越趋于一致,企业的创新成果也会越多。

从国内研究来看,学者对于管理层股权激励与企业自主创新关系的研究结论还不统一,夏云、唐清泉(2011)[4]研究发现,股权激励对企业的自主创新有显著影响,且股权激励的力度越大,效果就会越明显。马珩,万佳庆(2017)[3]研究指出高新技术上市公司实施股权激励对企业的自主创新具有促进作用;相比国有企业,非国有企业实行股权激励对企业自主创新的促进效果更为明显。牛彦秀、马婧婷等(2016)[5]通过实证分析指出,以薪金方式或以股权方式,适当给企业高管加薪对企业自主创新的落实有促进作用;且高管薪酬中,股权薪酬所占比重越大,越有利于促进企业自主创新。但赵洪江、陈学华等(2008)[8]通过研究发现董事长持有股份与公司研发绩效两者呈负相关关系,董事长持有的股份越高,则会导致公司的研发绩效越低。吴文华、姚丽华(2014)[6]通过实证分析,得出的结论是实施股权激励对企业研发绩效没有任何影响。张琳青(2017)[7]按生命周期将企业划分为3个阶段,研究发现总体上管理层股权激励与公司技术创新呈倒U型关系。

2 研究假设

一般来讲,创新能力是企业的核心竞争能力,企业如果想取得长期竞争优势,就必须加强企业的研发能力,而研发投入往往风险比较高,不容易成功,新的技术投入生产往往面临着旧的设备要淘汰,企业员工要学习新的技能,如果员工的学习能力不够,可能还面临着构建新的生产系统,因此,创新未必会给企业带来短期收益,只有从长期分析,新的产品可能生产成本更低,销售定价更高,企业能获得更高的回报,甚至凭借新的产品打败竞争对手,获得更好的生存环境。对管理层实行股权激励,企业管理层将拥有分配超额收益的权力,从而促使企业家更加关注企业的长期目标,而技术创新是构建企业长期竞争优势的关键因素,因此,管理层股权激励最终会导致企业的创新成果的增加,而当高管的持股比例越高时,他能享受到的全部剩余索取权比例越高。基于上述分析,提出以下假设:

假设:对企业管理层股权激励力度越大,企业高管创新的动力越强,企业的创新成果越丰富。

3 研究设计

本文的样本是截至2017年12月31日创业板上市企业为研究对象,以这些企业2017年年度报告,部分2017年年报未披露历史累计数据的企业,则以企业招股说明书和历年年报披露的专利信息统计,公司对管理层实行限制性股票激励的强度或股票期权的强度,以公司发布的股权激励计划公告公布的數据为基础,获取相关信息,其他数据则来自于choice金融终端。

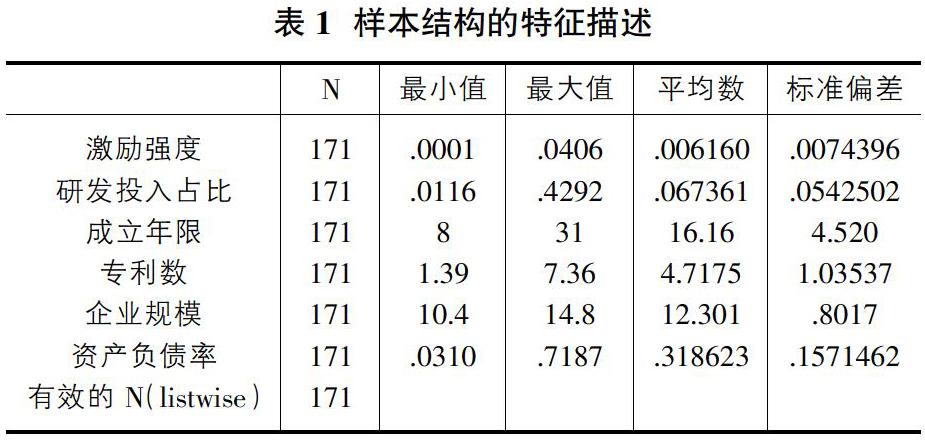

具体样本的选择过程如下:①考虑到极端值对统计结果的不利影响,首先剔除了业绩过差的ST和PT公司以及被注册会计师出具过保留意见、拒绝表示意见、否定意见等审计意见的上市公司;②剔除信息披露不充分或没有披露相关指标的上市公司;所得样本数量171,如表1所示。

样本统计结果显示,企业研发投入强度最小值为0.0116,这说明部分制造型企业不重视研发或者根本没有研发,最大值为0.4292,部分企业将大部分利润或是全部利润用于研发,平均值为0.067361,不足7%,这说明我国大部分制造业企业对于研发重视程度不够,或者不以研发创新能力作为企业发展的长期竞争优势。股权激励强度最小值在e1.1,最大值是e8.35,说明企业家对股权激励的态度差别很大,把股权激励作为一种长期激励手段的环境还不成熟,因为上市前后股票流动性的区别,部分企业高管因急于套现而离开企业的事情时有发生,反而造成了人才的流失。企业成立年限最短8年,最大31年,平均值16.6年,企业平均成立年限还比较短,企业比较年轻。创业板制造业企业的企业规模相差并不是特别大,但是专利数量的最小值为e1.39,最大值为e7.36,说明在这些企业中存在着大量的无效专利,这些专利并没有为企业规模的扩大作出该有的贡献。资产负债率的平均值在31.8%,总体水平不高,说明上市给企业的多融资渠道在一定程度上缓解了企业的资金压力,降低了企业的杠杆比例。

4 研究变量

4.1 被解释变量

本文从研发投入角度来衡量企业技术创新。投入主要以研发投入占企业营收的比例来衡量。

4.2 解释变量

一般而言,企业在做股份制改造的时候,都是净资产按1:1的比例折算成股份,每1股对应着1元的注册资本,股价代表着每1元的资产在企业存续期创造的总价值,为解释管理层股权激励对企业技术创新的影响,本文以激励的股份数量作为衡量指标。

4.3 控制变量

企业的成立年限对企业的技术创新能力有较大影响,企业成立的时间越长,企业对创新的资源配置越合理,越能创造适合技术创新的环境、积累技术创新的经验,创新的效率越来越高,因此我们将企业的成立年限作为控制变量。周方召,符建华(2014)[9]认为企业规模与上市公司技术创新存在倒U型关系,企业规模较小时,有利于技术创新。随公司成长,企业规模越来越大,逐渐会形成大企业病,抑制技术创新(沈丽萍,2015)[10]。另外,研发投入会影响公司可支配现金流,有可能会造成公司短期的财务困境,资产负债率高的企业会倾向于减少研发投入,从而抑制企业的技术创新,因此我们将公司规模与资产负债率也作为控制变量。

各变量定义及衡量方法如表2所示。

4.4 实证模型

为检验管理层股权激励强度读企业技术创新的影响,本文构建如下两个模型:

其中,R&D是企业研发投入,Patent表示企业的专利数量,Strength表示企业的股权激励强度(对数化处理),控制变量包括企业成立年限(Age),企业规模(Size,对数化处理),资产负债率(Lev)。

5 实证结果与分析

为了检验管理层股权激励强度对企业技术创新的影响研究,本文使用横截面回归模型进行检验,并将企业的成立年限、企业规模、企业的资产负债率作为控制变量,剔除这些变量对企业技术创新能力的影响。结果如表3所示。

表3中VIF值均小于5,说明变量之间不存在共线性的问题。从表3的回归结果显示,股权激励强度与研发投入占比显著性水平为0.026,小于0.05,且相关性系数为-0.007,说明股权激励力度与研发投入占比也就是说管理层股权激励力度越大,研发投入占比越低。造成这种现象的原因是管理层股权激励虽然改善了委托代理问题,但管理层规避风险的倾向依旧非常强烈,这也与我国上市公司缺乏长期核心竞争力有关,有些企业为了上市而上市,导致更了解企业内部信息的企业高管不看好企业的长期价值,更倾向于短期股票在二级市场套现的高管更专注于提高短期业绩,从而减少研发投入。另一个原因是我国的专利保护制度尚不完善,新研发出来的产品很容易被竞争对手复制,大量的投入不能给企业带来预期回报。如表4所示,专利数量与股权激励强度显著性水平为0.528,专利数量与股权激励强度不存在显著性相关水平,说明专利数量不一定能给企业带来超额远期回报,因此也不能说明管理层股权激励对企业技术创新的影响,资产负债率对企业的研发投入有显著影响,资产负债率越高,研发越会受到抑制。

6 结论和政策建议

本文以创业板制造业企业为研究样本,验证了管理层股权激励对企业技术创新的影响。从上述回归结果可以看出,管理层股权激励对技术创新没有显著影响,只是在一定程度上抑制了企业的研发投入。出现这种情况的原因可能是高管的短视行为引起的,引起管理层短视的可能如下:

第一,创业板企业市盈率高,高管更看中的二级市场套现而不是公司的长远价值,因此高管更倾向于规避风险,提高公司的短期利润。第二,“山寨”产品投入低,回报高,因此高管更注重渠道开发、市场拓展和寻租。第三,为了完成相关业绩指标,享受在职福利待遇,应对职场竞争而默许了大量无效专利。

中小股东对管理层监督管理能力弱,因此,避免企业资源的无效浪费对中小股东来说有积极意义,本文提出如下建议:

第一,深化发行体制改制,适当加大新股供给力度,强化企业信息披露的详细程度,减少信息不对称,适当延长高管股权激励份额的锁定期。第二,加强知识产权保护,强化知识产权保护力度,提高侵权成本,加大处罚力度,对于“山寨”产品绝不姑息,同时,对于新产品新技术给予一定税收减免,提高产品利润率,从而激励企业加强技术创新。

参考文献:

[1]鲁倩,贾良定.高管团队人口统计学特征、权力与企业多元化战略[J].科学学与科学技术管理,2009(5):181-187.

[2]Lerner, J., and J. Wulf. Innovation and Incentives: Evidence from Corporate R&D, Review of Economics and Statistics. 2007(89):634-644.

[3]马珩,万佳庆.高新技术企业股权激励对自主创新的影响[J].技术经济,2017(36):92-100.

[4]夏芸,唐清泉.最终控制人,高管薪酬与企业技术创新[N].山西财经大学报,2011(33):86-92.

[5]牛彦秀,马婧婷,李昊坤.高管薪酬激励对企业自主创新影响研究[J].经济管理研究,2016,4:67-78.

[6]吴文华,姚丽华.战略性新兴产业上市公司核心骨干股权激励对创新绩效的影响研究[J].科技进步与对策,2015,5:75-79.

[7]张琳青.中小上市公司管理层股权激励对技术创新影响的实证研究[J].渤海经济瞭望,2017,12:23-25.

[8]赵洪江,陈学华,夏晖.公司自主创新投入与治理结构特征实证研究[J].中国软科学,2008,7:145-149.

[9]周方召,符建华,仲深.外部融资、企业规模与上市公司技术创新[J].科研管理,2014,3(35):116-122.

[10]沈丽萍.风险投资对中小企业自主创新的影响——基于创业板的经验数据[J].证券市场导报,2015,1:59-64.