“NRA+”账户素描

文/孟凡辉 朱玉庚 编辑/王莉

“NRA+”账户为本外币一体化的跨境融资业务带来了新机遇。

近日,广东省人民政府办公厅在其发布的《广东省人民政府办公厅关于进一步推广使用NRA账户的通知》(粤办函〔2017〕569号,下称《通知》)中提出,“争取在中国(广东)自贸试验区内以‘NRA+’为特殊记号开展本外币跨境业务创新试点”。这是继2017年年初《中国人民银行关于全口径跨境融资宏观审慎管理有关事宜的通知》(银发〔2017〕9号)将曾经占用跨境融资余额的外币NRA存款纳入豁免项,以及《国家外汇管理局关于进一步推进外汇管理改革完善真实合规性审核的通知》(汇发〔2017〕3号)允许自由贸易试验区内外币NRA账户结汇后的又一项针对NRA账户简政放权和推动金融创新的意见。星星之火可以燎原。预计《通知》将为以NRA账户和“NRA+”账户为依托的本外币一体化跨境融资业务带来新的发展机遇。

创新新方向

笔者认为,“NRA+”账户的创新方向一定要适应国家提高对外开放水平,特别是要符合促进跨境贸易和投资便利化水平的大方向。具体而言,应在扩大资本项目可兑换、跨境投融资本外币一体化管理、支持“一带一路”建设金融创新方面,采取务实有效的举措,以达到先行先试、引领创新方向的目的。

NRA账户是目前国内银行向境外机构提供服务的主流体系,使用本外币一体化的管理模式,运营机制成熟。依托NRA账户体系,可以进一步促进跨境金融创新。根据《通知》的总体要求,将围绕粤港澳大湾区建设、深化粤港澳金融合作。预计广东省内将在本外币“NRA+”账户相关的融资、结售汇及外汇衍生品、本外币跨境资产转让、跨境资金池等方面,陆续推出一系列改革举措和金融创新方案。其中的融资业务,作为最重要的一种金融资源运用方式,将备受瞩目。以下将对基于“NRA+”账户体系的跨境融资业务的发展趋势及业务模式予以展望。

预计《通知》将为以N R A账户和“NRA+”账户为依托的本外币一体化跨境融资业务带来新的发展机遇。

监管新逻辑

NRA账户作为“NRA+”账户创新的基础,已历经近十年的发展。广东省新政一方面肯定了NRA账户成熟的管理模式和运营机制,并倡导“积极引导、推动企业、金融机构等开设NRA账户,运用NRA账户开展跨境金融业务”;另一方面,要求广州、深圳、珠海等市政府将“下一步拟争取开展‘NRA+’账户试点创新业务的意见建议”,“报送省金融办汇总研究”。

笔者认为,作为国内银行向境外机构提供服务的主流体系,NRA账户体系近年来得到了监管机构和市场主体的认可,围绕该体系的相关金融服务也取得了一定的发展。总结归纳、学习领悟现有本外币NRA账户的具体监管政策,是未来开展“NRA+”账户创新的基础,对于市场主体稳健、合规开展“NRA+”账户业务创新,特别是融资业务创新,具有重要的指导意义。

从本质上看,以NRA账户或者“NRA+”账户为载体开展的境外法人融资业务,是境内银行向境外主体提供商业贷款的业务,应遵循国家关于境外商业贷款的监管规定。《外汇管理条例》第20条规定,银行业金融机构在经批准的经营范围内,可以直接向境外提供商业贷款。在实务中,由于现有监管政策不够细化、本外币NRA账户的监管政策不同、政策的区域性特点明显等原因,此类业务并未在全国范围和大多数银行普遍开展。特别值得一提的是,相较于基于人民币NRA账户的融资,基于外币NRA账户的融资更难开展。

在“一带一路”倡议带来的与日俱增的外币跨境融资需求下,打通境内外、本外币、离在岸的融资通道,已成为推动“NRA+”账户金融监管改革的现实需求。广东对“NRA+”账户新政启动的试点工作,将发挥先行先试的作用,对于推动本外币NRA账户监管一体化,以及基于本外币“NRA+”账户的融资业务发展,具有重要的示范意义。随着融资业务的创新发展,还可进一步探索基于本外币“NRA+”账户的跨境资产转让,拓宽市场主体的资产跨境流转渠道。这将会使中国在资本项目可兑换的改革道路上迈出更加坚实的一步。

关于国内银行直接为境外法人(目前依托人民币NRA账户)提供跨境人民币融资的业务,主要应遵循人民银行的相关监管政策(未来“NRA+”账户的监管逻辑应是本外币一体化)。

一是《跨境贸易人民币结算试点管理办法实施细则》(银发〔2009〕212号)规定,境内结算银行可以向境外企业提供人民币贸易融资,融资金额以试点企业与境外企业之间的贸易合同金额为限。

二是《中国人民银行关于境内银行业金融机构境外项目人民币贷款的指导意见》(银发〔2011〕255号),允许国内商业银行对境外项目提供跨境人民币贷款。“境外项目”是指境内机构“走出去”过程中开展的各类境外投资和其他合作项目,包括但不限于境外直接投资、对外承包工程以及出口买方信贷等。根据这一政策,国内商业银行可以为“走出去”项目的境外借款人开立人民币NRA账户,并为其提供跨境人民币贷款。该文件并无细则,此类业务也并未在大多数银行和大部分地区广泛开展,因此商业银行在开展此类融资业务前,一定要与当地监管部门提前沟通,获准同意后方可办理。在广州自贸区等明确允许开展跨境人民币境外贷款的地区,可在自贸区范围内自由开展此类业务。

另外,关于国内银行为境外法人(目前依托外汇NRA账户)提供外币融资业务,目前外汇局并无具体的监管政策,因此,商业银行在业务受理前,应遵照《外汇管理条例》第20条“银行业金融机构在经批准的经营范围内可以直接向境外提供商业贷款”,与当地银监局、外汇局等监管机构进行沟通报备后,再予以办理(上海、宁波等试点细则地区除外)。预计,随着“NRA+”账户本外币一体化监管的推进,基于外币“NRA+”账户的融资业务会迎来较大的发展机遇。

业务新模式

本外币NRA的开户主体均为境外机构,目前国内银行的主要客户群体仍为在中国注册的企业,因此预计基于“NRA+”账户的融资业务,将主要聚焦与境内“走出去”企业相关的境外企业客户的融资需求上。

在“一带一路”倡议下,越来越多的“走出去”企业充分利用境内外“两个市场”“两种资源”开展国际化经营。在这一过程中,“走出去”企业的境外公司希望在境内商业银行开立NRA账户或“NRA+”账户,并结合集团构建的本外币集团跨境现金管理系统,为其跨境结算和跨境融资提供便利,进而提高集团财务管理水平。境内商业银行也愿意基于境内外公司之间的进出口贸易、对外工程项目总承包与劳务合作或投资安排,提供相应的结算、融资等一站式服务。

创新模式一:进口贸易融资

境内企业A自其海外贸易平台公司B进口一批货物。如果以信用证为结算方式,企业A可向境内商业银行C申请开立信用证,受益人为境外公司B(该公司在境内银行C开立有“NRA+”账户)。在信用证承兑后,境内银行C为受益人(境外公司B)提供福费廷融资,再将福费廷资产转卖给境外银行D,从而达到利用境外低成本资金的目的。如果以托收为结算方式,境内银行C在为票据保付加签后,首先要买断“NRA+”客户(境外公司B)的应收账款,再进一步联系买断银行作为最终出资银行(具体流程见图1)。

创新模式二:出口贸易融资

国内出口商A在境外设立销售平台公司B,首先将货物出口至公司B,再由公司B销售至境外最终用户。在这种商业模式下,境外销售平台公司B在国内商业银行开立“NRA+”账户,并由其境内母公司A提供担保,或者直接使用“NRA+”账户资金质押,以获取国内银行的开立信用证授信额度。国内银行接受境外平台公司B(“NRA+”客户)的申请,开立以国内出口商A为受益人的信用证。信用证承兑后,境内银行接受信用证受益人A的福费廷业务申请,在境内外寻找提供资金的最终买断行,从而为出口商A提供了融资(见图2)。这种融资模式下,国内银行为境外法人(“NRA+”客户)提供了表外授信(开立信用证),帮助国内出口商实现了货物出口的提前收汇,并美化了其财务报表;同时,利用境内外低成本资金,有效降低了“走出去”企业的财务费用。

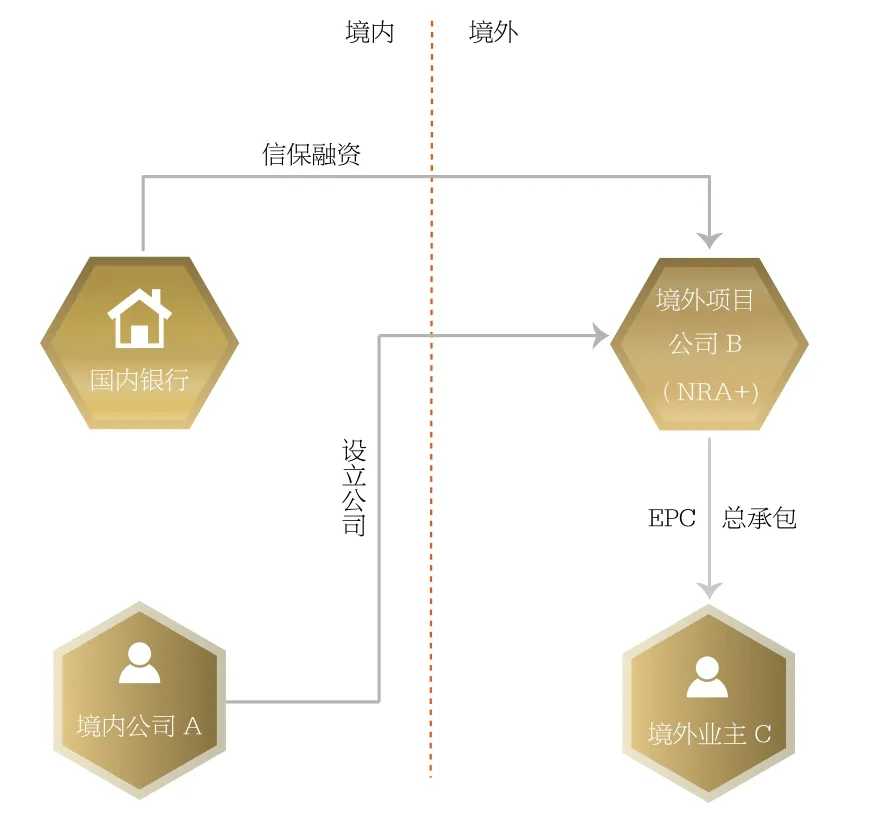

创新模式三:境外工程项目融资

贸易融资具有自偿性特点。在上面的货物贸易案例中,境内银行受理的基于“NRA+”账户的进出口贸易融资,往往有我国企业与境外企业的进出口贸易背景,贸易流和资金流可控,且至少有一家公司属于境内公司。而对于交易双方均为境外公司的离岸贸易/工程,贸易流和资金流均在境外,若国内银行为此直接提供融资,较难把控风险。实务中,国内银行往往会借助第三方的增信,为“NRA+”客户提供离岸贸易/工程融资。下面列举一个境外工程承包项目的融资案例。

图2 以“NRA+”福费廷转卖实现出口贸易融资

图3 以“NRA+”账户实现境外工程融资

中国“走出去”企业A在境外注册项目公司B,并以公司B作为总承包商,与境外业主C签署EPC总承包合同。境外总承包商B在境外较难获得当地银行授信支持,所以希望获得国内银行的融资支持。实务中,囿于全球授信的难度,国内银行往往很难仅凭工程回款而直接为境外法人提供融资,而是在中国出口信用保险公司提供信用保险的前提下,为境外总承包商B(在国内银行开立“NRA+”账户)提供融资。该保单属于“全球保单”,被保险人是境外总承包商B,保险标的为工程承包合同项下境外总承包商B应收境外业主C的工程款。中信保公司会对境外项目公司B与境内公司A的股权关系、中国成分、业务背景等因素进行把关,进而出具保单。境内商业银行在保单基础上,进一步履行KYC职责后为境外“NRA+”客户(即公司B)直接提供融资,帮助“走出去”工程企业的境外项目实现资金融通(见图3)。

需要注意的是,在业务创新中必须要考虑到风险防控。从本质上看,基于“NRA+”账户的融资业务,属于国内商业银行的境外法人授信业务。而目前,我国商业银行在境外法人授信过程中,尚存在诸多需要解决的难点:一是对境外客户开展KYC尽职调查(包括银行账户、商业模式、商业信誉等)的手段有限、难度较大;二是境内外会计准则不一致;三是境内外法律环境不同;四是押品处置难。

以上难点,给境外法人授信业务的风险防控带来较大挑战。笔者认为,通过把握“NRA+”客户与境内“走出去”企业的股权或其他关联关系,以境内外企业的业务联动为重要的授信依据,适当借助第三方金融机构的信用(承兑银行或中信保公司),动态把控境内外企业间的贸易流和资金流,稳健开展“NRA+”账户相关表内、表外授信,可有效防控商业银行在境外法人授信领域的风险。