公允价值计量增加了审计收费吗?

——以投资性房地产后续计量模式选择为例

钱爱民,朱大鹏

(对外经济贸易大学国际商学院,北京 100029)

一、引 言

2006年2月中国财政部颁布的《企业会计准则》将投资性房地产从固定资产、无形资产中分离出来,单独作为一类长期资产,以反映企业为投资目的而持有的土地使用权和建筑物的价值。按照《企业会计准则第3号——投资性房地产》(CAS 3)的规定,企业既可以采用成本模式也可以采用公允价值模式对投资性房地产进行后续计量。企业一旦选用公允价值模式,不得再转回成本模式。从2006年美国财务会计准则委员会(FASB)发布的《财务会计准则第157号——公允价值计量》(SFAS 157),到2011年国际会计准则理事会(IASB)制定的《国际财务报告准则第13号——公允价值计量》(IFRS 13)以及2014年中国财政部发布的《企业会计准则第39号——公允价值计量》(CAS 39)可以看出,历史成本会计模式向公允价值会计模式演化是大势所趋,公允价值代表了未来财务会计变革的根本方向。2017年是我国上市公司执行新《企业会计准则》的第十个年头,然而,公允价值在实际会计业务处理中的使用频率依然较低。那么,影响上市公司采用公允价计量模式的因素有哪些?是历史成本计量观念难以转变?市场条件不完善导致的计量困难?还是公允价值计量导致的非预期经济后果?为了解决上述问题,本文以我国《企业会计准则第3号——投资性房地产》对后续计量模式双重选择的规定为研究契机,从审计收费的视角研究投资性房地产公允价值计量的经济后果。

与以往文献相比,本文主要的研究贡献包括以下三个方面:第一,《企业会计准则第3号——投资性房地产》(CAS 3)是在借鉴国际财务报告准则(IFRS)的基础上,结合了中国当前的制度背景制定并颁布执行。因此,制度背景的差异可能导致会计准则执行后果的异质性。与Igor等(2014)[1]的研究结论不同,我国上市公司投资性房地产公允价值计量增加了审计费用。本文的研究结论为我国《企业会计准则》执行的经济后果以及会计准则国际趋同提供了新的经验证据。第二,本文从审计费用的视角丰富了公允价值计量的经济后果研究,并进一步探讨了投资性房地产公允价值计量对审计费用的影响机理,有助于深入评价投资性房地产公允价值计量对企业的影响。最后,本文总结了新《企业会计准则》执行以来,我国上市公司投资性房地产公允价值计量模式的应用现状,并为当前的应用现状提供了一种可能的解释,拟为会计准则制定者补充和完善会计准则应用指南,适当引导企业采用公允价值计量提供有益借鉴。

二、文献回顾

近几年来,国外学者对投资性房地产公允价值计量的经济后果进行了大量实证研究。Dietrich等(2001)[2]发现英国投资性房地产被评估的公允价值低于实际销售价格,但是比历史成本能够提供更加准确的计量价格。Stella So和Malcolm (2009)[3]以2004~2006年香港上市公司为样本,实证检验发现在盈余公告3天和12个月的窗口期内,股票价格和收益对上市公司利润表披露的投资性房地产公允价值变动会产生显著反应。Muller等(2011)[4]发现欧洲房地产公司被强制披露长期有形资产的公允价值可以显著降低信息不对称。Igor等(2014)[1]采用双重差分法(DID)研究发现公允价值计量降低了公司的审计费用,而且公司将投资性房地产公允价值进行表内确认比表外附注披露支付更低的审计费用。虽然表内确认和表外附注披露都与公司未来财务业绩具有相关性,但是股票市场投资者更偏好对采用表内确认的上市公司进行较高估值(Israeli,2015)[5]。

自从我国新《企业会计准则》执行以来,与金融资产、衍生金融工具公允价值计量的研究成果相比,国内涉及投资性房地产公允价值计量的研究成果尚不多见。刘运国和易明霞(2010)[6]研究发现房地产类、银行类上市公司采用公允价值后续计量能够产生积极的市场反应,其会计信息更具有价值相关性。邹燕等(2013)[7]通过对津滨发展(000897)及同行业同地区五家公司的案例分析,认为投资性房地产采用公允价值计量模式将提高公司主要财务指标波动性。周玮和徐玉德(2014)[8]发现上市公司投资性房地产采用公允价值计量,有利于企业债务融资,但同时也降低了债务资本的使用绩效。

通过对以往文献的梳理我们发现:虽然已有学者研究了公允价值计量对审计决策的影响(马建威等,2012;杨书怀,2013;Igor等,2014)[9][10][1],但国内文献主要关注金融资产的公允价值计量问题,而且部分文献使用了同时包含金融资产和投资性房地产公允价值计量结果的公允价值变动损益度量公允价值计量,影响了实证检验结果的准确性。由于国际财务报告准则(IFRS)与中国《企业会计准则》(CAS)对投资性房地产后续计量模式的规定尚存差异*《国际会计准则第40号——投资性房地产》规定,企业可以选择成本模式或公允价值模式对投资性房地产进行表内确认和计量,但选择成本模式的企业还需在报表披露时(特别是年报)对投资性房地产公允价值进行表外披露。,国外已有的研究成果在中国制度背景下是否具有普适性尚待验证。就笔者所知,目前鲜有文献在中国《企业会计准则》背景下研究投资性房地产公允价值计量对审计收费的影响。本研究将有助于填补以往国内外研究的空白,使政策制定者、实务工作者和研究学者更加深入地了解中国情境下公允价值的应用问题。

三、理论分析与研究假设

投资性房地产公允价值计量增加了会计师事务所和审计师面临的审计风险。

首先,不可否认的是,公允价值在计量技术与手段上的局限性是影响企业选择运用的重要原因之一。对资产进行公允价值计量依赖于对资产未来收益、折现率和行业状况的综合评估。估计的主观性和不确定性不仅增加了企业会计处理难度和未来经营的不确定性,而且增加了审计师审计工作的难度和风险。Christensen (2013)[11]提供的以市场为基础的经验证据显示,在企业自愿的条件下,公允价值不可能成为长期非金融资产计量模式的首要选择。尤其是在中国这种新兴市场经济国家,市场受到较为严格的管制,市场交易活跃度有限,而且市场参与者尚不成熟。在缺乏活跃市场和有序交易的情况下,企业运用各种难于稽核的估计技术形成的公允价值可靠性较低(葛家澍,2009)[12],因此,公允价值计量的不确定性使审计师在面对企业提供的以公允价值计量的投资性房地产信息时,不得不保持较高的职业谨慎和职业怀疑,通过实施额外的审计程序,评估投资性房地产信息的真实性和可靠性。

其次,投资性房地产后续计量模式选择将对企业当期利润产生重要影响,这种影响随着投资性房地产项目自身重要性水平的提高而加重。企业如果采用成本模式,则适用《企业会计准则第4号——固定资产》和《企业会计准则第6号——无形资产》,每期计提累计折旧和累计摊销,如发生减值则确认资产减值损失;企业如果采用公允价值模式,则以资产负债表日投资性房地产的公允价值为基础调整其账面价值,公允价值与原账面价值之间的差额计入当期损益(公允价值变动收益)。自2008年以来,中国政府、国内外经济学家及普通购房者一致认为中国住宅价格增速过快,房地产市场明显过热(杨俊杰,2012)[13]。在房地产过热的宏观经济背景下,绝大多数选择公允价值模式计量投资性房地产的企业将产生正的公允价值变动收益,使当期营业利润上升。邹燕等(2013)[7]认为企业很可能为达到短期目标而美化其财务指标,在投资性资产市场价值上涨的情况下,使用公允价值对投资性房地产进行计量。因此,当企业采用公允价值计量模式时,可能具有利用该项会计政策选择进行盈余管理以避免公司利润下降或利润亏损的动机,由此导致审计师对企业财务报表整体是否存在重大错报风险产生疑虑。

最后,投资性房地产后续计量模式选择将对企业盈余持续性产生负面影响。按照《企业会计准则第3号——投资性房地产》的规定,已采用公允价值模式计量的投资性房地产,不得从公允价值模式转为成本模式。众所周知,采用公允价值模式计量的投资性房地产账面价值的波动性远远大于采用成本模式计量的投资性房产账面价值,而且采用公允价值模式计量的投资性房地产对企业当期利润的影响也远远大于采用成本模式计量的投资性房产。因此,投资性房地产公允价值计量将降低企业未来的会计盈余持续性,甚至导致企业陷入财务困境、威胁企业的持续经营能力。由于会计盈余具有信息含量[14],盈余持续性作为会计盈余质量的重要属性,其实质体现的是管理层的经营质量。企业的持续经营能力和盈余持续性将直接影响到投资者、债权人等利益相关者的决策[15][16]。当企业选择投资性房地产公允价值计量模式时,审计师面临的审计风险显著增加,通过增加审计收费作为对额外增加的审计工时和审计风险的补偿。

审计收费由审计产品成本、预期损失费用和事务所的正常利润三个部分组成(伍利娜,2003)[17],其中,事务所的正常利润主要取决于事务所对利润的追求,而审计产品成本和预期损失费用主要受被审计企业的业务复杂程度和审计风险的影响(王雄元等,2014)[18]。20世纪80年代兴起的现代风险导向审计强调审计师要首先绕过被审计客户具体的会计资料,直接对被审计客户整体实施风险评估程序,了解客户的经营状况和盈利能力,对财务报表整体是否存在重大错报风险做出评估,以此设计进一步审计程序的性质、时间安排和范围。在现代风险导向审计模式下,虽然投资性房地产作为资产负债表中的一个项目,其重要性水平尚未达到能够直接影响会计师事务所与被审计客户审计收费谈判的标准,但是由于投资性房地产公允价值计量增加了会计师事务所和审计师面临的审计风险和审计业务复杂度,使审计师不得不实施额外的审计程序,以获取充分、适当的审计证据对被审计财务报表不存在重大错报获取合理保证。所以,会计师事务所审计风险和审计工时的增加导致了审计费用上升。

基于以上分析,本文提出假设1:

H1:相比于采用成本模式,上市公司投资性房地产采用公允价值模式进行后续计量将增加审计费用。

我国审计市场长期存在严重的不正当低价竞争现象,降低了审计执业质量,阻碍了注册会计师行业的良性发展(陈毓圭,2012)[19]。2010年1月,财政部联合发展和改革委员会发布了《会计师事务所服务收费管理办法》(以下简称《收费办法》),这是我国出台的首份规范会计师事务所审计收费的法规。由于价格管制是纠正市场机制失灵的必要手段,《收费办法》的颁布实施对规范会计师事务所审计工作流程和审计收费决策以及增强注册会计师审计风险敏感性产生了积极影响。已有研究发现,2010年实施的《收费办法》有效抑制了会计师事务所审计收费的不当行为,审计定价管制通过提高审计费用起到了提高审计质量的作用(许浩然等,2016;齐鲁光和韩传模,2016)[20][21]。受《收费办法》约束,会计师事务所面对投资性房地产公允价值计量增加的审计风险将显著提高审计收费,增加实施必要的审计程序,以获取充分适当的审计证据,提高会计师事务所提供的鉴证服务质量。

基于以上分析,本文提出假设2:

H2:相比于2010年及以前,2010年《收费办法》实施以后,公允价值计量增加审计费用的效果更加显著。

四、研究设计

(一) 数据来源与样本选取

本文以2007~2015年持有投资性房地产的沪深两市A股上市公司为初始样本。“持有投资性房地产”的判断标准我们参考(张瑞丽、曲晓辉等,2014)[22],即年度资产负债表中投资性房地产的年初数或者年末数不为零。我们通过查阅持有投资性房地产的上市公司年报,手工收集了投资性房地产的后续计量模式、投资性房地产公允价值变动损益、是否存在尚未办妥产权证书和贷款抵押的数据。其他数据来自国泰安(CSMAR)数据库、中国注册会计师协会网站、巨潮资讯网和香港联交所网站。在剔除了数据缺失的样本后,本文新准则样本包含7432个观测值。为消除极端值的影响,本文对所有连续变量进行了上下1%的 winsorize处理。鉴于本文的研究对象投资性房地产受市场环境影响较大,当上市公司注册地与办公地不一致时,以办公地为准。

由于内生性问题的存在,如果直接比较选择成本模式的上市公司和选择公允价值模式的上市公司的审计费用差异,可能会产生误导性的结论。第一,上市公司是否选择公允价值模式进行投资性房地产后续计量可能并不是随机或外生决定的。具有某种特征或动机的上市公司可能更倾向于选择公允价值模式。第二,两组上市公司之间可能存在其他未观测到的差异。为了解决上述内生性问题,本文将《企业会计准则第3号——投资性房地产》实施视为一项准实验。在2007年~2015年持有投资性房地产的上市公司样本基础上,追溯至2006年具有完整会计数据的上市公司,本文全样本一共包含8351个观测值。虚拟变量Fv1表示公司i在t年采用公允价值计量模式,赋值为1,否则为0。双重差分法可以排除时间变化趋势对审计收费的影响,控制同期宏观经济环境中出现的与采用公允价值计量无关的其他影响因素,较好的分离出投资性房地产公允价值计量对审计费用的效应。

由于我国绝大多数上市公司在新企业会计准则执行初期普遍选择成本模式对投资性房地产进行后续计量,有部分学者采用案例研究方法探讨上市公司投资性房地产后续计量模式选择问题(张奇峰等,2011;邹燕等,2013)[23][7]。随着房地产交易市场的发展、相关制度规定的完善和公允价值估计技术的提高,采用公允价值计量模式的上市公司越来越多,为学者进行大样本实证检验提供了基础。但是目前采用成本模式和公允价值模式两类上市公司的数量差异依然显著。我们采用倾向得分匹配法(Propensity Score Matching,PSM),使用最邻近匹配法,以选择公允价值模式的上市公司为处理组,选择成本模式的上市公司为控制组,选取公司规模、业务复杂程度、审计意见等变量按照1比1的比例得到配对样本,本文PSM样本一共包含652个观测值。

(二)变量定义与模型设定

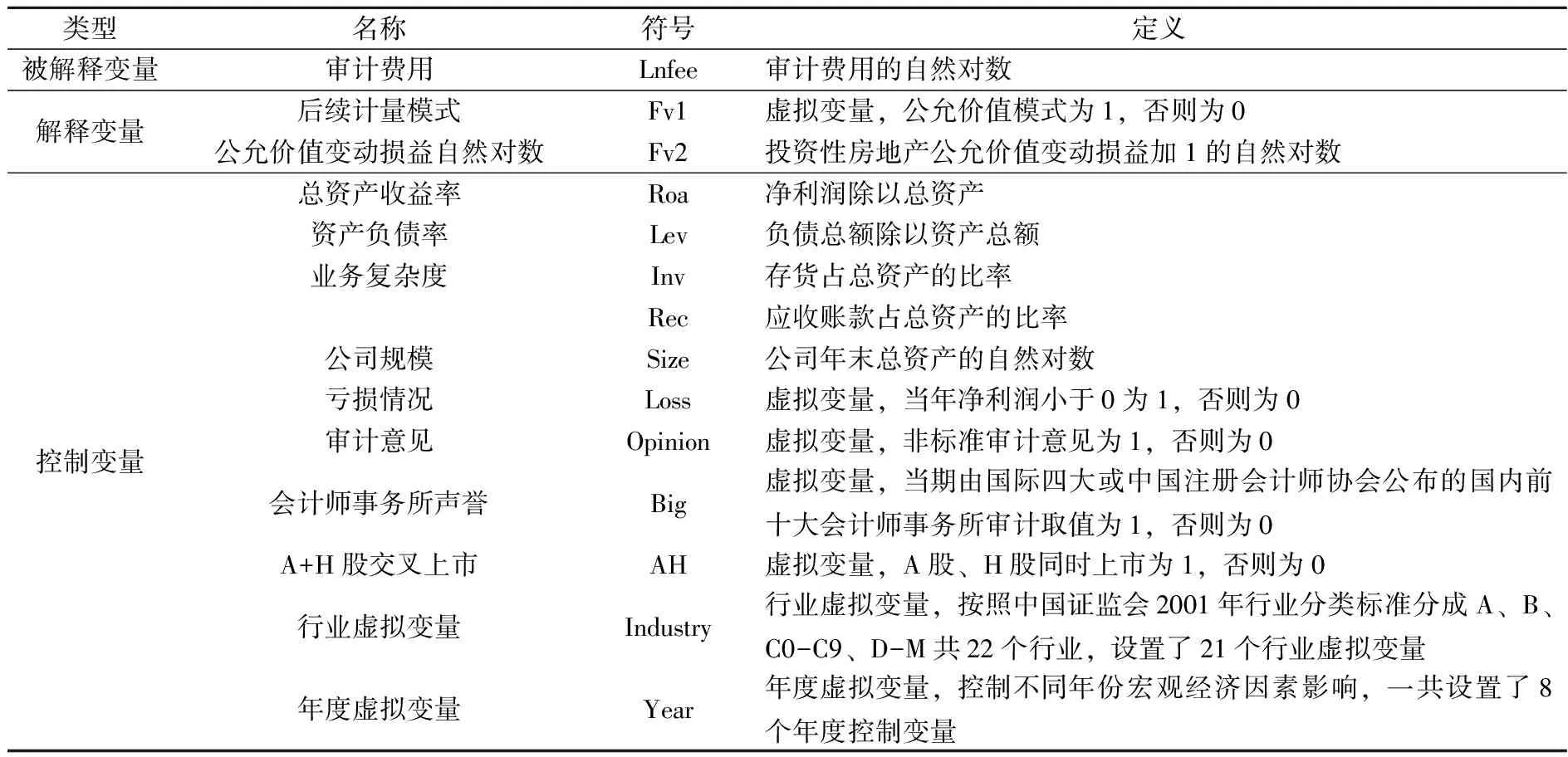

表1 变量定义

本文主要参考Simunic(1980)、叶建芳和何开刚等(2016)、Giannetti等(2015)使用的模型[24][25][26],建立方程(1)以检验上市公司投资性房地产后续计量模式选择对公司审计费用的影响;参照张瑞丽等(2014)[22]和Quagli A.和Avallone F.(2010)的研究[27],建立方程(2)从盈余管理视角进行进一步检验。

Lnfeeit=β0+β1Fv1it+β2Roait+β3Levit+β4Invit+β5Recit+β6Sizeit+β7Lossit+β8Opinionit+β9Bigit+∑Year+∑ Industry+ε

(1)

LogitP(FV=1)it=β0+β1EMit+β2Levit+β3Sizeit+β4AHit+β5Palnit+∑Year+∑Industry+ε

(2)

五、实证检验结果及分析

(一)描述性统计结果

1.描述性统计

表2是主要研究变量的统计性描述。审计费用的平均数为13.697,最小值为11.513,最大值为19.218,审计费用统计性描述结果与叶建芳、何开刚等(2016)[25]统计结果基本一致。审计费用最小值和最大值之间差异较大,表明不同上市公司支付的审计费用存在显著差异。本文考察的主要解释变量Fv1,即是否公允价值模式的虚拟变量,通过75%分位数可以看出,我国上市公司投资性房地产后续计量模式以成本模式为主。至于其他关键变量,上市公司的总资产收益率和资产负债率的平均数分别为4%和50.9%。上市公司出现净利润亏损、被会计师事务所出具非标准审计意见的情况较少,25%分位数、中位数、75%分位数均为0。样本中有50%以上的公司由国际四大或国内十大会计师事务所进行审计。

表2 主要变量描述性统计分析

2.投资性房地产公允价值模式的描述性统计

本文与刘永泽等(2011)[28],张瑞丽、曲晓辉等(2014)[22]统计结果基本一致, 2007年至2015年我国 A 股上市公司对投资性房地产后续计量模式选择呈现出一边倒的态势,绝大多数上市公司仍采用成本模式,只有小部分上市公司采用公允价值模式。虽然采用公允价值模式的上市公司数量及所占比例呈现逐年上升的趋势,但上升速度较为缓慢。金融保险业和房地产行业是目前采用公允价值模式比重最高的行业。在本文的研究样本中,A+H股交叉上市的公司一共有410家,其中有41家上市公司采用公允价值模式,其所占比例略高于全样本的比例。因此,本文试图从审计收费的视角,为当前我国投资性房地产公允价值计量模式的应用现状提供一种可能的解释。

图1 2007~2015年我国上市公司投资性房地产计量模式使用情况表

(二)实证结果分析

1.单变量检验

表3是投资性房地产公允价值计量与审计费用单变量检验结果。相对于采用成本模式的公司,采用公允价值模式的上市公司审计费用更高。审计费用均值和中位数差异的检验结果在1%的统计水平上显著,说明公允价值计量显著提高了审计费用,这与假说1保持一致。进一步来看,相比于实施《收费办法》以前,《收费办法》实施以后投资性房地产公允价值计量对审计费用的影响程度更大,《收费办法》实施以后的审计收费中位数差异显著大于《收费办法》实施以前。这与假说H2保持一致。

表3 单变量检验

注:表中对变量的均值差异进行了t检验,对中位数差异进行了Wilcoxon秩和检验;*、** 、*** 分别表示检验在10%、5%、1%的统计水平上显著。

2.多元回归模型检验结果

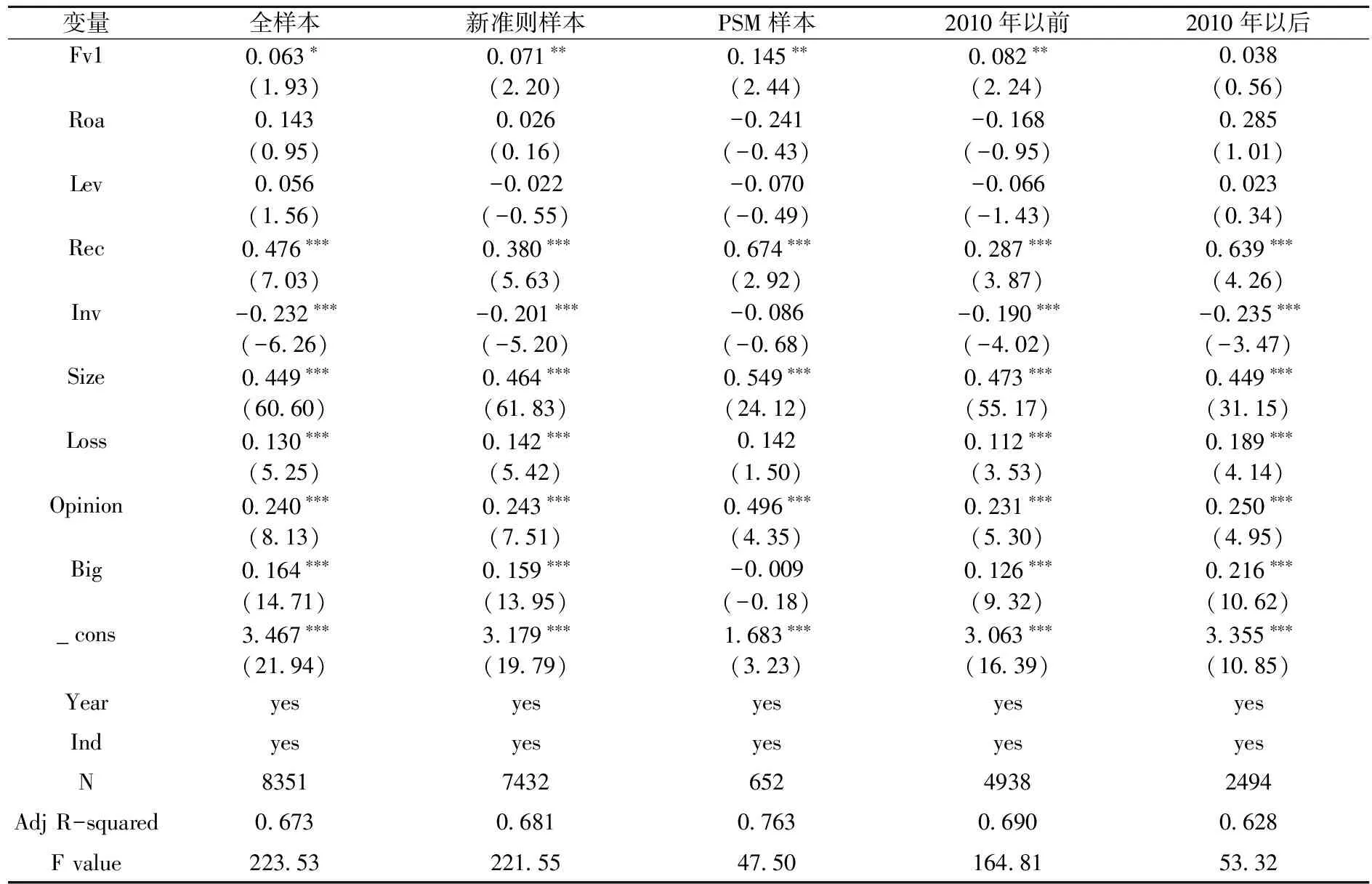

为验证假说H1,我们根据模型(1)进行回归,考察了公司投资性房地产后续计量模式选择是否影响审计费用,为了保证检验结论的稳健性,本文对以下三类样本分别进行回归检验:(1)全样本,即2006年~2015年持有投资性房地产的上市公司样本;(2)新准则样本,即2007年~2015年持有投资性房地产的上市公司样本;(3)PSM样本,按照1比1的比例经过倾向得分匹配后得到的样本。回归结果如表4所示。在控制了其他变量之后,全样本解释变量Fv1与审计收费在10%水平上显著正相关,新准则样本Fv1与审计收费在5%水平上显著正相关。PSM样本解释变量Fv1与审计收费在5%水平上显著正相关。这说明,在2007年新《企业会计准则》执行以后,与选择成本模式相比,上市公司选择公允价值模式计量投资性房地产将增加会计师事务所面临的审计风险,进而增加审计收费。回归检验结果与本文假设1一致。

表4 计量模式与审计收费

注: *** 、** 、*分别表示在1%、5%、10%水平上显著,下方括号内提供的 T 值经过异方差稳健修正。下同。

为了验证假说H2,我们根据模型(1)使用新准则样本进行回归,考察2010年《收费办法》执行对投资性房地产后续计量模式选择与审计收费关系的调节效应,结果如表4所示。我们按照2010年前后分别对数据进行分组,得到2010年前、后两组样本,并分别进行回归检验。由表4可知,在2010年《收费办法》执行之前,投资性房地产公允价值计量模式与审计收费正相关但不显著。在2010年以后,选择公允价值计量模式将提高会计师事务所审计收费,回归结果在5%水平上显著正相关。证实了本文的假设2,即外部审计收费管制政策对会计师事务所审计工作和审计收费产生了约束作用。

六、稳健性检验与进一步分析

(一)稳健性检验

为了验证结论的可靠性,本文从以下三个角度对结论进行稳健性检验。

1. 替代变量检验

借鉴已有研究的做法,在稳健性检验中使用投资性房地产公允价值变动收益加1的自然对数这个连续型变量作为公允价值计量模式的替代变量。如果当期投资性房地产公允价值变动损益小于或等于0,则赋值为0。根据统计,在本文326个采用公允价值计量模式的样本中,绝大多数样本的公允价值变动收益大于0。如果假设1成立,模型中的回归系数应该显著为正。表5第(1)列列示了回归结果,公允价值计量FV与审计费用在1%水平上显著正相关,支持了本文之前的结论。

2.考虑准则执行初期的影响

表5 计量模式与审计收费稳健性检验

注: 由于样本中A+H股上市公司全部由国际四大或国内十大会计师事务所审计,因此稳健性检验3模型不包含Big。

参照以往文献(Barth,2012; Landsman,2012;汪祥耀和叶正虹,2011)[29][30][31]的做法,在研究新会计准则执行效果时剔除第一年执行新会计准则(IFRS,2005;CAS,2007)的样本,本文以2008年至2015年数据作为样本,最终得到6942个观测值,其中采用公允价值模式有314个观测值。表5第(2)列回归结果显示,投资性房地产公允价值计量Fv1与审计费用在5%水平上显著正相关。该结果支持了本文之前的结论。

3.考虑AH股交叉上市

本文利用A+H股交叉上市公司分别采用中国会计准则(CAS)和国际(香港)财务报告准则(IFRS)编制财务报表的特殊性,检验投资性房地产公允价值计量是否导致审计收费差异。2005年1月1日起生效的香港财务报告准则与国际财务报告准则几乎完全一致。由于我国《企业会计准则》并未要求选择成本模式计量的上市公司在财务报表附注中披露投资性房地产公允价值的信息,因此A股上市公司只有采用公允价值计量模式时,审计师才需要对上市公司披露的投资性房地产公允价值进行审计。而A+H股上市公司按照CAS要求提供的财务报表无论采用成本模式还是公允价值模式,都需要按照IFRS的要求表内确认或表外披露投资性房地产公允价值信息并接受审计师审计。由此推出假设,A+H股上市公司投资性房地产后续计量模式选择不会对审计费用产生显著影响。本文以A+H股交叉上市公司作为初始样本,通过手工查阅上市公司年报获得为其向境外资本市场提供财务报表提供审计服务的会计师事务所名称,以聘请同一家会计师事务所审计A股和H股资本市场财务报表的上市公司作为样本进行回归检验,回归结果如表5第(3)列所示。主要解释变量Fv1与审计费用回归结果不显著,间接支持了本文主回归结论。综合上述稳健性检验结果,我们认为本文的结论是比较稳健和可靠的。

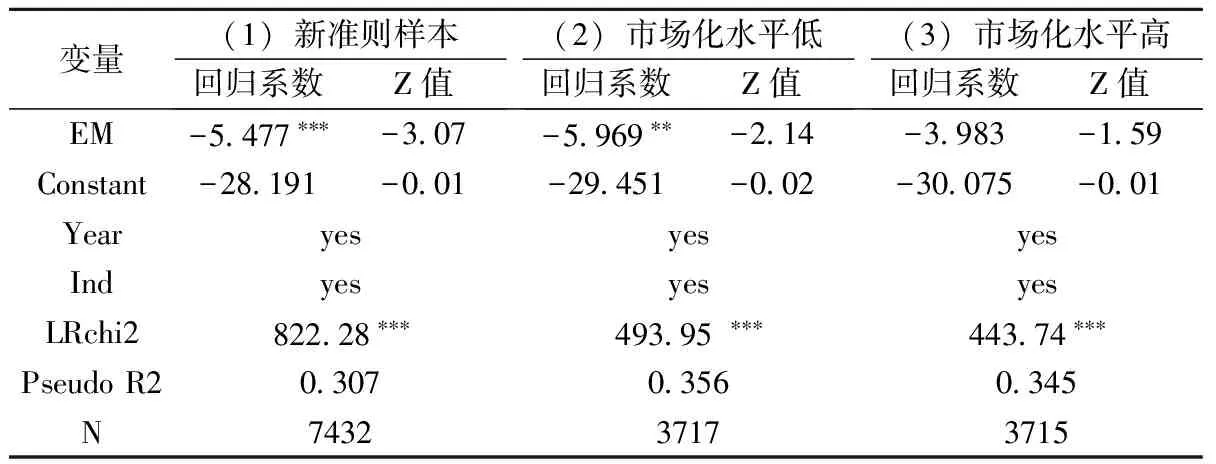

(二)进一步检验:基于盈余管理的视角

Burgstahler和Dichev(1997)[32]发现通过盈余管理避免利润下降或利润亏损是一种普遍现象。上市公司可以运用以公允价值计量的金融资产分类进行盈余操纵,进而对审计收费造成影响(马建威等,2012)[9]。因为上市公司如果存在盈余管理现象,注册会计师审计风险增加,并会考虑从高风险审计项目退出,或者与客户达成共谋,收取更高的审计费用(李东平等,2001)[33]。为了从盈余管理视角进一步验证投资性房地产公允价值计量对审计收费的影响,我们计算得出净利润的绝对值与资产的比值,形成新的变量EM来度量公司进行盈余操纵的动机。EM越小,说明上市公司净利润越逼近于临界值0,越有可能为了扭亏为盈而选择公允价值模式进行盈余管理。首先,本文使用二元 Logit回归模型对新准则样本进行分析,主要变量的回归结果如表8所示。EM与公允价值计量(Fv)在1%水平下显著负相关。即当上市公司净利润绝对值越接近于0,上市公司越有可能采用公允价值模式对投资性房地产进行后续计量,以期通过我国火热的房地产市场价格向上调节利润。这种现象增加了注册会计师对被审单位财务报表具有重大错报风险的疑虑。因此,投资性房地产公允价值计量增加了审计收费。

表6 盈余管理与计量模式

注: *** 、** 、*分别表示在1%、5%、10%水平上显著,下方括号内提供的Z值经过异方差稳健修正。

其次,我们使用樊纲编写的中国各地区市场化进程指数度量上市公司所在地市场化水平,并按照中位数对全样本进行分组。地区市场化水平高意味着政府对经济发展干预较少,产品市场、要素市场、金融市场和中介组织发展成熟,公允价值易于取得且可靠性更高。在这种情况下,上市公司利用投资性房地产公允价值计量进行盈余操纵的空间有限,且被发现的风险更高。因此,上市公司通过选择投资性房地产公允价值计量进行向上盈余操纵的可能性较低。表6结果显示,在地区市场化水平较低的一组,EM与公允价值计量(Fv1)在5%水平下显著负相关。而在地区市场化水平较高的一组,EM与公允价值计量(Fv1)负相关但不显著。这说明,当地区市场化水平较高时,公允价值计量可靠性提高,有助于抑制上市公司通过投资性房地产进行盈余操纵的动机。

七、研究结论

本文以2007~2015年A股上市公司为样本,实证分析了上市公司投资性房地产公允价值计量模式选择对审计费用的影响。研究发现,上市公司选择公允价值模式进行投资性房地产后续计量将增加会计师事务所和审计师面临的审计风险,进而增加审计收费。并且上述结论在外部审计收费政策管制程度较高时更为显著。进一步研究发现,由于处于盈亏平衡点的上市公司更有可能选择公允价值计量投资性房地产,因此,公允价值计量增加了审计师对公司利用投资性房地产公允价值变动收益进行盈余管理的疑虑。而较高的地区市场化水平提高了公允价值估值的准确性,有助于抑制上市公司利用投资性房地产公允价值计量进行盈余操纵的动机。

2017年是欧盟(EU)要求所有欧元区国家上市公司强制执行国际财务报告准则(IFRS)编制合并财务报表的第十二年,同时也是我国《企业会计准则》(CAS)正式执行十周年。我国一直通过不断跟踪、参与国际会计准则理事会(IASB)的发展动向和准则制定过程,积极推动我国企业会计准则与国际财务报告准则的持续趋同。《企业会计准则第3号——投资性房地产》(CAS 3)执行十年以来,自愿采用公允价值模式进行投资性房地产后续计量的上市公司一直数量较少,占当期拥有投资性房地产上市公司的比例还不到10%。本文的研究结论为当前投资性房地产公允价值模式的应用现状提供了一种可能的解释,希望能为我国会计准则国际趋同、为会计准则制定机构和市场监管机构的政策制定提供有益参考。

[1] Goncharov I., Riedl E. J., Sellhorn T. Fair Value and Audit Fees[J].Review of Accounting Studies, 2014, 19(1):210-241.

[2] Dietrich J.R., Harris M.S., Muller K.A.The Reliability of Investment Property Fair Value Estimates[J].Journal of Accounting and Economics, 2001, 30(2):125-158.

[3] Stella S., Malcolm S.Value-relevance of Presenting Changes in Fair Value of Investment Properties in the Income Statement: Evidence from Hong Kong[J]. Accounting and Business Research, 2009, 39 (2):103-118.

[4] Muller K.A., Riedl E.J.,Sellhorn T.Mandatory Fair Value Accounting and Information Asymmetry: Evidence from the European Real Estate Industry[J].Management Science, 2011,57(6):1138-1153.

[5] Israeli D.Recognition versus Disclosure: Evidence from Fair Value of Investment Property [J]. Review of Accounting Studies, 2015, 20(4):1457-1503.

[6] 刘运国,易明霞.投资性房地产公允价值计量的价值相关性研究[J].税务与会计,2010,(2):51-56.

[7] 邹燕,王雪,吴小雅.公允价值计量在投资性房地产中的运用研究——以津滨发展及同行业同地区公司为例[J].会计研究,2013,(9):22-28.

[8] 周玮,徐玉德.投资性房地产公允价值计量对债务融资的影响——基于沪深A股上市公司的实证分析[J].证券市场导报,2014,(10):41-46.

[9] 马建威,杨亚军,黄文.以公允价值计量的金融资产分类与审计收费的相关性研究——来自2007-2010年沪市A股的经验证据[J].中央财经大学学报,2012,(11):85-90.

[10] 杨书怀.公允价值计量对审计费用、审计质量的影响——基于 2003-2010 年 A 股上市公司的实证分析[J].当代财经,2013,(2):119-129.

[11] Christensen H.B., Nikolaev V.V.Does Fair Value Accounting for Non-financial Assets Pass the Market Test? [J].Review of Accounting Studies, 2013, 18(3):734-775.

[12] 葛家澍.关于公允价值会计的研究——面向财务会计的本质特征[J].会计研究,2009,(5):6-13.

[13] 杨俊杰.房地产价格波动对宏观经济波动的微观作用机制探究[J].经济研究,2012,(增1)∶117-127.

[14] Ball R., Brown,P. An Empirical Evaluation of Accounting Income Numbers[J]. Journal of Accounting Research,1968,(6):159-178.

[15] 宋建波,高升好,关馨姣.机构投资者持股能提高上市公司盈余持续性吗?——基于中国 A 股上市公司的经验证据[J].中国软科学,2012,(2):128-138.

[16] 周冬华,康华,赵玉洁.内部人交易与持续经营审计意见——来自财务困境类上市公司的经验证据[J].审计研究,2015,(2):97-105.

[17] 伍利娜.审计定价影响因素研究——来自中国上市公司首次审计费用披露的证据[J].中国会计评论,2003,(1):113-128.

[18] 王雄元,王鹏,张金萍.客户集中度与审计费用:客户风险抑或供应链整合[J].审计研究,2014,(4):72-82.

[19] 陈毓圭.注会业监管须剑指恶性价格战[N].中国财经报,2012-01-14(1).

[20] 许浩然,张敏,许天慧.定价管制、 审计费用与审计质量——来自我国 A 股上市公司的经验数据[J].会计与经济研究,2016,(3):3-24.

[21] 齐鲁光,韩传模.客户产权差异、审计收费和审计质量关系研究——基于风险导向审计理论[J].审计研究,2016,(2):66-73.

[22] 张瑞丽,曲晓辉,张国华.投资性房地产计量模式选择的动机及影响因素研究——来自中国A 股市场的经验证据[J].当代财经,2014,(7):115-129.

[23] 张奇峰,张鸣,戴佳君.投资性房地产公允价值计量的财务影响与决定因素:以北辰实业为例[J].会计研究,2011,(8):22-29.

[24] Simunic D. A.The Pricing of Audit Services: Theory and Evidence[J].Journal of Accounting Research, 1980,22 (3):161-190.

[25] 叶建芳,何开刚等.不可核实的商誉减值测试估计与审计费用[J].审计研究,2016,(1):76-84.

[26] Giannetti M.,Liao G.,Yu X.The Brain Gain of Corporate Boards: Evidence from China[J].Journal of Finance,2015,70(4):1629-1682.

[27] Quagli A., Avallone F. Fair Value or Cost Model? Drivers of Choice for IAS 40 in the Real Estate Industry[J].European Accounting Review, 2010, 19(3): 461-493.

[28] 刘永泽,马妍.投资性房地产公允价值计量模式的应用困境与对策[J].当代财经,2011,(8):102-109.

[29] Barth M.E.,Landsman W.R.,Lang M.,Christopher W.Are IFRS-based and US GAAP-based Accounting Amounts Comparable? [J].Journal of Accounting and Economics, 2012, 54(1):68-93.

[30] Landsman W.R., Maydewa E. L., Thornock J.R. The Information Content of Annual Earnings Announcements and Mandatory Adoption of IFRS [J].Journal of Accounting and Economics, 2015, 53(1):34-54.

[31] 汪祥耀,叶正虹.执行新会计准则是否降低了股权资本成本——基于我国资本市场的经验证据[J].中国工业经济,2011,(3):119-128.

[32] Burgstahler D., Dichev I.Earnings Management to Avoid Earnings Decreases and Losses[J].Journal of Accounting and Economics, 1997, (24)∶99-126.

[33] 李东平,黄德华,王振林.“不清洁”审计意见、盈余管理与会计师事务所变更[J].会计研究,2001,(6):51-57.