美的并购德国库卡集团动因及绩效分析

汪永忠+张翔

[提要] 美的是中国领先的消费类电器制造公司,其业务活动遍布全球各地,主要从事家用电器生产和销售业务。研究美的并购德国库卡集团过程,通过分析其中的财务指标及其绩效考评,对企业未来的战略管理、技术要求、成本分析等进一步说明,为后期并购案例的收购与绩效分析提供借鉴及参考意义。

关键词:美的并购;目标管理;参考意义

中图分类号:F27 文献标识码:A

收录日期:2017年11月12日

一、引言

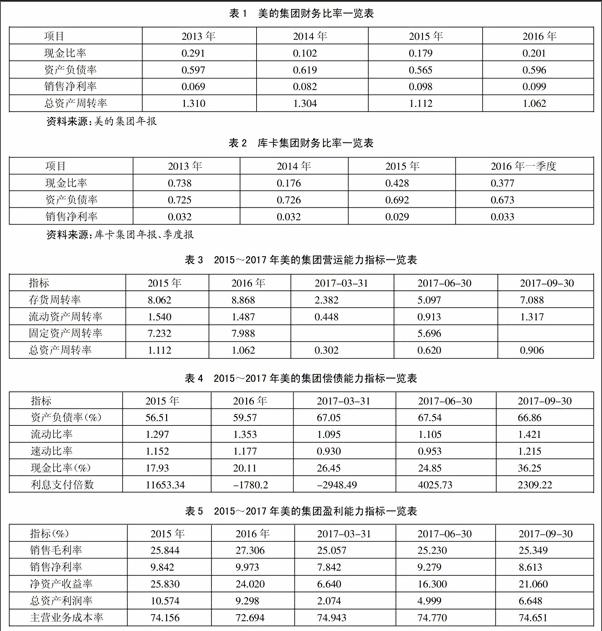

美的集团于深圳证券交易所上市,在国际、国内享有很高的声誉。在美的并购库卡之前,即从2013年到2016年期间的年报显示,美的集团的现金比率呈先下降后上升趋势,表明公司近几年的现金流不断积累,短期偿债能力不断增强。在长期偿债能力方面,基本保持在60%的水平上,整个公司的资本结构比较稳定,没有太大波动。在盈利能力方面,公司的销售净利润不断增强,从2013年的6.9%增长至2016年的9.9%,这为企业进行并购,扩大生产规模提供了坚实的基础。在公司的营运能力上,总资产周转率呈下降趋势,美的应努力提高资产的利用效率,以免影响公司的获利能力。(表1)

库卡公司专注于工业机器人领域,技术水平领先。集开发、制造工业机器人、生产机械和设备为一体的机器人生产制造集团。收购前从2014年到2016年年报及中期报如表2所示。(表2)

库卡2014年后现金比率有所回落,但近三年保持稳定,说明库卡集团直接偿付流动负债能力较强,由于比率大于20%意味着企业流动资产未能得到合理应用。库卡资产负债率基本保持在70%的水平,从集团经营者角度来看,较高的资产负债率利于通过举债经营扩大生产规模,开拓市场增加企业获利能力。

二、并购过程及对价分析

2016年5月18日,美的集团通过其控制的境外全资子公司MECCA以现金方式全面要约收购库卡集团股份。本次收购价格是美的集团在全面考虑并综合评估目标公司的资产状况、盈利水平、品牌影响力、技术水平、市场占有率、协同效应等众多因素的基础上,要约价格115欧元/股,较发布要约议案前一天的股票收盘价溢价36.24%,要约价格对应的股权价值为45.7亿欧元。所以本次交易的企业价值/EBITDA倍数为18.2x,企业价值/销售额倍数为1.6x。与ABB、发那科、安川电机等上市公司相比,本次收购价格对应的倍数比其余三家企业的企业价值/EBITDA平均倍数高,企业价值/销售额倍数平均值与本次收购价格对应的倍数相当。

此次收购溢价为36.24%,相对于2016年2月3日的收盘溢价为59.60%,其溢价比落在可比交易收购溢价水平范围之内。本次收购价格对应的企业价值/EBITDA倍数较境外可比上市公司高,企业价值/销售额倍数处于可比境外上市公司区间范围内,但要比平均值低。与境内可比上市公司相比,本次收购对应的估值倍数远低于境内可比上市公司估值倍数;从可比交易来看,本次收购对应的估值倍数均低于可比交易的估值平均水平;从战略投资者收购大型德国上市公司溢价情况来看,本次收购的溢价水平处于可比交易溢价水平区间范围内。

三、并购动因分析

从战略意义看:库卡业务最为集中,只有工业机器人和仓储自动化,两项业务都非常契合美的智能制造的战略布局;从技术能力看:库卡全球市场占有率仅9%,走下游应用向上的路线。但是,技术优势明显,其天然优势正是美的集团所需要的;从成本上考量:美的选择以海外并购的方式实现人工智能的弯道超车,享受制造升级的红利,更符合美的并购德国库卡成本低廉的愿景。

四、并购绩效分析

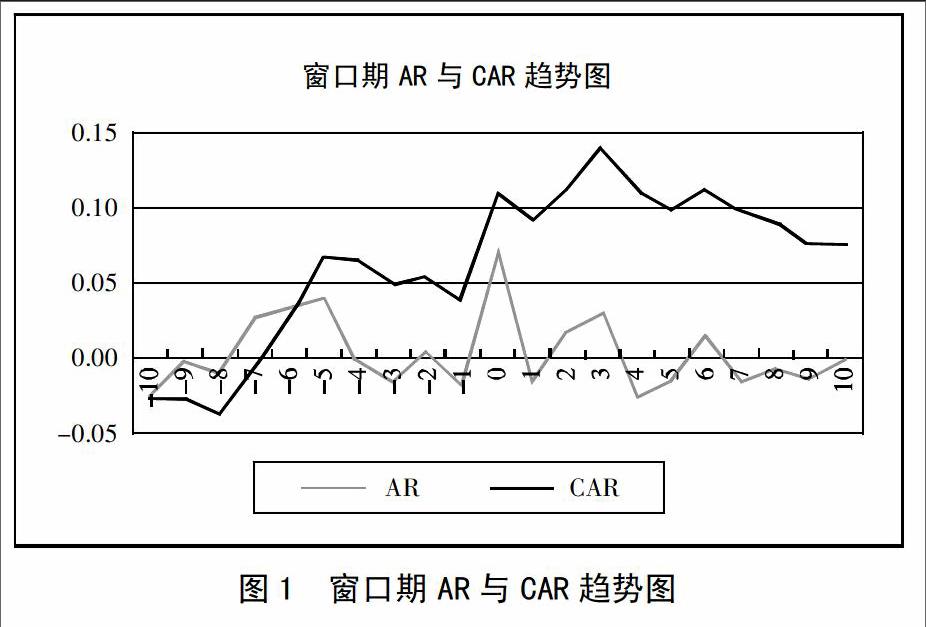

(一)采用事件研究法对美的集团市场反应进行分析。美的集团在发布并购消息后,计算超额收益率,实际收益率和预期收益率分别选取国泰安数据库中美的集团“考虑现金红利再投资的日个股回报率”和“上证综合指数回报率”。通过计算两者的差额得到超额收益率,根据AR得出美的集团在公告日前后事件窗口之间累计超额收益率CAR,如图1所示。(图1)

通过观察图1美的集团并购事件窗口期内超额收益率(AR)和累计超额收益率(CAR),可发现累计超额收益率在宣告日前6个交易日伴随着日超额收益率的提升开始为正,并且在(-5,10)区间内始终显著大于零,日超额收益率在(-5,10)区间内虽然存在波动,但稳中有上升趋势,表明投资者认为这次重大资产重组包含股票估值信息,并对其价值给予肯定。

(二)财务指标分析。美的集团正式签署协议并购德国库卡集团的时间是2017年1月7日。以此数据为区分点,对其进行分析研究。2016年年底前属于并购前阶段,2017年以后属于并购后阶段。

1、营运能力分析。将营运能力分析分为三个部分,主要从总资产营运能力、固定资产营运能力、流动资产营运能力三个方面来分析。美的集团作为一家制造业企业,其存货在流动资产中占有重要位置,用其周转率衡量流动资产管理水平也具有代表性。从表3中我们可以看出,存货周转率、流动资产周转率、总资产周转率在并购完成相对应的季度都发生了下降,但随后显著提升。其发展趋势与2015~2016年的总体水平相当,因此这种短暂的下降是企业并购正常发展所带来的。其中,流动资产周转率、总资产周转率明显提升,说明美的集团在并购德國库卡后有关资产管理水平的协同效应得到了一定程度的提升。(表3)

2、偿债能力分析。将偿债能力分析分为下述几个部分,主要从资产负债率、流动速动比率、现金比率、利息支付倍数五个方面来分析。企业偿债能力是反映企业财务状况跟经营能力的重要指标,从表4可以看出美的并购库卡后企业的流动比率、速动比率、现金比率都得到了明显的提高,说明企业并购后短期偿债能力增强,债权的安全性得到了提升。利息支付倍数也显著提高,说明企业负债经营的财务风险减小,偿付借款利息的能力变强。综上所述,并购德国库卡增强了美的偿还债务的能力,而企业有无偿债能力是企业能否健康发展的关键。故此次并购为美的集团的健康发展起到了支持作用。(表4)

3、盈利能力。将盈利能力分析,主要从销售毛利率、销售净利率、净资产收益率、总资产收益率及主营业务成本率等五个方面分析。从上表可以看出,并购完成后相应指标出现了短暂的回落后但又稳步提升,其中净资产收益率增幅明显,说明企业所有者权益的盈利能力变强。说明此次并购给美的集团在盈利能力带来了积极的效果,利用库卡的技术领先优势能在美的集团未来的发展中带来协同效果。并且在财务指标层面也起到了一定的作用。(表5)

五、结论

由于美的集团近年来发展稳定,持续位居行业领先地位。并且美的集团注重海外市场,关注海外扩张和并购的机会。机器人产业潜力较大,美的集团加强布局。近年来,库卡集团发展情况良好,通过自身业务扩张和外部收购兼并,并购德国库卡使美的集团的资产规模、销售收入和盈利水平得到了相应的提升,并且增强了美的集团的竞争力和发展潜力。本次交易将深化美的集团进一步的战略投资。与库卡集团合作有助于美的集团在机器人与自动化领域深入拓展,并强化战略布局。同时,本次交易将进一步为美的集团开拓海外业务,寻求新的业务增长点以及为提高上市公司盈利能力奠定基础。

主要参考文献:

[1]孟格.基于动因的企业跨国并购绩效分析——以美的并购开利拉美空调业务为例[J].绍兴文理学院学报(自然科学),2014.34.3.

[2]贺慧.美的并购小天鹅动因及绩效分析[D].山东大学,2013.

[3]陈桂华.外资并购我国上市公司绩效分析及对策建议[J].经济问题,2010.8.

[4]马超侠.绩效分析在我国上市公司并购的探讨[J].中国乡镇企业会计,2017.2.

[5]项英.融创中国收购“绿城中国”的并购绩效分析[J].财会通讯,2017.2.

[6]李志刚,陈守东,刘志强.我国上市公司并购绩效分析[J].税务与经济,2008.5.endprint