国外农村土地证券化经验借鉴与国内实践分析

——以安徽省为例

张 咪,宋 华

(安徽大学 经济学院,安徽 合肥 230601)

国外农村土地证券化经验借鉴与国内实践分析

——以安徽省为例

张 咪,宋 华

(安徽大学 经济学院,安徽 合肥 230601)

农村金融资金不足的问题一直是限制我国“三农”发展的重要阻力之一,但是在部分发达国家农村土地证券化已经成为扩增农村资金来源的一个重要手段。本文通过分析美国、德国、日本的土地证券化的经验,并以安徽省为例,具体介绍土地抵押贷款、土地股份合作社、土地信托流转这几种运行模式在我国的实践探索,最后,总结经验,提出我国推进土地证券化的建议。

农村土地证券化;土地抵押贷款;土地股份合作社;土地信托流转

农业一直是我们国家国民经济的重要组成部分。现如今,农村经济体制的改革和不断地完善,明显看到了农村经济的进步,也陆陆续续地引导了许多金融机构进驻农村,给农民提供了便利,为农村金融的发展做出了积极贡献。但是,发展的进程仍然还没有上升到新的台阶,其中资金短缺的问题始终是主要原因。农村资金融资难,渠道少,贷款担保难,资金的来源匮乏等问题也一直在制约着我国农村经济和现代化农业更进一步的发展。资产证券化作为一种新兴的金融工具,凭借着其自身独特的优点被许多发达国家使用并且发展得十分迅速。又因为农村土地天然地的被赋予了巨大的财富,于是农村土地证券化作为资产证券化的一种新的尝试,被许多发达国家实施并且在实践中不断完善,运行模式日渐成熟,不仅为农民增添了收入,同时也促进了农村金融和农业经济的发展。在我国,直到2014年,党中央的“一号文件”中提出要倡导社会资金参与“三农”建设并且支持金融机构开展建设中长期贷款;同年的4月22日,国务院办公厅发布的《关于金融服务“三农”发展的若干意见》中关于增扩涉农资金的投放,也首次提出要“开展涉农资产证券化试点”[1]。但是因为我国农村土地证券化起步的晚,进程也较为缓慢,因此需要从国外的成功经验当中得到启发,政府和金融机构一起在实践探索中发现问题解决问题。

一、农村土地证券化的基本概念

土地证券化是一项金融创新,灵感来自于资产证券化。简单地说,资产证券化是指:把原本流动性较差的甚至不具有流动性的资产,整合重组后形成可以在市场上流通出售的资产,得以获取融资,但是要求这项资产拥有可以预期的收益以及稳固现金流的特点,转换的过程通常交由特殊目的公司完成。现如今的土地证券化这个概念可以分成广义的土地证券化以及狭义的土地证券化。广义的又可以分为两种含义,一种是土地融资证券化:这个过程比较简单,指直接以土地为支撑在资本市场上发行出售债券、股票等,从而获取资金的一种方式;二是土地资产证券化:是指把本不可以流动的土地资产,重新组合,赋予其流动性,转换为可在市场上流通出售的资产,农民以此获取资金,农村金融也得以进一步发展,当然,这也是因为土地资产同样是具有能够产生未来可以预期的收益以及稳固现金流的这个特点。狭义的土地证券化就只包括了后者[2]。现在常见的一些土地证券化的形式有:土地抵押融资,土地信托,土地专项管理计划等。

目前在我国,土地证券化主要有两种形式:一种是土地专项管理计划,是指拥有农村土地收益的农民或者三农企业把未来能产生稳定现金流的土地收益权作为基础资产,在证券公司设立专项资产管理计划,那么投资者就可以在证券公司选择购买,获取投资收益,农民也得以取得资金,土地产生的收益现金流则由指定的银行进行管理,按期支付本息给投资者,一般在此过程中会以第三方的担保或其他方法用来保证投资者的收益;另一种是土地抵押贷款证券化,是指农民或三农企业把所拥有的农村土地的承包经营权作为抵押向银行或其他金融机构申请贷款以获取资金,银行或其他金融机构发放贷款之后,将农民的抵押的土地出售给特殊目的公司(SPV),特殊目的公司在我国通常是证券公司,证券公司会把这些抵押的土地进行整合组成基础资产,并通过相关中介机构为其评级和增信之后,在资本市场发行有价证券进行融资。具体的流程描述起来较为烦琐,用图1来表示。

图1 土地抵押贷款证券化流程图

二、国外农村土地证券化的经验

(一)美国联邦土地银行

家庭大农场是美国农业的主要模式。最初关于土地证券化的模式就是与土地贷款融资相关的形式,1916年,随着相关法案的颁布,于是成立了主要负责农村土地抵押贷款的业务的联邦土地银行。在后来的农村土地证券化的过程中也一直承担着重要角色。到了1952年,全美12家联邦土地银行共同组成了中央土地银行,负责全美农村土地证券化业务的运行,主要包括土地证券的发行和土地抵押贷款相关业务,这也标志着美国的农村土地证券化模式已经成熟[3]。主要流程表现为:农民或农场主直接以土地作为抵押向农村信用合作社申请贷款,农村信用合作社作为联邦土地银行的基础组成部分,主要负责发放贷款。申请通过之后,农民或农场主必须购买所申请借款额的5%作为入股凭证,才可以获得联邦土地银行发放的长期抵押贷款。且借款额一般不可以超过土地价值的85%,期限短则3~4年,长则30~40年[4]。之后由联邦土地银行将土地作为基础资产发行土地债券,贷款的偿还也由农村合作社转到联邦土地银行,偿清本息之后,农民或农场主就可以收回抵押的土地,且可以自由选择收回入股的资金。这就是美国土地证券化的大致流程,下面用图2来更直观的表示。

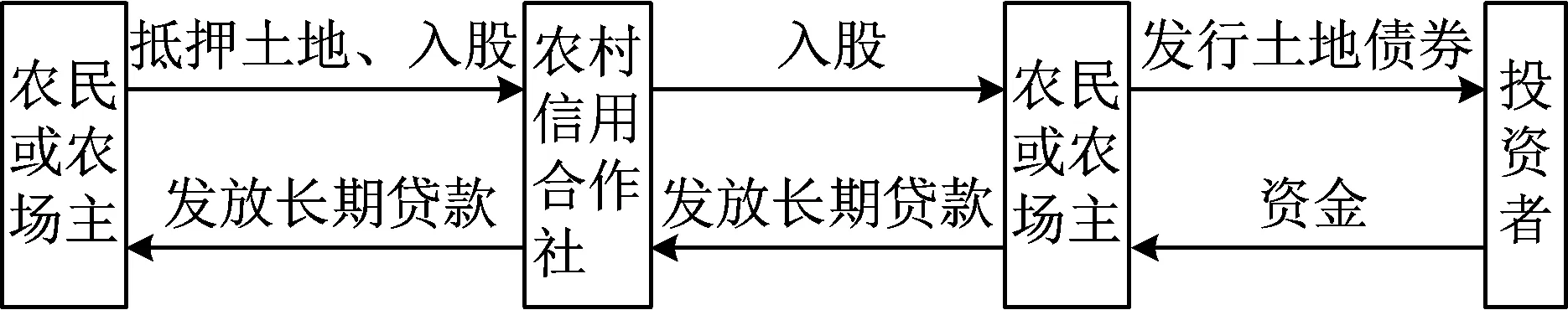

图2 美国联邦土地银行的运作模式

(二)德国土地抵押信用合作社

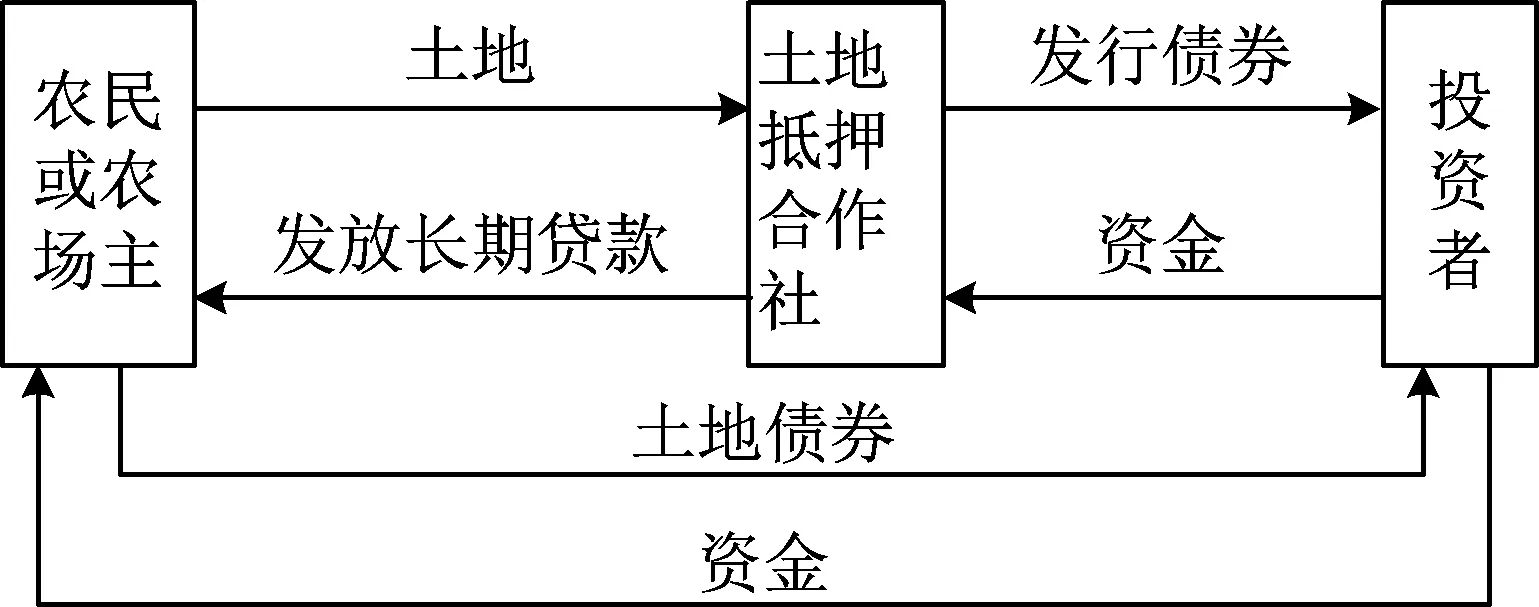

德国是国际上最早开展土地证券化的国家,1770年,土地抵押信用社组织在德国普鲁士成立了。当时主要是政府主导发行土地债券,更多的是面向大地主和贵族们,为他们提供服务。直到19世纪,因为土地制度的改革,农民才得以转变身份成为土地抵押合作社的主体,其运作模式用图3表示。农民将土地抵押给土地抵押合作社之后,就可以成为合作社的社员。合作社再以此为担保,发行债券,取得资金,为农民的农业生产提供资金支持。通常情况下,土地抵押贷款的金额为土地价值的二分之一或三分之二,并与土地抵押合作社签订合约,规定贷款利息,期限,每年本息偿还的办法等[5]。土地抵押合作社更像是农民和投资者之间沟通的媒介,由土地抵押合作社将农民每年所支付的利息转付给投资者,并将农民偿还的本金作为一种偿债基金用来放贷生息,回购证券,以保证市场的流动性。

图3 德国土地抵押合作社的运作模式

(三)日本土地信托

日本的农村土地证券化始于20世纪50年代,作为典型的亚洲小农经济模式,在发达国家成功经验的启发下,结合自己国家的国情,开始尝试以日本农业协同公会为主体开展农地证券化。之后又在政府的支持下,建立了更为完善成熟的农业协同公会系统,确立了具有本国特色的农村土地证券化制度和运作模式。其最主要的特点在于多层次的组织。首先,农民以土地入股形成基层农业协同公会;之后,基层农业协同公会再以入股的方式形成了农业信用联合会;最后,再由农业信用联合会入股形成了农林中央金库。三个层级之间相互独立,自主经营,上一层组织会为下一层组织提供信息帮助和相关指导[6]。运作模式表现为:土地的所有者一般是指农民,把自己的土地信托于农协系统,通常是以出售或者租赁的方式,于是在农协系统之后的发行和管理土地证券的过程中就能够获得红利,增加收益。基层农业协同公会按定存的30%和活期的15%的比例将剩余的资金转存到农村信用联合会或者购买有价证券,开展信托业务。农村信用联合会主要通过存、贷款来调节各个基层协同公会之间的资金运转,并负责搭建起基层协同公会和农林中央金库之间沟通的桥梁。另外农村信用联合会必须将存款总额减去贷款之后的资金按50%的比例存入农林中央金库,农林中央金库则会按照国家法令的指导,运作全国系统内的资金。下面用图4来表示。

图4 日本土地信托的运作模式

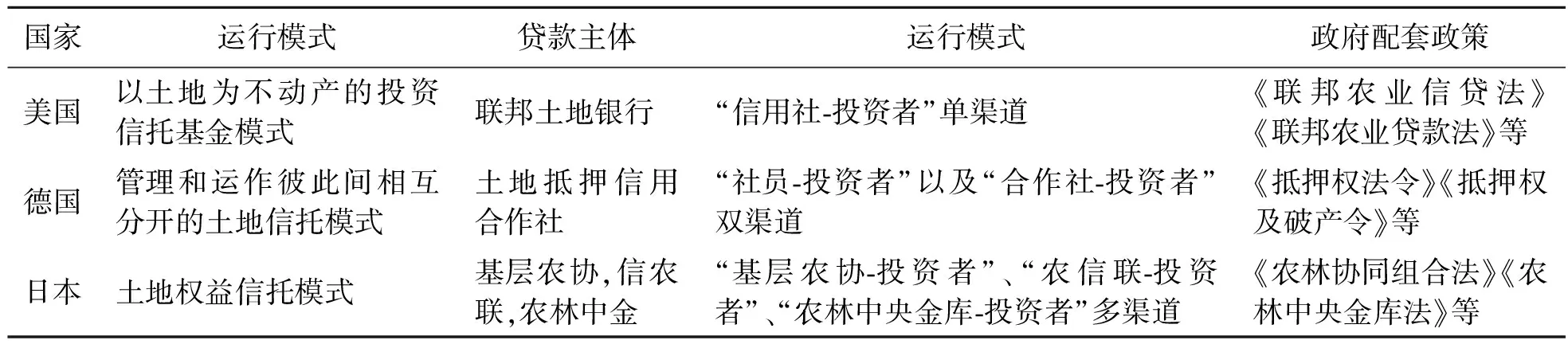

通过以上对三个不同国家之间已经比较成熟的土地证券化运行模式的简述,我们可以看到,每个国家在为了促进农村经济的发展,为解决农村金融的资金问题的过程中都是经过了一段时间的探索,都需要类似农村信用合作社的中介机构,且在不同的模式下都离不开政府的支持。也可以看到在不同的国家之间也有适应于本国国情的特点。下面用表1做一些简单的比较。

表1 美国,德国,日本农地金融机构的比较

三、国内土地证券化的实践——以安徽省为例

2016年,在安徽省小岗村召开的农村改革座谈会上,习近平总书记在会上就强调了依然要处理好农村土地与农民之间的关系[7]。实现农村土地承包权和经营权的分置,对农村土地证券化来说室友推动作用的,农地在确权之后,其资产属性得以进一步的确立,那么农民就可以把自己拥有的土地的承包经营权以抵押、信托、作价入股等形式实现证券化,获取更多的收益,同时也盘活了农村土地资产。下面以安徽省为例,分别简述土地证券化在我国的三种运行模式。

(一)农村土地抵押贷款

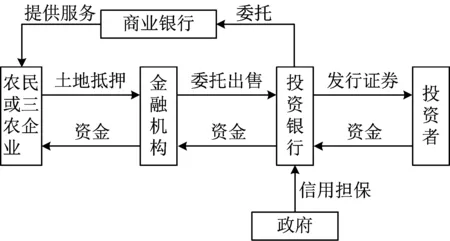

农村土地抵押贷款就是以土地经营权作抵押的贷款。表现为:农民和农业企业向银行或其他金融机构申请贷款的时候是以农村土地的承包经营权作为抵押,之后银行或其他金融机构则会这些土地委托出售给特殊目的公司,在我们国家通常表现为投资银行,由其将抵押的土地进行整合,组成基础资产池,并利用政府的信用担保提高证券级别,然后对外发行相关的资产支持证券出售给投资者获取资金,而关于贷款具体服务则委托给商业银行负责,流程如图5所示。

图5 农村土地抵押贷款运行模式

早在2007年,安徽省就选取了13个农地抵押贷款的试点区上报中央并获得了许可。2015年,在由国务院发布的试点文件当中,农村土地承包经营权也已经在某种程度上被赋予了资产的属性,具有了可以被用来抵押贷款的功能。安徽省委省政府也是十分的重视,发布了相关文件并要求在全省各地区贯彻落实试点工作。在经过了长时间的探索,也取得了较显著的成效,相关数据显示,截至2016年3月,全省范围内的10个试点县抵押贷款余额为5 059万元,相比年初已经扩增了2 706万元,累计有85笔贷款发放,并且没有出现不良贷款[8]。但是在实践的过程中还是遇到了许多障碍:农村土地产权不够清晰,并且缺乏专业评估机构;业务形式较为单薄,参与的金融机构较少;抵押物处置法律障碍,社会保障不完善

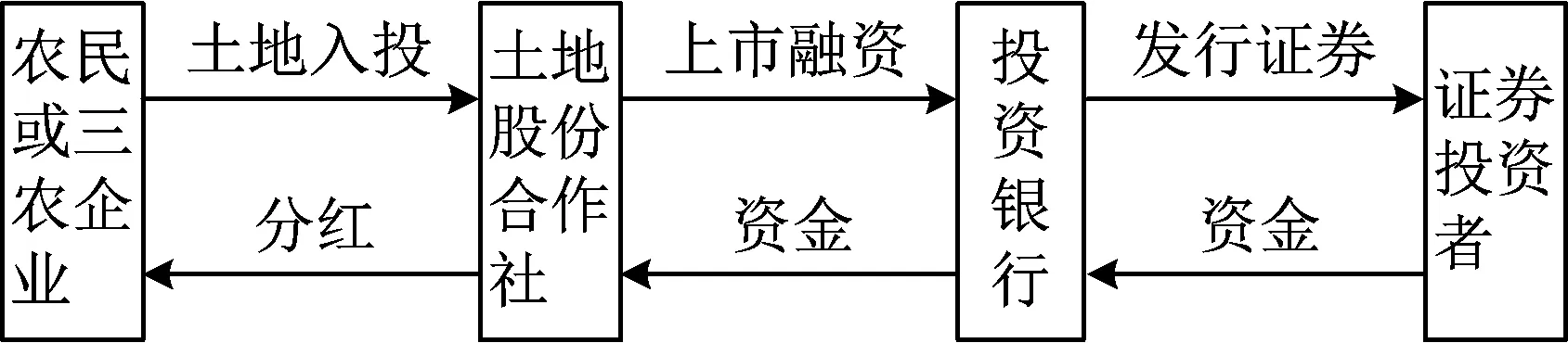

(二)土地股份合作社

土地股份合作社是一种农民作为股东的土地股份公司,但不同于一般的商业股份公司,以资金入股,这里是农民以土地的承包经营权入股成立。所以,农民在获得相应的土地租金的同时还可以以股东身份享受分红。合作社对入股的土地,可以选择自主经营,也可以选择出租给农业企业形成一种内股外租的形式,还可以部分自主经营部分内股外租。另外,对于预期土地收益高的还可以申请上市融资,发行证券(如图6所示)。

图6 土地股份合作社上市融资的运行模式

安徽省内的土地试点工作开展后,第一家农村土地股份合作社是在肥西县的官亭镇成立的,取名为“新民土地股份合作社”。同时,这也是全国第一个可以在工商部门注册的土地股份合作社,具有重要的意义,承认了土地股份合作社的合法性质,降低了农民的风险,保护了农民的权利。虽然采用的也是内股外租的模式,但是与其他土地股份合作社的另一个不同之处在于,是以农民的土地租金为前提,在保障土地租金正常发放情况下,再以企业的经营状况为依据进一步分红。因此农民不再需要承担企业经营不善的风险,收入也更加的稳定了。肥西县农委的公开资料中显示,农民年均收入要比过去单纯种地增加2.4万元[9]。显然这也是一种加快农村经济发展的有效模式。但作为一种新兴的运作模式,安徽省在这一模式的实践也发现了诸多问题:首先这一模式是受地理限制的,需要有大面积的土地平整,肥西县本身地势平坦,农民对土地依赖性也不高,而对于池州市这样的丘陵山地,土地破碎分散,就不适宜;其次合作社内部管理水平不高,多数合作社都是农民为带头人组建的,内部财务支出也不透明;最后,除了新民土地股份合作社实现了工商注册之外,国内的也包括安徽省内的其他合作社还只能视为一种民间组织,在法律上的合法性还有待提高。

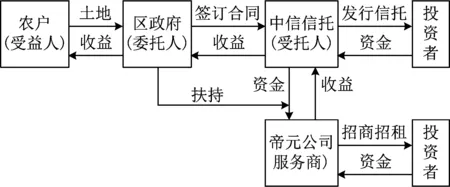

(三)土地信托流转模式

土地流转信托是一种把土地流转与信托计划相结合的新型模式,简单说就是指:拥有土地承包经营权的农民或集体把土地的经营权信托给受托人,以获取更多的土地收益。土地信托流转的模式其实早已在我国实践试点了,譬如较早的“沙县模式”“绍兴模式”等。但是这些早期的模式大多是由政府出资设立土地信托公司,基本都是完全以政府为主导,并不是真正意义上的土地信托,实际上只是集中出租土地经营权。这里要说的是另外一种由商业信托公司为主导的模式,使土地经营权的流转更具有资本属性,是一种市场化的运作方式,是真正意义上的土地信托。

我国首个真正意义上的土地信托,就落在了安徽省宿州市,是由中信信托公司发行的,俗称“中信1301”,其中第一期流转土地有5400亩[10]。后来也称作“宿州模式”被其他地区借鉴。具体表现为:由政府牵头将农民的土地集中起来,实际上是把土地的承包经营权收集起来,作为信托资产。埇桥区区政府作为委托人,将这项信托资产委托给信托公司,也就是中信信托公司,农民则作为受益人。中信信托公司作为受托人再把归集的土地承包给安徽帝元农业公司,帝元公司则以服务商的身份为中信信托公司提供服务,负责对土地进行开发、运作、招商招租,实现土地的增值,获得土地收益。中信信托则会在资本市场上进行融资为帝元公司提供运营和管理土地所需的资金,过程中,当地政府也给予了一些扶持。下面用图7简单描述运行模式。

图7 “宿州模式”土地信托流转的运行模式

土地信托流转的模式让农民在基础的地租之外还能获取浮动收益,并且可以推动土地有序的流转。但同时也存在着土地权属不清晰,缺失中介机构对土地使用权价值进行评估,政府部门职位缺失,监管不足,法律机制的保障不完善等问题需要解决。

(四)我国开展土地证券化的一些建议

第一,清晰的土地产权是土地证券化能够顺畅开展的前提,在美国,德国和日本的成功经验中我们都可以看到,当土地产权归属明晰了之后,农民或者涉农企业便可以自由地将自己拥有的土地以抵押,出售,入股等方式实现证券化,获取更多的利益。而在我国几种模式的实践,都存在着因为产权不清晰而产生的问题。虽然我们国家实行的是土地私有制,但也可以通过土地改革的方式,赋予土地资产的属性,从而进一步实现证券化。因此,应当加快我们现行的土地权属确认登记工作的进度,并且还要继续深化农村土地产权制度的改革。

其次,法律法规的完善可以保障土地证券化的运行。市场的运作过程本身就是具有波动性的,我们需要法律法规作为运行过程中的制度保障,同时也需要法律法规来约束证券化过程中的行为。因此应当在借鉴国外成熟经验的基础上,结合本国特色,修订完善《证券法》《银行法》《信托法》以及《农村土地承包法》等相关法律法规,才能够使土地证券化得以健康发展。

再次,加快完善农村金融市场的建设。证券化的过程必然需要金融机构的配合,金融机构所提供的服务质量会直接影响整个过程的运行,设立的业务范围也会直接影响土地证券化发展的程度。此外,一些中介服务机构也是必不可少的,我们需要专业的评估机构对土地使用权的价值做出评估,需要第三方担保机构做出信用担保,还需要评级机构和增信机构为证券化产品评级和增信。而目前我国农村金融服务远远不够,应当引导更多的金融机构和中介机构参与进来,拓宽农村金融的服务业务,架起农民和资本市场之间的桥梁,才能加快发展土地证券化。

最后,农村土地证券化的发展离不开政府的支持。政府是农民坚实的后盾,农民需要政府的指导和帮助,而且我国土地证券化开始的比较晚,没有经验,更加需要政府来主导进行推广和协调,还可以通过政府的补贴,税收优惠等政策为土地证券化提供支持,推动土地证券化的发展,但同时还应当注意在政府的支持下,要避免政府过多的干预,处理好政府有形的手和市场无形的手之间的关系。

[1]于丽红,池丽旭,兰庆高.农村土地融资模式创新——农地经营权抵押贷款证券化探讨[J].农村经济,2015(8):47-51.

[2]宋志秀,葛翔宇.土地资产证券化产品设计与风险防范[J].统计与决策,2012(6):152-155.

[3]Liu Yan-hong, Liu Jing. Fictitious Economy and Real Estate Securitization[A].In Proceedings of 2009 International Conference on Education Management and Engineering[C].2009: 1103-1107.

[4]王丽,蔡纬国.美国农业金融支持研究[J].世界农业,2013(5):56-59.

[5]刘艺明,丁扬.德国土地空间整治对我国农村土地综合整理的启示[J].经营体制改革,2015(15):28-31.

[6]张杨,苗绘,田原.日本土地流转信托模式的优势分析[J].世界农业,2016(9):131-135.

[7]房建恩.农村土地“三权分置”政策目标实现的经济法路径[J].中国土地科学,2017(1):80-87.

[8]刘兴亚.安徽省“两权”抵押贷款试点工作稳步推进[J].中国金融家,2016(6):74-76.

[9]张贵友,徐梦倩.安徽省土地股份合作社发展分析[J].中国农民合作社,2017(1):45-46.

[10]徐海波.农村土地信托流转模式构建研究[D].合肥:安徽大学(硕士学位论文),2015.

TheExperienceofForeignLandSecuritizationandDomesticPracticeAnalysis—TakeAnhuiProvinceforExample

ZHANG Mi, SONG Hua

(SchoolofEconomics,AnhuiUniversity,Hefei230601,China)

The problem of insufficient funds in rural finance has been one of the important obstacles to the development of “The Three Rural Issues” in China. In some developed countries, land securitization has become an important means of expanding the source of rural funds. Through the analysis of the land of the United States, Germany and Japan securitization experience, taking Anhui province as an example, this article introduces the several kinds of operating modes- land mortgage, land stock cooperatives and land trust — in the practical exploration in our country. Finally, the paper sums up the experience and makes suggestions on promoting land securitization in China.

rural land securitization; land mortgage; land stock cooperatives; land trust circulation

2017-05-20

安徽省科技厅软科学课题“完善创业投资引导基金支持战略性新兴产业发展研究”(1402052024)。

张咪(1993-),女,安徽寿县人,硕士研究生,研究方向:金融理论与实务;宋华(1963-),女,安徽六安人,硕士,副教授,硕士生导师,研究方向:金融理论与实务。

F301.3

A

1009-9735(2017)06-0044-05