“一带一路”沿线国家能源供给潜力与能源地缘政治格局分析

谢瑾+肖晔+张丽雪+杨宇

摘 要:“一带一路”沿线地区包括了我国最重要的国际能源供给区域,也是我国能源通道面临风险最集中的地区。本文针对“一带一路”沿线12个石油供给国,基于与中国石油贸易合作的视角,从收益和风险两个维度分别构建评价体系,综合分析中美日俄等大国的能源地缘政治格局,构建中国国际石油合作收益—风险矩阵。研究发现:从合作收益来看,与沙特阿拉伯未来开展大规模石油合作收益最高,其次为俄罗斯。从风险的评价来看,与伊拉克合作风险最高,其次为阿塞拜疆和伊朗。通过收益—风险矩阵,将所有国家划分为高风险—高收益、低风险—高收益、高风险—低收益、低风险—低收益四类,其中沙特阿拉伯、俄罗斯、科威特、哈萨克斯坦为高收益低风险国家,可作为优选合作对象;阿塞拜疆、土库曼斯坦和文莱为高风险低收益国家,合作潜力最低。此外,“一带一路”沿线地区面临着复杂的能源地缘政治形势,大国势力在此交织博弈,中国要在这种竞争环境下确保自身的能源需求与利益,对外必须在国家政策和地区合作上取得突破。

关键词:“一带一路”;石油合作;潜力评价;能源地缘政治

中图分类号:F416.2 文献标识码:A

0 引言

2015年3月,国家发改委、外交部、商务部联合发布了《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》的文件。从全球能源的储量与供给能力来看,“一带一路”沿线地域范围包括了中东、中亚和俄罗斯等世界主要的能源生产地区和生产国,占世界石油储量的56.8%、生产量的51.7%,占世界天然气储量的77.8%、生产量的46.1%,在世界油气资源供给中占有极为重要的地位。同时该地区也是目前我国国际油气资源的主要来源地,2014年我国66%的原油进口和86%的天然气进口均来自该地区,在我国国际能源供给中占据主导地位。从能源通道来看,“一带一路”沿线地域范围包括北印度洋、马六甲海峡、中国南海等海上能源运输通道和中哈原油管道、中俄原油管道、中缅原油/天然气管道、中国中亚天然气管道等陆地能源运输通道,是我国的能源生命线,也是我国能源通道面临风险最集中的地区。从地缘政治的角度来看,“一带一路”的能源合作不仅包括沿线国家的能源合作问题,还需要考虑美国、日本等区外大国和国际石油公司等方的既得能源利益和潜在能源需求以及国际经济形势和能源市场的稳定问题。伊拉克战争后美国的全球能源布局和战略要道控制、动荡的中东地区及其背后的利益关联、国际石油公司对中东和中亚的能源渗透、资源民族主义和油气资源国有化都将对“一带一路”的国际能源合作产生深远的影响。因此系统地收集“一带一路”沿线国家的能源数据和经济发展数据,判断其能源对中国的供应潜力,剖析地缘政治格局及其演变的不确定性,对我国开展国际能源合作具有重要的意义。

目前已有很多关于国际能源合作的研究,大多数的研究基于政治因素进行定性分析评述。有的学者着眼世界能源形势,剖析能源地缘格局演变,探讨能源和地缘政治互动的机制机理[1-3],如郎一环等提出对格局演变影响力较大的国家、国际组织和地区组织主要有美国、OPEC、俄罗斯等,他们共同控制着石油世界[3];有些学者关注“一带一路”、中亚、中东等区域范围的地缘政治风险和能源合作竞争,分析能源合作的模式、前景等[4-13]。如杨宇等从俄罗斯、美国、中国以及中亚自身的战略需求刻画中亚地区大国博弈的能源地缘政治格局及其演变,并对中国与中亚-俄罗斯的能源合作特征进行了详细分析[12];有些学者聚焦能源大国一对一合作的发展、动因及影响[14-17],如郝宇彪等提出在要素禀赋互补、政治互信、区域优势以及共同的经济利益诉求的基础上,尽管中俄合作仍然面临障碍因素,但得益于区域经济合作与竞争、地缘政治演变以及国际能源格局的演变,未来10年中俄能源合作仍将保持发展态势[16]。也有学者从定量的角度引用了计量方法,基于能源的产销数据分析一些地缘政治格局和能源合作现状[18-21],如胡志丁等引用尺度政治、能源安全理论构建了地缘能源安全评价模型[19];曹阳等利用莱科标度建立量化体系测量当今俄罗斯周边地缘政治具体的变化及程度[20];还有学者从能源储量和产量的角度,对比了中国、哈萨克斯坦、土库曼斯坦、乌兹别克斯坦的数据,指出超额消费的中国和产出过剩的哈萨克斯坦、土库曼斯坦在石油市场上具有极强的互补性和现实合作的需要[21]等。但综合已有的研究来看,定性研究居多,定量分析相对较少,并且侧重于宏观地缘政治分析。对于直接影响到能源生产、运输过程的储量、运输条件、开采水平等非政治因素考虑相对较少。

能源供给与能源合作,既有能源资源经济学的属性,同时其稀缺性、分布的不平衡性等决定了能源的地缘政治属性。这种属性决定了其研究的综合性与决策的复杂性。为此,本文设计综合了自然、经济、政治多方面因素的兼具定性定量指标的能源贸易合作潜力评价体系,期待以综合评价的视角尽可能对能源供给的潜力做出客观的评价。同时需要注意的是,能源地缘政治以及其供给的稳定性关系到国家安全,其不仅仅是客观描述与定量评价的过程,更应结合政策因素和决策者的判断进行评价,为此在综合指标体系的基础之上,本文邀请了来自中国科学院、北京师范大学、对外经济贸易大学、复旦大学等高校和科研机构的30多位专家对相关指标进行权重赋分,以求更加全面科学地评估“一带一路”沿线国家的能源供给潜力,剖析地缘政治格局及其演变。

1 研究对象与评价体系

1.1 研究对象

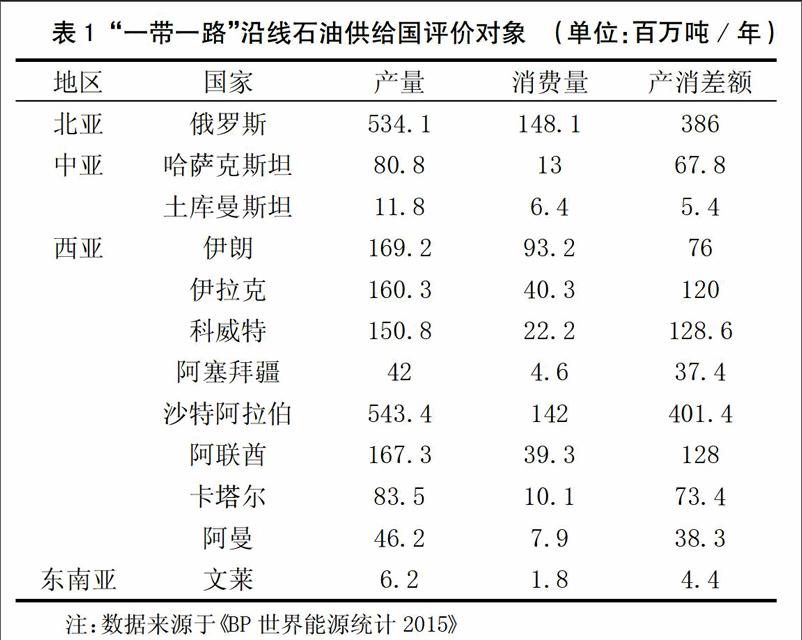

本文选取石油作为能源评估对象,以2014年为研究时间节点,筛选出“一带一路”沿线国家中石油產量大于消费量的国家,针对这些国家评价其与中国贸易合作的潜力。如表1所示,“一带一路”沿线国家中,共有12个国家石油产量大于消费量,即拥有石油对外供给潜力。其中,沙特阿拉伯、俄罗斯产销差额大于300百万吨/年,伊拉克、科威特、阿联酋产销差额大于100百万吨/年,哈萨克斯坦、伊朗、卡塔尔也均大于50百万吨/年。endprint

中国的能源消费安全不仅取决于与产油国的政治经济交往程度,还取决于与能源消费国的消费冲突程度[19]。中国、美国、印度和日本等国家的原油进口量长期位于世界前列,属于世界石油消费大国,2014年四国的原油进口量达10.33亿吨,占世界原油进口总量的55%。“一带一路”沿线国家在这些国家的国际能源战略中具有举足轻重的地位。美国对中东和中亚等石油富集区的势力渗透已久,尽管页岩油气的商业开发降低了美国的石油对外依存度,但是借助全球能源供应与运输通道的控制牵制中国和俄罗斯的能源地缘政治战略不会改变,反而愈演愈烈;日本与中国同为东亚国家,两国在国际石油需求上具有直接的竞争关系,阿联酋、俄罗斯、卡塔尔、科威特、伊朗和伊拉克均是中日原油进口前10位的国家,在中日原油进口中占有较高的比重,尤其近年来中日两国在远东的原油竞争有加剧趋势。因此本文在研究中国与“一带一路”沿线石油供给国的贸易合作潜力时,还会将美国、日本等石油消费大国的影响纳入考量范围。

1.2 评价指标体系

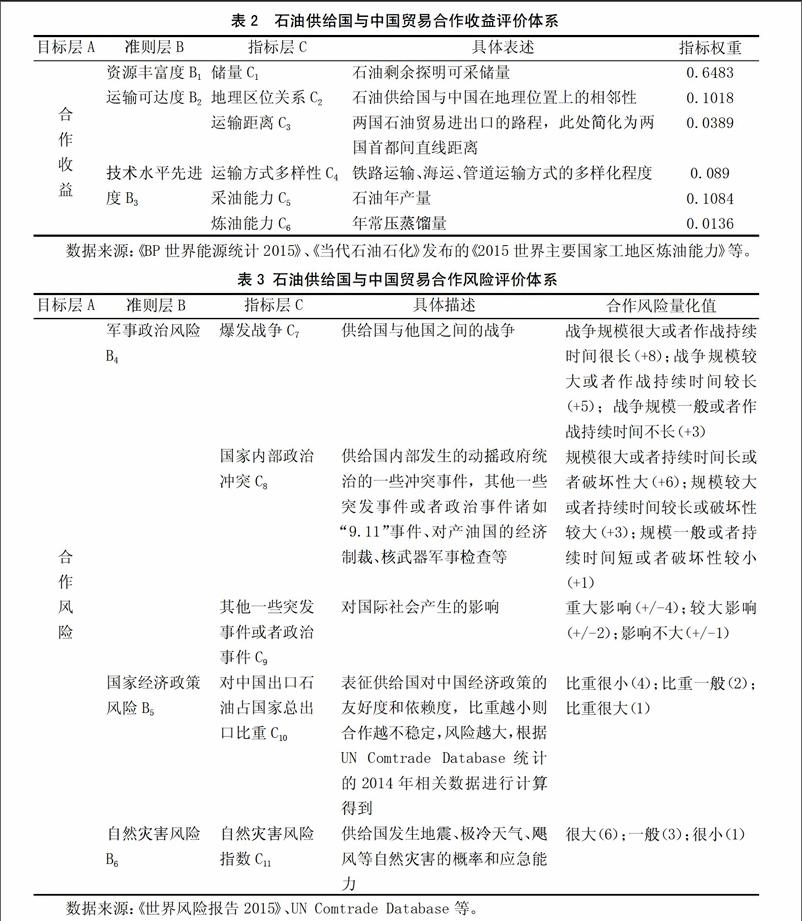

本文运用层次分析法,从合作收益和合作风险两个维度,遵循简单性、独立性、可比性、可测性的原则[22]构建了石油供给国与中国贸易合作潜力评价体系。结合文献[23-24]和实际情况,从石油供给国家的资源稀缺情况、交通情况、外交和贸易关系对地缘政治、石油合作的影响等方面,梳理了相关指标体系,通过专家座谈会和专家排序打分的形式确定了6类11项指标,主要从资源丰富度、运输可达度、技术水平先进度三个方面评价石油供给国与中国贸易合作收益(表2);从供给国家的军事政治风险、国家经济政策风险、自然灾害风险三个方面来评价石油供给国与中国贸易合作风险(表3)。

合作收益方面各评价指标的重要性和权重,主要通过专家打分法和层次分析法确定。从专家打分来看,资源的丰富度权重最高,为0.6483。专家普遍认为资源丰富度是石油供给国和中国贸易合作最重要的基础支撑。运输可达度次之,权重为0.2297。指标层地理区位关系的权重高于运输距离和运输方式的多样性,主要原因在于石油贸易的运输对距离的依赖程度越来越低,远程距离运输的成本并不能成为制约石油贸易的关键因素,反而随着世界能源地缘政治的变化,地理区位关系变得越来越重要。如为突破马六甲的运输困境,中国加强与中亚、俄罗斯、缅甸等周边国家的陆上管道运输的建设。技术水平的先进性,所占权重相对较低,主要原因在于石油供给国的资源开发往往并不局限于一国技术,而是在全世界范围内通过合资、招标、出让开发勘探权等形式,广泛吸引西方发达国家的国际石油公司和中国等发展中国家的国家石油公司进行采和加工等。

合作风险方面,主要通过文献梳理的方式,借鉴相关国际组织对世界主要国家的风险评估等确定指标的量化值,通过文献以及相关研究报告掌握供给国的相关指标情况,结合新闻事件报道和相关资料赋分。从量化结果来看,军事政治风险,尤其是供给国与其他国家之间的战争对石油合作影响最大,量化值高达8分。这是由于一是战争会带来巨大的石油消耗,二是战争等军事政治因素会带来以石油减产、停产、提价等为手段的石油战争。自然灾害风险对石油贸易合作的影响最小,除了自然灾害一般持续时间短,涉及范围小外,石油供给国家对自然灾害应急能力强也使得自然灾害成为影响最小的因素。

2 石油供给国与中国贸易合作评价结果及分析

2.1 收益维度

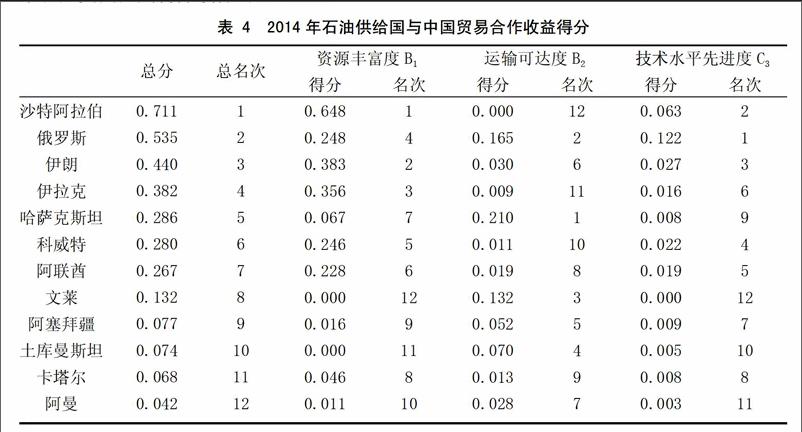

从合作收益的总体评价来看,沙特阿拉伯与中国未来展开石油贸易合作的收益得分最高,俄罗斯位居第二,并和沙特阿拉伯一样显著高于其他国家。阿塞拜疆、土库曼斯坦、卡塔尔和阿曼四国则得分较低,位居最后。

从资源丰富度来看,排名靠前的五个国家为沙特阿拉伯、伊朗、伊拉克、俄罗斯、科威特。沙特阿拉伯以“石油王国”著称,石油储量多年位居世界第一,2014年沙特石油储量367亿吨,占世界份额的15.7%,而伊朗、伊拉克、俄罗斯和科威特的石油储量均在100亿吨以上,分别占世界份额的9.3%、8.8%、6.1%和 6.0%,在世界石油资源中均具有举足轻重的地位。

从运输可达度来看,排名靠前的五个国家为哈萨克斯坦、俄罗斯、文莱、土库曼斯坦、阿塞拜疆。哈萨克斯坦、俄罗斯和土库曼斯坦均与中国陆上接壤,不存在石油运输遭遇过境国干扰的风险,而中哈和中俄原油管道也为石油运输提供了坚实保障,亚欧大陆桥和伊尔库茨克—满洲里的铁路运输作为辅助运输方式也使得哈萨克斯坦、俄罗斯与中国石油运输方式较为多样化。沙特阿拉伯、伊拉克、科威特等中东国家与中国不相邻且距离较远,石油运输基本靠海运,且在很大程度上依赖于北印度洋、马六甲、中国南海等海上运输通道。这条线路上有着复杂的能源地缘政治形势,美国在印度洋上具有很强的制海权,直接威胁着中国的海上运输,马六甲海峡是国际政治中的敏感地区,其临近的中国南海海域主权争端强烈、海盗活动频繁。有专家指出,谁控制了马六甲海峡和印度洋,谁就把手放在了中国的战略石油通道上,就能随时威胁中国的能源安全[25]。因此中东国家的运输可达度评价普遍较低。

从技术水平先进度来看,排名靠前的五个国家为俄罗斯、沙特阿拉伯、伊朗、科威特、阿联酋。俄罗斯是世界能源大国同时也是经济强国,无论是采油还是炼油方面均具有绝对优势,开采和炼化体系较为完备成熟。沙特阿拉伯、伊朗等国均为传统石油大国,石油开采历史悠久,是重要的石油投资地,并拥有国际石油公司先进的技术作为保障。

2.2 风险维度

从风险维度评价的结果来看,伊拉克在与中国开展石油合作的风险得分最高,即合作的风险最大,风险得分为15.68,远高于其他国家。阿塞拜疆、文莱差别不大,分别为第二和第三。紧接着依次是伊朗、土库曼斯坦和阿联酋。这六个国家的风险得分都在8.5以上,属于高风险国家。阿曼风险得分远小于其他国家,是风险最低的国家(表5)。

从军事政治风险来看,排名靠前的五个国家为伊拉克、阿塞拜疆、伊朗、阿联酋、土库曼斯坦。伊拉克、伊朗、阿联酋位于中东地区,战略位置极其重要,再加上争夺淡水资源和石油资源以及文化差异,常年争端不断。除了已经结束的长达9年的伊拉克战争和自2014年至今的摩尔苏战役,伊拉克国内政治局势一直十分动荡,石油管道是恐怖分子攻击的主要目标之一。境内“伊斯兰国”在伊拉克西部有较强的势力,甚至威胁到首都巴格达的安全,同时,国内面临着日益严重的教派和民族分歧,这些原因都使得伊拉克成为石油合作的高风险国家。阿塞拜疆与亚美尼亚的“纳卡”冲突问题至今悬而未决。伊朗近20年无较大的战争,但是國内的保守派和改革派矛盾冲突不断,暴力冲突事件频发,政局不稳。阿联酋面临的最大问题是艰难的中东外交抉择,加入针对也门的空袭行动,使阿联酋在区域敏感问题上站队,同时国内的反对派力量对现有政治秩序和格局也造成威胁。土库曼斯坦民主化改革带来了国内政治稳定问题,俄罗斯和西方对土库曼斯坦天然气管线的争夺对国家造成巨大风险,同时国内宗教与民族问题深受伊斯兰运动困扰,存在一定隐患。endprint

从国家经济政策风险来看,排名靠前的五个国家为阿塞拜疆、卡塔尔、文莱、伊朗、哈萨克斯坦。阿塞拜疆、卡塔尔、文莱对中国出口石油占国家总出口的比例不足2%,伊朗虽然高达54.5%,但伊朗本身其实更倾向于向欧美输出石油,近年来由于核制裁才增加了对中国的石油出口。2015年核谈后,伊朗有望重新进入世界市场,中国与伊朗的合作仍存在较大的不确定性因素。哈萨克斯坦对中国出口石油占国家总出口的比例也仅为8.3%,相对来说比例较小。就目前石油合作来看,这几个国家的国家经济政策风险较高,石油合作面临的挑战更大。伊拉克国家经济政策风险为3.41,高于俄羅斯、阿曼、沙特阿拉伯、土库曼斯坦,这是因为伊拉克国家政策摇摆不定,存在搁浅的合作案例。土库曼斯坦与中国天然气合作相当密切,因此风险也略小。

从自然灾害风险来看,排名靠前的五个国家为文莱、土库曼斯坦、阿塞拜疆、伊朗、伊拉克。文莱的自然灾害风险指数高达16.15%,远大于其他国家,比排名第二的土库曼斯坦风险指数的2倍还要多。这是因为文莱位于环太平洋火山地震带,其自然灾害暴露风险和脆弱性均较高,更重要的是应对机制欠缺,应对能力较差。阿塞拜疆、伊朗和伊拉克的自然灾害风险指数约为5%左右,风险相对其他国家仍然比较大。

2.3 收益—风险矩阵

根据各石油供给国的得分聚类情况以0.25为收益维度临界值将评估国分为高收益、低收益两类国家,以8.5为风险维度临界值将评估国分为高风险、低风险两类国家。对于能源需求国来说,在进口石油时,通常需要面临收益与风险的权衡。在一定的风险控制措施下,如果高风险能够带来相对较高的能源收益,那么这样的地区也是具有吸引力的选择[26]。根据收益和风险,建立收益—风险矩阵(图1),四类国家的地理分布情况见图2。

(1)“低风险,高收益”类的国家有沙特阿拉伯、俄罗斯、科威特以及哈萨克斯坦,是中国在“一带一路”能源战略中的优选合作对象。这些国家主要位于中亚-俄罗斯地区和中东的阿拉伯半岛地区,来自该区域四个国家的石油进口量占中国2014年进口总量的32.13%,达到了近三分之一。今后应保持并继续推进与这些国家的合作关系,保障该区域的石油稳定供应。中亚-俄罗斯地区是世界石油竞争的热点地区之一,俄罗斯和哈萨克斯坦与中国互为邻国,且具有良好的政治基础和地区性战略关系,是我国最现实的能源合作伙伴,对于我国东北、西北能源战略通道的建成意义非凡。俄罗斯对中国推动“一带一路”建设和相关能源合作总体呈积极态度,但其始终奉行“能源武器化战略”,对于石油出口尤其是石油勘探等上游行业的国际合作非常慎重,并且日本对于俄罗斯远东地区的石油资源也垂涎已久,此前的“安大线”与“安纳线”之争使得中俄原油管道的建设一波三折。此外,中亚地区一直被俄罗斯视为其重要的战略后方,中国与中亚各国深化能源合作难免引发俄罗斯疑虑,但中国并不谋求在中亚地区的主导地位,且是地区安全稳定的受益者,俄罗斯主导的欧亚经济联盟和中国的丝绸之路经济带完全可以并行不悖地发展。为保障中亚-俄罗斯区域的石油稳定供应,中国应力求在上海合作组织的框架内牢固并推进与中亚—俄罗斯的合作关系,灵活选择贷款换石油模式、产量分成模式、联合经营模式、技术服务模式等多种合作模式[13],扩大市场共享,协调与中亚—俄罗斯的石油上下游合作,还可逐步推动形成“欧亚经济联盟 +1(中国)”模式[5],在该机制下进一步深化石油合作。在动荡的中东地区,沙特阿拉伯和科威特所在的阿拉伯半岛武装冲突较少,政治格局相对稳定,今后在保持与该两国的良好外交关系的同时,应继续鼓励国内有条件的石油企业“走出去”,与沙特和科威特深化石油开发合作,购买其油田股权,逐步建立起两国的生产供应基地,稳定石油供应。

(2)“高风险,高收益”类的国家有伊朗、伊拉克和阿联酋,此三国位于波斯湾南北两岸,来自该区域三个国家的石油进口量占中国2014年进口总量的21.95%,达到了五分之一以上,合作量也较大。此三国尤其是两伊的高风险很大程度上来源于美国等西方国家的势力渗透。美国一直力求维系其在中东主要能源产区的主导地位以维护其世界霸权的地位,在武力优先能源战略的驱动下,以美国为首的西方国家以北约东扩、人权输出、反恐限核等为借口大肆干涉中东事务,对中东产油国实行各种不尽合理的经济制裁,企图控制该地区的石油资源,从而很大程度上影响了中国的能源安全系数[27]。虽然近年伊朗因核制裁反而加大了对中国的出口,但这种合作仍是不稳定的。中国推动开展“一带一路”能源合作也必将对美国的主导力形成挑战,容易引起美国的反制。在能源运输方面,远隔重洋的地理区位决定了我国从该区域的石油运输必将以海上运输为主,且很大程度上依赖于北印度洋、马六甲海峡、中国南海这一政治敏感通道,运输风险较大。虽然该类国家的合作风险较高,但从国家战略角度来看,由于油气资源的稀缺性,该区域的长期战略意义非常明显,积极地利用市场化手段和一定的外交手段进入该地区的油气行业,仍是十分必要的[28]。日后与该区域国家开展石油贸易合作的同时,应重点围绕中美博弈和能源运输两方面规避风险。一方面,在保持与该区域国家传统的良好政治关系的基础上协调与美国的博弈。要在热点问题上保持中美良性沟通,积极推动中美大项目建设方面的合作,以扩大共同利益增进共识,减少美国对中国推动“一带一路”能源合作的抵触情绪。例如中美两国企业已经在伊拉克能源领域进行合作,而投融资、技术研发、勘探、开采、运输等领域中,两国企业的合作空间仍很巨大,可凭借资金、技术优势与产油国企业进行三方合作[5]。另一方面,要注重提升陆上石油输送能力、完善陆上石油通道网络体系。如充分利用瓜达尔港打通中巴原油输送通道,开辟伊朗—土库曼—乌兹别克—哈萨克—中国油气通道,积极推动中缅原油管道建设等等,以减少该区域国家石油输送至我国的海上运输比例,缓解“马六甲困境”,实现能源进口通道多元化,降低风险[28]。

(3)“低风险,低收益”类的国家有阿曼和卡塔尔,此两国也同属波斯湾地区,来自该两国的石油进口量占中国2014年进口总量的9.76%。该区域国家虽然合作收益较低不适宜开展长期合作,但从国家战略角度出发,该区域的低风险特性使得其在国家能源形势严峻的情况下具有较强的吸引力。因此对该区域国家适宜以短期商业投资为主导,打造良好的合作基础,以备不时之需。endprint

(4) “高风险,低收益”类的国家有阿塞拜疆、土库曼斯坦和文莱,前两国均处里海沿岸,文莱位于东南亚海上丝绸之路经济带,来自该区域的三个国家的石油进口量仅占中国2014年进口总量的0.10%,也反映了与这一类国家的石油合作潜力最低。针对该区域国家,应减少石油进口,适当给予政治关注。但值得一提的是,土库曼斯坦虽然石油储量相对不高,但其天然气储备列世界第五,是我国重要的天然气进口国,应深化与其在天然气能源领域的合作,2014年6月,中哈天然气管线C线正式运营,将土库曼斯坦的天然气通过霍尔果斯與国内西气东输三线相连,能力250亿立方米,未来中哈D线也将经过土库曼斯坦。

3 结论与讨论

“一带一路”沿线国家具有丰富的石油资源,在我国未来的海外能源供给中占有极为重要的战略地位。本文采用了定性指标与定量指标相结合的方式,从收益和风险两个维度构建了“一带一路”沿线国家对我国的石油供给潜力的评价体系,综合评价了不同类型的石油供给国的能源地缘政治格局以及其与中国的合作潜力。从合作收益来看,沙特阿拉伯对中国未来开展大规模石油合作收益最高,其次为俄罗斯。从风险的评价来看,伊拉克合作风险最高,其次为阿塞拜疆和伊朗。通过收益—风险矩阵,将所有国家划分为高风险—高收益、低风险—高收益、高风险—低收益、低风险—低收益四类。低风险—高收益的国家包括沙特阿拉伯、俄罗斯、科威特和哈萨克斯坦,是我国在“一带一路”能源合作中的优选对象。高风险—高收益的国家包括伊朗、伊拉克和阿联酋,在能源合作中要高度重视地缘政治的风险,以确保石油合作的稳定性和长期性。

但是,由于石油供给潜力与石油地缘政治具有复杂性,牵扯到许多国际政治事务,亦与许多地缘利益密切相关,并且其影响因素处于不断变化之中,因此,全面地评估石油供给潜力需要对其进行动态的评估。而本文在研究中受数据的限制,主要是对其基本状况进行评价,如何长期动态地跟踪模拟能源供给国的供给潜力,是未来需要深化研究的方向。

参考文献:

[1] 杨宇,刘毅. 世界能源地理研究进展及学科发展展望[J]. 地理科学进展,2013,32(5):818-830.

[2] 陈枫楠,王礼茂. 能源和地缘政治的互动模型[J]. 世界地理研究,2011,20(2):29-36.

[3] 郎一环,王礼茂. 石油地缘政治格局的演变态势及中国的政策响应[J]. 资源科学,2008,30(12):1778-1783.

[4] 王德华. “一带一路”与环印度洋共同体建设——兼论中国—环印度洋能源供应链的构建[J]. 印度洋经济体研究,2015(4):74-91.

[5] 杨晨曦. “一带一路”区域能源合作中的大国因素及应对策略[J]. 新视野,2014(4):124-128.

[6] 邹嘉龄,刘春腊,尹国庆,等. 中国与 “一带一路”沿线国家贸易格局及其经济贡献[J]. 地理科学进展,2015,34(45): 126-126.

[7] 梅燕雄,叶锦华,张金良,等. “一带一路”能源资源合作基础与前景[J]. 中国矿业,2016,25(2):12-15.

[8] 中国社会科学院数量经济与技术经济研究所. “一带一路”战略:互联互通共同发展——能源基础设施建设与亚太区域能源市场一体化[J]. 国际石油经济,2015,23(8):15-23.

[9] 张双双. “一带一路”战略背景下中国对阿拉伯国家出口潜力的实证研究[D]. 济南:山东财经大学,2015.

[10] 石莹,何爱平. 丝绸之路经济带的能源合作与环境风险应对[J]. 改革,2015(2):115-123.

[11] 潜旭明. “一带一路”战略的支点:中国与中东能源合作[J]. 阿拉伯世界研究,2014(3):44-57.

[12] 杨宇,刘毅,金凤君. 能源地缘政治视角下中国与中亚—俄罗斯国际能源合作模式[J]. 地理研究,2015,34(2):213-224.

[13] 毛汉英. 中国与俄罗斯及中亚五国能源合作前景展望[J]. 地理科学进展, 2013,32(10):1433-1443.

[14] 郎一环,王礼茂. 俄罗斯能源地缘政治战略及中俄能源合作前景[J]. 资源科学, 2007,29(5):201-206.

[15] 郭锐,洪英莲. 中俄能源合作的问题与对策[J]. 经济纵横,2009(9):40-42.

[16] 郝宇彪,田春生. 中俄能源合作:进展、动因及影响[J]. 东北亚论坛,2014(5):71-82.

[17] 余建华. 关于中阿能源合作的若干思考[J]. 阿拉伯世界研究, 2010(6):21-29.

[18] 孟凡生,李美莹. 我国能源供给影响因素的综合评价研究[J]. 科研管理,2014,35(9):50-57.

[19] 胡志丁,葛岳静,徐建伟. 尺度政治视角下的地缘能源安全评价方法及应用[J]. 地理研究,2014,33(5):853-862.

[20] 曹阳,焦阳. 21世纪初俄罗斯周边地缘政治状况的量化分析[J]. 东北亚论坛,2004,13(5):67-70.

[21] 李淑静,贾吉明. “一带一路”战略下我国与中亚国家能源合作的思考[J]. 当代经济,2015(4): 6-8.

[22] 杜栋,庞庆华. 现代综合评价方法与案例精选[M]. 北京:清华大学出版社,2005.

[23] 冯丽娟,姚予龙. 石油进口国与俄罗斯贸易合作潜力评价指标体系构建与实证研究[J]. 资源科学,2014,36(8):1600-1607.endprint

[24] 林敏. 社会政治因素对石油价格影响的定量化描述方法[J].中国石油大学学报,2007,23(2):6-9.

[25] 张宇燕,管清友. 世界能源格局与中国的能源安全[J]. 世界经济,2007(9):17-30.

[26] 孙晓蕾,何琬. 我国海外油气利用的战略选择研究[J]. 中国能源,2011,33(12):14-18.

[27] 何胡,楊兴礼. 21世纪中国能源地缘政治战略分析及对策[J]. 中国石油大学学报,2006,22(6):10-13.

[28] 刘畅,陈建明,孙晓蕾. “一带一路”沿线资源国国家风险与出口潜力区位选择[J]. 中国能源,2016,38(3):19-24.

Abstract: Based on the perspective of China's oil trade cooperation with 12 oil supply countries along "The Belt and Road", this paper constructed an evaluation system from two dimensions of revenue and risk to do a hierarchy analysis respectively. Furthermore, this paper constructed an oil trade cooperation revenue-risk matrix among China and the relevant countries, and comprehensively analyzed the energy geopolitical pattern among the powerful countries including China, US, Russia and Japan. The study found that from the perspective of cooperation-revenue, Saudi Arabia can bring the highest revenue on Chinas future large-scale oil trade cooperation, followed by Russia. From the point of view of risk evaluation, the highest risk of cooperation lies in Iraq, followed by Azerbaijan and Iran. Through the revenue-risk matrix, all the countries are divided into four categories: high risk-high revenue, low risk-high revenue, high risk-low revenue and low risk-low revenue. The classification result showed that Saudi Arabia, Russia, Kuwait and Kazakhstan are low risk-high revenue countries, which can be chosen as the preferred partners. Azerbaijan, Turkmenistan and Brunei are high risk-low revenue countries with the lowest cooperation potential. In addition, "The Belt and Road" area is facing a complex energy geopolitical situation with intertwined powerful forces. To ensure the energy demands and interests in such a competitive environment, China is imperative to make a breakthrough in national policy and regional cooperation.

Key words: "The Belt and Road"; oil trade cooperation; potential evaluation; energy geopoliticsendprint